Навигация

Инвестиционная деятельность страховщика

1. Основные принципы инвестиционной деятельности страховщика 5

2. Активы, принимаемые в покрытие страховых резервов и их характеристика 10

3. Структурные соотношения активов и обязательств страховщика. 16

Заключение 22 Список использованной литературы 25

ВведениеВ послевоенные годы на национальных рынках ссудных капиталов экономически развитых стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала. К числу этих учреждений следует отнести страховые компании, пенсионные фонды, ссудо - сберегательные ассоциации (США, Канада), строительные общества (Англия), инвестиционные компании, финансовые компании, благотворительные фонды, кредитные союзы.

В разные годы эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Рост влияния специализированных небанковских учреждений объясняется тремя основными причинами:

• рост доходов населения в развитых капиталистических странах;

• активное развитие рынка ценных бумаг;

• предоставление этими учреждениями специальных услуг, которые не могут предоставлять банки.

Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции. Основные формы деятельности этих учреждений на рынке ссудного капитала сводятся к аккумуляции сбережений населения и предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Указанные институты конкурируют между собой как за при влечение денежных сбережений, так и в сфере кредитных операций. Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложений в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость, а также в области инвестирования в государственные ценные бумаги. Финансовые компании конкурируют со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции.

Кроме того, все эти учреждения конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения. При этом конкуренция, как между специализированными небанковскими учреждениями, так и между ними и банками носит так называемый неценовой характер. Это объясняется прежде всего, спецификой пассивных операций каждого вида кредитно-финансовых учреждений. Так, в банковском деле действует процентная ставка по вкладам, депозитам и предоставляемым ссудам и кредитам. В страховом деле действует страховой тариф, определяющий размер страховой премии и страхового возмещения. У инвестиционных компаний действует курсовая разница выпускаемых и приобретаемых ими акций. Поэтому неценовая конкуренция определяется, прежде всего, несопоставимостью операций и цен на них.

О сопоставимости можно говорить лишь при инвестировании в однородные, одинаковые по своей природе объекты: о сопоставимости вложений в государственные ценные бумаги и некоторые виды акций, а также в ипотечный и потребительский кредит.

1. Основные принципы инвестиционной деятельности страховщика.

Принципиальное отличие процесса реализации страховой услуги от аналогичного процесса в других видах предпринимательства состоит в том, что обычное предприятие первоначально осуществляет определенные вложения в организацию производства товаров (услуг) и получает оплату от потребителей после того, как услуга уже фактически оказана или товар стал собственностью покупателя, тогда как в страховании картина обратная. Здесь клиент фактически авансирует страховщика, так как страховой взнос, представляющий для страхователя плату за страховую услугу, уплачивается обычно в начале срока действия договора страхования. Реализация же страховой услуги со стороны страховщика может осуществляться в течение длительного времени.

Указанная особенность реализации страховой услуги позволяет сформулировать два вывода. Первый: характер движения финансовых ресурсов в страховании ведет к тому, что в распоряжении страховщика в течение некоторого срока оказываются временно свободные от обязательств средства, которые могут быть инвестированы в целях получения дополнительного дохода. Второй: инвестирование страховщиком таких временно свободных средств должно достаточно жестко регулироваться со стороны государства, поскольку страхователи объективно лишены возможности контролировать, насколько умело страховая компания распорядится предоставленными ей средствами и не поставит ли она под угрозу выполнение обязательств по договорам страхования.

Концентрация страховщиками в своих руках значительных финансовых ресурсов превращает страхование в важнейший фактор развития экономики путем активной инвестиционной политики. Другими словами, страховщики превращают пассивные денежные средства, полученные от различных владельцев полисов, в активный капитал, действующий на рынке. В 1989 г. страховые компании Европы, Японии и США управляли общим объемом вложенных средств на сумму 4000 млрд. долларов США, более 80% этих вложений обеспечивались операциями по страхованию жизни. Частные и государственные долговые обязательства составляли 50% общего объема вложений, облигации - 21%, ипотечные займы - 15%. При этом инвестиционные фонды страховых компаний постоянно увеличиваются. Это доказывает необходимость регулирования инвестиционной деятельности страховщиков, причем регулирование должно учитывать особенности национального страхового рынка и не нарушать действующие правила конкурентной борьбы между компаниями.

Право страховщиков инвестировать страховые резервы в другие средства закреплено ст. 26 Закона Российской Федерации "Об организации страхового дела в Российской Федерации". Основой для всякой инвестиционной деятельности на территории России является также Закон «Об инвестиционной деятельности в РСФСР» от 26 июня 1991 г. Согласно последнему, инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в т.ч. и на товарные знаки, кредиты, любое другое имущество и имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения дохода (прибыли) и достижения положительного социального аффекта.

Закон «Об инвестиционной деятельности в РСФСР» запрещает инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно - гигиенических и других норм, установленных законодательством России, или наносит ущерб правам и интересам граждан, юридических лиц и государства. Основным правовым документом, регулирующим взаимоотношения субъектов инвестиционной деятельности, является договор (контракт) между ними.

Как уже отмечалось выше, из-за специфики страховой деятельности, помимо норм Закона «Об инвестиционной деятельности в РСФСР», размещение страховщиками временно свободных средств регулируется также положениями Закона Российской Федерации «Об организации страхового дела в Российской Федерации». Согласно ст. 27 этого Закона: «Размещение страховых резервов должно осуществляться страховщиками на условиях диверсификации, возвратности, прибыльности и ликвидности». Данные принципы являются общепризнанными в мировой практике. Вместе с тем представляется необходимым более подробно остановиться на них. Это необходимость регулирования инвестиционной деятельности страховщиков, причем регулирование должно учитывать особенности национального страхового рынка и не нарушать действующие правила конкурентной борьбы между компаниями.

Рассмотрим их и последовательности с точки зрения их вклада в обеспечение финансовой устойчивости страховщиков.

Принцип возвратности (или, но принятой за рубежом терминологии, «принцип гарантированности») в полной мере распространяется как на активы, покрывающие страховые резервы, так и на свободные активы. Данный принцип подразумевает максимально надежное размещение активов, обеспечивающее их возврат в полном объеме.

Принцип ликвидности гласит: общая структура вложений должна быть такова, чтобы в любое время были и наличии ликвидные средства или капитальные вложения, без труда обращаемые в ликвидные средства. Иными словами, страховая компания и любой момент времени должна иметь в наличии сумму средств, обеспечивающую выплату страхователям оговоренных договором сумм в пределах установленных сроков.

Принцип диверсификации (или «принцип смешения и рассеивания») вложении служит распределению инвестиционных рисков, которые преследуют каждого инвестора, на различные виды вложении и тем самым большей устойчивости инвестиционного портфеля страховщика. Согласно этому принципу, не должно допускаться превалирования какого-либо вида вложений над другими. Структура вложений капитала не должна быть однобокой, не должна допускаться региональная концентрация капитала, необходимо избегать вложений средств в направлении одного дебитора.

Принцип прибыльности вложений (или «принцип рентабельности») гласит: активы должны размещаться при обеспечении названных выше принципов с учетом ситуации на рынке капиталовложений и при этом приносить постоянный и достаточно высокий доход. Другими словами, страховщики в своей инвестиционной деятельности при управлении средствами страховых резервов должны обеспечивать высокую рентабельность вложений, позволяющую сохранить реальную стоимость вложенных средств в течение времени инвестирования, и в случае необходимости иметь возможность легко и быстро реализовать размещенные активы.

Похожие работы

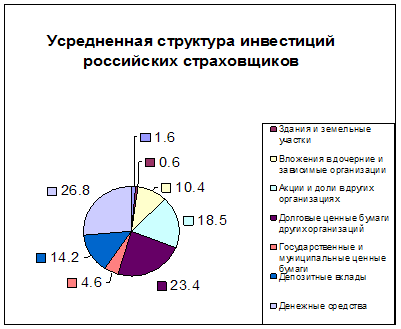

... и честности. Им необязательно знать весь механизм работы страховой структуры, избранные варианты управления доверенными финансовыми ресурсами. Страховые организации привлекают различных партнеров к своей инвестиционной деятельности Инвестиционный портфель крупнейших российских страховщиков, кроме депозитов, охватывает все финансовые инструменты фондового рынка: государственные ценные бумаги, ...

... позволяет сделать вывод о том, что инвестиционные ресурсы АСК «Новый Днепр» на макроуровне в период с 1995г. по 1998 г. имели тенденцию к снижению. Соответственно снизилась и активность инвестиционной деятельности компании на макроэкономическом уровне. Об этом свидетельствуют данные Таблиц 2.4,2.5. Так, в 1995 году компания располагала страховыми резервами в размере 298,7 тыс.грн., а в 1998 году ...

... страховщиками, не подлежат изъятию государством. Страховщики имеют право размещать свои свободные деньги по своему усмотрению, в том числе и на инвестиционные цели. Экономические основы деятельности страховой компании отличаются от других видов деятельности в условиях рынка. Это обусловлено тем, что страхователь фактически авансирует страховщика, а реализация страховой услуги осуществляется ...

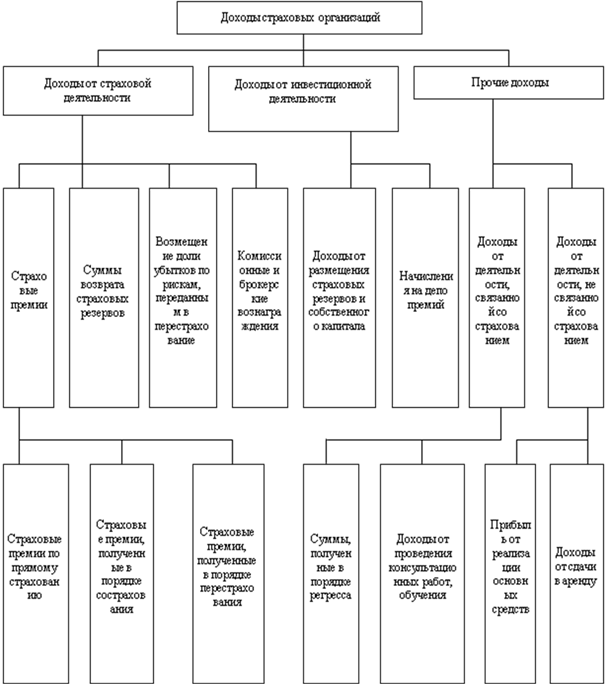

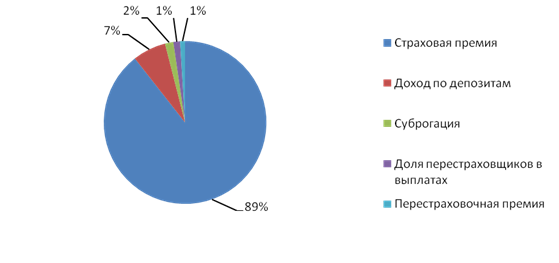

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

0 комментариев