Навигация

Анализ биржевых индексов

2.4 Анализ биржевых индексов

Фондовые индексы являются самыми популярными во всем мире обобщающими показателями состояния рынка ценных бумаг. Так, например, индекс Доу-Джонса в США и индекс "Интер-факс - РТС" в России. Их динамика и будет представлена в этом разделе. Эти индексы являются основными индикаторами, по которым можно судить об общем состоянии экономики фондового рынка и экономики страны в целом.

Рынок ценных бумаг, как показывает мировой опыт, тесным образом связан с состоянием национальной экономики и с процессами, происходящими на мировых финансовых рынках. Как правило, тенденции развития фондового рынка соответствуют тенденциям развития всей экономики страны, а именно, в условиях экономического роста. Растут и курсы акций, а в условиях кризиса рыночные цены акций и объемы их оборота снижаются.

Показательным примером того когда фондовый кризис развивался синхронно с экономическим кризисом может служить ситуация в период мирового экономического кризиса 1929—1933 гг. Снижение курсов акций на Нью-йоркской фондовой бирже началось в среду 23 октября 1929 г., а через несколько дней достигло катастрофических размеров. 28 и 29 октября индекс Доу-Джонса снизился на 68,90 пункта, или на 23,1 % при резком увеличении объема продаж. Так, если 23 октября было продано 6 млн. акций, то 29 октября сменили своих владельцев 16,4 млн. акций.

В дальнейшем, вплоть до середины 1932 г. стоимость акций неуклонно падала по мере того, как происходило падение промышленного производства, и снижение потребительского спроса — экономика страны погружалась в состояние глубокой депрессии. Индекс Доу-Джонса упал с 386 пунктов 22 октября 1929 г. до 41 пункта 2 июля 1932 г. Уровень 386 пунктов был вновь достигнут лишь спустя 22 года — в 1954 г.

Следует отметить, что показатели фондового рынка могут не соответствовать в точности фазам деловой активности. Фондовый рынок подвергается воздействию множества факторов, поэтому рыночные цены акций постоянно колеблются. И хотя в течение длительного периода времени отчетливо просматривается тенденция к повышению курсов акций, в отдельные годы происходит снижение курсовой стоимости акций. Так, со времен “великой депрессии” 1929—1933 гг. падение средней Цены акций по отношению к предыдущему году на Нью-Йоркской фондовой бирже отмечалось 20 раз. Наиболее крупное падение индекса Доу-Джонса было отмечено в октябре 1987г. 19 октября индекс упал сразу на 508 пунктов, или на 22,8 %. Акции, входящие в листинг Нью-йоркской фондовой биржи за один день подешевели на 560 млрд. долл. На следующий день был поставлен рекорд по объему торговли — было продано 608 млн. акций. За несколько дней индекс Доу-Джонса снизился на 743 пункта или на 30.

Такое глубокое падение курсов акций в 1987 г. произошло отнюдь не в период экономического кризиса. В 1987 г. имело место лишь некоторое снижение темпов роста экономики. Вместе с тем, негативное воздействие на фондовый рынок оказал ряд других факторов. США имели в то время большой дефицит государственного бюджета. Рост процентных ставок и ослабление курса доллара свидетельствовали о приближающейся инфляции. Дефицит торгового баланса вызывал беспокойство иностранных инвесторов и стремление избавиться от долларовых активов. Страх перед инфляцией, угроза падения курсов акций привели к лихорадочной распродаже акций как мелкими, так и крупными инвесторами.

Отмеченные факторы, несомненно, способствовали развитию фондового кризиса, однако степень падения рынка далеко не соответствовала негативным явлениям, а в немалой степени была связана с паникой которая охватила большое число участников фондовою рынка. По мере рассеивания панических настроений рынок восстанавливал утраченных позиции. Уже к концу 1987 г. курсы акций повысились па 2 %, а к ко 1988 г. — еще на 12 %. Если для преодоления последствий фондов краха 1929—1933 гг. США потребовалось 22 года, то последствия фондового кризиса 1987 г. были ликвидированы за 3 года — уже к началу 1991 г. средняя цена акций достигла предкризисного уровня 1987 г.

Рынок ценных бумаг любой страны испытывает подъемы и падения влиянием разного рода экономических и политических, внутренних и внешних факторов. Российский фондовый рынок, несмотря на то, имеет пока очень короткую историю, не является исключением. Рынок начал испытывать заметные колебания сразу же после завершения чековой приватизации. Так, уже во втором полугодии 1994 г. на рынке негосударственных ценных бумаг наметился спад, продолжавшийся почти весны 1995г. С апреля - мая 1995г. на ринке цепных бумаг наметился подъем, который продолжался до осени 1995 г. В 1996 г., несмотря некоторые колебания фондового рынка, наблюдалась явно выраженная тенденция к росту объемов совершаемых сделок и курсовых цен акций. Так, средняя цена акций, входящих в расчет индекса РТС, с декабря 1995 г. по январь 1997 г. увеличилась в 2,1 раза, а месячный объем сделок в РТС возрос за это время в 16 раз.

В первом полугодии 1997 г. российский фондовый рынок продола движение по восходящей линии. Так, индекс РТС за 7 месяцев вырос 2 с лишним раза и достиг своего максимального значения — 569 пунктов

8 августа 1997 г. С конца июля—начала августа 1997 г. на фондовых рынках мира началось снижение курсов большинства акций, что было связано с первыми симптомами назревающего финансового кризиса стран азиатского региона. Разразившийся здесь финансовый кризис в конце октября 1997 г. привел к “обвалу” курсов акций на фондовых рынках мира. Так, индекс Доу-Джонса к концу октября 1997 г. но сравнению с максимальным значением 8113 пунктов 28 июля 1997 г. снизился на 9 % и составил 7381 пункт. В Германии акции подешевели примерно на 15 %. Но гораздо большее падение отмечалось на российском фондовом рынке — 28 октября 1997 г. индекс РТС по сравнению с 8 августа 1997 г. снизился на 31 % и составил 392 пункта. Этим было положено начало кризисного этапа в развитии российского рынка акций.

В известной степени события конца октября 1997 г. явились переломным моментом в отношении иностранных инвесторов к инвестициям в российскую экономику. В 1996 г. и первой половине 1997 г. российский фондовый рынок рассматривался иностранными инвесторами как весьма перспективный. Вложения в российские ценные бумаги приносили высокие прибыли, поэтому можно было мириться с нарушением прав инвесторов, с несовершенством российского законодательства, с нестабильностью экономической и политической ситуации. Но азиатский кризис, с которого началось неуклонное падение курсов российских акций, привел к падению доверия к российским акциям. Западные инвесторы стали активно избавляться от российских акций. Массовая продажа российских акций иностранными инвесторами и явилась одной из важнейших причин столь резкого снижения курсов акций в октябре 1997 г.

Капиталы, отозванные из стран Азиатско-Тихоокеанского региона и из России, стали искать применения на рынках более стабильных регионов мира потому на фондовых рынках Запада уже в начале февраля 1998 г. курсы акций достигли докризисного уровня (конца октября 1997 г.) и в дальнейшем их рост продолжался. Так, индекс Доу-Джонса 20 июля 1998г. достиг отметки 9336 пунктов, что на 15 % выше уровня конца июля 1997 г. Между тем курс акций российских эмитентов продолжал стремительно снижаться, и к 10 августа 1998 г. индекс РТС опустился до отметки 120 пунктов. За год российские акции обесценились в 4,7 раза. Резко сократился объем торгов. Многие акции стали неликвидными. Так, индекс РТС упал почти в 3 раза - со 109 пунктов 17 августа до 38 пунктов 5 октября 1998г, а индекс Доу-Джонса снизился за это время на 9 % - с 8466 пунктов до 7739 пунктов. В конце 1998 г. индекс РТС достигли отметки 60 пунктов, а индекс Доу-Джонса колеблется в основном в пределах 8000-9000 пунктов.

Приведенные цифры красноречиво говорят о том, что осенью 1998г. российский рынок ценных бумаг оказался в состоянии глубокого кризиса, что было связано как с влиянием ряда неблагоприятных факторов. Так и с ошибочными действиями российского руководства. Кризис фондового рынка способствовал развитию кризиса банковской системы, что, в конечном счете, способствовало углублению кризиса всей экономики страны

В 1999г. наблюдается значительный рост как индекса Доу-Джонса, так индекса РТС. Так, на 22 февраля 1999г. индекс Доу-Джонса составил 9350,3 пункта, а индекс РТС 74,5. Через месяц, 22 марта индекс Доу-Джонса вырос до 9860,5 пунктов и соответственно поднялся индекс РТС до 80 пунктов. Причиной роста индекса Доу-Джонса стало повышение котировок акций нефтяных компаний после объявления о намерениях ОПБК существенно сократить добычу нефти. В апреле 1999г. также наблюдается рост этих индексов. Индекс Доу-Джонса 22 апреля впервые на момент закрытия сессии перешагнул отметку 10000. На это повлияли сообщения о ряде крупных корпоративных слияний, в том числе в нефтяном секторе в мае и июне 1999г. продолжается повышение индексов РТС и Доу-Джонса и составили на 7 мая соответственно 103 и 10955,4. Главным событием июля было повышение учетных ставок федеральной резервной системы США. Американский фондовый рынок реагировал на это решение резким ростом курсов акций, в результате индекс Доу-Джонса установил даже новый рекорд 11187,3. Индекс РТС также вырос и составил 115,2 пункта. Это было вызвано подъемом зарубежных фондовых рынков, а также новым повышением цен на нефть.

В сентябре 1999г. произошло существенное падение доллара и на это фондовый рынок США реагировал негативно - индекс Доу-Джонса откатился к отметке 10500 пунктов, то есть на уровень трехмесячной давности.

На российском фондовом рынке котировки акций падали, что стало реакцией на произошедшее на кануне падение американского фондового рынка. Индекс РТС на 28 сентября составил 83,12 пункта.

В октябре и ноябре 1999г. наблюдается снова рост индексов. Курс доллара относительно европейских валют достиг своих среднесрочных максимумов. Темпы роста производительности труда в США резко развернулись в сторону повышения, также выросла стоимость рабочей силы. Эти показатели, свидетельствующие о снижении инфляционного движения, позитивно подействовали на участников фондового рынка и индекс Доу-Джонса на 17 ноября 1999г. превысил отметку 10900.

Российский фондовый рынок в очередной раз продемонстрировал свою зависимость от движения зарубежных рынков. Так, вслед за резким снижением индекса Доу-Джонса упали и цены российских акций. А рост индекса Доу-Джонса в ноябре 1999г. сопровождался восходящими движениями котировок на российском фондовом рынке и индекс РТС на 17 ноября составил 120,7 пункта.

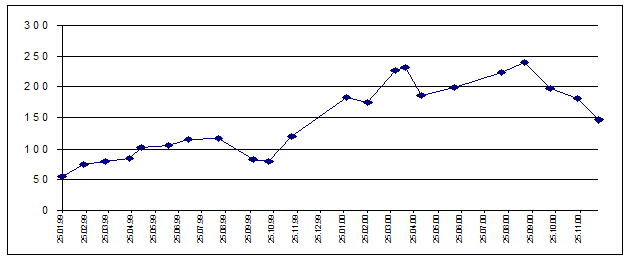

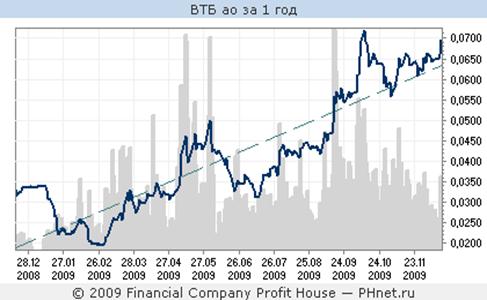

В 2000г. наблюдались значительные колебания фондовых индексов, как на американском, так и российском фондовом рынке. Для наиболее полного представления состояния экономики американского и российского фондовых рынков на графиках 2.6 и 2.7 изображена динамика наиболее популярных индексов в США и России в 1999.

|

Рисунок 2.6 - Динамика индексов РТС за 1999 - 2000 гг.

Индекс Доу-Джонса на 27 января 2000г. составил 10550 пунктов, а индекс РТС 183,1. В феврале 2000г. индекс Доу-Джонса падает и достигает практически самого низкого уровня за последний год - 9862. Это произошло в следствии резкого роста курса цены. Только за один день курс вырос на три процента до 106,6 цены за доллар. Этот рост связан с подъемом на японском фондовом рынке. Соответственно и индекс РТС упал, но незначительно - до отметки 175 пунктов. В марте и апреле 2000г. положение на фондовых рынках США и России относительно стабилизировалась, что говорит о повышении биржевых индексов. Так, на 12 апреля индекс Доу-Джонса был равен 11125 пунктов, а индекс РТС - 231. Четвертого мая 2000г. индекс Доу-Джонса упал до отметки 10400,8. Причиной послужило сообщение о росте оптовых цен в США в мае сразу на один процент. Этот рост во многом определяется ценами на нефть, которые достигали в этот момент многолетнего максимума. Индекс РТС также снизился и достиг 186,1 пункта.

В последующие месяцы на фондовых рынка США и России наблюдается более или менее стабильная ситуация, то есть не происходило резкого падения или повышения котировок акций.

|

Рисунок 2.7 - Динамика индекса Доу-Джонса

В октябре 2000г. снова складывается явно неблагополучное положение на фондовом рынке США, хотя и курс доллара существенно вырос по отношению к евро. Падение индекса Доу-Джонса вновь возобновилось, и он опустился 18 октября до отметки 9957. Вслед за этим индекс РТС также снизился и составил 197 пунктов.

В ноябре и декабре 2000г. падение котировок американских акций продолжилось. Это обусловлено замедлением американской экономики, ожиданием снижения прибыли американских компаний и неясной ситуацией с выборами президента. Так, на 19 декабря индекс Доу-Джонса составил 10494,5 пункта. Также очевидно, что российских фондовый рынок продолжает реагировать исключительно на динамику фондовых индексов США, никакие другие новости на него не влияют. На 19 декабря индекс РТС равнялся отметки 146,2.

Похожие работы

... Таковы основные вопросы, которые, на наш взгляд, определят в ближайшем будущем ценовую динамику на рынке российских акций. 4. ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ЦЕННЫХ БУМАГ РОССИИ 4.1 Ближайшие перспективы развития рынка ценных бумаг России Важнейшим источником нового промышленного подъема, преодоления инвестиционного кризиса должно стать финансирование посредством ...

... , каждая из них устроена по-своему. На каждую наложили отпечаток особенности национального рынка, десятилетия, а то и столетия неповторимого исторического пути страны. В России работают несколько фондовых бирж. Российская торговая система рынка ценных бумаг (РТС) представляет собой интегрированную торгово-расчетную инфраструктуру, организационно представленную НП " Фондовая биржа " Российская ...

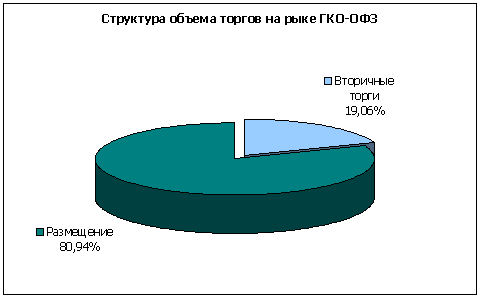

... -2002гг. они разместили 124 облигационных займа.[5,с.181] Резкое снижение доходности по ГКО, ОФЗ создало необходимые условия и для развития вторичного рынка облигаций, который развивается более динамичными темпами, чем первичный. [5,с.181] Современный рынок ценных бумаг России В настоящее время в России, как и других странах, происходит расширение банковских операций с ценными бумагами. Но ...

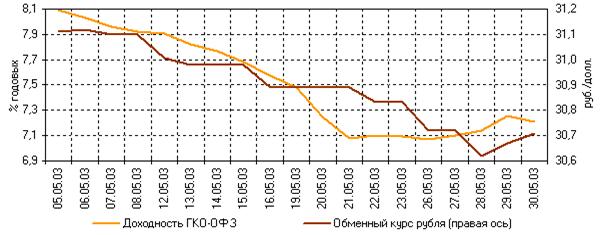

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

0 комментариев