Навигация

Регулирование фондового рынка

1.4 Регулирование фондового рынка

Регулирования фондового рынка – это упорядочение деятельности на нем всех его участников и операций между ними со стороны организаций, уполномоченных обществом на эти действия.

Регулирование фондового рынка охватывает всех его участников: эмитентов, инвесторов, профессиональных фондовых посредников, организаций инфраструктуры рынка.

Регулирование участников рынка может быть внешним и внутренним. Внутреннее регулирование – это подчиненность деятельности данной организации ее собственным нормативным документам: уставу, правилам и другим внутренним нормативным документам, определяющим деятельность этой организации в целом, ее подразделений и ее работников. Внешнее регулирование – это подчиненность деятельности данной организации нормативным актам государства, других организаций, международным соглашениям.

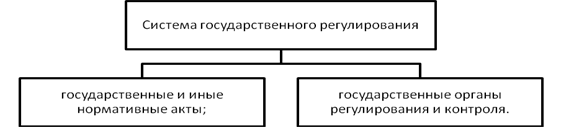

Регулирование фондового рынка осуществляется органами или организациями, уполномоченными на выполнение функций регулирования. С этих позиций различают:

· государственное регулирование рынка, осуществляемое государственными органами, в компетенцию которых входит выполнение тех или иных функций регулирования;

· регулирование со стороны профессиональных участников фондового рынка, или саморегулирование рынка;

· общественное регулирование, или регулирование через общественное мнение; в конечном счете именно реакция широких слоев общества в целом на какие-то действия на фондовом рынке является первопричиной, по которой начинаются те или иные регулятивные действия государства или профессионалов рынка.

Процесс регулирования на фондовом рынке включает:

· создание нормативной базы функционирования рынка, т.е. разработка законов, постановлений, инструкций, правил, методических положений и других нормативных актов, которые ставят функционирование рынка на общепризнанную и всеми соблюдаемую основу;

· отбор профессиональных участников рынка; современный фондовый рынок, как, пожалуй, и любой другой рынок, невозможен без профессиональных посредников;

· контроль за соблюдением выполнения всеми участниками рынка норм и правил функционирования рынка; этот контроль выполняется соответствующими контрольными органами;

· систему санкций за отклонение от норм и правил, установленных на рынке; такими санкциями могут быть: устные и письменные предупреждения, штрафы, уголовные наказания, исключение из рядов участников рынка.

Государство на фондовом рынке выступает в качестве:

· эмитента при выпуске государственных ценных бумаг;

· инвестором при управлении крупными портфелями акций промышленных предприятий;

· профессионального участника при торговле акциями в ходе приватизационных аукционов;

· регулятора при написании законодательства и подзаконных актов;

· верховного арбитра в спорах между участниками рынка через систему судебных органов.

Государственное регулирование фондового рынка – это регулирование со стороны общественных органов государственной власти.

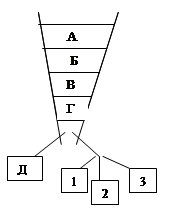

Рис. 6. Основные функции фондовой биржи

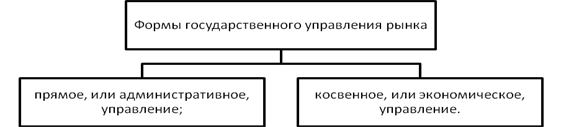

Рис. 7. Формы государственного управления рынка

Прямое, или административное, управление фондовым рынком со стороны государства осуществляется путем:

· установления обязательных требований ко всем участникам фондового рынка;

· регистрация участников и ценных бумаг, эмитируемых ими;

· лицензирование профессиональной деятельности;

· обеспечение гласности и равной информированности всех участников рынка;

· поддержка правопорядка на рынке.

Косвенное, или экономическое, управление фондовым рынком осуществляется государством через находящиеся в его распоряжении экономические рычаги и капиталы:

· систему налогообложения (ставки налогов, льготы и освобождение от них);

· денежную политику (процентные ставки, минимальный размер заработной платы и др.);

· государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.);

· государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

Существуют две концепции регулирования государством фондового рынка:

Первая концепция – регулирование рынка преимущественно сосредотачивается в государственных органах, лишь небольшая часть полномочий по надзору, контролю, установлению правил передается государством, так называемым саморегулирующимся организациям. Пример – Франция.

Вторая концепция – максимально возможный объем полномочий передается саморегулирующимся организациям, значительное место в контроле занимают не жесткие предписания, а переговорный процесс, а индивидуальные согласования с участниками рынка при том, что государство сохранят за собой основные контрольные позиции, возможности в любой момент вмешаться в процесс саморегулирования. Пример – Великобритания.

В реальной практике развитых зарубежных рынков степень централизации и жесткость регулирования колеблются между этими двумя крайними концепциями. Таким образом, можно заключить что, структура государственных органов, регулирующих рынок, зависит от модели рынка, принятой в той или иной стране (банковской, небанковской), степени централизации управления в стране и автономии регионов (в странах с федеральным устройством часть полномочий государства на фондовом рынке передана территориям, например в США – штатам, в Германии – землям и т.д.).Общей тенденцией с 30-х годов является создание самостоятельных ведомств или комиссий по ценным бумагам, регулирующих рынки ценных бумаг, которые привлекают во всех странах все большую долю финансовых активов.

Структура органов государственного регулирования российского фондового рынка в настоящее время еще не сложилась. Высшими органами государственной власти являются: Государственная дума, президент, Правительство. Государственными органами регулирования фондового рынка являются: Федеральная комиссия по рынку ценных бумаг, Министерство финансов РФ, Центральный банк РФ, Государственный комитет по антимонопольной политике, Госстрахнадзор.

Саморегулируемые организации – это некоммерческие, негосударственные организации, создаваемые профессиональными участниками фондового рынка на добровольной основе, с целью регулирования определенных аспектов фондового рынка на основе государственных гарантий поддержки, выражающихся в присвоении им государственного статуса саморегулируемой организации.

По российским правовым нормам саморегулирующиеся организации могут принимать форму: ассоциаций, профессиональных союзов, профессиональных общественных организаций.

Надзор за деятельностью саморегулирующихся организаций, контроль за их созданием осуществляется в России Федеральной комиссией по рынку ценных бумаг (ФКЦБ).

Похожие работы

... Брянска), Киевская, Бакинская и ряд других. Все они содействовали развитию товарно-денежных отношений в стране, ее экономическому подъему, утверждению на пути рыночной экономики. В стране действовали и такие элементы рыночной инфраструктуры, как таможни, страховые общества, налоговые службы, различные аукционы и т. д. Эволюционное экономическое развитие Российской экономики было прервано Первой ...

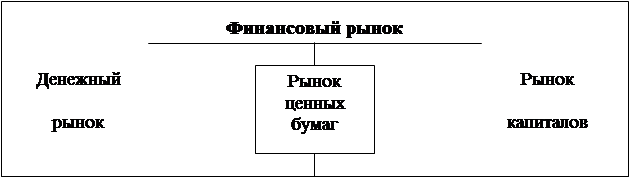

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

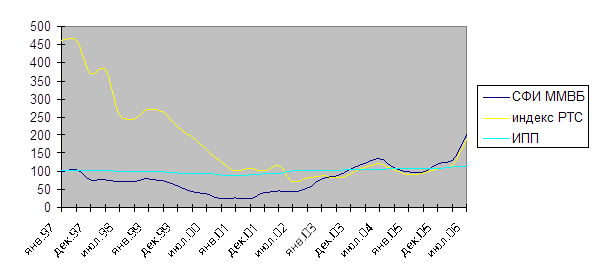

... , то за 1993 - начало 1997 гг. отмечается более чем 200-кратный рост. Во-вторых, как показывает мировой опыт, для большинства стран, в которых происходит становление и развитие фондового рынка, низкая капитализация рынка вполне закономерна (в Мексике и Бразилии - около 20% ВВП, в Турции - около 12% ВВП) В-третьих, низкая капитализация (относительно ВВП) характерна практически для всех стран с ...

0 комментариев