Навигация

Сучасний стан перестрахування в Україні

Звіт по виробничій практиці

на тему:

Сучасний стан перестрахування в Україні

ВСТУП

Перестрахувальна діяльність страхової компанії розглядається як два окремих напрямки:

- вхідне перестрахування, як окремий напрямок бізнесу, мета якого отримання прибутку шляхом залучення перестрахувальних премій від інших страхових компаній (перестрахувальників);

- вихідне перестрахування, метою якого є захист власного страхового портфелю Компанії шляхом передачі в перестрахування частини страхових сум, що перевищують розмір власного утримання Компанії (вирівнювання розмірі власного утримання та диверсифікація ризиків).

Виходячи з цього, перед управлінням перестрахування постають наступні завдання, згідно яких виконуються відповідні функції:

- аналіз страхового портфелю Компанії на предмет його надійності та стабільності, розробка та впровадження комплексних перестрахувальних програм захисту власного страхового портфелю;

- контроль за укладанням договорів страхування в Компанії та передача в перестрахування понадлімітних ризиків за різними видами страхування;

- котирування вартості розміщення ризиків в інших страхових компаніях та видача рекомендацій прямим андеррайтерам;

- контроль за кумуляцією ризиків за географічною та іншими ознаками;

- забезпечення відшкодування перестраховиками їх частки в здійснених Компанією страхових відшкодуваннях за страховими випадками;

- пошук партнерів в галузі перестрахування та укладання відповідних угод щодо залучення ризиків;

- андеррайтинг пропозицій щодо прийняття в перестрахування ризиків інших страхових компаній;

- укладання договорів вхідного перестрахування, контроль за надходженням премій;

- врегулювання збитків за договорами вхідного перестрахування.

Метою дійсної роботи було дослідження методології вибору перестраховика (резидента чи нерезидента) національною страховою компанією України з погляду його надійності.

1. Сутність та державне регулювання перестрахувальної діяльності в Україні та світі

Страхування - це вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання певних подій (страхових випадків), визначених договором страхування або чинним законодавством, за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (страхових внесків, страхових премій) та доходів від розміщення коштів цих фондів [1].

Згідно статті 12 Закону України “Про страхування” [1] перестрахування – це страхування одним страховиком (цедентом, перестрахувальником) на визначених договором умовах ризику виконання частини своїх обов'язків перед страхувальником у іншого страховика (перестраховика) резидента або нерезидента, який має статус страховика або перестраховика, згідно з законодавством країни, в якій він зареєстрований.Перестрахування має наступну термінологію [22]:

Перестрахування (передача ризику в перестрахування) – це страхування одним страховиком (Цедентом, Перестрахувальником) на визначених договором факультативного перестрахування, ковер-нотом (далі – "конкретний договір перестрахування") умовах ризику виконання частини своїх обов'язків перед страхувальником у іншого Страховика (Перестраховика, Цесіонера) резидента чи нерезидента, який має статус страховика або перестраховика, згідно з законодавством України чи країни-нерезидента.

Факультативне перестрахування – форма перестрахування, згідно з якою Перестрахувальник самостійно визначає і пропонує в перестрахування ризик або групу ризиків, прийнятих ним у страхування по оригінальному договору страхування. В свою чергу, Перестраховик має право прийняти або відхилити таку пропозицію Перестрахувальника.

Ретроцесія (вторинне перестрахування) – страхування Перестраховиком (Ретроцедентом) на визначених у Ковер-Ноті умовах ризику виконання частини своїх обов’язків перед Страховиком у іншого Перестраховика (Ретроцесіонера).

Перестрахувальник (Цедент) – сторона, що передає ризик у перестрахування. При цьому Перестрахувальник - це або Страховик, що прийняв на себе ризик за Оригінальним договором страхування або співстрахування (страховому полісу) і передає його в перестрахування, або Ретроцедент – який сам прийняв ризик у перестрахування і частково передає його іншому Перестраховику (Ретроцесіонеру) у ретроцесію (тобто подальше перестрахування).

Перестраховик (Цесіонер, Ретроцесіонер) – сторона, що приймає ризик у перестрахування (ретроцесію).

Об’єкт перестрахування – ризик виконання частини своїх зобов'язань Перестраховиком по укладеному Перестрахувальником оригінальному договору страхування, співстрахування або перестрахування.

Договір факультативного перестрахування (Ковер-нот) – це письмова угода між Страховиком та Перестраховиком, згідно з якою Перестраховик бере на себе зобов’язання у разі настання страхового випадку за Оригінальним договором страхування, який було укладено Перестрахувальником або ризик за яким було прийнято Перестрахувальником в перестрахування, виплатити частку страхової суми або відшкодувати частину завданого збитку у межах відповідальності Перестраховика, визначеної конкретним договором перестрахування, Перестрахувальнику або страхувальнику чи іншій третій особі, визначеній страхувальником, або на користь якої укладено Оригінальний договір страхування, якщо про це зазначено в конкретному договорі перестрахування, а Страховик зобов’язується сплачувати перестрахові платежі у терміни, визначені в конкретному договорі перестрахування, та виконувати інші умови цього Договору.

Сліп (оферта, попереднє розміщення ризику, попередній договір перестрахування) – письмова пропозиція Перестрахувальника Перестраховику укласти конкретний договір перестрахування, в якій зазначаються умови перестрахування. Підписання сліпу Перестраховиком зобов’язує його прийняти ризик у перестрахування шляхом укладення конкретного договору перестрахування на умовах, зазначених в сліпі. Такий конкретний договір перестрахування має бути укладено протягом 10 робочих днів з моменту підписання сліпу, якщо інший строк не зазначено в сліпі. В будь-якому випадку підписання сліпу Перестраховиком не означає прийняття ним відповідальності за Оригінальним договором. Прийняття Перестраховиком відповідальності з дати, зазначеної в сліпі, відбувається лише за умови підписання ним конкретного договору перестраху-вання (коверноту).

Перестрахова премія (перестраховий платіж) – плата за перестрахування, яку Перестрахувальник зобов’язаний сплатити Перестраховику згідно з конкретним договором перестрахування. При непропорційному перестрахуванні платою за перестрахування може бути мінімальна депозитна перестрахова премія або депозитна перестрахова премія, яка, за згодою сторін, може бути перерахована після закінчення конкретного договору перестрахування, для чого використовується перестрахова ставка перерахунку. При цьому, якщо в результаті перерахунку остаточна сума перестрахової премії виявиться меншою за мінімальну депозитну перестрахову премію або депозитну перестрахову премію, мінімальна депозитна перестрахова премія або депозитна перестрахова премія не повертається Перестрахувальнику і повністю залишається у Перестраховика, якщо інше не буде погоджено Сторонами. В протилежному випадку, Перестрахувальник здійснює доплату суми перестрахової премії, розрахованої як різниця між остаточною сумою перестрахової премії та мінімальною депозитною перестраховою премією або депозитною перестраховою премією.

Перестраховий тариф (перестрахова ставка) – ставка перестрахової премії з одиниці відповідальності Перестраховика за визначений період перестрахування. При непропорційному перестрахуванні для остаточного перерахунку суми мінімальної депозитної перестрахової премії або депозитної перестрахової премії, за згодою сторін, може застосовуватись перестрахова ставка перерахунку.

Власне утримання Перестрахувальника (нетто-утримання Перестрахувальника) – визначена конкретним договором перестрахування грошова сума, у межах якої Перестрахувальник в обов'язковому порядку залишає на своїй відповідальності частину страхового ризику. Величина нетто-утримання може бути визначена також як відсоток від страхової суми. Якщо в конкретному договорі перестрахування не зазначена величина нетто-утримання Перестрахувальника, то під нетто-утриманням Перестрахувальника розуміється власне утримання Перестрахувальника, обсяг відповідальності Перестрахувальника, пріоритет і т.п. В конкретному договорі перестрахування може бути зазначено брутто-утримання Перестрахувальника, що складається із нетто-утримання Перестрахувальника та відповідальності, переданої Перестрахувальником у перестрахування (ретроцесію) згідно з укладеними ним договорами облігаторного перестрахування.

Пріоритет – грошова сума, яка обумовлена в конкретному договорі (Ковер-Ноті) непропорційного перестрахування. В межах цієї грошової суми Перестрахувальник несе відповідальність за будь-який збиток або збитки, які сталися внаслідок одного страхового випадку. Перестраховик несе відповідальність лише за ту частку будь-якого збитку або збитків, які сталися внаслідок одного страхового випадку, яка перевищує цю грошову суму. Конкретним договором перестрахування може бути встановлено агрегатний пріоритет, який означає, що відповідальність Перестраховика наступає лише в тому разі, коли сума раніше сплачених збитків або одного збитку (незалежно від кількості страхових випадків) за Оригінальним договором перевищує розмір агрегатного пріоритету.

Відповідальність Перестраховика – визначена конкретним договором перестрахування сума, у межах якої Перестраховик несе зобов'язання по виплаті страхового відшкодування при настанні страхового випадку. В конкретному договорі пропорційного квотного перестрахування або конкретному договорі пропорційного перестрахування на базі ексцедента суми вона визначається як відсоток від загальної страхової суми; в конкретному договорі непропорційного перестрахування на базі ексцедента збитку вона визначається як частка участі Перестраховика у відшкодуванні збитку, розмір якого перевищив пріоритет Перестрахувальника.

Касовий збиток – розмір збитку, при перевищенні якого Перестраховик, після отримання від Перестрахувальника комплекту документів і рахунка на оплату частки Перестраховика в збитку, перераховує Перестрахувальникові свою частину страхового відшкодування раніше, ніж Перестрахувальник здійснить виплату страхового відшкодування Страхувальникові в повному обсязі.

Компромісний збиток (необґрунтована виплата, виплата ex-gratia) – виплата Перестрахувальником страхового відшкодування в наступних випадках:

- внаслідок події, що, відповідно до умов укладеного оригінального договору страхування, Правил страхування Перестрахувальника і законодавства України, може бути не визнана страховою;

- якщо Перестрахувальник, відповідно до умов укладеного оригінального договору страхування, Правил страхування Перестрахувальника і законодавства України, мав підстави для відмови у виплаті або зменшення розміру страхового відшкодування, але не скористався ними.

Ексцедент збитку – визначена конкретним договором перестрахування (ретроцесії) частка ризику виконання обов’язків Перестрахувальника, що передається в перестрахування (ретроцесію) понад пріоритет Перестрахувальника. Допускається наявність в одному конкретному договорі непропорційного перестрахування декількох ексцедентів, при цьому кожний наступний ексцедент розміщується над сумою пріоритету і величинами попередніх ексцедентів; в конкретному договорі перестрахування (ретроцесії) ексцедент може найменуватися також “Леєром”.

Франшиза безумовна – частина збитку, що не відшкодовується Перестрахувальником при виплаті страхового відшкодування за Оригінальним договором. Якщо інше не передбачене в конкретному договорі перестрахування, то франшиза, зазначена у відсотках, обчислюється від страхової суми за Оригінальним договором. Конкретним договором перестрахування може бути передбачена безумовна франшиза, що відрізняється від зазначеної в Оригінальному договорі, і в такому випадку розрахунок зобов’язань Перестрахувальника по виплаті страхового відшкодування в межах його відповідальності здійснюється з урахуванням зазначеної в конкретному договорі перестрахування франшизи так, як би вона була зазначена в Оригінальному договорі. Безумовна франшиза в конкретному договорі перестрахування не може бути меншою за безумовну франшизу в Оригінальному договорі.

Франшиза умовна – сума, у межах якої Перестрахувальник звільняється від обов'язку виплати страхового відшкодування за Оригінальним договором за умови, що розмір збитку не перевищує цю суму. Конкретним договором перестрахування може бути передбачена умовна франшиза, що відрізняється від зазначеної в Оригінальному договорі.

Додатковий договір (додаток, аддендум) – погоджені Сторонами письмові зміни та доповнення до укладеного Оригінального договору або конкретного договору перестрахування (ретроцесії).

Типи договорів перестрахування:

1. Пропорційний – відповідальність за договором страхування, страхова премія (платіж, внесок) і збитки в межах страхової суми розподіляються між страховиком (цедентом, перестрахувальником) і перестраховиком у визначеній пропорції.

Види пропорційних договорів: Квотний (Quota Share), Эксцедент сум (Surplus Share).

2. Непропорційний – страховик (цедент, перестрахувальник) повністю відшкодовує всі збитки, що не перевищують розмір його пріоритету; перестраховик відшкодовує тільки ту частину збитку, що перевищує пріоритет страховика.

Види непропорційних договорів: Эксцедент збитку (Excess of Loss), Катастрофічний эксцедент збитку (Catastrophic Excess of Loss), Эксцедент збитковості (Stop-loss).

Форми договорів перестрахування:

1. Факультативна – страховик (цедент, перестрахувальник) і перестраховик вільні у своєму рішенні щодо передачі і прийняття об'єкта (ризику) у перестрахування.

2. Облігаторна – страховик (цедент, перестрахувальник) зобов'язується передавати, а перестраховик, у свою чергу, зобов'язується приймати об'єкти (ризики) у перестрахування на заздалегідь визначених умовах.

3. Факультативно-облігаторна – страховик (цедент, перестрахувальник) вільний у своєму рішенні щодо передачі об'єкта (ризику) у перестрахування, а перестраховик зобов'язаний надати перестраховий захист для об'єкта (ризику), у випадку прийняття страховиком рішення про його передачу в перестрахування.

Перестрахування у страховика (перестраховика) нерезидента здійснюється згідно з вимогами та в порядку, встановленими Кабінетом Міністрів України.

Страховик (цедент, перестрахувальник) зобов'язаний повідомляти перестраховика про всі зміни свого договору з страхувальником. Cтраховик (цедент, перестрахувальник), який уклав з перестраховиком договір про перестрахування, залишається відповідальним перед страхувальником у повному обсязі згідно з договором страхування.

У разі, якщо обсяги страхових платежів, що передаються в перестрахування нерезидентам, перевищують 50 відсотків їх загального розміру, отриманого з початку календарного року, перестрахувальник подає до Уповноваженого органу декларацію за звітний період за формою, встановленою Кабінетом Міністрів України.

У декларації страховик (перестрахувальник) зобов'язаний вказати інформацію про ризики та об'єкти страхування, які перестраховуються у нерезидентів, дані про нерезидентів - перестраховиків та про перестраховиків брокерів, іншу інформацію, визначену Кабінетом Міністрів України.

Страхова діяльність в Україні може провадитися за участю страхових посередників. Страховими посередниками можуть бути страхові або перестрахові брокери, страхові агенти.

Посередницька діяльність страхових та перестрахових брокерів у страхуванні та перестрахуванні здійснюється як виключний вид діяльності і може включати консультування, експертно-інформаційні послуги, роботу, пов'язану з підготовкою, укладанням та виконанням (супроводом) договорів страхування (перестрахування), в тому числі щодо врегулювання збитків у частині одержання та перерахування страхових платежів, страхових виплат та страхових відшкодувань за угодою відповідно із страхувальником або перестрахувальником, інші посередницькі послуги у страхуванні та перестрахуванні за переліком, встановленим Уповноваженим органом.

Перестрахові брокери - юридичні особи, які здійснюють за винагороду посередницьку діяльність у перестрахуванні від свого імені на підставі брокерської угоди із страховиком, який має потребу у перестрахуванні як перестрахувальник.

Дозволяється здійснення діяльності страхового та перестрахового брокера однією юридичною особою за умови виконання нею вимог щодо здійснення діяльності страхового та перестрахового брокера.

Посередницька діяльність на території України з укладання договорів страхування з іноземними страховиками не допускається, крім договорів перестрахування з дотриманням вимог Закону.

Страхові або перестрахові брокери-нерезиденти можуть надавати послуги лише через постійні представництва в Україні, які повинні бути зареєстровані як платники податку відповідно до законодавства України та включені до державного реєстру страхових або перестрахових брокерів.

Уповноважений орган видає страховикам ліцензію на проведення конкретних видів страхування.

Для одержання ліцензії страховик подає до Уповноваженого органу заяву, до якої додаються [11]:

- копії установчих документів та копія свідоцтва про реєстрацію;

- довідки банків або висновки аудиторських фірм (аудиторів), що підтверджують розмір сплаченого статутного фонду;

- довідка про фінансовий стан засновників страховика, підтверджена аудитором (аудиторською фірмою), якщо страховик створений у формі повного чи командитного товариства або товариства з додатковою відповідальністю;

- правила (умови) страхування;

- економічне обґрунтування запланованої страхової (перестрахувальної) діяльності;

- інформація про учасників страховика, голову виконавчого органу та його заступників, копія диплома голови виконавчого органу страховика або його першого заступника про вищу економічну або юридичну освіту, копія диплома головного бухгалтера страховика про вищу економічну освіту, інформація про наявність відповідних сертифікатів у випадках, передбачених Уповноваженим органом.

Метою огляду законодавства інших країн стосовно нагляду за перестраховою діяльністю є аналіз законодавства країн, резиденти яких, укладають угоди перестрахування з українськими страховиками стосовно положень, які закріплюють нагляд за страховою та перестраховою діяльністю. Ця тема є актуальною через прийняття постанови КМУ № 124 від 04.02.04 [4], положення якої вимагають, щоб в країні реєстрації перестраховика-нерезидента обов’язково існував державний нагляд за страховою і перестраховою діяльністю. Якщо такого нагляду немає, то українському страховику заборонено укладати угоди перестрахування з такими компаніями. Відомо, що за перестрахуванням стоять великі інтереси, тому слід чітко визначити які країни здійснюють нагляд за страхуванням та перестрахуванням, і в чому полягає такий нагляд.

Німеччина[28]

Німецьким перестраховикам не потрібно одержувати дозвіл на здійснення перестрахування. Цей факт є загально відомим. Часто відсутність обов’язку одержувати дозвіл сприймається як відсутність нагляду. Однак це твердження є невірним та потребує роз’яснень.

Є дві категорії перестраховиків: перша категорія – страховики які займаються страхуванням і перестрахуванням. Ця категорія підлягає повному нагляду з боку регулятора. Причиною цього є наявність угод прямого страхування поряд із перестрахуванням. Позиція німецького регулятора є зрозумілою: коли страховики мають справу із перестраховиками вони є більш професійно підготовленими і тому загроза того, що вони виберуть ненадійного перестраховика набагато менша за загрозу того, що страхувальник обере ненадійного страховика. Друга категорія – це так звані професійні перестраховики, виключним видом діяльності яких є перестрахування. Друга категорія на відміну від першої не є такою однорідною та її можна поділити на 3 підгрупи. Перша: німецькі професійні перестраховики, які мають організаційно-правову форму товариства взаємної допомоги (mutual assistance) підлягають такому ж нагляду як і первинні страховики. Друга: німецькі професійні перестраховики, які мають іншу організаційно-правову форму є об’єктом обмеженого нагляду. Третя: іноземні професійні перестраховики, які взагалі не є об’єктом нагляду, незалежно від того чи вони мають філіал в Німеччині.

Система страхового нагляду Німеччини виділяє прямий та опосередкований нагляд. Опосередкований нагляд означає, що нагляд здійснюється не за перестраховиком, а за перестраховою діяльністю. Тобто регулятор слідкує за тим, щоб первинний страховик самостійно перевіряв чи перестраховик: має відповідний досвід роботи, отримує страхові премії і несе сам відповідальність чи діє як перестраховий брокер, передаючі всі страхові премії іншому перестраховику, є фінансово стабільним; та знаходиться в країні, законодавство якої не забороняє переказ грошей за страховими вимогами.

Регулятор Німеччини завжди має можливість перевірити чи вибрав страховик надійного перестраховика за допомогою запиту стосовно інформації, аналізу внутрішньої звітності, та перевірок на місцях. У випадку, якщо регулятор виявить, що існує загроза правам страхувальників, він може вимагати від первинного страховика розірвати контракти перестрахування. Після цього, німецький регулятор повідомить інших європейський регуляторів про те, що певний перестраховик не відповідає вимогам стабільності. В цій ситуації можна побачити наступне: навіть якщо перестраховик не підпадає взагалі під нагляд, німецький регулятор може заборонити страховикам вступати з цим перестраховиком у відносини. Регулятор Німеччини надавши роз’яснення як первинний страховик повинен перевіряти перестраховика на предмет надійності та стабільності. Це роз’яснення містить положення, які забезпечують пруденційний нагляд.

Прямий (безпосередній) нагляд за перестраховиком містить дві процедури: реєстрація та постійний нагляд.

Кожен професійний перестраховик повинен бути зареєстрований в реєстрі німецького регулятора. Зареєстровані перестраховики після цього стають об’єктом постійного нагляду.

Постійний нагляд означає, що за перестраховиком здійснюється нагляд на постійній основі. В момент коли компанія подає заяву на реєстрацію регулятор перевіряє чи розміщений головний офіс страховика в Німеччині. Якщо головний офіс розміщений за межами Німеччини, така компанія не може бути зареєстрована. Також регулятор перевіряє кваліфікацію органу правління перестраховика та власників перестраховика (цю інформацію перестраховик повинен надати при реєстрації). Нещодавно було прийнято новий закон в Німеччині „Про страхування” в результаті чого через певний період, визначений в перехідних положеннях перестраховик може обирати одну з наступних організаційно-правових форм: відкрита публічна компанія з обмеженою відповідальністю, товариства взаємної допомоги, корпорації та установи публічного права. В законі закріплюються положення про правила інвестування технічних резервів (принцип диверсифікації активів). Перестраховик повинен надавати наглядовому органу звіти, а також на запит регулятора повинен надавати додаткову інформацію.

Первинним контролем за перестраховиком є аналіз „зовнішньої” фінансової звітності. „Зовнішня” звітність означає звітність, яка є загально доступною і друкується в певних виданнях. Звітність повинна відповідати „Стандартам звітності Німеччини”, які закріплені в Торговому кодексі Німеччини та інших актах. Застосовується принцип пруденційного нагляду, який полягає в тому, що бізнесмен повинен не завищувати активи та занижувати зобов’язання, а навпаки. Якщо професійні перестраховики входять до певної групи, така група є об’єктом нагляду лише у разі, якщо в групу входить страховик.

Протягом 10 місяців після закінчення звітного року, перестраховик повинен надати фінансові річні звіти та звіт щодо фінансового стану. Річні звіти повинні бути перевірені аудиторами. Загальні збори учасників повинні затвердити звіти протягом 14 місяців після закінчення звітного року. Аналітики регулятора перевіряють звітні дані та можуть вимагати зробити виправлення у випадку виявлення помилок. Аналізуються дані не тільки поточні, а і за останні 5 років, що оцінити тенденції розвитку перестраховика. Такий аналіз, що включає в себе 5-річний період дає змогу оцінити походження активів.

Здійснення нагляду за конкретним перестраховиком починається з короткого аналізу, який складається з декількох етапів. Перший етап включає в себе перевірку: премій, виплат, операційних витрат, технічних резервів, неоплачених вимог. Требі підкреслити особливий німецький підхід: оцінка всіх активів здійснюється на підставі принципу „завжди на користь меншого”, що означає наступне: всі активи оцінюються за заниженою (мінімальною) вартістю. Коли перестраховик у звітних даних не використовує цей принцип, у регулятора можуть виникати запитання. Другий етап – аналіз прибутків, які виникли завдяки інвестиціям.

Річний фінансовий звіт та звіт про стан перестраховика повинен перевірятись аудитором. Перестраховик повинен повідомити регулятора про призначення певного аудитора перед початком здійснення перевірки цим аудитором. Зміст висновку аудитора регулюється „Положенням про зміст висновку аудитора”, яке затверджено німецьким регулятором. До регулятора має бути направлено копії аудиторського висновку та коментарю до такого висновку, зробленого членами правління перестраховика. Також має бути наданий звіт правління перестраховика про відносини з афілійованими особами.

Термін „внутрішня звітність” означає звітні дані, які страховик надає виключно регулятору і не публікує ці данні де-небудь. Положення, що регулюють правила внутрішньої звітності були затверджені в 1995 році. Чинні положення вимагають від страховика подавати зазначені нижче документи, які мають визначений формат. Документи, які повинні додаватись:

- бухгалтерський баланс;

- звіт прибутків та видатків;

- розподіл інвестицій;

- прибутки та видатки внаслідок здійснення інвестицій;

- структуру певних видатків, які містяться в звітах про прибутки за збитки;

- детальна інформація про збитки та видатки, які стосуються страхової діяльності (цей пункт є дуже важливим, бо ці документи надають дуже важливу інформацію, структуровану за видами договорів та продуктів);

Перестраховик також повинен подавати інформацію про учать в інших компаніях і інформацію про внутрішню і зовнішню діяльність перестраховика.

Регулятор має повноваження перевіряти не тільки первинних страховиків, а і перестраховиків.

Регулятор може накладати штрафи на страховика, якщо останній надав неправдиву інформацію. Штраф також може бути накладений, якщо подана інформація не відповідає затвердженому стандарту. Якщо інспектор, який перевіряє перестраховика виявляє, що бізнес перестраховика постійно погіршується він може вимагати від перестраховика пояснень з цього приводу. Якщо є серйозні сумніви щодо стабільності перестраховика, може були призначена виїзна перевірка з метою отримання точних даних.

Ще нещодавно німецьке законодавство не дозволяло регулятору надавати приписи перестраховикам щодо виправлення ситуації. Але зараз ситуація змінилася. Нове положення законодавства містить наступне: „Регулятор може висувати компаніям, членам правління або іншим менеджерам будь-які вимоги для того, щоб всі положення законодавства були дотримані, зокрема щоб перестрахова компанія в будь-який момент могла виконати всі свої зобов’язання. Регулятор, у випадку якщо заходи були неефективним, може прийняти рішення про відкликання членів правління перестраховика та заборонити таким особам здійснювати свої функції”. Дуже ефективним тут є непрямий нагляд, бо регулятор може заборонити первинним страховикам укладати угоди перестрахуванням з перестраховиком.

Німецька система нагляду за перестраховою діяльністю складається з прямого та опосередкованого нагляду. У випадку якщо професійні перестраховики мають форму товариства взаємодопомоги (mutual society) вони є об’єктом такого ж нагляду як і первинні страховики. Інші професійні перестраховики, зареєстровані в Німеччині, є об’єктом прямого нагляду, але обмеженого. Іноземні професійні перестраховики не є суб’єктами прямого нагляду. Абсолютно всі перестраховики, які здійснюють діяльність з німецькими страховиками підпадають під нагляд німецького регулятора. Історія перестрахового бізнесу в Германії не знає фактів неплатоспроможності перестраховиків. Причиною цього є вирішення проблем на ранній стадії, що дозволяє оперативно вирішити ці проблеми.

Литва. Страхова діяльність в Литві регулюється Законом „Про страхування” від 18 вересня 2003 року. Система нагляду є схожою на німецьку, де нагляд за страховиками є повним, а за професійними перестраховиками (тобто компаніями, які займаються виключно перестрахуванням) є обмеженим. Перестрахуванням в Литві можуть займатися як страховики так і професійні перестраховики. Страховики, які отримали ліцензії на страхування можуть здійснювати перестрахування за тими видами страхування, на які є ліценція. Компанія, яка займається виключно перестрахуванням не повинна отримувати жодних ліцензій. Для того, щоб здійснювати перестрахову діяльність в Литві не обов’язково реєструвати філіал, тобто можна укладати угоди з литовськими страховиками на основі транскордонних операцій. Але в цьому випадку діють вимоги, які затверджені Литовським регулятором. Ці вимоги встановлюють обмеження для страховика, який бажає перекласти частину свої ризиків на перестраховика. Перестраховики умовно поділяються на декілька групи залежно від їх фінансового стану. Чим вище показники фінансової стабільності перестраховика (основини критерієм є рейтинг певно-визначених міжнародних агентств) тим більшу частку від своїх ризиків можна передавати такому перестраховику. Якщо перестрахування здійснює страховик, він є об’єктом повного нагляду. Якщо перестрахування здійснює професійний перестраховик він є об’єктом обмеженого нагляду. Відповідно до ст. 204 обмежений нагляд передбачає наступні повноваження в сфері нагляду за перестрахуванням:

- витребування інформації шляхом направлення запитів;

- проведення перевірок на місцях;

Професійні перестраховики Литви зобов’язані публікувати фінансові звіти в порядку, затвердженому регулятором Литви. Литовський регулятор може заборонити литовським страховикам укладати угоду з певним професійним перестраховиком.

Латвія. Страхова діяльність в цій країні регулюється Законом Латвії „Про страхові компанії та нагляд за страховими компаніями” від 1 вересня 1998 році. Останні зміни були внесені 27 березня 2003 року. Закон Латвії, як і Литви був цілком змінений у зв’язку зі входженням до Європейського Союзу. Страхові компанії, що зареєстровані в країнах ЄС можуть вільно здійснювати страхову діяльність на території Латвії без реєстрації. Інші країни повинні пройти всі необхідні процедури, які існують для національних компаній (зареєструвати філіали, отримати ліцензію, тощо). Питання регулювання перестрахової діяльності закріплені у 8 главі Закону. Страховики Латвії можуть укладати угоди перестрахування лише з наступними перестраховиками:

- страхові компанії, що зареєстровані в Латвії, Литві, Естонії та мають ліцензію на здійснення відповідного виду страхування;

- страхові компанії, що зареєстровані в країнах-членах ЄС та мають ліцензію на відповідний вид страхування в країні реєстрації;

- перестрахові компанії (професійні), які зареєстровані в країнах, інвестиційний рейтинг яких є високим за даними міжнародно-рейтингових агентств.

Латвійські страхові компанії, що займаються страхуванням життя можуть перестраховувати лише ризики „життя”. Відповідно латвійські страхові компанії, що займаються страхуванням „не життя” можуть перестраховувати ризики „не життя”.

Перестрахова діяльність в Латвії є об’єктом нагляду, але такий нагляд є однобокий. Латвійський регулятор захищає інтереси лише страхувальників Латвії. Перестраховики Латвії, які займаються виключно перестрахуванням взагалі не підпадають під нагляд. Вони не отримують ліцензії, не реєструються, не опубліковують звіти, не можуть перевірятися. Цим компаніям не можна видавати приписи. Одним з аргументів, що нагляду за перестраховими компаніями в Латвії не існує є відповіді регулятора Латвії на запити Держфінпослуг. Другим аргументом є інформація на офіційному сайті Міжнародної Асоціації органів, що здійснюють нагляд за страховою діяльністю. Відповідно до інформації, що розташована регулятором Латвії, нагляду за перестрахуванням, а також перестраховими компаніями в Латвії, не існує. Після аналізу відповіді регулятора виявилось, що регулятор навіть не володіє інформацією про акціонерів перестрахових товариств. Для отримання такої інформації регулятор вимуше-ний робити запити до інших державних органів. Тобто відповідь абсолютно однозначна – нагляд з боку держави за перестраховими компаніями в Латвії не здійснюється.

Росія. Страхова та перестрахова діяльність в Росії регулюється Законом Російської Федерації "Об организации страхового дела в Российской Федерации" від 27 листопада 1992 року. В цей закон було внесено останні зміни в грудні 2003 року. Згідно з російським законом страхова та перестрахова діяльність є об’єктом повного, прямого нагляду. Страхові компанії, які займаються виключно перестрахуванням є об’єктом такого ж нагляду як і страховики, які займаються страхуванням і перестрахуванням. На відміну від Німеччини та Литви російській компанії для провадження перестрахування замало реєстрації і слід отримати ліцензію. Для отримання ліцензії, компанія повинна подати такі ж документи регулятору, що і страхова компанія за виключенням даних про страхового актуарія, правил страхування та страхових тарифів. Строк протягом якого має бути видана (або відхилена заява) ліцензія складає 60 днів. Російські перестраховики повинні публікувати та надавати регулятори річні звіти, висновки актуаріїв, сформувати необхідний статутний фонд (30 млн. рублів – 6 млн. грн.).

В Росії існує повний та прямий нагляд за перестрахуванням, який має такий же характер як і нагляд за страхуванням.

2. Нормативні вимоги до перестрахування та рейтингів фінансової надійності (стійкості) страховиків та перестраховиків-нерезидентів Постановою Кабінету Міністрів України від 4 лютого 2004 р. N 124 введений “Порядок та вимоги щодо здійснення перестрахування у страховика (перестраховика) нерезидента”, який спрямований на посилення захисту інтересів страхувальників, забезпечення платоспроможності страховиків, надійності, безпечності та диверсифікованості розміщення страхових резервів.Укладення страховиками (цедентами, перестрахувальниками) договорів перестрахування за межами України із страховиками (перестраховиками) нерезидентами дозволяється тільки у разі, коли:

- законодавством країни, в якій зареєстрований страховик (перестраховик) нерезидент, передбачений державний нагляд за страховою і перестраховою діяльністю;

- страховик (перестраховик) нерезидент провадить безперервну страхову (перестрахову) діяльність не менше ніж три роки до дати укладення договору перестрахування;

- відсутні факти порушення страховиком (перестраховиком) нерезидентом законодавства про страхову і перестрахову діяльність і з питань запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, та боротьби з тероризмом країни його реєстрації.

Дотримання зазначених вимог підтверджує інформація у письмовій формі або у вигляді електронних даних, надана на звернення Державної комісії з регулювання ринків фінансових послуг органом, який виконує функції нагляду за страховою і перестраховою діяльністю у країні реєстрації страховика (перестраховика) нерезидента, або Міжнародною асоціацією органів нагляду за страховою діяльністю (IAIS). Така інформація повинна містити реквізити відправника (найменування, адреса, в тому числі електронної пошти, номер телефону, ім'я та прізвище посадової особи, яка підписала інформацію).

За інформацією Комісія звертається у разі відсутності (недостатності) відомостей про діяльність страховика (перестраховика) нерезидента, що підтверджують дотримання передбачених цим пунктом вимог, виявленої за результатами аналізу інформації, що подається Комісії відповідно до Порядку та вимог, аналізу звітних даних, що подаються Комісії відповідно до законодавства страховиками (цедентами, перестрахувальниками), або виїзних і безвиїзних перевірок.

У разі потреби страховики (цеденти, перестрахувальники) звертаються до Комісії із запитом щодо відповідності страховиків (перестраховиків) нерезидентів Порядку та вимог, з якими передбачається укладення договорів перестрахування, яка надає необхідну інформацію у визначеному нею порядку.

Страховики (цеденти, перестрахувальники) не пізніше ніж у десятиденний строк після укладення договорів перестрахування із страховиками (перестраховиками) нерезидентами інформують Комісію про їх укладення в порядку, визначеному Комісією.

Страховики (цеденти, перестрахувальники) можуть укладати договори перестрахування за участю перестрахових брокерів-нерезидентів лише через їх постійні представництва в Україні, зареєстровані як платники податку відповідно до законодавства України та включені до державного реєстру страхових або перестрахових брокерів.

Для укладення договору перестрахування із страховиками (перестраховиками) нерезидентами за участю перестрахових брокерів-нерезидентів їх постійні представництва подають страховикам (цедентам, перестрахувальникам) засвідчені в установленому порядку копії таких документів:

- свідоцтва про державну реєстрацію постійного представництва перестрахового брокера-нерезидента в Україні як платника податку;

- документа, що підтверджує взяття на облік в органі державної податкової служби;

- свідоцтва про включення до державного реєстру страхових і перестрахових брокерів.

Згідно з розпорядженням Державної комісії з регулювання ринків фінансових послуг України від 1 лютого 2007 р. N 6763 “Порядком підтвердження перестраховими брокерами здійснення за їхньою участю перестрахування у перестраховика-нерезидента” [6], рейтинг фінансової надійності (стійкості) перестраховика повинен відповідати наступним встановленим вимогам:1. Договори перестрахування, укладені через або за посередництвом перестрахових брокерів, повинні відповідати вимогам щодо здійснення перестрахування в перестраховика-нерезидента, які визначені законодавством.

2. Рейтинг фінансової надійності (стійкості) перестраховиків-нерезидентів підтверджується перестраховими брокерами шляхом подання до Державної комісії з регулювання ринків фінансових послуг України декларації за формою 1ПБ згідно з додатком разом із документами, що до неї додаються, а до податкових органів - відповідно до вимог законодавства.

До Декларації додаються копія джерела інформації (веб-сторінки з офіційного сайта та/або сторінки з бюлетеня рейтингового агентства), де міститься інформація про рейтинг, а також копія брокерського документа (ковернота, поліса, сертифіката тощо), що підтверджує перестрахування (розміщення) ризиків у перестраховиків-нерезидентів (далі - копія брокерського документа). Усі додатки до Декларації засвідчуються печаткою перестрахового брокера.

3. Копія брокерського документа, що складається перестраховим брокером на підтвердження розміщення ризиків страховика-резидента в перестраховиків-нерезидентів та підписується перестраховим брокером, також має бути засвідчена страховиком-резидентом (перестрахувальником) шляхом проставлення підпису та печатки.

4. Перестраховий брокер подає Декларацію, копію брокерського документа та копію джерела інформації про рейтинг фінансової надійності (стійкості) перестраховика-нерезидента на дату укладання договору перестрахування до Державної комісії з регулювання ринків фінансових послуг України не пізніше як у тридцятиденний строк після підписання брокерського документа.

5. Подання перестраховим брокером до Державної комісії з регулювання ринків фінансових послуг України документів, передбачених пунктом 5 цього Порядку, у встановлений строк є підтвердженням виконання вимог пункту 13.6 статті 13 Закону України "Про оподаткування прибутку підприємств" [2].

Таблиця 1 - ДЕКЛАРАЦІЯ (Форма 1ПБ) про рейтинг фінансової надійності (стійкості) перестраховиків-нерезидентів, з якими укладено договори про перестрахування через або за посередництвом перестрахових брокерів

| N з/п | Номер і дата підписання брокерського документа, що підтверджує перестрахування | Найменування страховика-резидента, від імені якого перестраховим брокером укладений договір перестра-хування | Наймену-вання перестра-ховика- нерезидента, з яким укладений договір перестраху-вання (згідно з переліком у брокерському документі) | Рейтинг фінан-сової надій-ності (стій-кості) перестра-ховика- нерези-дента | Назва міжнародного рейтингового агентства, яке визначило рейтинг пере- страховика- нерези-дента* | Назва джерела та дата отримання інформації про рейтинг перестраховика- нерезидента (повна адреса веб-сторінки, N бюлетеня) |

____________* Наводиться назва міжнародного рейтингового агентства відповідно до переліку, визначеного пунктом 1 Вимог.

Додатки до Декларації:

Похожие работы

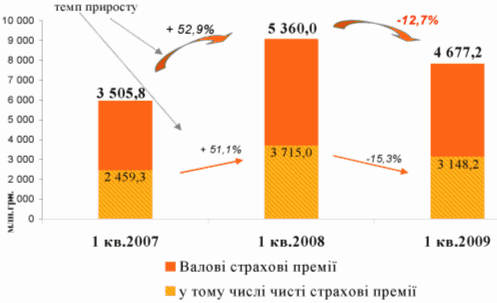

... і підприємництва в різних галузях народного господарства, тобто шляхом прийняття спеціальних законів, визначення обов’язкових видів страхування, регламентації діяльності страхових організацій. 3.2. Проблеми та перспективи розвитку страхового ринку України В умовах економічної і фінансової кризи знижується активність на страховому ринку. Для її активізації необхідною умовою є стабільність ...

... європейських норм показали, що протягом останніх 7 років після набрання чинності Угоди про партнерство та співробітництво між Європейськими Співтовариствами та Україною зроблено чимало кроків на шляху наближення податкового законодавства України до норм і стандартів податкового права ЄС. Проведений згідно завдань дипломного дослідження аналіз та оцінка рівня виконання ст.51 «Угоди про партнерство ...

... йснення страхування), удосконалення порядку оподаткування страхової діяльності, впорядкування сукупності видів страхування та вирішення інших завдань. Формування розвинутого ринку страхових послуг в Україні забезпечить сприятливі умови для ринкової трансформації та стабільний розвиток національної економіки, розвиток світової економіки та міжнародних відносин. РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ ...

... позитивний світовий досвід та врахує ті помилки, через які пройшли інші країни, а не буде винаходити власний велосипед, як завжди, чомусь, з квадратними чи трикутними колесами. 3.2 Проблеми та перспективи розвитку медичного страхування в Україні Відомо, що в умовах фінансової та економічної нестабільності охорона здоров'я потерпає найбільше, оскільки коштів на неї виділяється ще недостатньо. ...

0 комментариев