Навигация

Сутність, класифікація і призначення кредитів комерційних банків в Україні

1. Сутність, класифікація і призначення кредитів комерційних банків в Україні

1.1 Класифікація і характеристика кредитних операцій

Головними ланками кредитної системи є банки та кредитні установи, що мають ліцензію Національного банку України, які одночасно виступають у ролі покупця і продавця існуючих у суспільстві тимчасово вільних коштів.

Банківська система шляхом надання кредитів організовує й обслуговує рух капіталу, забезпечує його залучення, акумуляцію та перерозподіл у ті сфери виробництва та обігу, де виникає дефіцит капіталу.

1.2 Форми кредитуСуб'єкти господарської діяльності можуть використовувати такі форми кредиту: банківський, комерційний, лізинговий, іпотечний, бланковий, консорціумний.

Фізичні особи - споживчий кредит (лише в національній грошовій одиниці).

Комерційний кредит - це товарна форма кредиту, яка визначає відносини з питань перерозподілу матеріальних фондів і характеризує кредитну угоду між двома суб'єктами господарської діяльності. Учасники кредитних відносин при комерційному кредиті регулюють свої господарчі відносини і можуть створювати платіжні засоби у вигляді векселів - зобов'язань боржника сплатити кредитору зазначену суму у визначений термін.

Об'єктом комерційного кредиту можуть бути реалізовані товари, виконані роботи, надані послуги, щодо яких продавцем надається відстрочка платежу.

У разі оформлення комерційного кредиту за допомогою векселя, інші угоди про надання кредиту не укладаються.

Погашення комерційного кредиту може здійснюватися шляхом:

- сплати боржником за векселем;

- передачі векселя відповідно до чинного законодавства іншій юридичній особі (крім банків та інших кредитних установ);

- переоформлення комерційного кредиту на банківський.

У разі оформлення комерційного кредиту не за допомогою векселя погашення такого кредиту здійснюється на умовах, передбачених договором сторін.

Лізинговий кредит - це відносини між юридичними особами, які виникають у разі оренди майна і супроводжуються укладанням лізингової угоди. Лізинг є формою майнового кредиту.

Об'єктом лізингу є різне рухоме (машини, обладнання, транспортні засоби, обчислювальна та інша техніка) та нерухоме (будинки, споруди, система телекомунікацій та ін.) майно.

Суб'єктами лізингу можуть бути лізингодавець (суб'єкт господарювання, що є власником об'єкта лізингу і здає його в оренду), користувач (суб'єкт, що домовляється з лізингодавачем на оренду про набуття права володіння та розпорядження об'єктом лізингу у встановлених лізинговою угодою межах), виробник (підприємство, організація та інші суб'єкти господарювання, які здійснюють виробництво або реалізацію товарно-матеріальних цінностей).

Іпотечний кредит - це особливий вид економічних відносин з приводу надання кредитів під заставу нерухомого майна.

Кредиторами з іпотеки можуть бути іпотечні банки або спеціальні іпотечні компанії, а також комерційні банки.

Позичальниками можуть бути юридичні та фізичні особи, які мають у власності об'єкти іпотеки або мають поручителів, які надають під заставу об'єкти іпотеки на користь позичальника.

Предметом іпотеки при наданні кредиту доцільно використовувати: жилі будинки, квартири, виробничі будинки, споруди, магазини, земельні ділянки, що є власністю позичальника і не є об'єктом застави за іншою угодою.

Споживчий кредит - кредит, який надається тільки в національній грошовій одиниці фізичним особам-резидентам України на придбання споживчих товарів тривалого користування та послуг і який повертається в розстрочку, якщо інше не передбачено умовами кредитного договору.

Банк надає кредити фізичним особам у розмірах, що визначаються виходячи з вартості товарів і послуг, які є об'єктом кредитування. Розмір кредиту на будівництво, купівлю і ремонт жилих будинків, садових будинків, дач та інших будівель визначається в межах вартості майна, майнових прав, які можуть бути передані банку в забезпечення фізичною особою та сумою її поточних доходів, за винятком обов'язкових платежів, протягом 10 років. Строк кредиту встановлюється залежно від цілей об'єкта кредитування, розміру позики, платоспроможності позичальника, причому він не повинен перевищувати 10 років з дня його надання.

Фізичні особи погашають кредити шляхом перерахування коштів з особистого вкладу, депозитного рахунку, переказами через пошту або готівкою.

Комерційний банк може надавати бланковий кредит тільки в межах наявних власних коштів (без застави майна чи інших видів забезпечення - тільки під зобов'язання повернути кредит) із застосуванням підвищеної відсоткової ставки надійним позичальникам, які мають стабільні джерела погашення кредиту і перевірений авторитет у банківських колах.

1.3. Кредитні операції

Кредитні операції - це відношення між кредитором і дебітором (позичальником) із приводу наданих (одержання) у тимчасове користування коштів, їхнього повернення й оплати. При цьому мається на увазі саме утримання дій учасників відношення, насамперед банківських робітників.

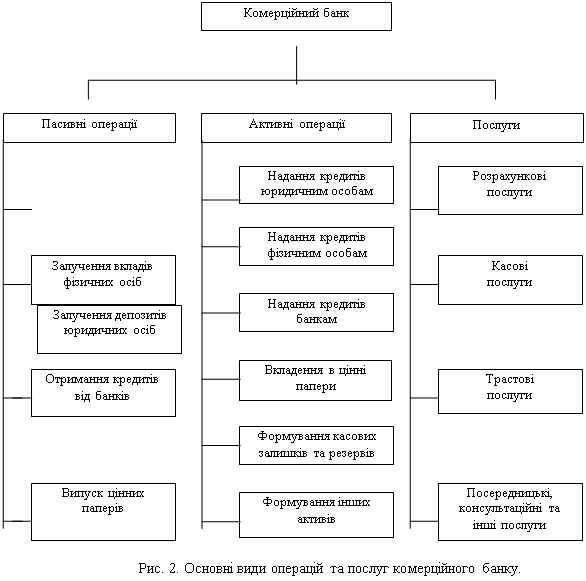

Кредитні операції банків і кредитних заснувань у першому наближенні діляться на: активні і пасивні. (Див. додаток таблицю 1.1)

Таблиця 1.1

Кредитні операції

| Активні операції | Пасивні операції |

| 1. Кредитування клієнтів. 2. Кредитування інших банків. 3. Депозити в інших банках. 4. Кошти на резервному корсчете в центральному банку. 5. Кошти на коррахунках в інших банках. | 1. Депозити клієнтів. 2. Депозити банків. 3. Кредити банків, у тому числі центрального. |

Інакше кажучи, кредитні операції містять у собі: позичкові операції і депозитні операції.

Позичкові операції- це дії робітників банку (кредитних заснувань) по наданню і (або) одержанню кредитів, їхньому поверненню й оплаті відповідних відсотків, а депозитні операції - дії тих же робітників по розміщенню і (або) притягненню до себе внесків, їхньому поверненню й оплаті відсотків, що заподіються.

Основний предмет позичкових операцій- кредит (позичка) як визначена сума грошей, що видається (утворюється), повертається, оплачується, відповідно депозитних операцій - внесок (депозит) як сума грошей і (або) інших цінностей (цінних паперів), що поміщається (застосовується), повертається, у необхідних випадках оплачується.

Кредити, які надаються банками, поділяються

1. за строками користування:

а) короткострокові - до 1 року,

б) середньострокові - до 3 років,

в) довгострокові - понад 3 роки

Строк кредиту, а також відсотки за його користування (якщо інше не передбачено умовами кредитного договору) розраховуються з моменту отримання (зарахування на рахунок позичальника або сплати платіжних документів з позичкового рахунку позичальника) до повного погашення кредиту та відсотків за його користування.

Короткострокові кредити можуть надаватись банками у разі тимчасових фінансових труднощів, що виникають у зв'язку із витратами виробництва та обігу, не забезпечених надходженнями коштів у відповідному періоді.

Середньострокові кредити можуть надаватись на оплату обладнання, поточні витрати, на фінансування капітальних вкладень.

Довгострокові кредити можуть надаватись для формування основних фондів. Об'єктами кредитування можуть бути капітальні витрати на реконструкцію, модернізацію та розширення вже діючих основних фондів, на нове будівництво, на приватизацію тощо.

2. За забезпеченням:

а) забезпечені заставою (майном, майновими правами, цінними паперами);

б) гарантовані (банками, фінансами чи майном третьої особи);

в) з іншим забезпеченням (поручительство, свідоцтво страхової організації);

г) незабезпечені (бланкові).

3. За ступенем ризику:

а) стандартні кредити;

б) кредити з підвищеним ризиком.

4. За методами надання:

а) у разовому порядку;

б) відповідно до відкритої кредитної лінії;

в) гарантійні (із заздалегідь обумовленою датою надання, за потребою, із стягненням комісії за зобов'язання).

За строками погашення:

а) водночас;

б) у розстрочку;

в) достроково (за вимогою кредитора або за заявою позичальника);

г) з регресією платежів;

д) після закінчення обумовленого періоду (місяця, кварталу).

(Див. таблицю 1.2.)

Таблиця 1.2.

Види кредитів| Критерій | Вид кредиту (позички) |

| 1. Роль банку (кредитор або позичальник). | -Активний -Пасивний |

| 2. Термін. | -До запитання (огульний) · -Строковий, короткостроковий, середньостроковий · довгостроковий |

| 3. Призначення. | - Позички торговим і промисловим операціям - Позички під нерухомість - Позички приватним особам - Позички фінансовим підприємствам - Позички фермерам - Позички на придбання або збереження цінних паперів - Інші позички |

| 4. Ціль. | -На збільшення капіталу (виробничих фондів) -На тимчасове накопичення засобів -На споживчі цілі населенню (споживчий) |

| 5. Наявність і характер забезпечення. | -Бланковий (незабезпечений) - Забезпечений заставою товарів або інших цінних паперів (ломбардний) гарантійним зобов'язанням або поручництвом |

| 6. Засіб. | - Кредит грошима - Кредит за допомогою акцептування векселя позичальника |

| 7. Ступінь ризику. | - З найменшим ризиком - З підвищеним ризиком - З граничним ризиком - Нестандартний |

Найважливішим елементом кредитної політики банку є використовуваний їм інструментарій для задоволення потреб клієнтів у позикових коштах, виражений у видах, що видаються банком позичок (кредитів): Чим різноманітніше цей інструментарій, тим повніше можуть бути задоволені індивідуальні потреби клієнтів. Водночас на вибір банком кредитного інструментарію впливають не тільки потреби клієнта, але і його особливості (фінансова надійність і ін.), а також можливості й інтереси самого банку. Позички класифікуються по різних ознаках. (Див. таблицю 1.3.)

Таблиця 1.3.

Розгорнута класифікація кредитів| Критерії класифікації | Види позичок |

| 1. Джерела притягнення. | Внутрішні (у межах своєї країни) Зовнішні (міжнародні) |

| 2. Статус кредитора. | Офіційні Неофіційні Змішані Міжнародних організацій |

| 3. Форма надання. | Готівково-грошова Рефінансування Переоформлення: -реструктуризація -надання нового кредиту |

| 4. Валюта притягнення. | У валюті країни кредитора У валюті країни позичальника У валюті третьої країни У ЕКЮ і СДР Мультивалютні |

| 5. Форма притягнення (організація). | Двосторонні Багатосторонні: -Сіндіцировані -Консорціальні -«дзеркальні» |

| 6. Ступінь заможності повернення. | Незабезпечені (міжбанківські) Забезпечені: -Матеріально забезпечені (заставою), у тому числі ломбардні й іпотечні -Бланкові (забезпечені банківськими векселями) |

| 7. Техніка надання (притягнення) | Одною сумою Відкрита кредитна лінія Stand-by Контокорентні Овердрафтні |

| 8. Терміни користування. | На поточні потреби (формування оборотних активів) |

| 9. Спрямованість вкладення коштів. | Короткострокові Середньострокові Довгострокові |

| 10. Економічне призначення. | Пов'язані: · Платіжні · Під формування запасів товарно-матеріальних цінностей, включаючи сезонні. · Під фінансування виробничих витрат · Розрахункові(урахування векселів) · Під фінансування інвестиційних витрат · Споживчі Проміжні Незв'язані (без вказівки об'єкта кредитування в кредитній угоді) |

| 11.Ступінь концентрації об'єкта кредитування. | Під одиничну потребу Під сукупну потребу Під укрупнену потребу |

| 12. Вид процентної ставки. | З фінансованою ставкою З плаваючою ставкою Із змішаною ставкою |

| 13. Форма погашення. | що погашаються одною сумою що погашаються через рівні проміжки часу рівними частками що погашаються нерівними частками |

| 14. Юридична підпорядкованість кредитних операцій. | Що підкоряються законодавству країни - кредитора Що підкоряються законодавству країни – позичальника Що підкоряються законодавству третьої країни |

Похожие работы

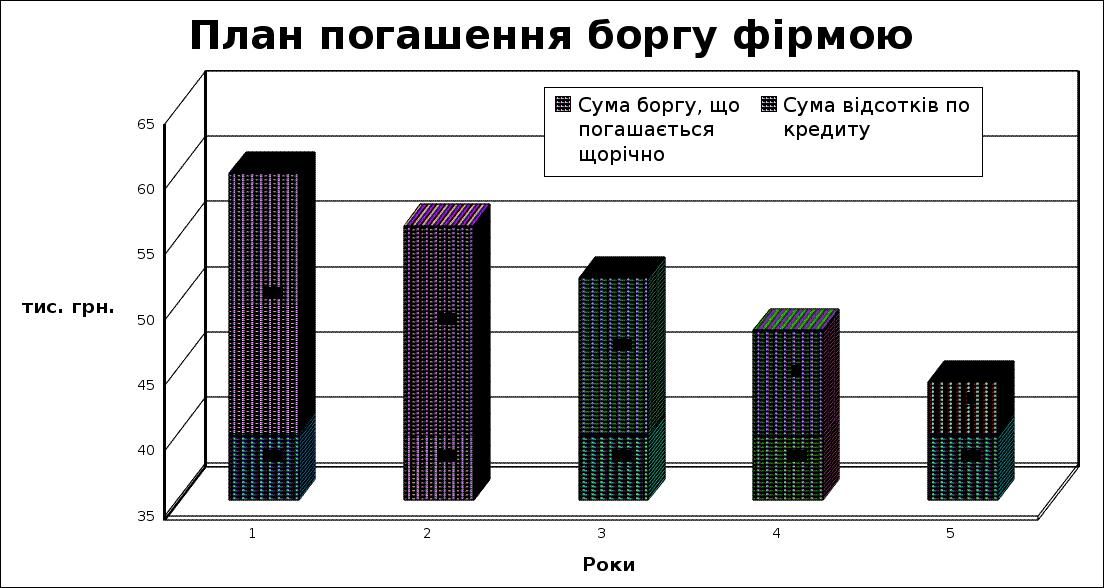

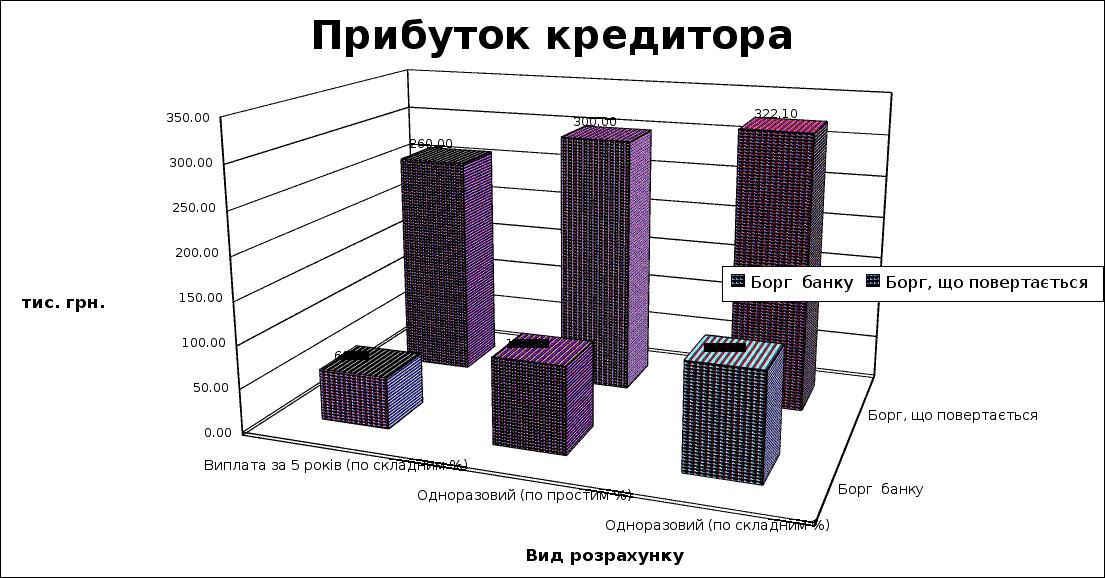

... боргу Сума боргу, що Сума відсотків Річний на початок року погашається щорічно по кредиту платіж 1 200 40 20 60 2 160 40 16 56 3 120 40 12 52 4 80 40 8 48 5 40 40 4 44 Разом 60 260 Прибуток кредитора тис. грн. Вид ...

... ії і централізації капіталу. Характерною ознакою міжнародного кредиту виступає його додаткова правова або економічна захищеність у формі приватного страхування і державних гарантій.1.3 Організація та планування процесу кредитування Одним з найважливіших напрямів діяльності комерційних банків є процес кредитування. Хоча в перекладі з латинського “кредитувати” означає “довіряти”, проте процес ...

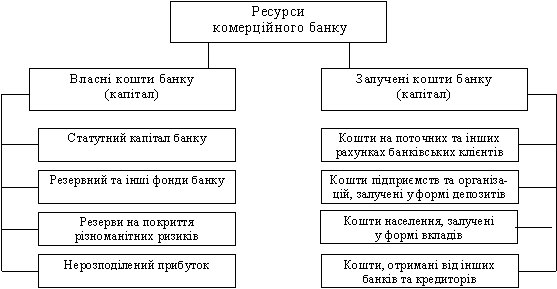

... стративними. Держава визначає "правила гри" для комерційних банків, але не може видавати наказів, тобто держава не може втручатися в оперативну діяльність комерційного банку. Розділ 2. Особливості побудови та функціонування комерційних банків 2.1. Сутність і структура капіталу комерційного банку Формування банківського капіталу і шляхи його збільшення належать до найважливіших питань ...

... оскільки дає змогу мати чітку уяву про стан кредитного портфелю та можливість його диверсифікації за умови виникнення ризику. Розділ 2. Організація банківського споживчого кредитування на прикладі СФ ВАТ КБ “ХРЕЩАТИК 2.1 Загальна характеристика” СФ ВАТ КБ “ХРЕЩАТИК" та фінансово-економічного стану діяльності Банк „Хрещатик" створений відповідно до рішення Установчих зборів як Комерційний ...

0 комментариев