Навигация

Розрахунки обов’язкових економічних нормативів регулювання діяльності комерційних банків

Вступ

Відповідно до вимог Законів України “Про Національний банк України” та “Про банки і банківську діяльність” та з метою забезпечення стабільної діяльності банків і своєчасного виконання ними зобов’язань перед їх вкладниками НБУ установив порядок визначення економічних нормативів, що є обов’язковими до виконання всіма банками України незалежно від форм власності.

Ці нормативи визначено в документі Національного банку України “Інструкція про порядок регулювання діяльності банків України”.

1. Нормативи капіталу:

1) мінімальний розмір регулятивного капіталу, (Н1);

2) адекватність (платоспроможність) регулятивного капіталу, (Н2);

3) адекватність основного капіталу , (Н3).

2. Нормативи ліквідності:

1) миттєва ліквідність, (Н4);

2) поточна ліквідність, (Н5);

3) короткострокова ліквідність, (Н6).

3. Нормативи кредитного ризику:

1) максимальний розмір кредитного ризику на одного контрагента, (Н7);

2) великі кредитні ризики, (Н8);

3) максимальний розмір кредитів, гарантій та поручительств, наданих одному інсайдеру, (Н9);

4) максимальний сукупний розмір кредитів, гарантій та поручительств, наданих інсайдерам, (Н10);

4. Нормативи інвестування:

1) інвестування в цінні папери окремо за кожною установою, (Н11);

2) загальної суми інвестування, (Н12).

5. Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку, (Н13).

Базою для розрахунку економічних нормативів є регулятивний капітал банку.

Розміри та порядок визначення економічних нормативів

1. Нормативи капіталу

1) Мінімальний розмір регулятивного капіталу (Н1)

Регулятивний капітал є одним з найважливіших показників діяльності, основним призначенням якого є покриття негативних наслідків різноманітних ризиків[1], які банки беруть на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільної діяльності банків.

При визначенні реального розміру регулятивного капіталу (Кр) ураховуються такі його складові:

капітал 1-го рівня – основний капітал (ОК), який не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки;

капітал 2-го рівня – додатковий капітал (ДК), який має менш постійний характер та його розмір піддається змінам.

Тобто,

Кр = ОК + ДК.

Основний капітал складається з таких елементів:

а) фактично сплачений зареєстрований статутний капітал;

б) розкриті резерви, що створені або збільшені за рахунок нерозподіленого прибутку (резерви, що оприлюднені банком у фінансовій звітності):

- дивіденди, що направлені на збільшення статутного капіталу;

- емісійні різниці[2];

- резервні фонди, що створюються згідно із законами України;

- загальні резерви, що створюються під невизначений ризик при проведенні банківських операцій;

- прибуток минулих років.

в) загальний розмір основного капіталу зменшується на суму:

- недосформованих резервів під можливі збитки: за кредитними операціями, операціями з цінними паперами, дебіторською заборгованістю, коштами, розміщеними на кореспондентських рахунках у банках, які визнані банкрутами або ліквідуються за рішенням уповноважених органів;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років;

- збитків поточного року.

Додатковий капітал складається з таких елементів:

а) резерви під стандартну заборгованість інших банків;

б) резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

в) результат переоцінки основних засобів;

г) прибуток поточного року;

д) субординований борг[3], що враховується до капіталу (субординований капітал).

На капітал 2-го рівня накладаються такі обмеження:

а) при розрахунку загальної суми регулятивного капіталу загальний розмір додаткового капіталу не може бути більше ніж 100 відсотків основного капіталу;

б) розмір субординованого капіталу не може перевищувати 50 відсотків розміру основного капіталу.

Для визначення розміру регулятивного капіталу загальний розмір капіталу 1-го і 2-го рівнів додатково зменшується на балансову вартість таких активів (ВК):

а) акції та інші цінні папери у портфелі банку на продаж та інвестиції;

б) інвестиції в капітал інших банків та фінансових установ у розмірі 10 і більше відсотків їх статутного капіталу та в дочірні установи;

в) кошти, що вкладені в інші банки на умовах субординованого боргу;

г) сума перевищення вартості основних засобів над регулятивним капіталом.

Отже, остаточно розмір регулятивного капіталу визначається за формулою:

Кр = ОК + ДК – ВК.

Якщо розмір додаткового капіталу перевищує розмір основного, то регулятивний капітал банку розраховується за формулою:

Кр = 2 ОК – ВК.

Для знову створених банківа) для місцевих корпоративних банків:

до одного року діяльності – 1 000 000 євро,

до двох років діяльності – 1 110 000 євро,

до трьох років діяльності – 1 200 000 євро,

до чотирьох років діяльності – 1 350 000 євро,

починаючи з п’ятого року діяльності – 1 500 000 євро;

б) для банків, які здійснюють свою діяльність на території однієї області (регіональних):

до одного року діяльності – 3 000 000 євро,

до двох років діяльності – 3 500 000 євро,

до трьох років діяльності – 4 000 000 євро,

до чотирьох років діяльності – 4 500 000 євро,

починаючи з п’ятого року діяльності – 5 000 000 євро;

в) для банків, які здійснюють свою діяльність на території всієї України (міжрегіональних):

до одного року діяльності – 5 000 000 євро,

до двох років діяльності – 5 500 000 євро,

до трьох років діяльності – 6 000 000 євро,

до чотирьох років діяльності – 7 000 000 євро,

починаючи з п’ятого року діяльності – 8 000 000 євро.

Національний банк залежно від економічного становища країни, стану світових фінансово-кредитних і валютних ринків та відповідно до змін курсу національної валюти може переглядати мінімальний розмір регуляторного капіталу. У разі значного підвищення значення нормативу мінімального розміру регулятивного капіталу для банків встановлюється перехідний період для нарощування капіталу згідно з розробленими банками програмами капіталізації.

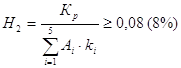

2) Адекватність регулятивного капіталу (платоспроможність) (Н2) (розраховується банком щоденно, а контроль здійснюється НБУ за формулою середньоарифметичної величини за місяць).

Норматив адекватності регулятивного капіталу (норматив платоспроможності) відображає здатність банку своєчасно і в повному обсязі розрахуватися за своїми зобов’язаннями, що випливають із торговельних, кредитних або інших операцій грошового характеру. Чим вище значення показника адекватності регулятивного капіталу, тим більша частка ризику, що її приймають на себе власники банку; і навпаки: чим нижче значення показника, тим більша частка ризику, що її приймають на себе кредитори (вкладники) банку.

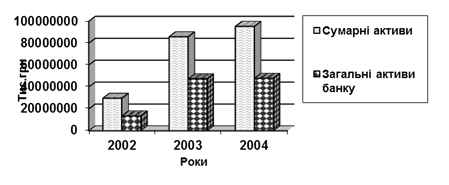

Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу до сумарних активів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями та на суму забезпечення кредиту (вкладень в боргові цінні папери):

(для діючих банків), де

(для діючих банків), де

Аі – сума активів і-ої групи (зменшених на створенні відповідні резерви), яка має однакову ступінь ризику;

kі – коефіцієнт ризику.

Для банків, що розпочинають операційну діяльність, цей норматив має становити: протягом перших 12 місяців – не менше 15 %; протягом наступних 12 місяців – не менше 12 %; надалі – не менше 8 %.

Для розрахунку адекватності регулятивного капіталу банку його активи поділяються на 5 груп за ступенем ризику (табл.1).

Таблиця 1. Основні активи комерційного банку за групами ризику (фрагмент)| Група | Активи | К |

| 1 | Готівкові кошти | 0 |

| Банківські метали | 0 | |

| Кошти в Національному банку | 0 | |

| Боргові цінні папери центральних органів виконавчої влади, що рефінансуються та емітовані Національним банком | 0 | |

| Боргові цінні папери центральних органів виконавчої влади у портфелі банку на продаж і інвестиції | 0 | |

| 2 | Кредити, що надані центральним органам виконавчої влади | 0,1 |

| 3 | Боргові цінні папери місцевих органів виконавчої влади, що рефінансуються та емітовані Національним банком | 0,2 |

| Боргові цінні папери місцевих органів виконавчої влади в портфелі банку на продаж та на інвестиції | 0,2 | |

| 4 | Кошти до запитання в інших банках | 0,5 |

| Кредити, що надані місцевим органам виконавчої влади | 0,5 | |

| Гарантійні депозити в інших банках | 0,5 | |

| Валюта та банківські метали, які куплені, але не одержані | 0,5 | |

| 5 | Депозити, що розміщенні в інших банках | 1 |

| Кредити, що надані іншим банкам | 1 | |

| Кредити, що надані суб’єктам господарської діяльності | 1 | |

| Кредити, що надані фізичним особам | 1 | |

| Фінансовий лізинг (оренда) | 1 | |

| Пролонгована заборгованість за кредитами | 1 | |

| Прострочена заборгованість за кредитами | 1 | |

| Сумнівна заборгованість за кредитами | 1 | |

| Дебіторська заборгованість за операціями з банками та з клієнтами | 1 | |

| Акції та цінні папери у портфелі банку на продаж та інвестиції | 1 | |

| Товарно-матеріальні цінності | 1 | |

| Основні засоби | 1 | |

| Інші активи банку | 1 |

3) Адекватність основного капіталу (Нз)

(розраховується банком щоденно, а контроль здійснюється НБУ за формулою середньоарифметичної величини за місяць). Норматив адекватності основного капіталу встановлюється з метою визначення спроможності банку захистити кредиторів і вкладників від не передбачуваних збитків, яких може зазнати банк у процесі своєї діяльності залежно від розміру різноманітних ризиків.Показник адекватності основного капіталу банку розраховується як співвідношення основного капіталу до загальних активів банку, зменшених на суму створених відповідних резервів за активними операціями банків.

![]()

.

.

Групи банків за рівнем достатності

Для забезпечення реальної капіталізації банків всі банки поділяються за рівнем достатності капіталу на:

добре капіталізовані;

достатньо капіталізовані;

недокапіталізовані;

значно недокапіталізовані;

критично недокапіталізовані.

Добре капіталізованим уважається банк, в якого:

розмір регулятивного капіталу відповідає встановленим мінімальним вимогам;

співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків;

співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше.

Достатньо капіталізованим уважається банк, в якого:

розмір регулятивного капіталу відповідає встановленим мінімальним вимогам;

співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), відповідає його нормативному значенню і становить не менше ніж 8 відсотків або наближається до 17 відсотків;

співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) становить не менше ніж 4 відсотки або наближається до 8 відсотків.

Недокапіталізованим уважається банк, в якого:

розмір регулятивного капіталу відповідає встановленим мінімальним вимогам;

співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менш ніж його нормативне значення, але становить не менше ніж 6 відсотків;

співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення, але становить не менше ніж 3 відсотки, або наближається до 4 відсотків.

Значно недокапіталізованим уважається банк, в якого:

розмір регулятивного капіталу менше встановленого мінімального розміру регулятивного капіталу, але не більше ніж 20 відсотків установленого мінімального розміру регулятивного капіталу;

співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж його нормативне значення і перебуває в межах від 6 до 2 відсотків;

співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення і перебуває в межах від 3 до 1,3 відсотка;

обсяг активів з негативною класифікацією (сумнівні, безнадійні, прострочені понад 30 днів) перебуває в межах від 45 до 60 відсотків регулятивного капіталу банку.

Критично недокапіталізованим уважається банк, в якого:

розмір регулятивного капіталу менше встановленого мінімального розміру регулятивного капіталу на суму, що становить понад 20 відсотків установленого мінімального розміру регулятивного капіталу;

співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж 2 відсотки;

співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж 1,3 відсотка;

обсяг активів з негативною класифікацією (з урахуванням сформованих резервів під активні операції) перевищує 60 відсотків регулятивного капіталу банку.

Банкам, що не дотримуються вимог Національного банку, рекомендується розробити програму їх капіталізації та встановлюються такі обмеження:

припинити виплату дивідендів у будь-якій формі;

припинити залучення коштів фізичних та юридичних осіб;

припинити вкладення коштів у статутні фонди інших юридичних осіб;

припинити надання бланкових та пільгових 1кредитів;

припинити подальшу емісію цінних паперів (крім власних акцій).

Похожие работы

... ’язання тих чи інших типових проблем. У конкретних умовах роботи комерційного банку, з врахуванням особливостей фінансово-господарської діяльності його клієнтів (позичальників), набір і зміст правил банківського кредитування змінюються. Ці правила в основному і головному визначають стандартні вимоги та орієнтири для кредитних працівників банку. Йдеться про чітке структурування, систематизацію, ...

... і є Положення про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків, затверджене Постановою Правління НБУ № 279 від 06.07.2000 p. На початковій стадії кредитного процесу економіст кредитного відділу банку розглядає заяву клієнта, особисто знайомиться з ним, вивчає всю необхідну документацію із загальною метою — сформувати об'єктивну ...

... банку України та інших державних та недержавних установ; · іншу необхідну інформацію, в т.ч. інформацію про операції, які не входять до складу роздрібного портфеля банку. Серед основних показників, що можуть використовуватись для оцінки кредитних ризиків на портфельному рівні, є: · міграція кредитних рейтингів – прогноз зміни кредитного рейтингу (вірогідності дефолту) позичальника, ...

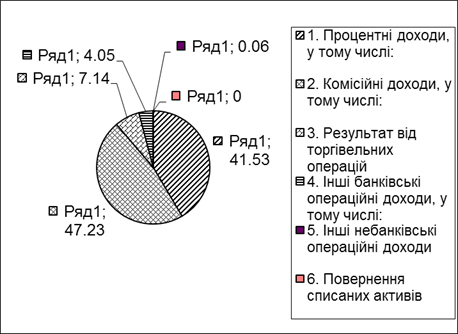

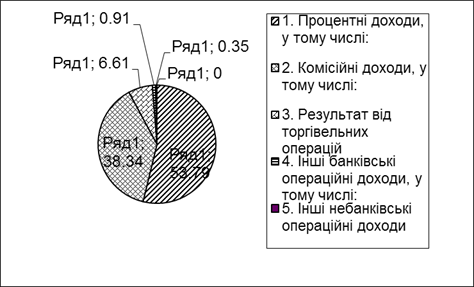

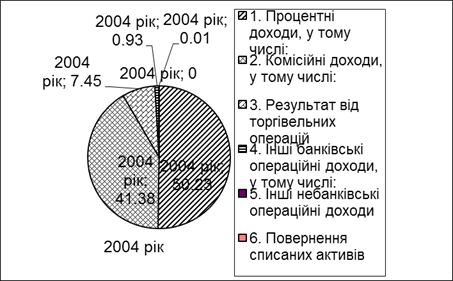

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

0 комментариев