Навигация

Організація аудиту в банківській системі України

2.2 Організація аудиту в банківській системі України

Аудит банку – це визначення стану банку на основі перевірки правильності складання та підтвердження достовірності балансу, обліку прибутків та збитків, аналізу стану обліку, відповідність обліку та дій банку вимогам чинного законодавства, дотримання рівності прав акціонерів (учасників) при розподілу дивідендів, голосуванні, наданні прав на придбання нових акцій тощо та підготовка висновків для надання інформації керівництву, акціонерам (учасникам) банку та іншим користувачам.

Аудит в банківській системі України розподіляється на внутрішній банківський аудит та аудіт з боку зовнішніх організацій.

Внутрішній аудит банку – це незалежна оцінка системи внутрішнього контролю, встановленого у комерційному банку. Головна увага внутрішнього аудиту зосереджена на аналізуванні інформаційної системи, включаючи систему бухгалтерського обліку і супутніх видів контролю, вивченні фінансової та операційної інформації, дослідженні економічності та ефективності операцій.

Внутрішній контроль в банку – це сукупність процедур, які забезпечують достовірність та повноту інформації, яка передається керівництву банку, дотримання внутрішніх та зовнішніх нормативних актів при здійсненні операцій банку, збереження активів банку і його клієнтів, оптимальне використання ресурсів банку, управління ризиками, забезпечення чіткого виконання розпоряджень органів управління банку в досягненні мети, яка поставлена в стратегічних та інших планах банку.

Зовнішній аудит – це перевірка, що здійснюється незалежними висококваліфікованими спеціалістами в галузі аудиту, контролю та аналізу фінансово-господарської діяльності на підставі наявності відповідного сертифіката на право здійснення аудиторської діяльності.

Внутрішній аудит у комерційних банках України організований згідно « ПОЛОЖЕННЮ про організацію внутрішнього аудиту в комерційних банках України» [17], яке є нормативним актом Національного банку України і визначає систему аудиторської діяльності в банках та регламентує порядок створення і організацію роботи служби внутрішнього аудиту в комерційних банках України.

Внутрішній аудит як система контролю за діяльністю комерційного банку створюється з метою оцінки та вдосконалення системи внутрішнього контролю банку при мінімізації на неї витрат.

Служба внутрішнього аудиту банку – це самостійний структурний підрозділ банку, який створюється за рішенням виконавчого органу банку і підпорядковується безпосередньо Правлінню (раді директорів) банку.

Перевірки, що проводяться в банку службою внутрішнього аудиту банку, здійснюються на підставі Положення про службу внутрішнього аудиту банку, стандартів внутрішнього аудиту, які розробляються кожним банком самостійно з дотриманням вимог Національного банку України та специфіки діяльності самого банку.

Статус, функціональні обов'язки та повноваження служби внутрішнього аудиту банку визначаються у Положенні про службу внутрішнього аудиту банку. Кандидатура керівника служби внутрішнього аудиту банку погоджується з Національним банком України.

Головними функціями служби внутрішнього аудиту банку є:

– зменшення ризиків у проведенні операцій, пов'язаних з раціональним та ефективним використанням ресурсів банку;

– надання рекомендацій структурним підрозділам банку у процесі планування, на стадії розроблення і впровадження нових продуктів, процесів, систем;

– проведення аудиту діяльності структурних підрозділів банку з метою забезпечення аналізу і оцінки внутрішнього контролю, політики, процедур банку, що стосуються адекватності, відповідності, ефективності та точності бухгалтерських даних і збереження активів банку;

– перевірка результатів поточної фінансової діяльності банку, нагляд за поточною діяльністю банку, дотриманням посадовими особами, працівниками банку, а також самим банком вимог чинного законодавства України та рішень органів управління банку;

– постійний перегляд системи операційних процедур (включаючи аудиторські процедури) та методів їх обліку;

– перевірка систем управління та передавання фінансової інформації, у тому числі електронних інформаційних систем та електронних банківських послуг;

– координація своєї діяльності з діями незалежних аудиторських фірм при проведенні зовнішнього аудиту банку з метою забезпечення оптимальних умов, за яких аудиторські фірми можуть з довірою покластися на висновки служби внутрішнього аудиту для уникнення дублювання зусиль;

– складання та надання висновків і звітів при проведенні перевірки.

На службу внутрішнього аудиту банку покладаються такі завдання:

– сприяння адекватності системи внутрішнього контролю банку та операційних процедур;

– здійснення неупередженої та об'єктивної оцінки фінансової, операційної, інших систем і процедур контролю в банку, оцінка та аналіз виконання посадовими особами і персоналом банку Статуту, внутрішніх положень банку щодо проведення операцій в обсягах наданої Національним банком України банківської ліцензії або дозволу на окремі банківські операції;

– сприяння організації ведення бухгалтерського обліку;

– впровадження ефективної, достовірної та повної інформаційної системи управління для своєчасного виявлення та усунення недоліків і порушень у здійсненні банківських операцій;

– своєчасного виявлення порушень та недоліків в діяльності структурних підрозділів, опрацювання оптимальних рішень щодо їх ліквідації та усунення причин виникнення цих недоліків в процесі діяльності банку;

– розслідування в межах своїх повноважень вчинених і запобігання майбутнім порушенням у системі внутрішнього контролю, а також попередження випадків будь-яких ризиків;

– виявлення сфер потенційних збитків для банку, сприятливих умов для шахрайства, зловживань і незаконного присвоєння коштів банку;

– перевірки і рекомендацій виконання вимог з ефективного управління ризиками банківської діяльності;

– налагодження і підтримання взаємодії із зовнішніми аудиторами, державними органами контролю та службою банківського нагляду Національного банку України;

– надання Правлінню банку та керівникам структурних підрозділів, що перевіряються, висновків про результати проведеної аудиторської перевірки і пропозицій щодо поліпшення діючої в банку системи внутрішнього контролю.

Служба внутрішнього аудиту банку має право:

– на ознайомлення з усією документацією банку та нагляду за діяльністю будь-якого підрозділу банку, а також вимагати письмові пояснення від окремих посадових осіб банку щодо виявлених недоліків у роботі;

– визначати відповідність дій та операцій, що здійснюються співробітниками банку, згідно з вимогами чинного законодавства України, нормативними актами Національного банку України, рішеннями керівних органів банку, які визначають політику та стратегію банку, процедуру прийняття і реалізацію рішень, організацію обліку та звітності;

– перевіряти розрахунково-касові документи, контракти банку, фінансову і статистичну звітність, іншу документацію, а у разі необхідності наявність готівки, інших цінностей, які знаходяться у банку;

– отримувати в межах своїх повноважень на запит від банку до інших організацій або третіх осіб – суб'єктів підприємницької діяльності потрібні відомості та документи, що пов'язані з процесом перевірки;

– залучати у разі необхідності співробітників інших структурних підрозділів банку для виконання поставлених перед службою внутрішнього аудиту завдань;

– мати безперешкодний доступ до підрозділу, що перевіряється, а також у приміщення, що використовуються для зберігання документів, готівки та коштовностей, отримувати інформацію, яка зберігається на магнітних носіях;

– з дозволу керівництва банку знімати копії з одержаних документів, у тому числі копії файлів, копії будь-яких засобів, що зберігаються в локальних обчислювальних мережах і автономних комп'ютерних системах, а також розшифровувати ці записи;

– при виявленні грубих порушень чинного законодавства, випадків розкрадань, допущених працівниками банку, рекомендувати Правлінню банку усунення їх від виконання службових обов'язків;

– при встановленні фактів зловживання службовим становищем керівників банку повідомляти про такі випадки Раду банку.

Служба внутрішнього аудиту повинна:

– Проводити аудиторські перевірки з метою здійснення оцінки адекватності та ефективності системи внутрішнього контролю банку, її відповідності ступеню потенційного ризику, притаманного різним сферам діяльності банку, а також оцінювати його.

– Забезпечувати організацію постійного контролю за дотриманням співробітниками банку встановленого документообігу, процедур проведення операцій, функцій та повноважень згідно з покладеними на них обов'язками.

– Проводити розгляд фактів порушень співробітниками банку чинного законодавства, нормативних актів Національного банку України та стандартів професійної діяльності, внутрішніх документів, які регулюють та визначають політику банку.

– Рекомендувати керівництву банку приймати рішення щодо забезпечення недопущення дій, результатом яких може стати порушення чинного законодавства, нормативних актів Національного банку України.

– Розробляти рекомендації та вказівки щодо усунення виявлених порушень, покращання системи внутрішнього контролю та здійснювати контроль за їх використанням та виконанням.

– Забезпечувати схоронність та повернення одержаних від підрозділів банку документів на всіх носіях.

– Забезпечувати повноту документування кожного факту перевірки, оформлювати письмово висновки, де мають бути відображені усі питання, вивчені в ході перевірки, та рекомендації, надані керівництву банку.

– Контролювати організацію роботи в банку з вивчення усіма співробітниками вимог чинного законодавства України, нормативних актів Національного банку України, інших підзаконних та відомчих актів, внутрішніх документів банку на підставі переліку службових обов'язків.

– Брати участь у засіданнях Ради або Правління банку під час обговорення питань, які прямо або опосередковано стосуються стану бухгалтерського обліку, внутрішнього контролю й аудиту, зовнішнього аудиту, змін у структурі або розвитку банку.

Важливим заходом створення ефективної системи внутрішнього контролю в банку є підтримання взаємовідносин та обмін інформацією між зовнішніми та внутрішніми аудиторами банку.

Встановлення тісних контактів між службою внутрішнього аудиту та зовнішніми аудиторами створюють сприятливі умови для обміну між ними практичним досвідом проведення аудиту за взаємопогодженими процедурами.

Стан роботи служби внутрішнього аудиту банку може бути перевірений незалежним зовнішнім аудитором.

Для забезпечення кваліфікованого аналізу та підтвердження повноти і достовірності річної фінансової звітності банку при здійсненні зовнішніми аудиторами аудиторської перевірки служба внутрішнього аудиту банку надає зовнішнім аудиторам для використання відповідну документацію, що значно впливає на скорочення витрат банку на проведення зовнішнього аудиту.

Комерційні банки надають звіти про роботу служби внутрішнього аудиту до Національного банку України два рази на рік протягом першої половини місяця наступного за звітним періодом (півроку) згідно з додатком. У разі необхідності Національний банк України може затребувати у банків звіт про роботу внутрішнього аудиту за певний період часу його діяльності, а також іншу інформацію з питань компетенції служби внутрішнього аудиту банку.

Згідно з « Методичними вказівками щодо застосування стандартів внутрішнього аудиту в банках України» [20] діяльність банку підлягає повній або частковій перевірці внутрішніми аудиторами. Об'єктами внутрішнього аудиторського контролю повинні бути:

– банківські операції (види діяльності банку) і їх відповідність чинному законодавству України;

– правила й процедури, згідно з якими здійснюються банківські операції, та їх дотримання;

– види банківських операцій, ефективність їх здійснення та оцінка ризиків;

– рівень комп'ютеризації та інформаційно-аналітичного забезпечення діяльності банку;

– внутрішня та зовнішня бухгалтерська і фінансова звітність банку, адекватність відображення в ній банківської діяльності;

– організація бухгалтерського та управлінського обліку, а також їх відповідність меті та завданням діяльності банку;

– управління трудовими та матеріальними ресурсами банку тощо.

Внутрішні аудитори оцінюють найбільш ризикові види діяльності банку. Ризик важливо не тільки виявити, але й визначити його розмір, а також здійснювати постійний контроль за тенденціями зміни величини ризику та розробити комплекс заходів щодо його мінімізації.

У процесі аудиторської перевірки внутрішній аудитор повинен звернути увагу на такі фактори ризику:

– моральний клімат у банку, зокрема тиск з боку його керівників на впливових посадових осіб для досягнення відповідної мети;

– компетентність працівників, відповідність посадам, які вони обіймають;

– обсяг активів, ліквідність та обсяг операцій;

– фінансовий стан та виконання економічних нормативів;

– конкурентоспроможність банку;

– складність та змінюваність видів банківських операцій;

– доцільність розширення мережі філій; ефективність окремих філій;

– раціональність витрат на утримання банку;

– ступінь інформаційно-аналітичного забезпечення діяльності банку;

– розгалуженість мережі установ банку;

– адекватність та ефективність процедур внутрішнього контролю;

– організаційні, операційні та економічні зміни в банку;

– визнання негативних фактів, виявлених аудиторською перевіркою, і вжиття відповідних заходів щодо виправлення ситуації.

Зовнішні аудитори здійснюють перевірки з метою підтвердження достовірності щорічних фінансових звітів. Внутрішні аудитори відповідають за оцінку адекватності застосованих процедур і отриманих фактів, що використовувалися у їх висновках щодо річного фінансового звіту.

Згідно з «Положенням про порядок подання банками до Національного банку України аудиторських звітів (аудиторських висновків) за результатами щорічної перевірки фінансової звітності» [26] щорічно повинна проводитися аудиторська перевірка діяльності банку зовнішніми аудиторами, а аудиторські звіти (аудиторські висновки) про результати щорічної перевірки аудитором (аудиторською фірмою) фінансової звітності та консолідованої фінансової звітності (далі – фінансова звітність) банків – подаються до Національного банку.

Об'єктом зовнішнього аудиту є фінансова звітність банків, що визначена законодавством України і подається до Національного банку та підлягає публікації в газеті «Голос України» чи «Урядовий кур'єр» у встановленому законодавством України порядку.

Фінансова звітність банків, що подається до Національного банку, має бути перевірена аудитором (аудиторською фірмою) з метою підтвердження її достовірності, повноти та відповідності вимогам законодавства України.

Банки зобов'язані подавати до Національного банку аудиторські звіти (аудиторські висновки), що складені аудиторами, які відповідно до вимог законодавства України мають право на проведення аудиторської діяльності та мають відповідний сертифікат на право здійснення аудиторських перевірок банків.

Аудиторський звіт (аудиторський висновок) щодо підтвердження достовірності, повноти та відповідності законодавству України фінансової звітності, що подається банками до Національного банку, має бути складений згідно з вимогами законодавства України, у тому числі відповідати вимогам Стандартів аудиту та етики Міжнародної федерації бухгалтерів, що прийняті як Національні стандарти аудиту згідно з рішенням Аудиторської палати України від 18.04.2003 №122 (далі – Стандарти).

Перевірці (проведенню аудиту) фінансової звітності банку передує укладення договору з аудитором (аудиторською фірмою) про проведення аудиту відповідно до вимог законодавства України та Стандартів.

До часу укладення договору про проведення аудиту банк зобов'язаний перевірити наявність в аудитора (керівника аудиторської фірми) права здійснювати аудит в банківських установах.

Банк не має права укладати договір про проведення аудиту з аудитором (аудиторською фірмою), який згідно із законами України, нормами і стандартами, що затверджені Аудиторською палатою України, не має право проводити аудит у цьому банку, якщо:

– аудитор (керівник аудиторської фірми) має прямі родинні стосунки з керівниками банку;

– аудитор (аудиторська фірма) має особисті майнові інтереси в банку;

– аудитор (керівник аудиторської фірми) є членом керівництва, засновником або власником банку;

– аудитор (керівник аудиторської фірми) є працівником банку;

– аудитор (керівник аудиторської фірми) є працівником, співвласником дочірнього підприємства банку.

Після завершення аудиту банк має отримати від аудитора (аудиторської фірми) аудиторський звіт (аудиторський висновок), кількість примірників яких обумовлюється договором про проведення аудиту, але не менше трьох.

По одному примірнику аудиторського звіту (аудиторського висновку) про фінансову звітність та консолідовану фінансову звітність банку подається банком до Національного банку та відповідного територіального управління Національного банку щорічно відповідно не пізніше ніж 30 квітня та не пізніше ніж 15 травня року, наступного за звітним.

Аудиторський звіт (аудиторський висновок), який банк подає до Національного банку (у тому числі до відповідного територіального управління Національного банку), має бути складений відповідно до вимог законодавства України та Стандартів.

Складовою частиною аудиторського звіту (аудиторського висновку) є висновок про дійсний фінансовий стан банку та про підтвердження або аргументовану відмову від підтвердження (відмова від висловлення думки, негативна думка) аудитором (аудиторською фірмою) достовірності, повноти та відповідності законодавству України такої фінансової звітності банку:

– баланс банку;

– звіт про рахунки доходів та витрат (тобто звіт про фінансові результати);

– звіт про рух капіталу;

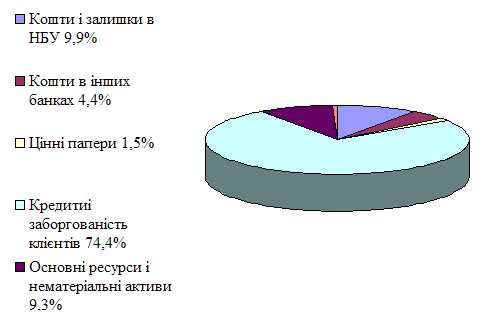

– таблиця строків активів та пасивів (у тому числі дохідність і ліквідність активів, якість кредитного портфеля і портфеля цінних паперів, стан дебіторської заборгованості, якість управління активами та пасивами банку);

– інформація про достатність резервів та капіталу банку (у тому числі відповідність формування капіталу банку, фондів, резервів вимогам нормативно-правових актів Національного банку, у тому числі оцінки ризику банківських операцій та операцій з інсайдерами / пов'язаними особами);

– інформація про адекватність бухгалтерського обліку, процедур внутрішнього аудиту та заходів контролю банку вимогам нормативно-правових актів Національного банку.

Похожие работы

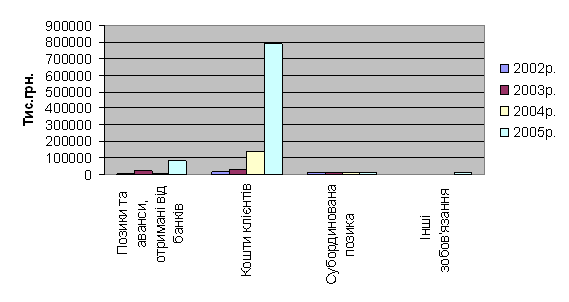

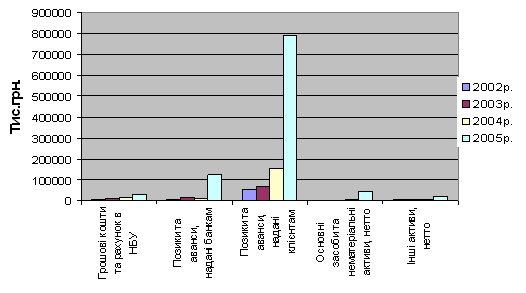

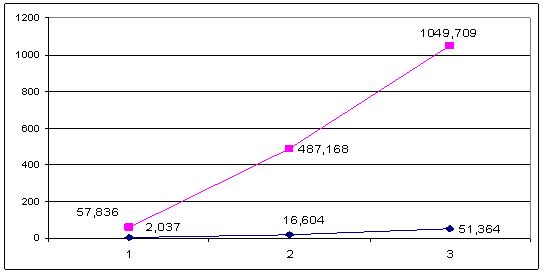

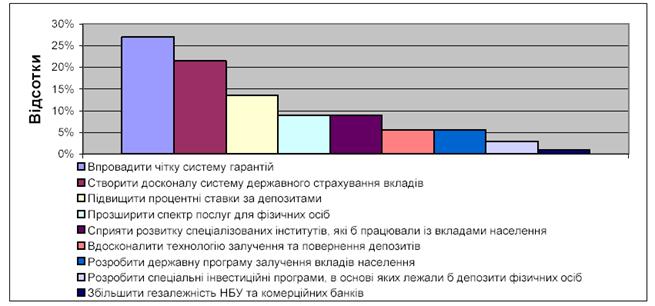

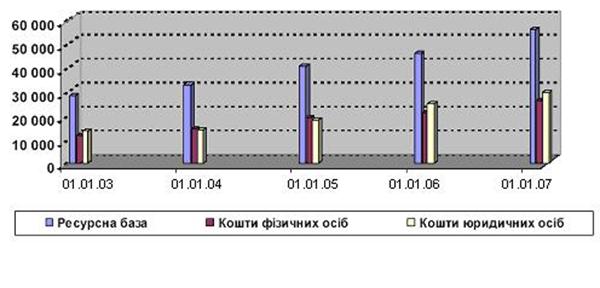

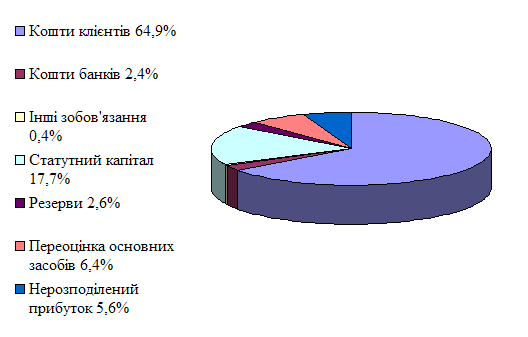

... ібно зосередитися саме на цьому напрямку, розробивши заходи щодо стимулювання залучення вкладників саме до цього банку на великі суми та якомога більші строки. Розділ 2. Організація депозитних операцій з фізичними особами в АППБ “Аваль” 2.1 Загальна характеристика економічної діяльності АППБ “Аваль АППБ “Аваль” впевнено крокує вперед, підвищуючи якість обслуговування клієнтів, розширюючи ...

... банківської справи. 1.3 Законодавство про банківську діяльність: перспективи та напрямки розвитку З моменту проголошення незалежності України, її банківська система пребуває в процесі розбудови. Протягом останніх років відбулися істотні зрушення в становленні і розвитку банківського законодавства України. Етапним моментом стало прийняття 7 грудня 2000 року Закону України “Про банки і банк ...

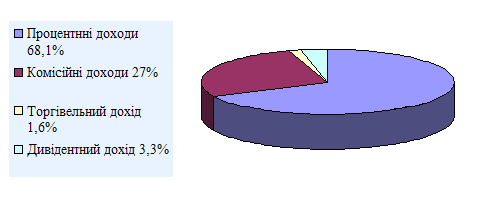

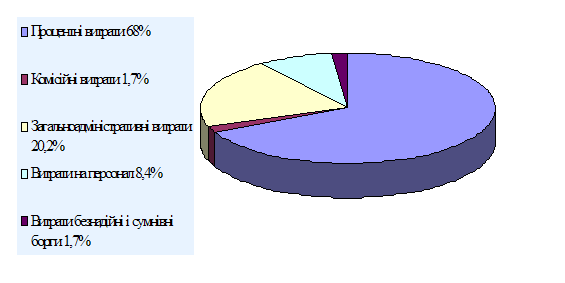

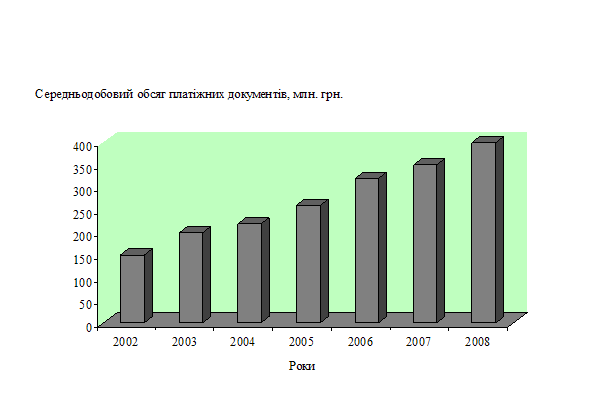

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

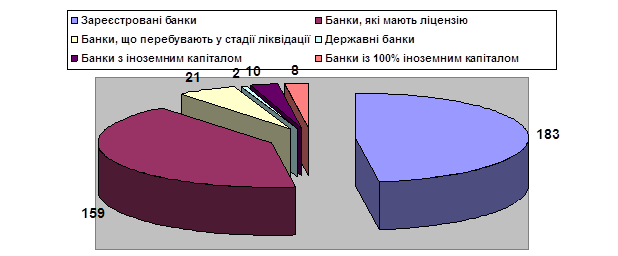

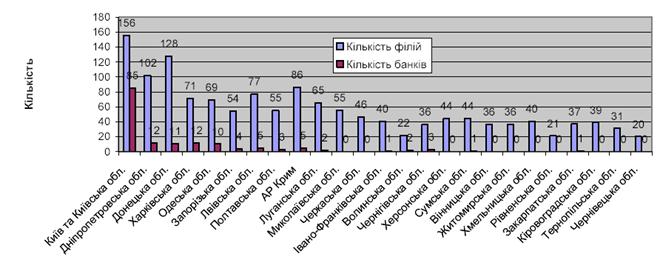

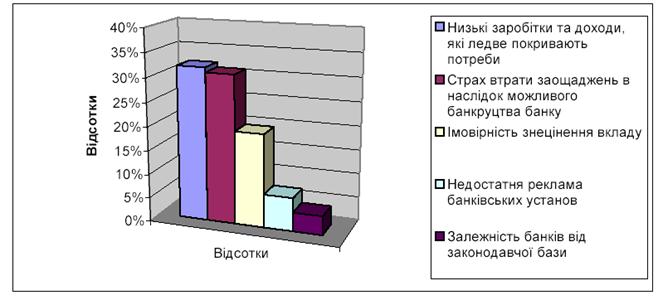

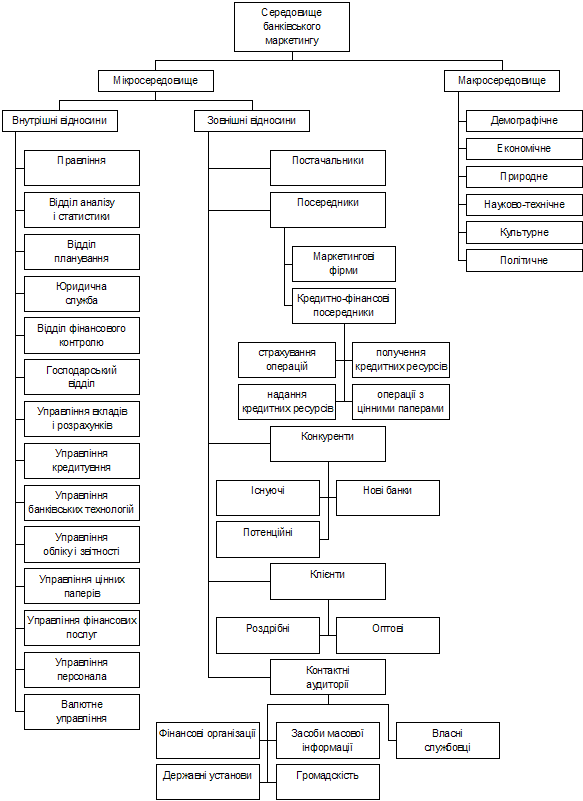

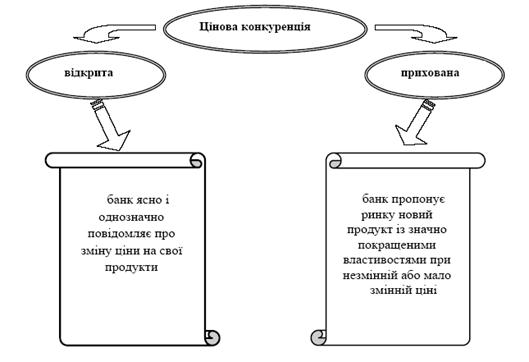

... ціною може визначити сукупність споживчих властивостей, що споживачі будуть готові побачити в даному банківському продукті. РОЗДІЛ 2. АНАЛІЗ КОНКУРЕНТОСПРОМОЖНОСТІ АКБ “ПРИВАТБАНК” НА РИНКУ БАНКІВСЬКИХ ПОСЛУГ 2.1 Аналіз ринку банківських послуг Ринок банківських послуг є однією із важливих і невід'ємних складових сучасної ринкової економки. Тому сьогодні зростає інтерес до різних аспект ...

0 комментариев