Навигация

Прийняття рішень на фондовому ринку та методи їх обгрунтування

3. Прийняття рішень на фондовому ринку та методи їх обгрунтування.

Фондовий ринок - це не тільки цінні папери, не лише його учасники, а й дії, які вони виконують, оперуючи цінними паперами. Ясна річ, що перед виконанням будь-якої дії необхідно прийняти певні рішення - як діяти, чи діяти взагалі. Особливо це стосується фондового ринку, де навіть незначна помилка може призвести до великих неприємностей. Рішення приймають усі учасники фондового ринку: одні щодо випуску і продажу цінних паперів і залучення капіталу, інші - у розрахунку на придбання цінних паперів і вкладання капіталу, треті - з метою мати зиск із надання фондових послуг.

Для того, щоб знайти єдине правильне рішення не рідко потрібно зробити співставляючий аналіз ефективності різних напрямків вкладання коштів в ті чи інші види цінних паперів. Для цього користуються такими методами обгрунтування рішень:

· вибір за одним показником;

· метод ранжування показників;

· рейтинговий метод.

Вибір за одним показником - це такий метод, в якому вибір слід вважати обгрунтованим лише тоді, коли на рішення, що грунтується на одному показнику, вибраному як головний, не впливатимуть суттєво інші показники, або якщо такий вплив незначний і може бути прийнятним.

Метод ранжування показників - це розподіл показників за зменшенням їхньої значущості для здійснення фондової операції. Найважливішому показникові надається перший ранг, а найменш важливому - останній ранг.

Рейтинговий метод передбачає наявність достатньо широкої характеристики об’єкта, яка в процесі роботи внаслідок поступового синтезу показників спрощується до однозначних виразів.

Дуже важливим інструментом успішної роботи на фондовому ринку являється аналітичний підхід та прогнозування. У світовій практиці для цієї цілі використовують індекс - числовий статистичний показник, що виражає (в процентах) послідовні зміни на ринку цінних паперів. Так NYSE INDEX, DOW JONES STOCK INDEX, FT-SE 100, BIOTEX, NIKKEY-225 та інші індекси мають щоденне котирування на біржах світу, продаються і купуються, тобто по суті і формі є цінними паперами.

В Україні для оцінки ситуації на фондовому ринку застосовуються такі індекси: CityAVERAGE, CityNUMBER OF SELLERS, CityMARKET POTENTIAL, L-індекс.

Індекс відображає курс цілої групи різних цінних паперів і дозволяє знизити ризик втрат від раптового падіння курсів де-яких з них; падіння курсу одних цінних паперів компенсується зростанням курсу інших.

Одним із призначень фондового ринку (власне його головним призначенням) є стимулювання інвестицій в економіку країни. Тому цілком виправданою є підміна будь-яких у межах фондового ринку засадним питанням про обгрунтування залучення інвестиційного капіталу.

Рішення, яке приймає інвестор, базується на п’яти економічних критеріях оцінення. В процесі прийняття рішення про інвестиції головним критерієм є рентабельність (Р) (дохідність, прибутковість), що становить співвідношення вкладеного капіталу та отриманого доходу (прибутку).

Інші критерії: дохід (Д), надійність отримання доходу і рентабельності (Н), капітал, що вкладається (К), час вкладення капіталу та отримання доходу (Т).

Р

Р

![]() К Н Д

К Н Д

|  |

Т

Ці критерії виконують дві функції:

1) вони призначені для обчислення рентабельності і для характеристики доходу;

2) вони можуть в окремих випадках відігравати самостійну роль в обгрунтуванні інвестицій.

Треба завжди пам’ятати, що критерії обгрунтування інвестицій є не конкретними показниками, а поняттями і навіть економічними категоріями, кожна з яких виражається певною множиною суто конкретних показників. Передовсім це стосується рентабельності. Сутність того чи іншого показника рентабельності залежить від того, який саме показник доходу і капіталу закладено в розрахунок. Наприклад, у чисельник дробу можна поставити один із таких чотирьох показників: загальний дохід за рік, загальний дохід за весь період фукціонування капіталу, чистий прибуток за рік, чистий прибуток за весь період фукціонування капіталу. Якщо при цьому в знаменнику дробу буде також один з чотирьох показників (вкладеного капіталу, усіх активів, ліквідних активів або річних витрат), то матимемо аж 16 похідних показників рентабельності і таку саму кількість показників терміну окупності.

Іще важливими для інвестора можуть бути позаекономічні критерії, зв’язані з досягненням певних науково-технічних, соціальних, економічних і спеціальних результатів інвестиції.

Підводячи підсумок по даному пункту, ми можемо зробити висновок, що перш, ніж купувати певний портфель цінних паперів, потрібно зробити досить таки скурпульозний аналіз даного рішення, тобто врахувати всі “за” і “проти”. Без цього неможливе будь-яке вкладання інвестицій в економіку.

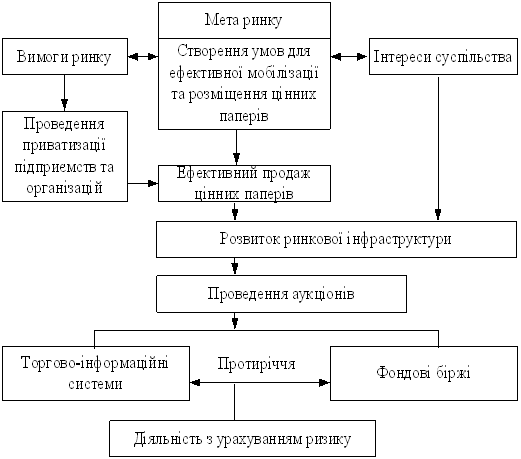

III. Проблеми та перспективи розвитку ринку цінних паперів в Україні.Розвиток фондового ринку України відбувається за кількома напрямами, які передбачають: формування цінних паперів з новими властивостями та реквізитами; розвиток вторинного ринку; удосконалення процедури та документального супроводу обігу цінних паперів; раціональний розподіл функцій між учасниками фондового ринку; забезпечення конкурентного середовища; створення оптимальної інфраструктури; упорядкування обліку та звітності на підставі репродукування стандартів світового фондового ринку; спрощення процесу оформлення документів на всіх стадіях емісії та обігу цінних паперів; упровадження електронних інформаційних систем; зниження ризику інвестицій у цінні папери; запобігання порушенням правил і норм; узгодження фондового законодавства з іншими (суміжними) державними актами.

Україна, як самостійна держава, існує уже дев’ять років. За цей період економіка України зазнала серйозних змін, зв’язаних зі зміною форм власності та формування ринкових відносин, що також вплинуло на виникнення та розвиток фондового ринку в нашій країні.

Роль, яку відіграє держава у регулюванні та розвитку фондового ринку, досить таки велика. Політика, яку веде держава стосовно фондового ринку, називається фондовою політикою - вплив у сфері випуску й обігу інвестиційних цінних паперів.

Фондова політика виконує такі функції:

· управління;

· участі;

· впливу;

· регулювання.

Саме регулювання забезпечує оптимальний рівень впливу держави на фондовий ринок. Регулювання ринку цінних паперів умовно можна поділити на два види: саморегулювання і державно-правове регулювання.

Саморегулювання буває індивідуальним і колективним. Індивідуальне саморегулювання передбачає дотримання встановлених правил поведінки кожним із учасників операцій на фондовому ринку. Колективне саморегулювання пов’язане з відпрацюванням правил і положень, які повинні дотримуватися групами учасників ринку.

З метою введення в дію системи державного регулювання ринку цінних паперів 12 липня 1995р. указом Президента була створена Державна комісія по цінним паперам і фондовому ринку. Її основні завдання визначені Законом України “Про державне регулювання ринку цінних паперів в Україні”:

n формування і забезпечення раелізації єдиної державної політики в області розвитку і функціонування ринку цінних паперів і їх похідних в Україні, сприяння адаптації національного ринку цінних паперів міжнародним стандартам;

n координація діяльності державних органів по питанням формування в Україні ринку цінних паперів і їх похідних;

n державне регулювання і контроль за випуском і обігом цінних паперів і їх похідних на території України, забезпечення законодавчого регулювання в цій сфері;

n захист прав інвесторів шляхом здійснення заходів по попередженню і присіканню порушень законодавства на ринку цінних паперів, застосування санкцій за порушення законодавства в рамках своїх повноважень;

n сприяння розвитку ринку цінних паперів;

n узагальнення практики виуористання законодавства України з питань випуску та обігу цінних паперів в Україні, підготування пропозицій по його вдосконаленню.

Крім того, Коміся зосереджує свою увагу на проблемах, які являються найбільш актуальними для розвитку економіки України:

· сприяння розвитку інвестиційно привабливого середовища для залучення внутрішніх і іноземних інвесторів;

· сприяння реструктуризації акціонерних товариств для оживлення підприємницької діяльності;

· збільшення кількості робочих місць та доходів бюджету;

· інтеграція у міжнародні фінансові ринки, що може сприяти зміцненню міжнародного авторитету України;

· наближення вітчизняного законодавства до міжнародних вимог.

Державно-правове регулювання здійснюється шляхом прийняття законів, постанов та інших нормативних актів, що регламентують ті чи інші сторони відносин, які зв’язані з обігом цінних паперів, а також встановленням контролю за дотриманням законодавства через державні органи.

В умовах, що склалися в Україні, необхідний більш інтенсивний розвиток державно-правового регулювання ринку цінних паперів, який, в свою чергу, створює умови для саморегулювання. Правову базу становлення та розвитку ринку цінних паперів в нашій країні становлять прийняті Верховною Радою закони України “Про господарські товариства”, “Про піlприємства в Україні”, “Про підприємництво”, “Про власність”, “Про зовнішньоекономічну діяльність”, “Про банки та банківську діяльність”, “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні”, а також закони, що стосуються приватизації.

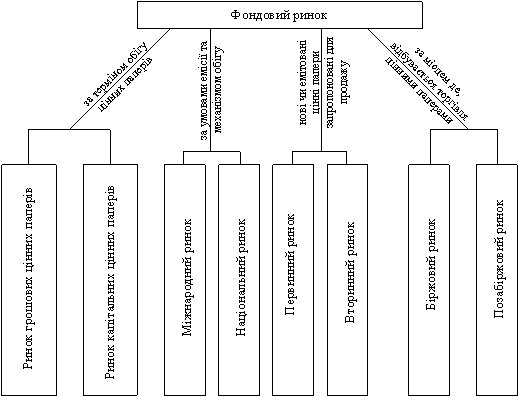

Діяльність на українському ринку цінних паперів регулюють два основні законодавчі акти - Закон України “Про цінні папери і фондову біржу” від 18.06.91р. і Указ Президента України “Про інвестиційні фонди та інвестиційні компанії” від 19.02.94р. №55/94. У відповідності до Закону України “Про цінні папери і фондову біржу” розрізняють два типи цінних паперів:

· іменні, як правило, передаються шляхом повного індосаменту;

· на пред’явника, що вільно обертаються.

Українським законодавством визначені також наступні види цінних паперів:

· акції;

· облігації внутрішніх державних та місцевих займів;

· облігації підприємств;

· казначейські зобов’язання підприємств;

· ощадні серитфікати;

· векселі;

· приватизаційні папери;

· інвестиційні сертифікати.

Акції та облігації підприємств можуть бути випущеними лише після їх реєстрації у відповідному фінансовому органі. А в тому випадку, коли акції і облігації підприємств призначені для відкритої торгівлі, у тому ж фінансовому органі повинен бути зареєстрованим і проспект емісії.

Українське законодавство встановлює два серйозних обмеження діяльності акціонерних товариств в якості емітентів:

n акціонерні твоариства мають право випускати облігації на суму, що не перевищує 25% оплаченого статутного фонду;

n кількість привілейованих акцій акціонерного товариства обмежена 10% статутного фонду.

Наказом Міністерства фінансів України (як регулюючого органу) від 20.07.95р. №123, зареєстрованим Міністерством юстиції 24 .07.95р. №233/769, затверджено “Порядок видачі довзолу на ведення діяльності по випуску і обігу цінних паперів, як виключної діяльності”.

Цей документ встановлює не тільки перелік і правила подання документів і отримання дозволу на роботу з цінними паперами, але і державний контроль за здійсненням операцій з ними.

Визначені нормативно-правові функції відбито і в інших документах, які не є законодавчими актами, тобто не мають сили закону і не обов’язковими для виконання, проте відіграють важливу роль у визначенні державних напрямів і методів державного фондового ринку. Прикладом таких докуметів може бути “Концепція функціонування та розвитку фондового ринку України”, схвалена Верховною Радою в 1995р., яка встановила загальні принципи та основну мету функціонування ринку цінних паперів в Україні, регулюваного державою та інтегрованого у світові фондові ринки.

Одним з найголовніших принципів забезпечення інтересів суб’єктів фондового ринку та захисту їхніх майнових прав стала надійність захисту інвесторів, тобто створення необхідних умов як соціально-політичних, так і економічно-правових.

Державне регулювання ринку має здійснюватися на принципах створення гнучкої та ефективної системи регулювання, надійно діючого механізму обліку і контролю, запобігання і профілактики зловживань та злочинності на ринку цінних паперів.

Законодавче регулювання фондового ринку України постійно вдосконалюється з процесом реформування економіки країни та накопичення досвіду з випуску і обігу цінних паперів та формування інфраструктури фондового ринку.

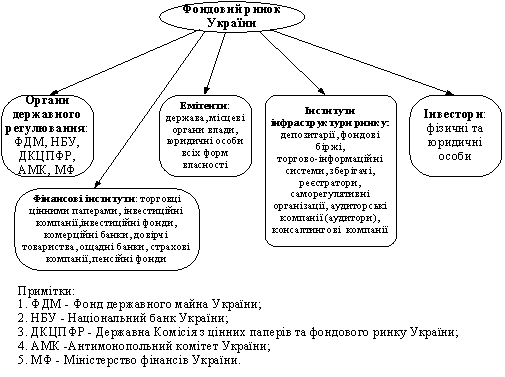

Органи, що здійснюють державне регулювання фондового ринку в Україні, поділяються на такі чотири групи:

1. Верховна Рада України, Президент України, Кабінет Міністрів України, які через прийняття законодавчих та нормативних актів з питань ринку цінних паперів, визначення напрямів державної політики щодо фондового ринку, призначення складу Державної комісії з цінних паперів та фондового ринку забезпечують загальні основи державного регулювання фондового ринку в Україні. До цієї ж групи необхідно віднести Міністерство юстиції, котре виконує загальну нормотворчу функцію в державі.

2. Державна комісія з цінних паперів та фондового ринку, яка безпосередньо формує та забезпечує реалізацію єдиної державної політики з розвитку та функціонування в Україні ринку цінних паперів та їх похідних.

3. Державні органи, котрі в межах своєї компетенції здійснюють контроль або функції управління на ринку цінних паперів України. Це Фонд державного майна, Міністерство фінансів, Національний банк України, Антимонопольний комітет, Міністерство економіки, Державна податкова адміністрація. Певні функції управління інвестиційною діяльністю в Україні здійснюють Національне агенство з реконструкції й розвитку, Державна інвестиційна компанія, Міністерство зовнішньоекономічних зв’язків і торгівлі.

4. Державні органи, котрі виконують спеціальні функції контролю та нагляду за дотриманням законодавства в державі. Ці функції поширюються й на ринок цінних паперів. До цієї групи входять Міністерство внутрішніх справ, Генеральна прокуратура, Служба безпеки, Вищий арбітражний суд.

Координацію діяльності державних органів з питань функціонування ринку цінних паперів покладено на Державну комісію з цінних паперів та фондового ринку. Для цього створено й Координаційну раду, до складу якої входять керівники вищеназваних державних органів.

Контрольна функція держави на фондовому ринку починається з ліцензування, яке полягає не тільки у видачі дозволів (ліцензій), а й у призупиненні або анулюванні їх. Юридично ліцензування на фондовому ринку трактується як визначення відповідності намірів суб’єкта підприємницької діяльності, фінансово-майнового стану, організаційно-правової форми, кваліфікації співробітників і т. д. вимогам законодавства про цінні папери, котрі регламентують цю професіональну діяльність, і видача спеціального дозволу (ліцензії) у разі, коли таку відповідність підтверджено.

На всіх фондових ринках, незалежно від того, наскільки вони розвинуті, безліцензійна діяльність кваліфікується як серйозне порушення законодавства, як намагання ввести в оману інвестора та шахраювання з фінансовими ресурсами, що переслідується законом, оскільки призводить до дезорганізації торгівлі цінними паперами. Важлива також реєстрація емісії цінних паперів та інформація про неї. До речі, реєстрація може розглядатися як різновид видачі дозволу на здійснення діяльності на фондовому ринку.

За підсумками 1999 року на ринку реєстраторських послуг України спостерігається тенденція до зменшення кількості суб’єктів підприємництва, що займаються діяльністю з ведення реєстрів власників іменних паперів. Це пов’язано з тим, що підприємства з кількістю акціонерів понад 500 завершують передачу реєстрів реєстраторам та зростанням конкуренції на ринку реєстраторських послуг.

Протягом 1999 року Державною комісією з цінних паперів та фондового ринку було видано 30 дозволів на здійснення професійної діяльності з реєстрів власників іменних цінних паперів та анульовано 41 дозвіл. На сьогодні в України мають чинні права на здійснення професійної діяльності з ведення реєстрів власників іменних цінних паперів 387 професійних учасників фондового ринку. Станом на 1 жовтня 1999 року Комісією також видано 1723 дозволи підприємствам на право самостійного ведення реєстру власників іменних цінних паперів.

Прийняття Закону України “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні” обумовило зростання ролі зберігачів як професійних учасників фондового ринку України, що здійснюють реєстрацію прав власності на бездокументарні та знерухомлені іменні цінні папери. Сьогодні в Україні професійну діяльність з реєстраторських послуг здійснює 75 суб’єктів підприємництва.

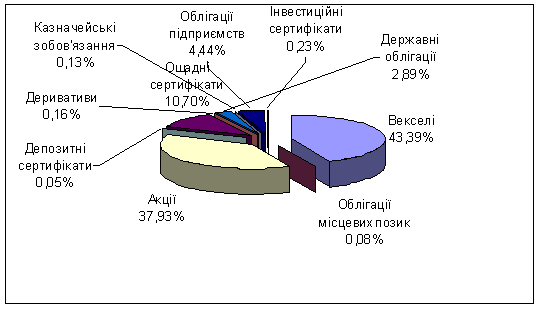

На даний час фондовому ринку властива активність на високому рівні, що перш за все пояснюється пропозиціями Фонду державного майна України з продажу державних пакетів акцій відкритих акціонерних товариств, які займають монопольне становище на загальнодержавному ринку відповідних товарів України, а також тих, що мають стратегічне значення для економіки України. У порівнянні з січнем, в лютому та березні результативність торгових сесій з продажу державних пакетів акцій у Києві значно зросла. На регіональному рівні найвищі об’єми продажу на ринку грошової приватизації були зафіксовані в лютому. Відчутно активізувався вторинний біржовий ринок цінних паперів. На ринку векселів суттєвих коливань не спостерігалося.

З початку 2000 року перелік цінних паперів, які допущені до котирування на Українській фондовій біржі, поповнився цінними паперами 101 емітента. Станом на кінець І кварталу 2000 року цей перелік налічував цінні папери 2676 емітентів, серед яких цінні папери 24 емітентів знаходяться у відділенні офіційного котирування, решта - у відділенні позаофіційного котирування біржі.

В порівнянні з першим кварталом 1999 року структура біржового ринку за відповідний період 2000 року відчутно змінилася. Найбільш питому вагу у біржовому обігу займає ринок приватизації - 77,9% від загального біржового обігу (в І кварталі 1999р. цей сектор займав лише 39% загального обігу). Вторинний ринок займає 12,8%, ринок векселів - 9,3%.

Як ми бачимо, ринок цінних паперів набирає оберти з виходом на нього акцій промислових підприємств. Інвестиції в цінні папери приватизованих підприємств використовуються для участі у діяльності підприємств з наступним можливим отриманням довготермінового прибутку від зростання курсової вартості.

Подальший розвиток нашого національного фондового ринку стримується рядом об’єктивних і суб’єктвних факторів. Основними з них являються:

· відставання існуючої законодавчої і нормативно-правової бази функціонування фондового ринку від розвитку реальних процесів;

· недостатність державного регулювання національного ринку цінних паперів;

· недовіра населення і його психологічна непідготовленість до операцій на фондовому ринку;

· відсутність необхідного захисту інтересів дрібних інвесторів з боку держави.

Перш за все для України важливо закінчити процес приватизації, шляхом корпоратизації і акціонування приватної власності.

Що стосується виходу на світові ринки цінних паперів українських компаній, то тут знову ж таки постають питання законодавчого характеру. Проте є і інші. Серед них один з найголовніших - конкурентноздатність наших цінних паперів. Звичайно, що на Заході будуть цікавитися тільки акціями високорентабельних і перспективних компаній. У нас же таких поки що дуже мало.

Національні фондові ринки світу все більше інтернаціоналізуються. Це очевидно, адже капітал взагалі має інтераціональний характер і вільно переміщається у ті країни і регіони, де його оборот дає найбільший приріст. Це стосується і обертання капіталу у вигляді цінних паперів. Тому дуже важливу роль у законодавчому регулюванні національного ринку цінних паперів відіграють міжнародні правові акти - договори, конвенції, угоди, укладені міжнародними організаціями та фінансовими інститутами у сфері розвитку, функціонування та регулювання ринку цінних паперів. Участь України в укладанні таких актів сприяє дальшій інтергації нашої держави в міжнародні ринки капіталу.

Зокрема Українська фондова біржа багато робить для заложення фундаменту інтеграції національного ринку цінних паперів у Європейський і світовий ринки. Достатньо згадати співробітництво з Організацією французьких бірж і Національним депозитарієм Франції, яке дало можливість у короткий термін створити при Українській фондовій біржі Центральний депозитарій і ввести в дію систему електронного обігу цінних паперів. Результативною є робота з Організацією сприяння розвитку фондових і фінансових ринків Східної і Центральної Європи (Німеччина), об’єднанням німецьких фондових бірж (німецька фірма АГ) і Франкфуртської фондової біржі. Ділові відносини налагодились між Українською фондовою біржею та керівництвом Федерації європейських фондових бірж, Нью-Йоркської, Чикагської, Торонтівської, Афінської, Будапештської, Празької, Варшавської, Братиславської, Литовської, Російської, Токійської, Корейської фондовими біржами. Це співробітництво сьогодні більше носить характер інформаційного обміну, що, звичайно, важливо, адже це, в першу чергу, обмін досвідом. Проте найважливішим являється те, що створено фундамент для багатогранної спільної праці і ділової інтеграції. І цей обмін досвідом, мабуть, можна виділити як головне, на що варто спиратися (враховуючи особливості нашої економіки) при подальшому розвиткові ринку цінних паперів на Україні.

ВИСНОВОКПідводячи підсумки в даній роботі, можна беззаперечно сказати, що ринок цінних паперів відіграє важливу роль у суспільному відтворенні. Адже основна функція ринку цінних паперів - мобілізація грошових засобів інвесторів для організації та розширення виробництва.

Друга функція - інформаційна. Вона полягає в тому, що ситуація на ринку цінних паперів повідомляє інвесторам інформацію про економічну кон’юнктуру в країні, і дає їм орієнтири для вкладання своїх капіталів. В цілому ж функціонування капіталу у формі цінного паперу сприяє формуванню эфективної та раціональної економіки, оскільки він стимулює мобілізацію вільних грошових ресурсів в інтересах виробництва та їх розподіл у відповідності до потреб ринку.

Як показує світовий досвід, ефективне функціонування ринку цінних паперів неможливе без регулюючої та контролюючої діяльності державних органів. В умовах становлення ринку цінних паперів функціонування подібних структур має велике значення.

На світовому ринку існує дві основні моделі організації ринку цінних паперів. Одна з них передбачає перевагу на ринку комерційних банків (Німеччина, Японія, Франція). Інша передбачає активну роль як банківських установ так і небанківських фінансово-кредитних інститутів (США, Великобританія). У тих країнах, де на ринку переважає обмежена кількість комерційних банків, їх діяльність контролюється національним банком та іншими державними агенціями, державне регулювання більш жорстке.

Таким чином, ринок цінних паперів представляється як ефективний механізм функціонування ринкової економіки, інструмент мобілізації фінансових ресурсів та заощаджень населення, оптимального перерозподілу засобів, підвищення активності людини як реального власника.

Список використаної літератури.1. Мозговий О.М. “Фондовий ринок” - Київ, 1999.

2. Калина А.В., Корнеев В.В., Кощеев А.А. “Рынок ценных бумаг”- Киев, 1999.

3. Правила Украинской фондовой биржи - Киев: УФБ, 1994.

4. Миркин Я.М. “Ценные бумаги и фондовый рынок” - Москва: Перспектива, 1995.

5. Закон України “Про цінні папери і фондову біржу” 1991.

6. Коцепція функціонування та розвитку фондового ринку України, 1995.

7. Закон України “Про державне регулювання цінних паперів в Україні”, 1996.

8. Закон України “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні”, 1997.

9. Гольцберг М.А. “Акционерные товарищества. Фондовая биржа. Операции с ценными бумагами” - Киев: РИА “Текст”.

10. Загорський В.С. “Ринок цінних паперів” - Львів: Львів, 1995.

11. Сайт Державної комісії з цінних паперів та фондового ринку в інтернеті http://www.ssmc.kiev.ua/

12. Сайт Української фондової біржі в інтернеті http://www.ukrse.kiev.ua/

13. Ляшенко В.И. “Фондовые индексы и рейтинги” - Киев: ИКФ “Сталкер”, 1998.

[1] “Фондовий ринок” О.М.Мозговий, Київ 1999р., ст.11-12.

[2] Закон України “Про цінні папери і фондову біржу” від 18.06.91р.

[3] “Концепція функціонування та розвитку фондового ринку України” від 22.09.95р.

[4] Закон України “Про цінні папери і фондову біржу” від 18.06.91р. ст. 3

Похожие работы

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

... · створення постійно діючого ринку; · підтримка професіоналізму торговельних і фінансових посередників; · індикація стану економіки, її товарних сегментів і фондового ринку. Усі зазначені функції фондова біржа може виконувати тільки при розвинутому ринку цінних паперів. Варто зауважити, що в Україні функціонують такі організатори торгівлі цінними паперами: Українська фондова біржа (УФБ), ...

... емітента і другий - у вигляді податку на індивідуальні прибутки по акціях, у той час як при випуску облігацій - один раз - на прибутки від них. Важливе місце в державно-правовому регулюванні ринку цінних паперів займають нормативні акти, що стосуються розвитку конкуренції та протидії монополізму (антимонопольне законодавство). Збереження конкуренції на вказаному ринку розглядається в багатьох ...

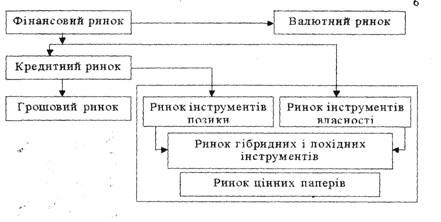

... метою фінансового ринку є розподіл надлишку коштів або заощаджень, їхня мобілізація і перерозподіл між сферами й секторами економіки. Головна функція фінансового ринку - трансформація вільних коштів у позиковий капітал. Фінансовий ринок робить рівнодоступними грошові фонди для всіх його учасників (держави, підприємств, домашніх господарств), які мають одну мету - збільшення капіталу. Головними ...

0 комментариев