Навигация

Г.)

2001 г.).

4) Индекс роста (цепной) ![]() , где

, где ![]() – любой уровень,

– любой уровень, ![]() – предшествующий уровень ряда.

– предшествующий уровень ряда.

5) Темп роста ![]() % (по этой формуле рассчитываются цепные, базисные и средний показатель).

% (по этой формуле рассчитываются цепные, базисные и средний показатель).

6) Темп прироста ![]() % (по этой формуле рассчитываются цепные, базисные и средний показатель).

% (по этой формуле рассчитываются цепные, базисные и средний показатель).

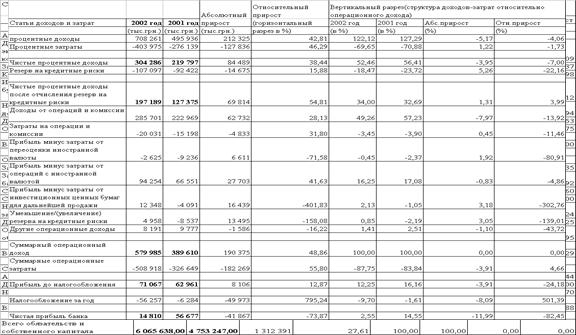

Как показали “горизонтальный” и “вертикальный” анализ[33] динамики статей баланса и отчета о финансовых результатах АКБ “Приватбанк” за 2001 и 2002 года (табл.2.6-2.7):

- в 2002 году банк получил прибыль + 12,35 млн.грн. от перепроджи инвестиционных ценных бумаг в сравнении с убытком – 4,1 млн.грн. в 2001 году, при этом доля прибыли оп ЦБ в 2002 году составляет 2,13 % от общей суммы полученного операционного дохода;

- в 2002 году банк на 31% снизил вложения в инвестиционные ценные бумаги на перепродажу с 282, 61 млн.грн. до 194,33 млн.грн., что соответствует снижению доли вложения в ценные бумаги в активах банка с 5,95% до 3,2%;

- общий результат операций с ценными бумагами в предыдущих 2000 и 2001 годах – убыток в значительных размерах (от – 41 млн.грн до – 107 млн.грн.), что соответственно привело к перемещению активов банка в другие сферы;

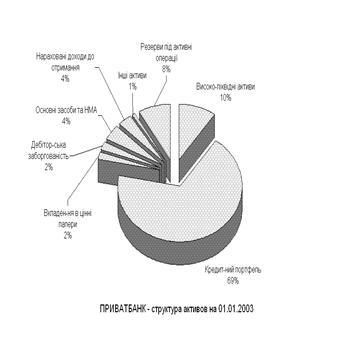

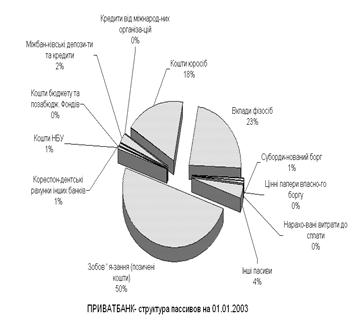

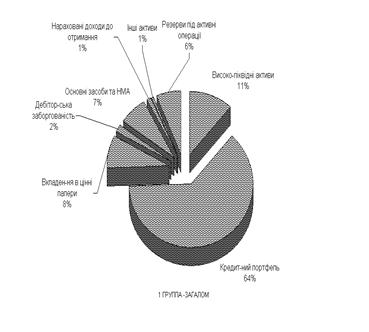

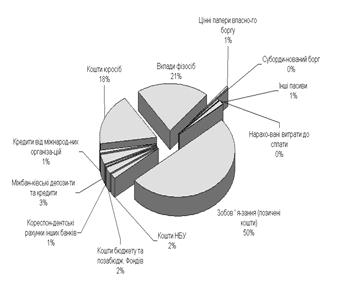

На рис.2.1 – 2.2 представлены структуры активов и пассивов АКБ «Приватбанк» и отдельных групп банков банковской системы Украины[44]. Структурная доля каждой группы агрегатов активов и пассивов представлена в виде процентной доли агрегата баланса к общей валюте баланса банка.

Сравнительный анализ структур активов и пассивов АКБ “Приватбанк” и общей банковской системы Украины (157 банков) на рис.2.1 - 2.2 показал, что в 2002 году операции с ценными бумагами в АКБ”Приватбанк” занимали в деятельности банка более низкую структурную долю, чем в других банках :

- собственные ценные бумаги в обязательствах занимают в 2002 году долю в 0,3% (депозитные сертификаты и собственные облигации) по сравнении с долей 1,38% в среднем по банковской системе Украины;

- вложения в ценные бумаги в активах банка занимают в 2002 году долю в 2,28% ( при этом практически банк вышел из рынка государственных ценных бумаг) по сравнению с 6,49% долей в среднем по банковской системе Украины;

19 декабря 2003 года ПриватБанк успешно разместил на европейском рынке трехлетние облигации участия в кредите ПриватБанка (еврооблигаций) на сумму 100 млн. долл. США. Как видно из данных последнего годового баланса банка (табл.1.1) по состоянию на 01.01.2004 доля эмитированных собственных ценных бумаг составила 5,3% в валюте баланса банка, что характеризует новую стратегию работы банка на рынке ценных бумаг . Покупателями еврооблигаций ПриватБанка на первичном рынке стали крупнейшие банки и частные инвесторы из Великобритании, Дании, Греции и других стран мира. Привлеченные банком средства предназначены для увеличения объемов кредитования реального сектора экономики, юридических и физических лиц. С помощью выпуска "евробондов" ПриватБанк получил значительный объем длинных долларовых ресурсов, создал кредитную историю на открытых рынках капиталов, повысил свой имидж как надежной и прозрачной структуры, стал первой финансовой структурой и второй компанией Украины, выпустившей "евробонды" на открытых рынках капиталов

Размещение облигаций участия в кредите ПриватБанка (Loan Participation Notes) прошло на стандартных международных условиях для такого типа выпуска. Лид-менеджер выпуска - крупнейший инвестиционный банк CSFB после проведения презентаций ПриватБанка в Москве, Гонконге, Сингапуре, Лондоне, Женеве, Цюрихе и Афинах установил данному выпуску процентную ставку в 10,875%.

Банк получил высокие рейтинги и показал, как необходимо работать на рынках, чтобы обеспечить себе и стране доверие инвесторов. При этом, ПриватБанк стал первым банком в Украине, получившим рейтинг Standard & Poor`s и имеющим рейтинги нескольких крупнейших международных агентств. В частности, международное рейтинговое агентство Standard & Poor`s присвоило облигациям участия в кредите ПриватБанка рейтинг "В-

Таблица 2.6 - Динамические характеристики баланса АКБ “Приватбанк” за 2002 и 2001 года (абсолютные характеристики, “горизонтальный” и “вертикальный” разрезы)

Рис.2.1 Структура активов и пассивов АКБ «Приватбанк» в 2002 году

Рис.2.2 Структура активов и пассивов групп банков банковской системы Украины по состоянию на 01.01.2003

Активы 1 групи (10 первых банков) Пассивы 1 группы (10 первых банков)

Анализ экономических нормативов деятельности АКБ «Приватбанк»

Соответственно «Инструкции о порядке регулирования деятельности банков в Украине» от 28.08.2001 N 368[3] (далее - Инструкция), установлены экономические нормативы регулирования деятельности банков, порядок их расчета и нормативные значения, которые являются обязательными для выполнения всеми банками.

1). Норматив регулятивного капитала банка (Н1)

Регулятивный капитал банка исчисляется по следующей формуле:

РК = ОК + ДК - В, (2.1)

где РК - регулятивный капитал банка;

ОК - основной капитал (капитал 1-го уровня);

ДК - дополнительный капитал (капитал 2-го уровня);

В – отвлечение капитала

Размер регулятивного капитала банка (РК) не должен быть меньше установленного Национальным банком значения норматива минимального размера регулятивного капитала банка (Н1) в соответствии с главой 1 раздела II Инструкции.

2). Норматив адекватности регулятивного капитала (Н2)

Норматив адекватности регулятивного капитала рассчитывается как:

где Ар - активы, взвешенные на соответствующий коэффициент риска в зависимости от группы риска, к которой отнесен актив.

Значение норматива Н2 действующих банков должно быть не меньше, чем 8 процентов, начиная с 01.03.2004 - должно быть не меньше, чем 10 процентов. Для расчета адекватности регулятивного капитала банка его активы делятся на пять групп по степени риска и подытоживаются с учетом соответствующих коэффициентов взвешивания:

а) I группа активов со степенью риска 0 процентов:

- наличные средства;

- банковские металлы;

- средства в Национальном банке;

- долговые ценные бумаги центральных органов исполнительной власти, которые рефинансируются и эмитированы Национальным банком;

- начисленные доходы по долговым ценным бумагам, которые рефинансируются и эмитированы Национальным банком;

- долговые ценные бумаги центральных органов исполнительной власти в портфеле банка на продажу и на инвестиции;

б) II группа активов со степенью риска 10 процентов:

- краткосрочные и долгосрочные кредиты, которые предоставлены центральным органам исполнительной власти;

- начисленные доходы по кредитам, которые предоставлены центральным органам исполнительной власти;

в) III группа активов со степенью риска 20 процентов:

- долговые ценные бумаги местных органов исполнительной власти, которые рефинансируются и эмитированы Национальным банком;

- долговые ценные бумаги местных органов исполнительной власти в портфеле банка на продажу и на инвестиции;

- средства до востребования, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по средствам до востребования, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- депозиты овернайт, размещенные в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- другие краткосрочные депозиты, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по депозитам овернайт, другим краткосрочным депозитам, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- кредиты овердрафт, овернайт и прочие краткосрочные кредиты, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по кредитам овердрафт, овернайт и другим краткосрочным кредитам, размещенные в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

г) IV группа активов с степенью риска 50 процентов:

- средства до востребования в других банках, которые не принадлежат к инвестиционному классу;

- начисленные доходы по средствам до востребования в других банках, которые не принадлежат к инвестиционному классу;

- депозиты овернайт, которые размещены в других банках, которые не принадлежат к инвестиционному классу;

- краткосрочные и долгосрочные кредиты, которые предоставлены местным органам исполнительной власти;

- начисленные доходы по кредитам, которые предоставлены местным органам исполнительной власти;

- гарантийные депозиты в других банках (покрытые);

- обязательство по кредитованию, которые предоставлены банкам;

- валюта и банковские металлы, которые куплены, но не получены;

- активы к получению;

ґ) V группа активов с степенью риска 100 процентов:

- просроченные начисленные доходы по средствам до востребования в других банках;

- просроченные начисленные доходы по кредитам, которые предоставлены центральным и местным органам исполнительной власти;

- краткосрочные депозиты, которые размещены в других банках, которые не принадлежат к инвестиционному классу;

- начисленные доходы по срочными депозитами, которые размещены в других банках, которые не належат к инвестиционному классу;

- долгосрочные депозиты, которые размещенные в других банках;

гарантийные депозиты в других банках (непокрытые);

- просроченная задолженность и просроченные начисленные доходы за срочными депозитами, которые размещенные в других банках;

- кредиты овердрафт, овернайт, средства за операциями репо и прочие краткосрочные кредиты, которые предоставленные другим банкам, которые не принадлежат к инвестиционному классу;

- долгосрочные кредиты, которые предоставлены другим банкам;

- начисленные доходы по кредитам, которые предоставлены другим банкам, которые не принадлежат к инвестиционному классу;

- финансовый лизинг (аренда), который предоставлен другим банкам;

- пролонгированная задолженность по кредитам, предоставленным другим банкам;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставлены другим банкам;

- кредиты, которые предоставлены субъектам хозяйственной деятельности;

- начисленные доходы по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- пролонгированная задолженность по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- сомнительная задолженность других банков и по кредитами, которые предоставлены субъектам хозяйственной деятельности;

- сомнительная задолженность по начисленным доходам по межбанковским операциям;

- дебиторская задолженность по операциям с банками и по операциям с клиентами банков;

- сомнительная дебиторская задолженность по операциям с банками и по операциям с клиентами банков;

- транзитный счет по операциям, осуществленным платежными карточками через банкомат;

- пролонгированная, просроченная и сомнительная задолженность по кредитам, которые предоставлены центральным и местным органам исполнительной власти;

- кредиты, которые предоставлены физическим лицам;

- пролонгированная задолженность по кредитам, которые предоставлены физическим лицам;

- начисленные доходы по кредитам, которые предоставлены физическим лицам;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставленные физическим лицам;

- сомнительная задолженность по кредитам, которые предоставлены физическим лицам;

- сомнительная задолженность по начисленным доходам по операциям с клиентами;

- акции и ценные бумаги с нефиксированной прибылью в портфеле банка на продажу и инвестиции;

- долговые ценные бумаги, выпущенные банками, финансовыми (небанковскими) учреждениями и нефинансовыми предприятиями, в портфеле банка на продажу и на инвестиции;

- начисленные доходы по акциям и долговыми ценными бумагами в портфеле банка на продажу и инвестиции;

- просроченные начисленные доходы по долговым ценным бумагам в портфеле банка на продажу и инвестиции;

- товарно-материальные ценности;

- основные средства;

- другие активы банка;

- обязательство по всем видам гарантий (акцептам, авалям);

- непокрытые аккредитивы;

- сомнительные требования по операциям с валютой и банковскими металлами;

- ценные бумаги к получению по операциям андеррайтинга;

- сомнительные требования по операциям с финансовыми инструментами, кроме инструментов валютного обмена;

- другие обязательства, которые предоставлены клиентам.

3). Норматив адекватности основного капитала (Н3)

Норматив адекватности основного капитала рассчитывается по формуле:

| Н3 = | ОК -------- ЗА | х 100 %, (2.3) |

где ЗА – суммарные невзвешенные активы:

Значение норматива Н3 может быть не меньше, чем 4 процента.

4). Норматив мгновенной ликвидности (Н4)

Норматив мгновенной ликвидности рассчитывается по такой формуле:

| Н4 = | Ккр + Ка -------------- Рп | х 100 %, (2.4) |

где Ккр - средства на корреспондентском счете:

Ка - средства в кассе:

Рп - текущие счета для расчета норматива мгновенной ликвидности:

Значение норматива Н4 может быть не меньше, чем 20 процентов.

5). Норматив текущей ликвидности (Н5)

(с конечным сроком погашения до 31 дня)

Норматив текущей ликвидности рассчитывается по такой формуле:

| Н5 = | Апв ---------- Рп + З | х 100 %, (2.5) |

где Апв - активы первичной и вторичной ликвидности:

Рп - текущие счета для расчета норматива текущей ликвидности:

З - обязательства банка:

Значение норматива Н5 может быть не меньше, чем 40 процентов.

6). Норматив краткосрочной ликвидности (Н6)

(с начальным сроком погашения до 1 года)

Норматив краткосрочной ликвидности рассчитывается по такой формуле:

| Н6 = | Ал ---------- Рп + Зк | х 100 %, (2.6) |

где Ал - ликвидные активы:

Рп - текущие счета для расчета норматива краткосрочной ликвидности:

Зк - краткосрочные обязательства:

Значение норматива Н6 может быть не меньше, чем 20 процентов.

7) Норматив общей суммы инвестирования (Н12)1. С целью обеспечения контроля за инвестиционной деятельностью банков, а именно за прямыми инвестициями, Национальный банк устанавливает нормативы инвестирования.

Прямые инвестиции банков - это внесения банками собственных средств или имущества в уставный фонд юридического лица в обмен на корпоративные права (акции, паевые свидетельства), эмитированные таким юридическим лицом.

2. Норматив общей суммы инвестирования устанавливается для ограничения риска, связанного с операциями вкладывания (прямого или опосредствованного) средств банка в уставные фонды любых юридических лиц, что может привести к потере капитала банка.

Этот норматив характеризует использование капитала банка для приобретения акций (паев/частей) любого юридического лица.

3. Норматив общей суммы инвестирования определяется как соотношение суммы средства, которые инвестируются на приобретение акций (паев/ частей) любого юридического лица, к регулятивному капиталу банка.

4. В средства, которые инвестируются, включаются:

- акции и прочие ценные бумаги с нефиксированной прибылью в портфеле банка на продажу и инвестиции, которые выпущены банками и финансовыми учреждениями и другими эмитентами;

- вложение в ассоциированные и дочерние компании.

5. Нормативное значение норматива Н12 не может превышать 60 процентов. Норматив общей суммы инвестирования рассчитывается по такой формуле:

| Н12 = | Кон ---------------------- РК + ЦП + Вак | х 100 %, (2.7) |

где Кон - средства банка, которые инвестируются на приобретение акций (частей/паев) любых юридических лиц:

ЦП - ценные бумаги в портфеле банка на продажу и на инвестиции:

Вак - вложение в капитал (что не консолидируются) других банков и учреждений в размере 10 и больше процентов их уставного капитала и в дочерние учреждения:

В табл.2. 9 приведены результаты расчетов нормативных показателей Н2 - Н6, Н12 , рассчитанные по балансам АКБ «Приватбанк» по состоянию на 2001 год, 2002 год.

Как показывает сравнительный анализ нормативных и фактических значений экономических нормативов по АКБ «Приватбанк» :

- норматив Н1 по фактическому размеру регулятивного капитала превышает нормативное значение в 8 – 10 раз, что свидетельствует о высоком страховом уровне запаса собственного капитала банка на покрытие рисков в банковской деятельности;

- фактическое значение норматива адекватности регулятивного капитала Н2 превышает нормативное значение на 8-10% от его величины, что свидетельствует о высокой степени риска активной работы банка с объемом заемных ресурсов и необходимости четкой организации своевременности возврата активов из операций;

- фактическое значение норматива адекватности собственного капитала

Н3 на 40 –50% превышает нормативное занчение, что свидетельствует

о достаточности собственного капитала банка;

- фактическое значение норматива мгновенной ликвидности Н4 на 4-5%

превышает его нормативное значение, что свидетельствует о политике

минимизации банком недоходных активов с учетом необходимости

создания нормативного запаса «платежного окна» по коррсчетам и за

паса наличных средств в кассе для обслуживания клиентов;

- фактическое значения нормативов срочной ликвидности Н5 превыша

ет нормативное значение, что свидетельствует о расчетной платеже

способности банка и гарантиях возврата заемных средств;

- фактическое значение норматива инвестирования Н12 банком средств в ценные бумаги с негарантированной доходностью показывает, что его значение в 6 раз меньше нормативного требования, что свидетельствует о разумном регулировании банком суммы отвлечения средств на высокорискованные операции с инвестициями в ценные бумаги, что подтверждается вышеоговоренной политикой банка по выпуску собственных ценных бумаг, что является более доходным бизнесом по сравнению с ожиданием дивидендов или спекулятивной маржи от операций перепродажи ценных бумаг других эмитентов.

Таблица 2.9 - Расчет оценок выполнения экономических нормативов

| АКБ «Приватбанк» | 2001 год | 2002 год |

| НОРМАТИВ Н1 | ||

| Основной капитал – ОК , грн | 334 721 265,00 | 410 577 002,11 |

| Дополнительный капитал - ДК , грн | 29 524 689,00 | 53 144 440,20 |

| Дополнительный капитал, (% от ОК) | 8,82 | 12,94 |

| Отвлечение капитала, грн. | 107 770 246,00 | 140 101 319,80 |

| Расчетный регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Курс евро, грн/1 евро | 5,056802 | 5,34 |

| Расчетный регулятивный капитал - РК , евро. | 50 718 954,00 | 60 573 526,47 |

| Норматив РК (Н1), евро | 5 000 000,00 | 8 000 000,00 |

| НОРМАТИВ Н2 | ||

| Расчетный фактический регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Активы, взвешенные на соответствующий коэффициент риска в зависимости от группы риска – Ар, грн | 2 851 948 343,52 | 3 760 695 668,62 |

| Фактическое значение норматива Н2, % | 8,99 | 8,61 |

| Норматив Н2, % | > 8,0% | > 8,0% |

| НОРМАТИВ Н3 | ||

| Основной капитал – ОК , грн | 334 721 265,00 | 410 577 002,11 |

| Общие активы ЗА, грн. | 4 753 247 239,20 | 6 065 638 175,20 |

| Фактическое значение норматива Н3, % | 7,04 | 6,77 |

| Норматив Н3, % | > 4,0% | > 4,0% |

| НОРМАТИВ Н4 | ||

| Средства на корреспондентском счете - Кр, грн | 602 567 000,12 | 542 310 300,11 |

| Средства в кассе – Кк , грн | 202 400 112,54 | 182 160 101,29 |

| Текущие счета для расчета норматива мгновенной ликвидности - Рп, грн. | 3 759 102 113,20 | 3 270 265 899,20 |

| Фактическое значение норматива Н4, % | 21,41381342 | 22,15325676 |

| Норматив Н4, % | > 20,0% | > 20,0% |

| НОРМАТИВ Н5 | ||

| Апв – активы первичной и вторичной ликвидности , грн | 3 327 273 067,44 | 4 245 946 722,64 |

| З – обязательство банка, грн: | 4 240 126 300,00 | 4 240 126 300,00 |

| Рп – текущие счета для расчета норматива текущей ликвидности, грн | 3 195 236 796,22 | 2 779 726 014,32 |

| Фактическое значение норматива Н5, % | 44,74930174 | 60,48484402 |

| Норматив Н5, % | > 40,0% | > 40,0% |

| НОРМАТИВ Н12 | ||

| Расчетный регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Кон – средства банка, которые инвестируются на приобретение акций (частиц/паев) любых юридических лиц,грн | 44 542 715,80 | 51 224 123,17 |

| ЦП, грн | 950 379,54 | 1 520 607,26 |

| Вак, грн. | 186 820 334,90 | 224 184 401,88 |

| Фактическое значение норматива Н12, % | 10,03 | 9,32 |

| Норматив Н12, % | < 60,0% | < 60,0% |

3 СПЕЦИАЛЬНАЯ ЧАСТЬ. АНАЛИЗ СОСТОЯНИЯ И ОГРАНИЧЕНИЙ ИСПОЛЬЗОВАНИЯ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ В БАНКОВСКОЙ СИСТЕМЕ УКРАИНЫ

3.1 Основы функционирования рынка ценных бумаг в Украине

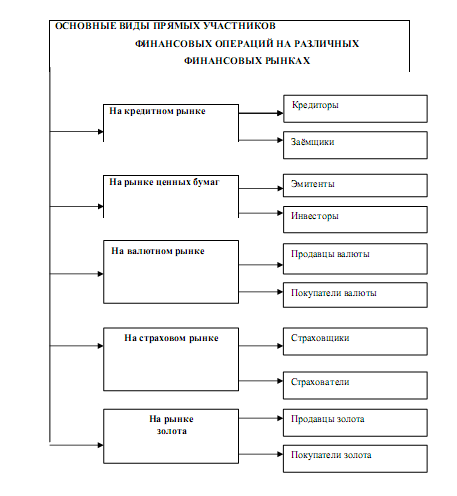

Рынок ценных бумаг Украины характеризуется следующей терминологией сущности деятельности участников и операций этого рынка [ 8 ]:

1. Деятельностью по выпуску ценных бумаг признается выполнение торговцем ценными бумагами по доверенности, от лица и за счет эмитента обязанностей по организации подписки на ценные бумаги или их реализации другим способом. При этом торговец ценными бумагами по договоренности с эмитентом может брать на себя обязательства в случае неполного размещения ценных бумаг выкупить у эмитента нереализованные ценные бумаги.

2. Комиссионной деятельностью по ценным бумагам признается купля-продажа ценных бумаг, которая осуществляется торговцем ценными бумагами от своего имени, по доверенности и за счет другого лица.

3. Коммерческой деятельностью по ценным бумагам признается купля-продажа ценных бумаг, которая осуществляется торговцем ценными бумагами от своего имени и за свой счет.

4. Профессиональная деятельность на рынке ценных бумаг - предпринимательская деятельность по перераспределению финансовых ресурсов с помощью ценных бумаг и организационному, информационному, техническому, консультационному и другому обслуживанию выпуска и оборота ценных бумаг, которая является, как правило, исключительным или преобладающим видом деятельности.На рынке ценных бумаг могут осуществляться такие виды профессиональной деятельности:

- торговля ценными бумагами - осуществление гражданско-правовых соглашений с ценными бумагами, которые предусматривают оплату ценных бумаг против их поставки новому собственнику на основании договоров поручение или комиссии за счет своих клиентов (брокерская деятельность) или от своего имени и за свой счет с целью перепродажи третьим лицам (дилерская деятельность), кроме случаев, предусмотренных законодательством [ 7 ];

- депозитарная деятельность - деятельность по предоставлению услуг относительно сохранения ценных бумаг и/или учета прав собственности на ценные бумаги, а также обслуживание соглашений с ценными бумагами [ 8 ];

- расчетно-клиринговая деятельность - деятельность по определению взаимных обязательств относительно соглашений с ценными бумагами и расчетов по ним;

деятельность по управлению ценными бумагами - деятельность, которая осуществляется от своего имени за вознаграждение на протяжении определенного срока на основании соответствующего договора относительно управления переданными во владение ценными бумагами, которые принадлежат на правах собственности другому лицу, в интересах этого лица или определенных этим лицом третьих лиц;

- деятельность по управлению активами - деятельность, которая осуществляется за вознаграждение компанией по управлению активами на основании соответствующего договора об управлении активами, которые принадлежат инвесторам на правах собственности;

- деятельность по ведению реестра собственников именных ценных бумаг - сбор, фиксация, обработка, сохранение и предоставление данных, которые составляют систему реестра собственников именных ценных бумаг, относительно именных ценных бумаг, их эмитентов и собственников;

- деятельность по организации торговли на рынке ценных бумаг - предоставление услуг, которые непосредственно оказывают содействие заключению гражданско-правовых соглашений относительно ценных бумаг на биржевом и организационно оформленном внебиржевом рынке ценных бумаг.

5. Биржевая торговля на рынке ценных бумаг - организованное заключение гражданско-правовых соглашений, которые ведут к изменению права собственности на ценные бумаги с обязательным наличием у организатора торговли единого торгового зала и правил торговли для лиц, которые имеют исключительное право на заключение настоящих соглашений за свой счет для другого лица;

6. Внебиржевая торговля на рынке ценных бумаг - все операции по купле-продаже ценных бумаг, осуществленные через торговцев ценными бумагами не на фондовой бирже [ 8 ];

7. Фондовая биржа - биржа, которая созданная и функционирует соответственно Закону Украины "О ценных бумагах и фондовой бирже" [ 3 ].

Фондовая биржа - организационно оформленный, постоянно действующий рынок, на котором осуществляется торговля ценными бумагами. Фондовая биржа - акционерное общество, которое сосредоточивает спрос и предложение ценных бумаг, оказывает содействие формированию их биржевого курса и осуществляет свою деятельность соответственно Закону[3], другим актам законодательства Украины, уставу и правилам фондовой биржи.

Фондовую биржу может быть создана не менее чем 20 организаторами - торговцами ценными бумагами, которые имеют разрешение на осуществление коммерческой и комиссионной деятельности по ценным бумагам при условии внесения ними в уставный фонд не менее чем 10000 необлагаемых налогами минимумов доходов граждан.

Фондовая биржа приобретает права юридического лица со дня ее регистрации Государственной комиссией по ценным бумагам и фондовому рынку.

Фондовая биржа - организация, которая создается без цели получения прибыли и занимается исключительно организацией заключения соглашений купли и продажи ценных бумаг и их производных. Она не может осуществлять операции с ценными бумагами от собственного имени и по доверенности клиентов, а также выполнять функции депозитария.

Правила фондовой биржи должны предусматривать:

а) виды соглашений, которые заключаются на фондовой бирже;

б) порядок торговли на фондовой бирже;

в) условия допуска ценных бумаг на фондовую биржу;

г) условия и порядок подписки на ценные бумаги, которые котируются на фондовой бирже;

д) порядок формирования цен, биржевого курса и их публикации;

е) перечень ценных бумаг, которые котируются на фондовой бирже;

є) обязанности членов фондовой биржи относительно ведения учета и информации, внутренний распорядок работы комиссий фондовой биржи, порядок их деятельности;

ж) систему информационного обеспечения фондовой биржи;

з) виды услуг, которые предоставляются фондовой биржей, и размер платы за них;

и) правила ведение расчетов на фондовой бирже;

і) другие положения, которые касаются деятельности фондовой биржи.

8.Торгово-информационная система(далее - ТИС) рынка ценных бумаг - юридическое лицо[6], которое осуществляет деятельность по организации торговли на внебиржевом рынке и владеет или управляет ЕТИМ или другой системой средств, которая предоставляет возможность обмена предложениями купли и продажи ценных бумаг. ТИС может использовать ЕТИМ, не зарегистрированную как субъект предпринимательской деятельности;

Деятельность из организации торговли на внебиржевом рынке ценных бумаг могут осуществлять юридические лица, которые отвечают требованиям пункта 2 «Положения про организационно оформленные внебиржевые торгово-информационные системы»[10].

Уплаченная часть уставного фонда ТИС, созданной в форме акционерного общества или общества с ограниченной ответственностью, на момент представления заявления на получение Свидетельства должна составлять гривневый эквивалент суммы, не меньшей 75000 ЕВРО. Активы ТИС на момент представления заявления должны составлять гривневый эквивалент суммы, не меньшей 75000 ЕВРО.

9. Национальная депозитарная система состоит из двух уровней[16],[4] :

Нижний уровень - это хранители, которые ведут счета собственников ценных бумаг, и регистраторы собственников именных ценных бумаг.

Верхний уровень - это Национальный депозитарий Украины и депозитарии, которые ведут счета для хранителей и осуществляют клиринг и расчеты по соглашениям относительно ценных бумаг.

Для обеспечения функционирования единой системы депозитарного учета в форме открытого акционерного общества создается Национальный депозитарий. Уполномоченным органом управления частью государства в уставном фонде Национального депозитария является Государственная комиссия по ценным бумагам и фондовому рынку.

Порядок осуществления денежных расчетов по операциям с ценными бумагами в Национальном депозитарии устанавливается Национальным банком Украины по согласованию с Государственной комиссией по ценным бумагам и фондовому рынку.

Ценные бумаги, оборот которых разрешен на территории Украины, и ценные бумаги, на которые распространяется действие законов Украины, могут выпускаться в документарной и бездокументарной формах .

Выпуск ценных бумаг в документарной форме осуществляется эмитентом путем изготовления сертификатов, которые выпускаются с учетом требований, определенных Государственной комиссией по ценным бумагам и фондовому рынку.

В случае эмиссии ценных бумаг в бездокументарной форме, эмитент оформляет глобальный сертификат, который соответствует общему объему зарегистрированного выпуска, и передает его на сохранение в избранный им депозитарий. Именные ценные бумаги, выпущенные в документарной форме (если условиями эмиссии специально не указано, что они не подлежат передаче), передаются новому собственнику путем полного индоссамента.

Право собственности на ценные бумаги на предъявителя, выпущенные в документарной форме, переходит к новому собственнику из момента передачи (поставки) ценных бумаг. Право собственности на ценные бумаги, выпущенные в бездокументарной форме, переходит к новому собственнику с момента зачисления ценных бумаг на счет собственника у хранителя. Подтверждением права собственности на ценные бумаги является сертификат, а в случае их эмиссии в бездокументарной форме - выписка из счета в ценных бумагах, которую хранитель обязан предоставлять собственнику ценных бумаг. Соглашения относительно ценных бумаг не подлежат нотариальному удостоверению, если другое не предусмотрено законодательством или соглашением сторон.

Похожие работы

... на Украине такие разрешения были выданы 878 субъектам предпринимательской деятельности. Среди них были 168 коммерческих банков, из которых 59 банков являются членами ВФТС — самого активного рынка ценных бумаг на Украине. Следует отметить наличие определенных правовых проблем в лицензировании коммерческих банков для осуществления деятельности по торговле ценными бумагами. Так, согласно п. 6 ст.3 ...

... : привести отечественное законодательство в соответствие с международными стандартами раскрытия информации, внедрить комплексную систему сбора информации об участниках финансового рынка. Для анализа современного состояния финансового рынка в Украине необходимо проанализировать деятельность отдельных его частей. Банковский сектор является наибольшей частью финансового рынка Украины с активами, ...

... этого термина является “фондовый рынок”), однако их объяснение и закрепление на законодательном уровне отсутствует. Единственное определение содержится в Концепции формирования и развития фондового рынка Украины. В ней говорится: “рынок ценных бумаг является многофункциональной системой, которая содействует аккумулированию капитала для инвестиций в производственную и социальную сферу, структурной ...

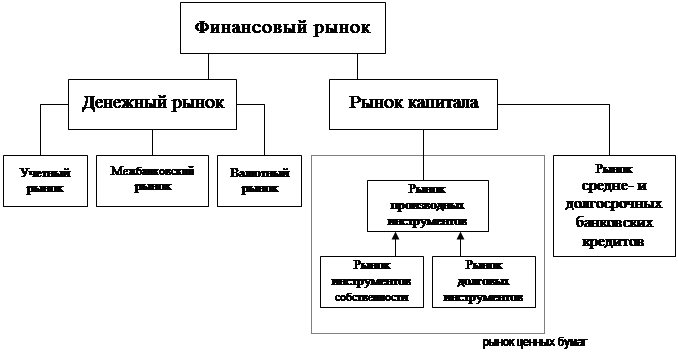

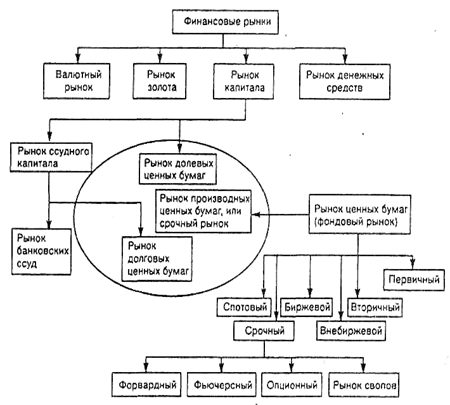

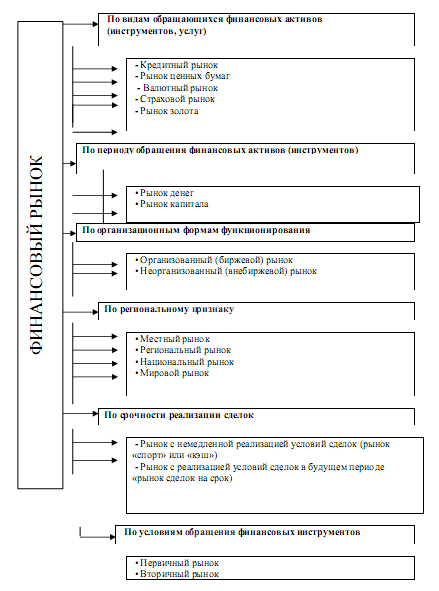

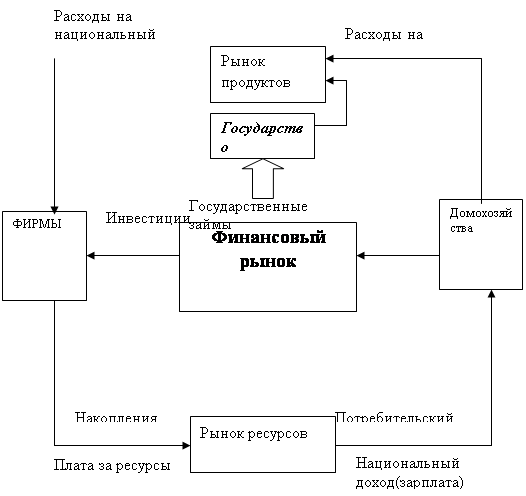

... из групп классификации финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, которые отображают особенности их выпуска, обращения и погашения. 5. Особенности формирования и развития финансового рынка в Украине Рассматривая финансовый рынок Украины в историческом аспекте, необходимо отметить, что он существовал на территории нашего государства до ...

0 комментариев