Навигация

Проблемы правового регулирования ипотечного кредитования

Академия труда и социальных отношений

Юридический факультет

Кафедра гражданского права и процесса

Выпускная квалификационная (дипломная) работа

Тема: «Проблемы правового регулирования ипотечного кредитования»

Студента 6 курса заочного отделения

Научный руководитель – профессор

Рецензент

Москва 2009г.

Содержание

Введение. 3

Глава 1. Общая правовая характеристика ипотечного кредитования. 6

1.1 История развития ипотечного кредитования и его современное состояние 6

1.2 Правовое регулирование ипотечных отношений в Российской Федерации 12

1.3 Проблемы развития ипотечного кредитования в России и в зарубежных странах: сравнительно-правовой анализ. 24

Глава 2. Юридическая природа гражданско-правового договора ипотечного кредитования. 33

2.1 Понятие и особенности заключения и оформления договора ипотечного кредитования 33

2.2 Правовой статус субъектов ипотечного кредитования. 49

2.3 Особенности гражданско-правовой ответственности участников ипотечных отношений 55

Заключение. 69

Список использованной литературы.. 75

Введение

Тема данной дипломной работы «Проблемы правового регулирования ипотечного кредитования» очень актуальна на сегодняшний день. Так как с помощью института ипотечного кредитования решаются государственные задачи. В связи с тем, что предметом ипотеки является недвижимое имущество, понятие которого очень широко. В данной работе будет рассмотрена ипотека жилища.

До революции наша страна была одним из лидеров в области ипотечного кредитования[1]. Сейчас Россия входит в число стран с низким уровнем обеспеченности населения услугами ипотечного кредитования. Но в тоже время в России наблюдались высокие темпы роста рынка ипотеки[2], которые стали замедляться с 2008 года в связи с мировым финансовым кризисом. Факторами развития кризиса стали быстрый рост цен на рынке жилья и его дефицит.

Миллионы наших сограждан готовы брать ипотечные кредиты. Проблема лишь в том, как считает депутат Государственной Думы Иван Грачев, лидер партии «Развитие предпринимательства», один из авторов Федерального закона «Об ипотеке»[3], что эти кредиты должны выдаваться под разумные проценты. И задача государственной власти в этих условиях состоит в том, чтобы, во-первых, обеспечить условия для концентрации денег в банках, а во-вторых, использовать бюджетные средства для помощи, хотя бы частичной, гражданам[4].

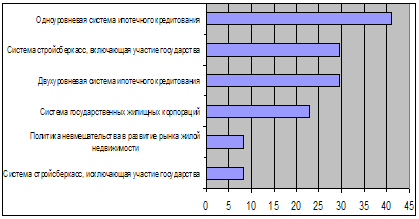

Существуют две наиболее оптимальные системы сбора средств для ипотеки: немецкая модель стройсберкасс и американская двухуровневая ипотека. Первая система предполагает накопление денег в специально созданных кредитных организациях, вторая - выпуск ценных ипотечных бумаг, надежно обеспеченных недвижимостью. В наших условиях можно было бы использовать обе эти модели.

Массовая ипотека нуждается в поддержке из госбюджетов - как региональных, так и федерального. Это было очевидно с самого начала работы над ипотечным законодательством. Ведь пока в стране сохраняется высокий уровень инфляции, большинство граждан не могут взять банковский долгосрочный кредит: слишком велики процентные ставки. Практика помощи государства нисколько не противоречит рыночным реформам.

Развитие ипотечного кредитования у нас в стране получило активную и всестороннюю поддержку на высшем государственном уровне, в администрациях субъектов РФ создаются комиссии, а при федеральном правительстве расширяет свое влияние Агентство по ипотечному жилищному кредитованию.

По-прежнему актуальной остается задача, связанная с обеспечением доступности жилья для людей с различным уровнем доходов. Так как жилье является одной из базовых ценностей, обеспечивающих гражданам ощущение экономической стабильности и безопасности, стимулирующих к эффективному и производительному труду и в значительной степени формирующих отношение граждан к государству, поскольку именно государство является гарантом реализации конституционного права граждан на жилище. На правительственном уровне принят приоритетный национальный проект «Доступное и комфортное жилье – гражданам России»[5]. Однако ситуация с доступностью для граждан приобретения, а тем более получения жилища с каждым годом не улучшается, а ухудшается.

Ипотечное кредитование - это предоставление частным лицам долгосрочных кредитов на покупку жилья под залог самого приобретаемого жилья.

Ключевой проблемой при выработке и реализации жилищной политики является обеспечение доступности жилья для граждан. Механизмом, позволяющим решить эту задачу, и является ипотечное жилищное кредитование. Социально-политическая и экономическая значимость ипотеки обусловлена, прежде всего, тем, что она ориентирована на социально активные и дееспособные слои населения.

Целью дипломной работы является изучении проблем правового регулирования ипотечного кредитования в Российской Федерации . В рамках поставленной цели в работе должны быть решены следующие задачи:

рассмотреть ипотечное кредитование;

рассмотреть этапы становления ипотечных отношений в России;

провести исследование проблем жилищного кредитования в Росси и в зарубежных странах;

рассмотреть договор ипотечного кредитования, его особенности заключения и оформления;

рассмотреть правовой статус субъектов ипотечного кредитования, а также особенности их гражданско-правовой ответственности.

Поставленная в работе цель позволила сформировать следующую структуру работы. Дипломная работа состоит из введения, двух глав, заключения, списка использованной литературы.

Глава 1. Общая правовая характеристика ипотечного кредитования

Похожие работы

... рынка доступного жилья. Нужно понимать, что федеральный центр может разработать только стандартные схемы ипотечного кредитования, а задача широкого внедрения потребительских продуктов ложится на региональные власти и коммерческие структуры. Список использованной литературы 1. Гражданский кодекс Российской Федерации. // Собрание законодательства Российской Федерации. – от 26 августа ...

... . Именно поэтому, необходимо предусмотреть возможность выпуска производных от ипотечных сертификатов участия ценных бумаг путем прямого указания в Законе. Глава 4. Проблемы правового регулирования ипотечных отношений Институт залога недвижимости (ипотека) стал закономерным этапом развития гражданского законодательства в современных условиях. Формирование многоукладной рыночной экономики и ...

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

0 комментариев