Навигация

Проблеми українського ринку цінних паперів на сучасному етапі

ВСТУП

РОЗДІЛ 1

ЕКОНОМІЧНА СУТНІСТЬ ТА КЛАСИФІКАЦІЯ ЦІННИХ ПАПЕРІВ ЯК ІНСТРУМЕНТУ РИНКУ ЦІННИХ ПАПЕРІВ

1.1 Поняття та класифікація цінних паперів

1.2 Сутність ринку цінних паперів та його учасники

1.3 Державне регулювання ринку цінних паперів

РОЗДІЛ 2

АНАЛІЗ АКЦІЙ В УКРАЇНІ

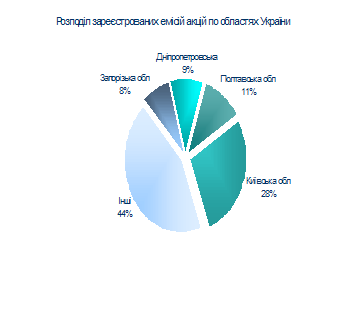

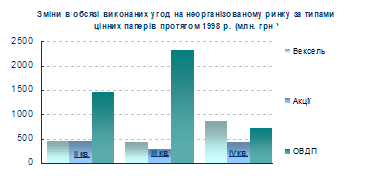

2.1 Основні напрямки аналізу акцій в Україні

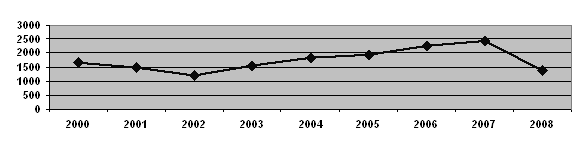

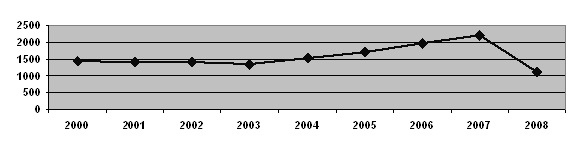

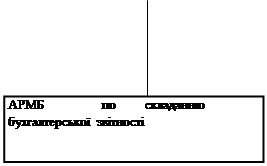

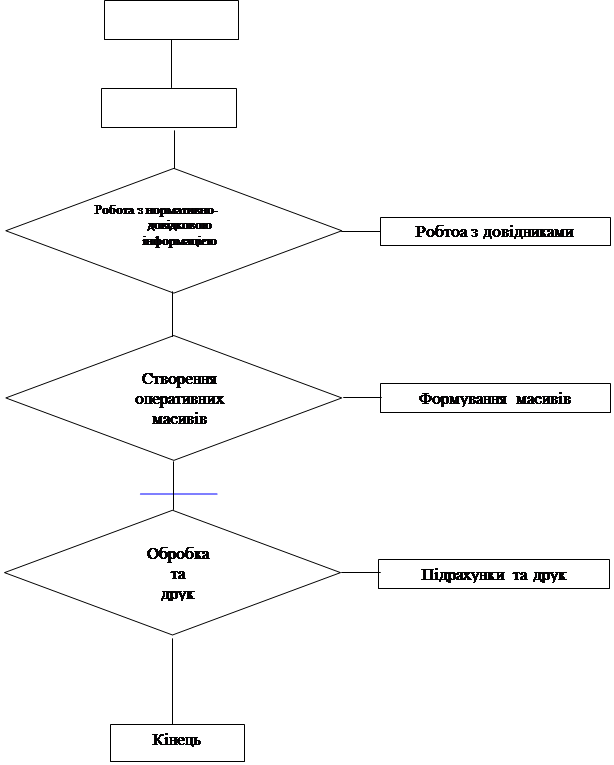

2.2 Особливості діяльності та динаміка курсу акцій ВАТ «Укрнафта»

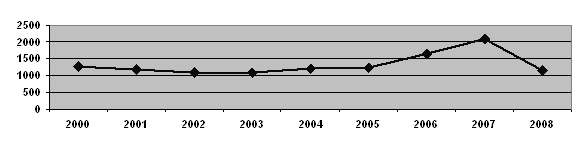

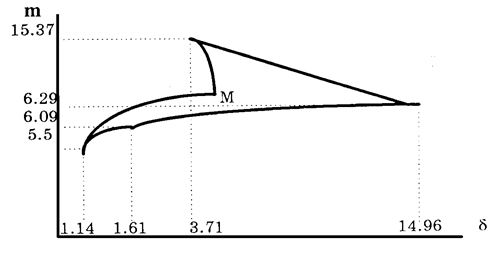

2.3 Оцінка впливу мікроекономічних факторів на формування ринкової вартості акцій по групі українських компаній.

РОЗДІЛ 3

ШЛЯХИ ВДОСКОНАЛЕННЯ РИНКУ ЦІННИХ ПАПЕРІВ НА СУЧАСНОМУ ЕТАПІ

3.1 Особливості становлення ринку цінних паперів на Україні

3.2 Перспективи розвитку ринку цінних паперів на Україні та заходи для досягнення цієї мети

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

СЛОВНИК ЕКОНОМІЧНИХ ТЕРМІНІВ

ВСТУП

Проблеми ринку цінних паперів і його розвитку в умовах ринкової економіки – дуже актуальна тема на сьогоднішній день. Це пояснюється як історією, так і нинішнім положенням країни в цілому. Основною трудністю ринку цінних паперів є його бездіяльність в перебігу довгого періоду, а зараз у зв'язку із становленням економіки нашої країни можна знайти багато проблем, негативних сторін ринку.

Я обрав дану тему курсової, тому що ринок цінних паперів - це фінансовий ринок, що все ще формується, який тісно пов'язаний як з банками, так і з державою і приватними компаніями. І мені цікаво з'ясувати якраз механізм дії ринку і напряму його розвитку. Таким чином задачею своєї курсової роботи я ставлю з'ясування поняття цінного паперу, виділення на основі класифікацій видів і різновидів цінних паперів, розгляд самого ринку цінних паперів, його структури, учасників, його регулювання. Далі, другою задачею є виявлення особливостей діяльності українських акціонерних товариств та визначення перспектив розвитку ринку цінних паперів в Україні. Методологічною основою роботи є підручник Галанова В. А. і Басова А. І. “Ринок цінних паперів”, Фінанси і статистика, 2002, а також Павлов В. І., Пилипенко І. І., Крив'язюк І. В. Цінні папери в Україні: Нав-чальний посібник. – Видання 2-ге, доповнене. – К.: Кондор. 2004. Відмінною рисою цих видань є те, що автори розглядають український ринок цінних паперів, його становлення, розвиток і його проблеми. Правовою ж основою зявився: Закон України «Про цінні папери і фондову біржу», Закон України «Про державне регулювання ринку цінних паперів в Україні», Указ Президента України «Про додаткові заходи щодо розвитку фондового ринку України», Закон України «Про державне регулювання ринку цінних паперів в Україні»

Таким чином метою цієї курсової є з'ясування проблем українського ринку цінних паперів на сучасному етапі, виявлення причин, тобто чому виникли такі проблеми; а так само визначити можливі шляхи їх усунення і подальшого розвитку ринку цінних паперів. І одною з цілей роботи можна вважати визначення позитивних і негативних сторін нинішнього положення на ринку.

РОЗДІЛ 1 Економічна сутність та класифікація цінних паперів як інструменту ринку цінних паперів. 1.1 Поняття та класифікація цінних паперів

Цінний папір - це особлива форма існування капіталу, відмінна від його товарної, продуктивної і грошової форм, яка може передаватися замість нього самого, звертатися на ринку як товар і приносити дохід, разом з його існуванням в грошовій, продуктивній і товарній формах.

Цінний папір є документом, що засвідчує з дотриманням форми і обов'язкових реквізитів майнові права, здійснювані, або передача яких можлива, тільки при його пред'явленні. Цінний папір характеризується як документ, що засвідчує майнові права, види яких визначаються законом і у встановленому їм порядку, і тут же прямо вказується, що з передачею цінного паперу переходять всі засвідчені його права у власності.

Цінний папір виконує наступні функції:

1) перерозподіляє грошові кошти між: галузями і сферами економіки; територіями і країнами; групами і верствами населення; населенням і сферами економіки;

2) надає певні додаткові права її власнику крім права на капітал (на участь в управлінні, відповідну інформацію);

3) забезпечує отримання доходу на капітал або повернення самого капіталу

Всі цінні папери поділяються на основні і похідні. До основних відносяться: первинні цінні папери - ті, які засновані на активах, до числа яких не входять самі цінні папери - це акції, облігації, векселі, заставні; вторинні цінні папери - ті, які випускаються на основі первинних цінних паперів - варіанти, депозитарні розписки. До похідних відносяться - ф'ючерсні контракти і вільно ходячі опціони.

Цінний папір має ряд характеристик - тимчасові, просторові, ринкові. До тимчасових характеристик відноситься:

1) термін існування - тобто коли був випущений цінний папір, на який період - термінові і безстрокові цінні папери;

2) походження - від первинної основи або від інших цінних паперів - первинні і вторинні цінні папери.

До просторових характеристик відноситься:

1) форма існування - наявні і безготівкові цінні папери, які у відповідній формі фіксують права, пов'язані з володінням цінними паперами. Безготівкові підрозділяються на: бездокументні (акції і державні боргові зобов'язання, так само векселі) і централізовані документарні, що зберігаються. Наявні цінні папери - документарні папери без їх обов'язкового централізованого зберігання;

2) національна приналежність - вітчизняні або іноземні цінні папери;

3) територіальна приналежності - залежить від того в якому регіоні були випущені цінні папери.

До ринкових характеристик відноситься:

1) тип активу, лежачий в основі цінного паперу - це може бути товар, гроші, сукупні активи фірми, у зв'язку з цим виділяють фондові (акції і облігації, які випускаються в умовах їх тісної прив'язки до основних капіталів емітента) і комерційні (векселі і чеки - через недолік оборотних коштів) цінні папери;

2) порядок володіння - на пред'явника, іменні і ордерні;

3) форма випуску - емісійні і неемісійні цінні папери;

4) форма власності і вид емітента - прямі і гарантовані, які діляться на муніципальні, урядових установ, державних підприємств і держави;

5) характер обертається - ринкові (що вільно звертаються на вторинному ринку) і неринкові (не можуть вільно звертатися). Серед ринкових виділяють допущені до біржового котирування і не допущені до біржового котирування;

6) по термінах обігу - термінові (облігації, векселі і чеки), які підрозділяються на: короткострокові (до 1 року), середньострокові (від 1 до 5 років) і довгострокові (5-30 років) і без вказівки терміну дії (акції і сертифікати);

7) рівень ризику – без ризикові і ризикові;

8) форма доходів - процентні (купонні) з фіксованою ставкою або з плаваючою ставкою, процентні (без купонні), дисконтні (без купонні), індексуються, виграшні, преміальні;

9) прибутковість - високодохідні, середньодохідні, низкодохідні і безприбуткові;

10) форма вкладення засобів власника - боргові, які передбачають повернення суми боргу до певної дати і пайові, які свідчать про вкладення певної частки їх власника в капітал емітента;

Окрім цього цінні папери відрізняються по надійності. Так, перше місце займають облігації, префакциї, звичайні акції. Знайдена залежність між ризиком, пов'язаним з даним цінним папером і доходом по ній. Прибуток, який приносять цінні папери пропорційно зростає з ризиком, якому піддаються капітали вкладника в ці цінні папери. Найстабільніші доходи забезпечують державні облігації, білети державної скарбниці, приватні облігації і “сині корінці”. Існують так само конвертовані цінні папери, які за певних умов можуть обмінюватися на інші види паперів.

Акція - одиничний внесок в статутній капітал акціонерного суспільства з витікаючими правами. Це титул власності і цінний папір, який дає право на частину прибутку у вигляді дивідендів. Акції випускаються корпораціями, вони роблять свого утримувача власником частини майна корпорації. Власник акції одержує дивіденди, які виплачуються з виручки, поточної або минулої. На відміну від відсотків по облігаціях, дивіденди виплачують не завжди, а якщо виплачують, то тільки після оголошення ради директорів.

Особливості акцій:

1) акціонер не має права зажадати у суспільства повернути внесену суму;

2) акція - це безстроковий папір, життя якої обривається, коли акціонерне суспільство перестає існувати;

3) дає право голосу брати участь в управлінні акціонерного суспільства;

4) акціонерне суспільство не бере на себе зобов'язання виробляти регулярні виплати по акціях, і оскільки акціонери є співвласниками компанії, то вони беруть на себе всі ризики, які можливі з діяльністю цієї компанії;

5) акції бувають наступних видів: пред'явницькі і іменні.

Але існують акції, які не дають права голосу - преференційні або привілейовані. Утримувачам виплачуються фіксовані дивіденди, а при ліквідації компанії вони одержують свою частину в першу чергу. У свою чергу привілейовані акції підрозділяються на: а) кумулятивні - по яких неоплачений дивіденд накопичується і виплачується згодом; б) конвертовані - коли повинна існувати можливість і умови обміну таких акцій в звичайні або такі ж акції іншого типу; в) гарантовані - їх можуть випускати дочірні підприємства, а дивіденд гарантується репутацією вищестоящої організації; г) з часткою участі - дають право не тільки на фіксований дивіденд, але і на додатковий дивіденд; д) з плаваючою ставкою дивіденду, що орієнтується на прибутковість яких-небудь загальновизнаних цінних паперів.

Акції можуть бути обмеженими, тобто вони забезпечують утримувачу повну участь у виручці компанії і частку активів при її ліквідації, але обмежують його в праві голосу:

- не голосуючі - ті, які взагалі не дають право голосу;

- підлеглі - ті, які дають право голосу у меншій мірі;

- з обмеженим правом голосу - з межами на число або частку утримувачів.

Банки так само виступають як емітенти акцій. Комерційний банк може випускати: 1) привілейовані акції і їх номінальна вартість повинна бути не більш 25 % від статутного капіталу, а надмірний випуск їх банками, у яких відсутні резервний фонд або його величина не достатніх розмірів, є ризикованою справою; 2) звичайні акції, які можуть бути іменними і на пред'явника.

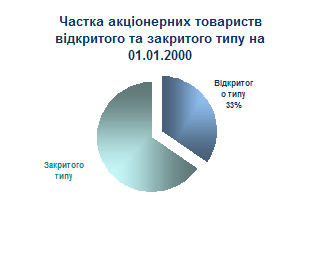

Засновники ж акціонерного банку вибирають тип підписки на акції - закритий або відкритий. Закритий тип означає, що банк розміщує акції за наперед складеним засновниками списком і у вільний продаж на первинний ринок акції не потрапляють. Відкритий тип здійснюється при пошуку потенційних акціонерів, тобто кожен власник вільного капіталу може стати акціонером банку.

З акціями пов'язане і таке поняття як акціонерний сертифікат - документ, що засвідчує юридичне право власності на рядові акції; є листом високоякісного паперу з водяними знаками, у верхній частині якої є місце, куди вписується ім'я утримувача і кількість акцій. “Вуличним” називають сертифікат, зареєстрований на ім'я фірми, що працює з цінними паперами. Такий сертифікат досить популярний серед інвесторів, його можна купувати і продавати.

Облігація - боргове зобов'язання, по якому емітенти зобов'язуються виплатити в певний термін і саму позику (амортизацію), і позиковий відсоток, який є прибутком. Відсоток незмінний або варіюється трохи. Таким чином, облігації - це цінні папери з фіксованим доходом, відсотки звичайно виплачуються рівними порціями впродовж всього терміну життя позики.

Залежно від доходу облігації бувають: з фіксованою купонною ставкою, з плаваючою купонною ставкою і нульовим купоном. Звичайно купон встановлюється так, щоб облігації випускалися при невеликому дисконті до номіналу. Істотний недолік купонних цінних паперів, з погляду довгострокового інвестора, наявність ризику реінвестування. Суть паперів з нульовим купоном - фактично розбирає купонні цінні папери по окремих відсотках платежу (купонам) і робить кожен купон самостійним цінним папером. Такі ринки стали розвиватися в 80-х р., набули поширення в США, на європейських ринках з ними конкурують ноти з плаваючими процентними ставками - floating rate notes (FRN) - середньостроковий цінний папір (2-6 років), купон періодично переглядається по відношенню до якого-небудь індексу (Libor). А з 1988г. на ринку з'явилися ноти із змінною процентною ставкою - variable rate note (VRN).

Рішення про випуск облігацій ухвалюється Радою директорів. Реалізація облігацій їх першим власником може здійснюватися: продажем облігацій безпосередньо банком або через посередника; заміною конвертованих облігацій на раніше випущені інші цінні папери відповідно до умови їх випуску і чинного законодавства.

Так можна зробити висновок, що банки давно почали практику випуску облігацій. Тепер розглянемо облігації, що випускаються банками на даному етапі. По-перше, емісія можлива після повної сплати статутного капіталу, тому забороняється одночасне розміщення акцій і облігацій. По-друге, залежно від економічної системи, цілей і задач облігації можна привласнити різноманітні властивості. Вони можуть бути: іменні і на пред'явника, забезпечені заставою власного майна або облігаціями під забезпечення, передбачене раніше для цілей випуску третіми особами, без забезпечення, процентні і дисконтні, конвертовані в акції.

Ощадні сертифікати - це цінні папери, право випускати які надається тільки комерційним банкам . Ощадний сертифікат - цінний папір, що засвідчує суму внеску, внесеного в банк, і право вкладника на отримання після закінчення встановленого терміну суми внеску і обумовлених в сертифікаті відсотків в банку, що видав сертифікат або в іншому філіалі банку. Ощадний сертифікат складається, якщо вкладником є фізична особа.

Особливість сертифікатів як цінних паперів тільки в документарній формі, вони можуть бути іменними або на пред'явника. Бланк сертифікату повинен містити всі умови випуску, оплати і обігу. Якщо з сертифікатом була проведена операція, не передбачена умовами, то він - недійсний. Сертифікати не можуть служити розрахунковим і платіжним засобом.

Чек - це письмове доручення чекодавця банку, сплатити чекоотримувачу вказаної в ньому суму грошей, це цінний папір, що надає собою платіжно-розрахунковий документ. По економічній суті чек є перевідним векселем, платником по якому є банк. Чек може бути: іменний - на конкретне обличчя з обмовкою не “наказу”, тобто неможливість подальшої передачі чека; ордерний - з обмовкою “наказу”, тобто можливість передачі чека шляхом передавального напису - індосамента; пред'явницький - виписується на пред'явника, передача чека від однієї особи до іншого шляхом простого вручення; розрахунковий - не дозволяється по ньому оплата готівки; грошовий.

Коносамент - документ стандартної форми, прийнятої в міжнародній практиці, на перевезення вантажу, який засвідчує його завантаження, перевезення і право на отримання. Він використовується при перевезенні вантажів в міжнародному повідомленні і представляє цінний папір, що засвідчує право володіння вантажем, що перевозиться, товаром. Коносамент формою може бути на пред'явника, іменним, ордерним. До коносамента завжди додається страховий поліс на вантаж.

Хотілося б тут же відзначити, що активні операції комерційних банків включають і облік (дисконт) векселів. Вексель - це цінний папір, який засвідчує безумовне грошове зобов'язання векселедавця сплатити до настання терміну певну суму грошей власнику векселя. Якщо банк упевнений в солідності векселя, він дає згоду на операцію, а купує за ціною нижче за номінал. Стягувана винагорода - сума обліку обчислюється на основі облікової ставки, сума зараховується банком в дохід при покупці векселів.

Розрізняють також вторинні та проізводні цінні папери.

1. Основні види вторинних цінних паперів, заснованих на акціях: Депозитарні розписки - іменний цінний папір, що свідчить про володіння часток в портфелі акцій якої-небудь іноземної компанії, акції якої не можуть звертатися на фондовому ринку інвестора. Варранти на акції - це цінні папери, що дають право її власнику купити певну кількість акцій даної компанії протягом певного часу за фіксованою ціною. Ціна варранта не включає вартість самої акції. Підписані права на акції - це цінні папери на право акціонера придбати певну кількість нових акцій за нижчою ціною. Вони обмежені за часом.

2. Основні види вторинних цінних паперів, заснованих на облігаціях: “Стріпи” - це безкупонні облігації, випущені даною компанією під щорічні процентні платежі по тих, що є в її розпорядженні портфеля високонадійних облігацій (звично державних); цінні папери з дисконтом. Облігації під заставні НБУ - високонадійні забезпечені боргові зобов'язання. Вони звертаються на ринку як облігації з дисконтом.

3. Похідні цінні папери: Ф'ючерсні контракти - стандартний біржовий договір купівлі-продажу біржового активу в певний момент часу в майбутньому за ціною, встановленою сторонами операції у момент її висновку. Відмінними рисами є: біржовий характер, стандартизація по всіх параметрах, гарантія біржі на виконання зобов'язань. Вільно ходячий опційний контракт - стандартний біржовий договір на право купити або продати біржовий актив або ф'ючерсний контракт за ціною виконання до встановленої дати із сплатою за це право певної суми грошей, званою премією. Існує два види: опціон на покупку і на продаж. По вигляду біржового активу, що лежить в основі, можуть бути: валютні, фондові, ф'ючерсні.

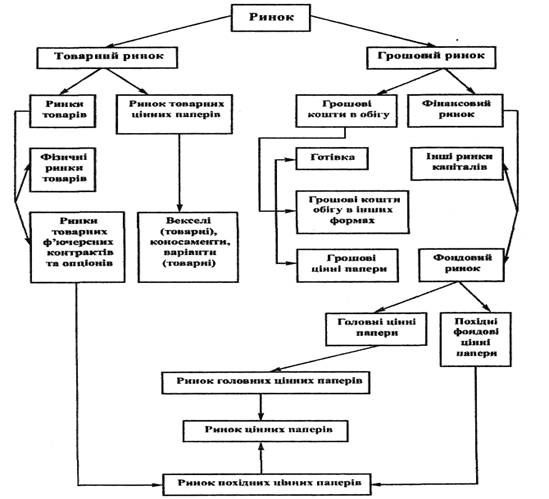

1.2 Сутність ринку цінних паперів та його учасникиРинок цінних паперів - це надбудова над ринком вільних капіталів, які шукають свого застосування, і динамічніший сектор ринку позикових капіталів. У загальному вигляді його можна визначити як сукупність економічних відносин з приводу випуску і обігу паперів між його учасниками. Ринок цінних паперів - це складова частина ринку будь-якої країни. Його основою є товарний ринок, гроші і грошовий капітал.

Основними ринками, на яких переважають фінансові відносини, є: ринок банківських капіталів, ринок цінних паперів, валютний ринок, ринок страхових і пенсійних фондів. Фінансові ринки (ринки капіталів) - це ринки посередників між первинними власниками грошових коштів і їх кінцевим користувачами. Оскільки не всі цінні папери походять від капіталів, остільки ринок цінних паперів не може бути в повному об'ємі віднесений до фінансового ринку. У тій частині, де ринок цінних паперів ґрунтується на гроші, як на капітал, там він називається фондовим ринком і виступає як частина фінансового ринку. Частина ринку цінних паперів, що залишилася, через свої невеликі розміри не одержала спеціальної назви, і тому поняття ринок цінних паперів і фондового ринку вважають синонімами.

Роль ринку цінних паперів виявляється в наступному: перевезення ресурсів з одних галузей економіки в іншу; розподіл і перерозподіл власного капіталу підприємства між галузями; виконання інформаційної функції, тобто з надзвичайною швидкістю повідомляє про рух індивідуальних капіталів; дозволяє Центральному Банку регулювати грошовий обіг в країні. Крім того ринок цінних паперів має цілий ряд функцій, які підрозділяються на дві групи.

1. Загальноринкові функції:

- комерційна - функція отримання прибули від операцій на даному ринку;

- цінова - забезпечує процес складання ринкових цін, їх рух;

- інформаційна - виробляє і доводить до своїх учасників ринкову інформацію про об'єкти торгівлі і її учасників;

- регулююча - створює правила торгівлі і участі в ній, порядок дозволу споровши між учасниками, встановлює пріоритети, органи контролю або самоврядування.

2. Специфічні функції:

- перерозподільна:

- функція страхування цінових і фінансових ризиків або хеджування, стало можливо завдяки появі класу похідних цінних паперів.

Класифікація видів ринку цінних паперів мають багато схожості з класифікаціями видів цінних паперів. Так само виділяють декілька видів ринків залежно від певних правил і способу торгівлі, що склався. Слід було б так само відзначити, що біржовий ринок - це завжди організований ринок цінних паперів, оскільки торгівля на ньому ведеться завжди за правилами біржі і лише між біржовими учасниками, які ретельно обираються. Позабіржовий ринок може бути організованим і неорганізованим, і організований позабіржовий ринок ґрунтується на комп'ютерних системах зв'язку, торгівлі.

Учасники ринку цінних паперів - це фізичні особи або організації, які продають або купують цінні папери або обслуговують їх оборот і розрахунки по них; це ті, хто вступає між собою у певні економічні відносини з приводу обігу цінних паперів. Розглядаючи сучасну інститутну структуру РЦП, слід виділити чотири категорії учасників операцій: комерційні банки, інвестиційні банки, біржові фірми і кредитно-фінансові організації, які об’єднані під назвою “Інституційні інвестори” (страхові компанії, пенсійні і інвестиційні фонди”.

Емітент - це юридична особа, група юридичних осіб, зв'язаних між собою договором, або органи державної влади і органи місцевого самоврядування, несучі від свого імені зобов'язання перед інвесторами цінних паперів по здійсненню прав, засвідчених цінним папером. Емітент поставляє на фондовий ринок товар - цінний папір, якість якої визначається статусом емітента, господарсько-фінансовими результатами його діяльності. Емітент сам оперує цінними паперами, здійснює їх викуп або продаж.Інвестор - це особа, якій цінні папери належать на праві власності (власник) або іншому речовому праві (власник). Інвесторів можна класифікувати по ряду ознак, серед яких найзначущим є статус, тоді можна виділити індивідуальних, інституційних і професіоналів ринку. Залежно від мети інвестування можна виділити стратегічних і портфельних інвесторів. Стратегічний інвестор припускає одержати власність і розраховує одержувати дохід від використовування цієї власності, який перевищуватиме дохід від простого володіння акціями. Він може ставити своєю задачею розширення сфери впливу, придбання контролю в перерозподілі власності. Портфельний інвестор розраховує лише на дохід від цінних паперів, що належать йому.

Фондові посередники - це торговці, що забезпечують зв'язок між емітентами і інвесторами на ринку цінних паперів - це брокери і дилери.

Похожие работы

... без загального розвитку економіки, без підйому виробництва, без зростання загальної заможності населення, він неспроможний розвиватися та вдосконалюватися. Одним із основних чинників ефективного розвитку ринку цінних паперів в Україні повинно бути формування прогресивної нормативної бази. Зазначимо, що прийняття Закону України «Про національну депозитарну систему та особливості електронного ...

... матеріально-технічні та безпосередньо практичні передумови. Основні засади цього процесу сформульовані у "Концепції функціонування та розвитку фондового ринку в Україні". [11, с. 103-104] 2 Ринок цінних паперів як специфічна сфера грошового ринку 2.1 Аналіз динаміки та сучасного стану вітчизняного фондового ринку Становлення і розвиток української держави відбувся в умовах глибокої економ ...

... ЦП. 2. Оприбутковано придбані цінні папери. Таким чином, розглянувши облік операцій з цінними паперами на прикладі даного ЗАТ "Сантехніка", можна зробити висновок, що в данний момент ринок цінних паперів на Україні знаходиться ще у стані формування, оскільки: 1) фактично відсутній вторинний обіг цінних паперів; 2) недосконала інфраструктура ринку цінних паперів; 3) досить обмежене коло цінних ...

... певними рамками, з іншого - на принципах самоврядування, раціональності та моралі. Сучасний досвід ряду розвинених країн свідчить про те, що внаслідок розвитку комп’ютерних технологій і засобів зв’язку контакти поміж національними ринками цінних паперів стали більш інтенсивними, інтернаціоналізація ринків цінних паперів одночасно сприяє посиленню конкуренції між ними. Остання виявилась однією з ...

0 комментариев