Навигация

Особенности страховой выплаты

5. Особенности страховой выплаты

Страховое правоотношение реализуется в полной мере при наступлении страхового случая. Именно в этот момент застрахованный интерес страхователя становится нарушенным, либо требуется обеспечение внезапно возникшей потребности. И в этот же момент возникает обязанность страховщика произвести страховую выплату. Несмотря на то, что такая ситуация возникает далеко не в каждом страховом правоотношении, правовое регулирование страховой выплаты является существенным элементом правового регулирования всего страхования в целом. Страховая выплата потенциально существует в любом договоре страхования и любом страховом правоотношении, не имеющем договорного оформления, в качестве условия о страховой сумме.

Страховая выплата в имущественном страховании имеет отличные особенности, вызываемые особенностями страховой суммы в этом виде страхования, опосредованно связанные и с особенностями страхового интереса.

Страховая выплата в имущественном страховании осуществляется в форме страхового возмещения. Она связывается с размером страховой стоимости, размером страховой суммы, размером убытков и выбранной в договоре системой страхового обеспечения при неполном страховании. В личном страховании страховая выплата именуется страховой суммой.

ГК РФ определения страховой выплаты не содержит, ограничиваясь указанием на то, что в имущественном страховании это страховое возмещение, в личном же – страховая сумма.

В ст. 10 Закона о страховании страховая выплата определяется как денежная сумма, установленная федеральным законом и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая. Это определение не вызывает критики со стороны исследователей, поскольку соответствует сущности регулируемых отношений. В этой же статье устанавливается общее правило о том, что выплата осуществляется в валюте РФ. Исключения устанавливаются для страхования имущества и страхования ответственности, в этих видах может предусматриваться замена страхового возмещения предоставлением имущества, аналогичного утраченному. Так, например, в п. 65 Правил обязательного страхования гражданской ответственности владельцев транспортных средств предусматривается, что страховщик вправе по согласованию с потерпевшим в счет страховой выплаты организовать и оплатить ремонт поврежденного имущества[47]. Таким образом, в качестве исключения установлена возможность для страховщика по соглашению со страхователем произвести исполнение в натуральной форме. Этот подход нельзя признать неправильным, потому что поскольку в конечном итоге подлежат защите интересы страхователя, и если ему более выгодно предоставление такого же имущества, нежели денежное возмещение, то должна быть возможность такого предоставления со стороны страховщика. Кроме того, п. 6 указанной статьи упоминает институт, который в страховой практике именуется абандон, суть его состоит в том, что при утрате, гибели застрахованного имущества страхователь или выгодоприобретатель вправе отказаться от своих прав на него в пользу страховщика в целях получения от него страхового возмещения в размере полной страховой суммы. В КТМ РФ ст. 278, эти отношения напрямую называются абандоном[48].

Устранение понятия страхового обеспечение из закона о страховании, замена его страховой суммой, не стерли, вместе с тем, различий в этом моменте. В имущественном страховании страховая выплата ограничена страховой суммой, а та, в свою очередь страховой стоимостью. И следует все это из того, что страховой интерес имеет конкретное денежное выражение.

В имущественном страховании возможна ситуация, в которой страховая сумма меньше страховой стоимости, так называемое неполное имущественное страхование. В этом случае необходимо определить, каким образом будет происходить страховое возмещение. В страховой практике для этого случая выработаны две системы, называемые системами страхового обеспечения: пропорциональная и первого риска. В соответствии с первой возмещение убытков производится пропорционально соотношению страховой стоимости и страховой суммы, то есть если интерес застрахован на половину его действительной стоимости, то будет возмещена и половина вызванных страховым случаем убытков. По системе первого риска возмещаются все причиненные страхователю наступлением страхового случая убытки, в пределах обозначенной в договоре страховой суммой. Первая система более выгодна страховщику, вторая – страхователю.

ГК РФ, регулируя указанную ситуацию, устанавливает в ст. 949 в качестве общего правила возмещение убытков по пропорциональной системе, то есть здесь защищаются интересы страховщиков, осуществляющих неполное имущественное страхование. Данный подход, по-видимому, продиктован необходимостью обеспечения финансовой устойчивости страховщика в условиях формирования рынка страховых услуг.

В ст. 964 ГК РФ также устанавливаются правила, которые освобождают страховщика от выплаты в определенных обстоятельствах, являющихся причинами страхового случая. Применительно имущественного и личного страхования к ним относятся:

- воздействия ядерного взрыва, радиации или радиоактивного заражения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений всякого рода или забастовок.

В отношении только имущественного страхования таковыми будут являться: изъятие, конфискация, реквизиция, арест или уничтожение застрахованного имущества по распоряжению государственных органов. Данные положения устанавливаются диспозитивными нормами, и по соглашению сторон страховщик может взять на себя риски, связанные с такими обстоятельствами. Данные правила также стоят на защите интересов страховщика, поскольку они либо в массовом порядке вызывают страховые случаи (радиация, военные действия, гражданская война), либо нарушают имущественный интерес страхователя, вызывают для него убытки в связи с его неправомерными действиями (изъятие, конфискация, реквизиция, арест, уничтожение по решениям государственных органов). И необходимы для придания устойчивости финансовому положению страховых компаний.

Таким образом, правила законодательства, регулирующие страховое возмещение, выплачиваемое страховщиком, являются логическим продолжением правил о страховой стоимости и страховой сумме. Этот особенный подход вытекает из назначения имущественного страхования, состоящего в возмещении убытков.

Правила о страховой выплате в большей части исходят из возможной недобросовестности страхователя и охраняют страховщика, но должны быть предусмотрены и гарантии для страхователя, исходя из вероятных злоупотреблений страховщика. Поскольку страхователь, имеющий право на возмещение, должен его получать, чтобы эффективно устранить последствия наступления страхового случая, а не ждать и надеяться на милость страховщика.

Нормы, регулирующие имущественное страхование, в общем можно охарактеризовать положительно, однако имеются некоторые разночтения в тексте главы 48 ГК РФ, а также между ГК РФ и Законом о страховании. Причем последние не были устранены полностью и внесением изменений в Закон в 2003 г. Однако отмеченная активность законодателя в разработке и принятии нормативно-правовых актов, посвященных страхованию, вселяет определенный оптимизм в этом плане и надежду на то, что существующее положение в скором времени будет исправлено. Также необходимо указать и на то, что, защищая интересы страховщика в ситуациях, связанных с превышением страховой стоимости над страховой суммой, с осуществлением обязанности страховщика по страховой выплате, не всегда оправданно осуществляется перевес в сторону интересов страховщика, что оставляет возможность злоупотреблений последнего, не идущих в разрез с законодательством. Поэтому правила, касающиеся указанных случаев, нуждаются, видимо, в некоторой корректировке. Только законодательно устранив возможность ненадлежащего поведения страховщика как более сильной стороны в договоре страхования, установив гарантии для страхователя как стороны слабой, можно выработать доверие к страховым компаниям, что, несомненно, послужит формированию развитого страхового рынка.

Особый подход законодателя к правовому регулированию имущественного страхования обуславливается характером интересов, являющихся объектом страхования и его направленностью на возмещение убытков, вызываемых страховым случаем. Поскольку интересы связаны с имуществом или иным имущественным правом, они подлежат денежной оценке. Отсюда вытекают правила о соотношении страховой стоимости и страховой суммы, страховой выплате, делают возможной суброгации. Необходимость наличия убытка влечет особенности страховых рисков, страхового случая. Эти положения, выработанные известными юристами и практиками страхования достаточно давно, необходимо, на наш взгляд, сохранить в действующем законодательстве.

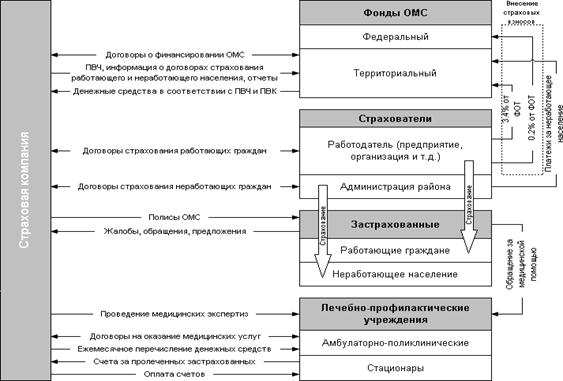

II. МЕДИЦИНСКОЕ СТРАХОВАНИЕ

Охрана жизни и здоровья – высших благ человека – приобретает в настоящее время первостепенное значение. Это предопределяет важность изучения общественных отношений в сфере здравоохранения.

Современная система здравоохранения претерпела за годы реформ серьёзные изменения. В рамках перехода управленческих функций административного характера от министерств и ведомств к регулированию рыночными механизмами медицина делает колоссальные шаги, прежде всего под влиянием развивающихся различных форм собственности.

Переход к рыночным отношениям в гражданско-правовой сфере определил необходимость кардинального пересмотра сложившихся принципов гражданско-правового регулирования в сфере деятельности медицинских организаций.

В условиях рыночных отношений медицинская помощь не может быть полностью профинансирована бюджетом России. Стоимость медицинских услуг в условиях рынка весьма высока.

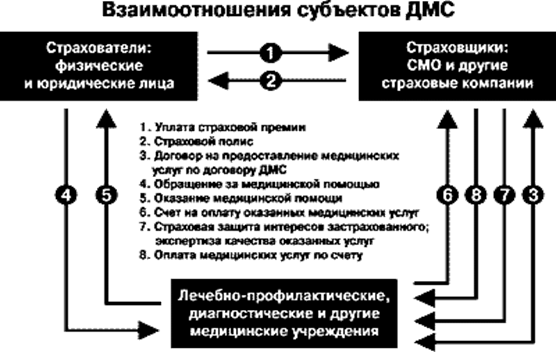

В отличие от России эта проблема за рубежом нашла свое решение сравнительно раньше, в виде создания ряда систем обязательной, добровольной и социальной страховой медицины. Весьма практическая, гражданско-правовая модель страховой медицины позволяет проводить современные исследования в области охраны здоровья граждан на любом уровне.

На состояние медицины огромное влияние оказывает развитие гражданско-правовых отношений, поскольку услуги здравоохранения объединены общей вероятностью наступления имущественной ответственности в случае некачественного их предоставления. Использование регулятивных норм права позволяет минимизировать такого рода ответственность, а также значительно уменьшить ее размер. Неумение же воспользоваться своим правом или пренебрежение правом другого, а уж тем более положениями закона, влечет имущественные потери.

Страховая модель медицины как никакая другая может свести к минимуму различного рода риски и потери, возникающие на рынке медицинских услуг. Особенно острой эта проблема становится при изучении существующего положения на рынке услуг медицинского характера, когда отсутствуют четкие правила и критерии, позволяющие точно определить права и обязанности каждой стороны, ответственность, которую они должны нести, порядок расчетов, методику оценок и так далее.

С момента начала реформ большая часть нагрузки по формированию нормативной правовой базы медицинского страхования, его финансового и материального обеспечения легла на субъекты Российской Федерации. За истекшее время в субъектах Российской Федерации опробованы, прошли некоторую «экспериментальную проверку» многочисленные варианты организации оказания страховой медицинской помощи гражданам.

Поэтому, в современных условиях, с учетом накопленного опыта, важно обратиться к исследованию аспектов медицинского страхования в РФ в целом.

Похожие работы

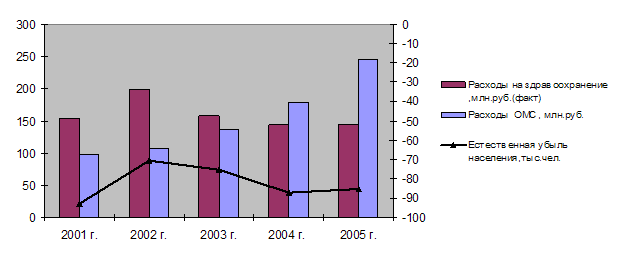

... и родов, а также различные комбинации этих вариантов. Тарифы у различных компаний разные и зависят от предлагаемых программ ДМС. 2.3 Перспективы развития социальных функций медицинского страхования в Российской Федерации и Свердловской области Формирующиеся рыночные отношения на основе различных видов собственности изменили здравоохранение как социальный институт, в котором остались прежние ...

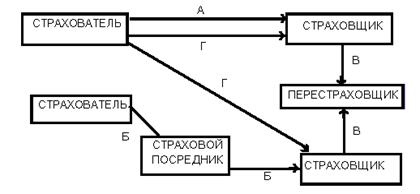

хового надзора в системе государственно-правовых институтов и его роли. страховой надзор государственный правовой 1. Государственный страховой надзор 1.1 История государственного страхового надзора в России Надо сказать, что орган страхового надзора – это не какое-то изобретение современных бюрократов. И в дореволюционной России существовал страховой надзор. В 1894 г. было утверждено « ...

... пользоваться для защиты не только гражданским, но и уголовным правом. Таким образом, приведенный материал показывает многообразие, сложность, взаимосвязь таких элементов правового статуса страховых компаний, как их права, обязанности и ответственность. Специально не рассматриваемая в отечественном и зарубежном законодательстве, эта проблема требует глубокой разработки и серьезного исследования с ...

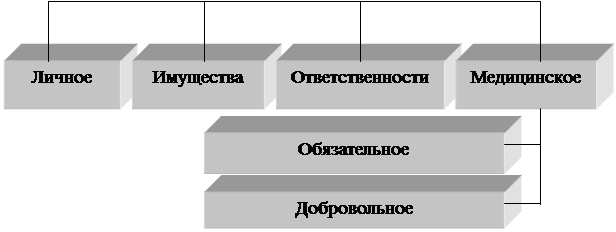

... следить по различным изданиям, таким как Собрание законодательства Российской Федерации, Бюллетень нормативных актов министерств и ведомств. Глава 2. Гражданско-правовое регулирование договора страхования 2.1 Обязательное и добровольное страхование Под обязательным страхованием понимается такая форма страхования, при которой на страхователя законом возлагается обязанность страховать ...

0 комментариев