Навигация

Факторинговое кредитование

5.2. Факторинговое кредитование

Факторинг представляет собой инкассирование дебиторской задолженности покупателя и является специфической разновидностью краткосрочного кредитования и посреднической деятельности.

Факторинг включает в себя:

1) взыскание (инкассирование) дебиторской

задолженности покупателя;

2) предоставление продавцу краткосрочного кредита;

3) освобождение продавца от кредитных рисков по

операциям.

Основной целью факторинга является получение средств

немедленно или в срок, определенный договором. В результате продавец не зависит от платежеспособности покупателя. Банк заключает договор с покупателем о гарантировании его платежей в случае возникновения финансовых трудностей или с продавцом и покупателем о переуступке не оплаченных в срок платежных документов факторинговому отделу банка.

При решении вопроса о том, будет ли факторинговый отдел заключать договор о факторинговом обслуживании с поставщиком, необходимо получить информацию о следующем:

-производит ли фирма продукцию, пользующуюся спросом, или предоставляет ли она услуги высокого качества, выполняет ли работу на высоком уровне;

-каковы темпы роста производства и устойчивы ли их перспективы;

-насколько квалифицирован управленческий персонал фирмы;

-налажен ли внутренний контроль;

-насколько твёрдо определены условия торговли с контрагентами.

Операции факторинга в Российской Федерации регулируется главой 43 «Финансирование под уступку денежного требования» ГК РФ.

По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст.824 ГК РФ).

Финансовыми агентами могут быть банки или другие кредитные организации, а также коммерческие организации, имеющие разрешение (лицензию) на осуществление данного вида деятельности, т.е. факторинга.

Предметом уступки, под которую предоставляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил (существующие требования), так и право на получение денежных средств, которое возникает в будущем (будущее требование).

Последующая уступка денежного требования финансовым агентом не допускается, если иное не предусмотрено в договоре.

Должник обязан произвести платеж финансовому агенту при условии, что он получил от клиента либо от финансового агента письменное уведомление об уступке денежного требования данному финансовому агенту и в уведомлении определено подлежащее исполнению денежное требование, а также указан финансовый агент, которому должен быть произведен платеж.

По просьбе должника финансовый агент обязан в разумный срок предоставить должнику доказательство того, что уступка денежного требования финансовому агенту действительно имела место.

В случае обращения финансового агента к должнику с требованием произвести платеж должник вправе предъявить к зачету свои денежные требования, основанные на договоре с клиентом, которые уже имелись у должника ко времени, когда им было получено уведомление об уступке требования финансовому агенту.

Взаимоотношения банка и продавца по факторингу регулируются договором. При его заключении банк проверяет кредитоспособность продавца и покупателя и с учетом этого определяет предельную сумму по операциям факторинга, в пределах которой поставка товаров может производиться без риска неполучения платежа. В рамках данной суммы банк автоматически оплачивает переуступаемые ему платежи. Договор может быть закрытым (конфиденциальным) и открытым. При открытом договоре дебитор уведомляется об участии в факторинговой операции, а при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре также оговаривается, предусматривается или нет право регресса, т.е. обратной переуступки требований (возврата их к продавцу).

Итак, факторинг осуществляется следующим образом.

Банк приобретает у хозяйствующего субъекта – продавца право на взыскание дебиторской задолженности покупателя продукции (работ, услуг) и в течение 2 – 3 дней перечисляет хозяйствующему субъекту 70 – 90 % суммы средств за отгруженную продукцию в момент предъявления платежных документов. После получения платежа по этим счетам от покупателей банк перечисляет хозяйствующему субъекту оставшиеся 30 – 10 % суммы счетов за вычетом процентов и комиссионных вознаграждений.

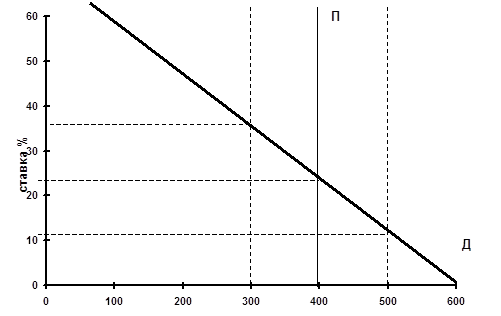

Стоимость факторингового обслуживания зависит от вида услуг, финансового положения клиента и т.п.

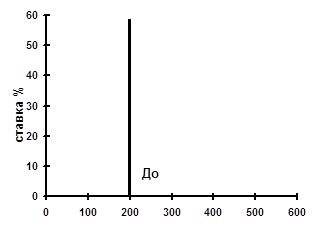

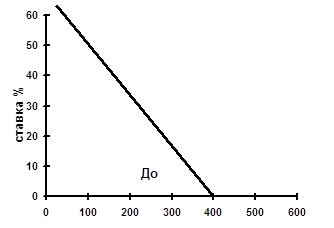

При определении платы за факторинг следует исходить из принятого сторонами процента за кредит и среднего срока пребывания средств в расчетах с покупателем. Например, ставка за кредит – 42 % годовых. Средний срок оборачиваемости средств в расчетах с покупателем – 14 дней. Тогда плата за эти операции составит: 42 х 14 / 360 = 1,63 % суммы, принятой к оплате факторинга.

Нужно помнить, что при всей своей внешней простоте, факторинг несет в себе ряд проблем, связанных с денежным обращением. Известно, что продукция только после «перепроверки» рынком становится товаром, а при факторинге средства за отгруженную продукцию продавец получает до оценки объема и качества ее покупателем. Отсюда идет угроза образования ложных доходов и увеличения денежной массы за счет оплаты ненужной или некачественной продукции и просто бестоварных счетов.

От факторинга следует отличать цессию.

Цессия (от лат. «уступка») – это передача, или переуступка, кредитором своего права требования денег, вещей и иных ценностей другому лицу.

В системе расчетов цессия – уступка кредитором своего права требования третьему лицу, переданная ему по сделке, например, передача третьему лицу права (требования) на получение долгов с должника за определенное вознаграждение. В этом смысле цессия – это денежный суррогат.

Если факторинг – это договорное обязательство, то цессия – это обязательство, переданное по сделке.

При цессии уступается право, которое в момент заключения сделки о его уступке уже принадлежит кредитору на основании обязательства. При факторинге же может уступаться право на получение денежных средств, которое возникнет в будущем, т.е. будущих требований.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников.

Источниками формирования средств для факторинга являются собственные средства банка (прибыль, фонды), привлечённые и заёмные средства.

Следует учесть, что факторинговые операции не производятся:

-по долговым обязательствам частных лиц;

-по требованиям, предъявляемым бюджетным организациям;

-по обязательствам предприятий, организаций, снятых банком с кредитования или объявленных неплатежеспособными;

-по обязательствам филиалов или отделений предприятий, организаций;

-если оплата работы производится поэтапно или авансом в случае компенсационных или бартерных сделок по договорам о продаже, в соответствии с которыми покупатель имеет право возвратить товар в течение определённого времени, а также при условии послепродажного обслуживания.

Факторинг подразумевает постоянные отношения между банком и поставщиком, поскольку предполагает наблюдение и контроль за финансовым состоянием поставщика, а также платёжеспособностью его покупателей.

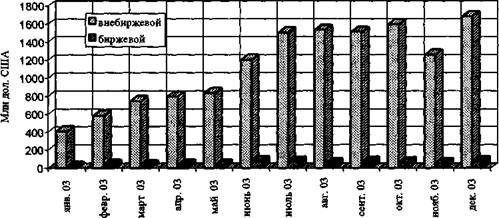

Российские предприятия используют факторинг крайне редко - в случае острой необходимости получения кредита на сверхкороткий срок. Это связано прежде всего с тем, что в России широко распространена предоплата за товар и не развит коммерческий (товарный) кредит как высокорискованный. Опыт зарубежных стран и ряд преимуществ экспортного факторинга по сравнению с другими формами расчётов в международной торговле позволяют прогнозировать рост его популярности среди российских экспортёров.

Похожие работы

... проверки истинной величины доходов заемщика. ЗАКЛЮЧЕНИЕ В данной курсовой работе исследуются теоретические и прикладные вопросы управления ссудными операциями коммерческих банков. В соответствии с поставленными целями были решены следующие задачи: понятие управления ссудными операциями, элементы ...

... представлен прогноз состояния активов и пассивов Банка на 01.01.08. Прогнозные расчеты свидетельствуют о росте основных статей активов и пассивов Банка, а также источников формирования собственных средств Банка. 3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ 3.1 Рассмотрение кредитной заявки В положении о кредитной политике банка, отражаются: 1) цели, исходя из которых сформирована ...

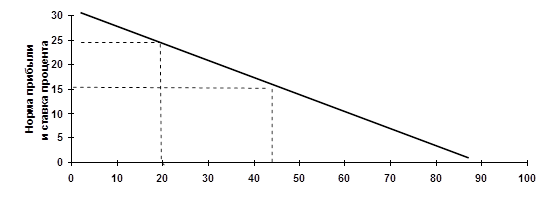

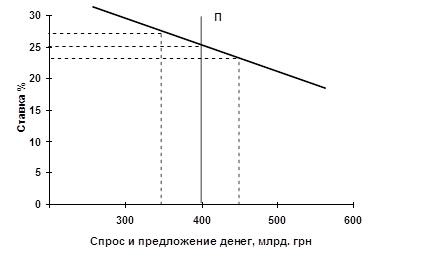

... начисляемой сумме платы за кредит. Номинальная процентная ставка определяется по формуле i = (1 + r) (1 + е) - 1 = r + е + r • е (7) В условиях развития рыночных начал в экономике России в сфере кредитных отношений уровень ссудного процента стремится к средней норме прибыли в хозяйстве. При условии свободного перелива капитала последний будет устремляться в ту отрасль, ту сферу приложения ...

... теоретические основы кредитования, сущность, назначение и роль кредита, его формы, виды и функции, а также вопрос влияния на экономику ссудного процента. Во втором разделе будет проведен анализ порядка установления, начисления и взыскания процентов по кредитам на примере кредитного продукта «овердрафт» на основе данных по КБ «Приватбанк». 2. Анализ порядка установления, начисления и взыскания ...

0 комментариев