Навигация

2.4 Классификации ценных бумаг

Классификация пенных бумаг – это их разделение на попарно-противоположные виды по какому-либо юридическому или экономическому признаку, прежде всего, из числа перечисленных ранее. Общепринятыми являются следующие классификации ценных бумаг.

Срочные и бессрочные пенные бумаги. По сроку существования ценные бумаги делятся на:

• срочные – это ценные бумаги, срок существования которых ограничен во времени по условиям их выпуска. Большинство выпускаемых ценных бумаг имеют заранее заданные сроки обращения, что вытекает из того, что лежащее в их основе эмиссионное отношение есть всегда срочное отношение;

• бессрочные – это ценные бумаги, для существования которых не установлены ограничения во времени по условиям их выпуска.

Классическим видом бессрочных бумаг являются акции. Бессрочность ценной бумаги означает, что выплата чистого дохода по ней не имеет временных ограничений, а сроки и способы гашения ее заранее неизвестны.

Дополнительно можно различать срок существования ценной бумаги как исторического вида и как ценной бумаги конкретного эмитента.

Деление ценных бумаг на срочные и бессрочные относится лишь к ценным бумагам конкретных эмитентов. В историческом смысле ценные бумаги есть только срочные бумаги, поскольку бессрочными они не могут быть уже в силу того, что сами отношения капитала не являются вечными.

Срочные ценные бумаги как бумаги, имеющие установленный при их выпуске срок обращения (действия), обычно условно делятся на три вида:

• краткосрочные – бумаги, имеющие срок обращения до 1 года;

• среднесрочные – бумаги, имеющие срок обращения свыше 1 года в пределах до 5–10 лет,

• долгосрочные – бумаги, имеющие срок обращения, обычно превышающий 10 лет. При этом верхняя граница здесь отсутствует. Все зависит от потребностей участников рынка. В мировой практике существуют ценные бумаги, выпускаемые на сроки до 50 и даже до 100 лет.

Бессрочные ценные бумаги могут существовать в двух разновидностях:

• как ценные бумаги, срок существования которых ограничен сроком существования их эмитента. Можно сказать, что срок существования такой ценной бумаги установлен не в ней самой, а находится вне ее – в сроке существования самой коммерческой организации, выпустившей ее примером являются уже упоминавшиеся акции;

• как ценные бумаги, срок обращения которых при их выпуске регламентирован лишь самим порядком и условиями их гашения (выкупа). В этом случае ценная бумага существует до момента ее погашения, который определятся инвестором (или в общем случае и эмитентом) в зависимости от конъюнктуры рынка. Примером таких ценных бумаг могут быть бессрочные опционы на акции.

Существуют и ценные бумаги, которые занимают как бы промежуточное положение между срочными и бессрочными. Такого рода ценные бумаги обычно называются отзывными ценными бумагами. Отзывная ценная бумага обычно имеет срок окончания своего действия, и с этой стороны она является срочной бумагой. Но ее эмитент или инвестор имеют право прекратить ее существование досрочно, когда это им покажется выгодным. Иначе говоря, действительный срок обращения бумаги заранее неизвестен, не может быть установлен, и в этом смысле такая бумага есть бессрочная бумага. Отличие отзывной ценной бумаги от второй разновидности бессрочных бумаг состоит в том, что в последних не устанавливается конкретный срок погашения вообще.

Документарные и бездокументарные ценные бумаги.

По юридической форме существования ценные бумаги делятся на:

• документарные (их еще часто называют «бумажными») – это ценные бумаги, выпускаемые в форме документа,

• бездокументарные – это ценные бумаги, существующие в виде записей на материальных (компьютерных, электронных) носителях, порядок осуществления которых регулируется государством.

Сточки зрения своей юридической формы российские ценные бумаги делятся на две группы:

• ценные бумаги, которые могут выпускаться только в документарной форме. К ним относятся векселя, чеки, складские свидетельства, коносаменты и др.;

• ценные бумаги, которые могут выпускаться как в документарной, так и в бездокументарной формах. Это в основном акции и облигации.

Бумажная форма есть исторически первая форма существования ценной бумага. Развитие рынка ценных бумаг приводит к тому, что все большее число их видов существует уже в бездокументарной форме. В России бездокумеитарная форма ценной бумаги пока тесно связана с ее принадлежностью к эмиссионным ценным бумагам, т.е. бумагам, размещаемым выпусками, которые подлежат обязательной регистрации со стороны государства. Неэмиссионньгх ценных бумаг в бездокументарной форме в нашей стране мало.

Форма существования ценной бумаги никак не вытекает из ее эмиссионного отношения, или из содержания самого соглашения между эмитентом и инвестором. Любой вид ценной бумаги может существовать не только в документарной, но и в бездокументарной формах. Но из этого вовсе не следует, что бездокументарная форма существования ценной бумаги может вводиться на индивидуальной основе, т.е. по соглашению между ее эмитентом и инвестором. Как и документарная форма, бездокументарная должна быть признаваема всеми участниками рынка, а потому должна существовать общерыночная система учета владельцев соответствующего вида бездокументарной ценной бумаги. Создание такой системы эффективно только в случае, если ценная бумага обращается на рынке в размерах, которые окупают данную систему. В противном случае документарная форма ее существования оказывается более дешевой. В зарубежного примера сравнительно недавнего перехода ценной бумаги из одной формы в другую можно привести замену ранее существовавших только в документарной форме товарных варрантов на товарных фьючерсных рынках на варранты в бездокументарной форме. Теперь, осуществив поставку товара на биржевой склад, владелец товара не получает сам варрант как документ, как прежде, а становится владельцем «электронного» варранта, т.е. осуществляется запись в электронном реестре биржи о поставленном им товаре. Передача собственности на биржевой товар покупателю производится путем простой перерегистрации его владельца в этом реестре.

Эмиссионные и неэмиесионные ценные бумаги.

По форме выпуска ценные бумаги различаются на:

• эмиссионные – это ценные бумаги, выпускаемые в обращение выпусками (обычно крупными партиями), внутри которых все ценные бумаги абсолютно идентичны, и каждый их выпуск подлежит обязательной государственной регистрации, выражающейся в присвоении ему государственного регистрационного номера. Основными видами таких ценных бумаг являются акции и облигации;

• неэмиссионные – это пенные бумаги, выпуски которых не подлежат обязательной государственной регистрации. Обычно это ценные бумаги, выпускаемые поштучно или небольшими партиями, но не обязательно. К этому классу относится подавляющее большинство видов ценных бумаг.

Деление ценных бумаг на эмиссионные и неэмиссионные теоретически имеет под собой основу, состоящую, во-первых, в том, что к эмиссионным ценным бумагам обычно должны относиться наиболее важные дня рынка бумаги, т.е. представляющие собой капитал, а во-вторых, выпускаемые в больших количествах, т. с. затрагивающие интересы достаточно большого круга участников рынка. Государственная регистрация выпуска ценной бумаги есть форма выражения общерыночного интереса к ней, но она требует существенного времени и затрат со стороны эмитента. По этой причине государственная регистрация является обязательным процессом для эмитента эмиссионных видов ценных бумаг. У него нет права выбора – регистрировать выпуск или не регистрировать.

Выпуск ценных бумаг может сопровождаться их регистрацией не только в органах государственного управления. Так, определенная форма регистрации со стороны Центрального банка имеет место в отношении банковских (сберегательных и депозитных) сертификатов. Особой государственной регистрации подлежит выпуск закладных ценных бумаг. Но в целом большинство остальных видов российских ценных бумаг, независимо от размеров их выпуска, по закону государственной регистрации не подлежат.

На рынке всегда имеет место определенная конкуренция между выпуском эмиссионных и неэмиссионных бумаг, если речь идет о привлечении капитала. Неэмиссионная форма привлечения капитала возможна путем выпуска векселей, инвестиционных паев и т.п.

Предъявительские и именные ценные бумаги.

По принадлежности (форме владения) ценная бумага может быть:

• предъявительской, или ценной бумагой на предъявителя, права по которой принадлежат ее предъявителю;

• именной – это ценная бумага, права по которой принадлежат названному в ней лицу.

Именная ценная бумага, в свою очередь, в зависимости от способа передачи прав по ней подразделяется на два юридических подвида:

• простая именная ценная бумага – это именная ценная бумага, передача прав по которой осуществляется по договору цессии; юридически простая именная ценная бумага и называется именной ценной бумагой;

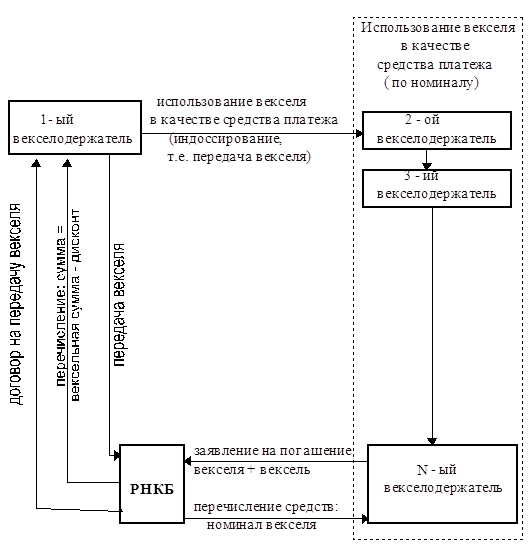

• ордерная ценная бумага – это именная ценная бумага, передача прав по которой осуществляется путем совершения на ней передаточной надписи (путем приказа) – индоссамента; ордерная ценная бумага – это юридическое название именной ценной бумаги, передаваемой с помощью индоссамента.

Цессия и индоссамент – это две формы уступки прав кредитора или в данном случае прав владельца ценной бумаги (инвестора). Их основное различие состоит в следующем. Цессия есть двусторонняя сделка, или договор, между старым и новым собственником ценной бумаги. В случае, когда уступка прав осуществляется за деньги, договор цессии имеет форму договора купли-продажи. Индоссамент – это односторонняя сделка, т.е. распоряжение (приказ), в соответствии с которым прежний владелец ценной бумаги назначает нового ее владельца.

Предъявительская ценная бумага не фиксирует имя ее владельца, и поэтому ее обращение осуществляется путем простой передачи от одного лица к другому.

Предъявительские и (простые) именные ценные бумаги по российскому законодательству могут быть эмиссионными или неэмиссионными ценными бумагами. Относительно ордерных ценных бумаг указание на возможность такого деления в законе отсутствует.

По закону существуют ограничения на выпуск ценной бумаги того Или иного юридического вила в предъявительской или именной Нормах. Так, акции могут иметь только именную форму. Предъявительских акций в нашей стране нет. В США, например, не разрешается выпуск облигаций на предъявителя. Однако, теоретически любая ценная бумага может быть как именной, так и предъявительской, поскольку это есть внешняя характеристика по отношению к выражаемому ею имущественному праву.

Государственные и корпоративные (негосударственные) ценные бумаги. По юридическому виду эмитента ценные бумаги подразделяются на:

• государственные – это ценные бумаги, эмитентом которых Является государство в лице уполномоченных на то его органов;

• Корпоративные (негосударственные) – это ценные бумаги, Эмитенты которых коммерческие организации.

К государственным ценным бумагам обычно относятся различные виды облигаций, выпускаемых государством. Корпоративные ценные бумаги выпускаются в обращение акционерными обществами, банками, инвестиционными компаниями и другими коммерческими организациями.

Национальные и иностранные ценные бумаги. По национальной принадлежности ценные бумаги подразделяются на:

• национальные (российские) – это ценные бумаги, выпущенные национальными эмитентами;

• иностранные – это ценные бумаги, выпущенные иностранными эмитентами или эмитентами, находящимися в других странах.

На рынке каждой страны теоретически могут обращаться как национальные, так и иностранные ценные бумаги, но на российском рынке обращаются только российские ценные бумаги. В то же время российское государство и российские компании могут выпускать ценные бумаги, которые обращаются как на российском, так и на мировом рынках, т.е. на рынках других государств.

Рисковые и безрисковые ценные бумаги. По уровню риска, который в силу тех или иных причин присущ ценным бумагам, последние условно могут быть поделены на:

• безрисковые – это ценные бумаги, которые имеют самый возможно (максимально) низкий в рыночных условиях уровень риска;

• рисковые – это ценные бумаги, уровень риска которых превышает уровень риска, имеющийся у безрисковых ценных бумаг. Рисковые ценные бумаги, в свою очередь, условно разбиваются натри группы:

1) низкорисковые – это ценные бумаги, для которых, с одной стороны, характерно относительно небольшое превышение уровня риска нал уровнем риска, присушим безрисковым бумагам, а с другой – уровень риска которых ниже его среднерыночного уровня для обращающихся на рынке ценных бумаг;

2) рисковые – это ценные бумаги, уровень риска которых примерно соответствует среднему уровню риска на рынке ценных бумаг;

3) высокорисковые – это ценные бумаги, уровень риска которых в той или иной степени превышает средний уровень риска на рынке ценных бумаг.

В мировой практике к безрисковым ценным бумагам относят краткосрочные (на срок 1–3 месяца) государственные долговые обязательства (казначейские векселя). Все остальные ценные бумаги принято называть рисковыми. К низкорисковым обычно относятся все остальные государственные бумаги, к среднерисковым чаше всего причисляют корпоративные облигации, а в разряд высокорисковых ценных бумаг обычно входят акции. Но существуют и еще более высокорисковые, чем обычные акции, инструменты рынка ценных бумаг. К ним относятся так называемые производные инструменты, которые основаны на срочных контрактах, активом которых в том или ином виде выступают ценные бумаги.

Рыночные и нерыночные пенные бумаги. С точки зрения степени свободы обращения, т.е. наличия или отсутствия ограничений на куплю-продажу, ценные бумаги могут делиться на:

1) рыночные – это ценные бумаги, которые обладают полной свободой обращения, в силу чего их еще можно называть свободно обращающимися ценными бумагами;

2) нерыночные – это ценные бумаги, которые имеют ограничения или запрет на передачу путем купли-продажи. Они условно могут быть разделены на:

• частично нерыночные ценные бумаги – это ценные бумаги, которые могут продаваться и покупаться на рынке, но при соблюдении наложенных на них ограничений;

• полностью нерыночные ценные бумаги – это ценные бумаги, которые по условиям их выпуска вообще не могут продаваться и покупаться на рынке (перепродаваться), а только подлежат возврату их эмитенту. Сутью рынка является свободная купля-продажа имеющихся на нем товаров, в том числе и ценных бумаг. Поэтому рыночные ценные бумаги есть преобладающий вид ценных бумаг. Но в ряде случаев эмитент может выпустить нужные участникам рынка ценные бумаги с ограничениями на их свободное отчуждение третьим лицам. Например, акции закрытых акционерных обществ в интересах самих акционеров имеют ограничения на свободное обращение, что, в частности, выражается в том, что такого рода акции никогда не обращаются на фондовых биржах.

Крайним возможным случаем нерыночной ценной бумаги является такой ее вид, когда инвестор не может перепродать ее вообще, а только погасить у самого эмитента. Такие бумаги имеют очень специфическое назначение, которое собственно и превращает их в нерыночные. В мировой практике обычно это связано, например, с особыми схемами по пенсионному или медицинскому страхованию.

Долевые, долговые и доверительные ценные бумаги.

Как в экономической классификации, так и сточки зрения юридической принадлежности привлекаемого капитала, ценные бумаги делятся на:

• долевые (владельческие) – это ценные бумаги, которые представляют собственный (уставный) капитал эмитента;

• долговые – это ценные бумаги, которые представляют заемный капитал для их эмитента;

• доверительные – это ценные бумаги, представляющие собой капитал, находящийся в доверительном управлении. К долевым ценным бумагам относятся акции, а часто ещё и ценные бумаги паевого типа, примером которых в российской практике являются инвестиционные паи и др. В отличие от акции, которые представляют собой собственный капитал юридического лица, инвестиционный пай – это не объединенный капитал как капитал юридического лица. Ценные бумаги, удостоверяющие отдаваемый в доверительное управление капитал, надо считать самостоятельным их видом – доверительными ценными бумагами.

Долговые ценные бумаги в юридическом плане обычно есть иная форма займа капитала участником рынка по сравнению с банковской ссудой, суть которой состоит в прямом обращении к кредитору, минуя посредника в липе банка. Подавляющая часть всех ВИДОВ ценных бумаг относится к группе долговых бумаг.

Долевые ценные бумаги основываются на договоре учреждения юридического лица, долговые ценные бумаги – на договоре займа (кредитования), доверительные ценные бумаги – на договоре доверительного управления.

Доходные и бездоходные ценные бумаги. С точки зрения наличия дохода при определенных условиях выпуска ценные бумаги могут быть классифицированы на:

• доходные – это ценные бумаги, доход по которым уже заложен в самом эмиссионном отношении, и он выплачивается эмитентом их владельцу. В свою очередь, они имеют две формы:

1) процентные – это ценные бумаги, по которым эмитент выплачивает доход, начисляемый (рассчитываемый) им самим;

2) дисконтные – это ценные бумаги, по которым эмитент уплачивает доход в форме дисконта;

• бездоходные – это ценные бумаги, по которым сам эмитент никакого дохода не выплачивает.

Доход по ценной бумаге может начисляться и выплачиваться эмитентом в форме дивиденда или процента. Юридический дивиденд есть доход, выплачиваемый по акции. Его экономическая суть состоит в том, что размер такого дохода обычно заранее не определяется условиями эмиссии, т.е. он заранее неизвестен по своей величине для участников рынка.

Юридический процент – это доход, выплачиваемый по облигации (а в общем случае – по ссуде) или иной долговой ценной бумаге. Его экономическое отличие от дивиденда состоит в том, что размер процента обычно заранее известен для владельца ценной бумаги. На практике экономические различия между дивидендом и процентом оказываются размытыми, поскольку имеет место, с одной стороны, выпуск акций (привилегированных акций) с фиксированным размером дивиденда, а с другой – и выпуск облигаций с нефиксированной ставкой процентного дохода, или с «плавающим» процентом. Необходимость существования чистого дохода по конкретной ценной бумаге в фиксированном или нефиксированном (плавающем) виде определяется потребностями участников рынка. Возможность наличия у конкретной доходной ценной бумаги обеих экономических форм выплачиваемого (начисляемого) дохода означает лишь то, что в их основе лежит экономически однородное рыночное отношение – отношение ссудного капитала.

Возможна и другая форма получения дохода по ценной бумаге – в виде дисконта, т.е. разницы между номиналом ценной бумаги и более низкой рыночной ценой ее приобретения. Дисконт всегда выплачивается эмитентом, а потому дисконтная ценная бумага есть доходная бумага, нацеленная на получение дохода уже при ее выпуске. Дисконтная ценная бумага позволяет инвестору получить заложенный в ней доход не в виде растянутых во времени выплат, а единовременно – в момент погашения ценной бумаги. Такая форма выплаты дохода тоже представляет интерес для определенного круга инвесторов.

Бездоходная ценная бумага не нацелена на извлечение дохода по своему внутреннему (эмиссионному) содержанию. Но при определенных условиях и она может стать источником дохода. Единственно возможно формой дохода по бездоходным ценным бумагам является положительная разница в их рыночных ценах. Условием наличия такого рода дохода является получение ценной бумагой рыночной цены, т.е. ее обращение на рынке.

Поскольку бездоходная ценная бумага выпускается не в целях увеличения капитала, а в качестве товара или платежного средства, постольку она часто не имеет рыночной цены, отличной от рыночной цены представляемого ею товара. Такая ценная бумага для своего владельца есть обычно простое свидетельство на товар или на деньги, но не на капитал.

Доход в виде разницы в рыночных ценах может иметь место по обеим рассматриваемым группам ценных бумаг. Но если для бездоходных бумаг он есть их единственный вид дохода, то для доходных ценных бумаг положительная разница в рыночных ценах представляет собой второй вид дохода, источником которого уже является не эмитент, а непосредственно сам рынок, т.е. складывающиеся на нем отношения между инвесторами.

Таким образом, инвестиционный доход, или доход, получаемый инвестором (владельцем) пенной бумаги, может состоять из двух частей:

1) выплачиваемый (начисляемый) – это доход, который выплачивает эмитент инвестору в соответствии с условиями выпуска ценной бумаги;

2) дифференциальный – это доход, который может быть получен от разницы в рыночных ценах по ценной бумаге.

Инвестиционные и неинвестиционные ценные бумаги. В зависимости оттого, в каком качестве ценная бумага обращается на рынке, она может быть:

• инвестиционной (капитальной) – это ценная бумага, которая приносит её владельцу инвестиционный доход. Выражаясь иначе, это ценная бумага как объект для инвестирования, или как объект для вложения денег в качестве капитала, или как доходный рыночный актив, т.е. то, что приносит желаемый инвестором вид дохода. К инвестиционным ценным бумагам в обычных условиях всегда относятся акции и облигации как ценные бумаги, приносящие процентный или дивидендный доход, иначе – просто доходные ценные бумаги;

• неинвестиционная – это ценная бумага, обращение которой на рынке не приносит дохода (инвестиционного) ее владельцу. Обычно неинвестиционными являются ценные бумаги, обслуживающие расчеты на товарных или других рынках. Чаще всего в этой роли выступают коносаменты, складские свидетельства, чеки.

Когда говорят о рынке ценных бумаг как о рынке, то обычно под этим имеют в виду рынок именно инвестиционных, а не всех ценных бумаг. Но неправильно было бы относить к инвестиционным только те ценные бумаги, которые приносят определенный условиями их выпуска доход (выплачиваемый доход), т. столько доходные ценные бумаги. Любая ценная бумага, включая ее бездоходные виды, конечно, при соответствующих обстоятельствах может стать источником дохода в форме разницы в ее рыночных ценах (дифференциальный доход).

Деление ценных бумаг на инвестиционные и неинвестиционные есть не деление их по конкретным юридическим видам, а деление по тому, какую роль они на самом деле выполняют на рынке. Например, акция, которая не обращается на рынке и соответственно не имеет рыночной цены, дивидендный доход по которой ниже уровня инфляции в стране, не имеет никакого отношения к инвестиционной ценной бумаге, так как не является источником увеличения капитала ее владельца. Но даже если акция и имеет рыночную пену, которая вместо ее увеличения, наоборот, систематически снижается и, соответственно, вложенный в нее капитал инвестора все уменьшается, то и такая акция никакие отвечает понятию инвестиционной ценной бумаги.

Номинированные и неноминированные ценные бумаги.

В зависимости от наличия номинала ценные бумаги подразделяются на:

• номинированные – это ценные бумаги, имеющие номинальную стоимость, или номинал, в денежном выражении;

• неноминированные – это ценные бумаги, не имеющие номинальной стоимости. Они могут существовать в двух видах:

1) относительно номинированные – это ценные бумаги, имеющие номинальную стоимость в относительном выражении (в долях);

2) абсолютно неноминированные – это ценные бумаги, по которым номинал не может быть определен вообще.

Юридически номинальная стоимость ценной бумаги, или номинал ценной бумаги, – это абсолютная денежная величина, фиксируемая в ценной бумаге при ее выпуске. Это может быть денежная сумма, которую эмитент обязуется вернуть инвестору при гашении долговой ценной бумаги, или из которой складывается собственный (уставный) капитал инвестора как юридического лица. По российскому законодательству инвестиционные ценные бумаги должны иметь номинальную стоимость, кроме ценных бумаг, представляющих собой пай (долю), к которым относятся инвестиционные паи и ипотечные сертификаты участия. В других странах разрешается даже выпуск акций без номинальной стоимости, причиной чего является избежание налогообложения их выпуска (налог на эмиссию уплачивается с номинальной стоимости эмитируемых акций).

С точки зрения сущности любого эмиссионного отношения, лежащего в основе любой ценной бумаги, всегда имеет место процесс передачи определенной величины стоимости от инвестора к эмитенту. Величина передаваемой стоимости и есть номинал эмиссионного отношения, или ценной бумаги, в экономическом его понимании. В этом, экономическом, смысле безноминальных ценных бумаг просто не существует по самой природе эмиссионного отношения как формы отношения отчуждения. Какая-то стоимость всегда должна быть отчужден а инвестором, чтобы возникла ценная бумага. Безноминальность паевых ценных бумаг вытекает из того, что размер стоимости, реально передаваемой инвестором эмитенту пая и обратно, колеблется от пая к паю, а потому он не может быть зафиксирован в качестве юридического номинала пая ни в абсолютном размере, ни относительно.

Что же касается выпуска акций без указания номинала в денежном выражении, то на самом деле у них номинал есть, только он фиксируется не в абсолютной величине, а в относительном размере – в виде доли акции в уставном капитале компании. Например, объявляется, что выпускается такое-то количество акций, каждая из которых есть одна миллионная доля уставного капитала акционерного общества. Если таким путем будет собран общий капитал размером 100 млн руб., то это означает, что фактически номинальная стоимость одной акции составила 100 руб., хотя юридически данная акция не имеет номинала, поскольку эти 100 руб. не были зафиксированы в качестве номинала акции при ее эмиссии (имеется в виду момент эмиссии до начала собственно продажи акции на рынке).

Следовательно, потенциально возможная безноминальность акции нетождественна безноминальности инвестиционного пая. Безноминальность акции есть скрытая, или опосредованная, форма существования се номинала. Безноминальность инвестиционного пая есть отсутствие юридического номинала вообще, или, выражаясь иначе, невозможность распространения требования наличия (юридического) номинала на данный вид ценных бумаг.

Что же касается долговых ценных бумаг, то здесь отсутствие номинала в абсолютном выражении совершенно невозможно, поскольку это противоречит юридической сущности самого долгового отношения.

Первоначальной формой фиктивного капитала выступали облигации государственных займов. В последующем появились акции и корпоративные облигации. Поэтому современная структура фиктивного капитала включает три основные формы, а именно: акции, корпоративные облигации и государственные облигации. Эти три формы составляют классические виды ценных бумаг. Все другие виды ценных бумаг считаются производными от классических.

Облигации отражают кредитные отношения. Выпускаются в обращение, т.е. продаются эмитентами – частными и государственными юридическими лицами на определенный срок. По истечении этого срока они выкупаются обратно. Облигации гарантируют возврат вложенных средств и получение установленного стабильного дохода в виде процента либо дисконта.

Акции отражают отношения совладения капиталом. Их выпускают в обращение эмитенты – юридические лица на все время существования эмитента, т.е. по существу бессрочные. Они предоставляют право получения части прибыли в дивиденда (обыкновенные и привилегированные акции), а также право участия в управлении капиталом (только обыкновенные акции). Стабильность дохода, который приносят обыкновенные акции, не гарантируется в отличие от привилегированных.

Рассмотрим корпоративные облигации.

Корпоративные облигации представляют собой долгосрочные и среднесрочные займы, размещаемые на рынке ценных бумаг.

Облигации могут отличаться доходностью, сроком действия, целевым назначением, быть обеспеченными или необеспеченными и др. В развитых странах существует большое разнообразие видов корпоративных облигаций.

Корпоративные облигации преобладают в структуре источников финансирования экономики, занимая более 70% всех средств, привлекаемых через рынок ценных бумаг. Их приоритет обусловлен долгосрочностью и постоянством отношений собственности.

Все облигации по признаку качества и надежности делятся международными и национальными рейтинговыми агентствами на ряд групп.

Международные рейтинговые агентства: «Moody's Investors Service», «Standard and Poor's» (S&P) и др. Обозначение NR – not rated (нет рейтинга) означает, что рейтинг эмитенту не присваивался. Обозначения буквами А, В, С и D – означают определенный рейтинг. Рейтинги группы А (инвестиционного класса) свидетельствуют о хороших финансовых показателях – высокая прибыль и ликвидность активов, малая зависимость от колебаний процентной ставки, высокая степень надежности. Облигации групп В и С – так называемые bonds («мусорные», т.е. высокорискованные). Облигации группы В-для тех, кто ищет доход выше среднего уровня (инвестиционные и венчурные компании). Каждая позиция в группе имеет определенную твердую характеристику. В целом более высокое качество всегда означает более низкий процент дохода по облигации. Облигации по сравнению с акциями более устойчивы к колебаниям экономической конъюнктуры, т.е. доходы и их рыночный курс достаточно стабильны.

Рассмотрим стоимостные характеристики облигаций.

Облигации имеют нарицательную стоимость (номинал) и рыночную цену. Номинальная стоимость указывается на самой облигации и обозначает сумму, которая предоставляется взаймы и подлежит возврату по окончании срока займа. Она является базовой величиной для расчета дохода, который приносит облигация. Процент, либо дисконт, по облигации устанавливается к номиналу, а прирост (уменьшение) стоимости облигации за определенный период времени рассчитывается как разница между номинальной стоимостью, по которой облигация будет погашена, и ценой приобретения облигации.

Облигации, как правило, имеют относительно высокую номинальную стоимость и ориентированы на состоятельных индивидуальных и институциональных инвесторов. В этом заключается одно из их отличий от акций, номинальная стоимость которых устанавливается в расчете на более широкий круг инвесторов. Следует отметить, что если для акций номинальная стоимость – величина условная, так как они продаются и покупаются преимущественно по ценам, не привязанным к номиналу (могут выпускаться акции без указания номинала), то для облигаций номинальная стоимость является важным параметром, значение которого не меняется в течение срока действия облигационного займа. По первоначально установленной величине номинала облигации погашаются после окончания срока их обращения.

С момента эмиссии облигации и до погашения они продаются и покупаются на рынке ценам. Рыночная цена в момент эмиссии может быть ниже, равна или выше номинала. В дальнейшем рыночная цена облигаций определяется исходя из конъюнктуры, сложившейся на фондовом и финансовом рынках, а также в зависимости от двух главных качеств самого займа, а именно:

• перспективы получения номинальной стоимости облигаций при их погашении (чем ближе срок погашения в момент их приобретения облигации, тем выше ее рыночная цена);

• права на получение регулярного фиксированного дохода (чем выше доход от облигации, тем выше ее рыночная цена).

Рыночная цена облигаций зависит также от ряда других параметров, важнейшим из которых является надежность, или риск инвестиций. Поскольку номиналы облигаций могут существенно отличаться, часто возникает необходимость в сопоставительном измерителе их рыночных цен. Таким измерителем является курс облигации.

Курс облигации представляет собой значение ее рыночной цены, выраженное в процентах к номиналу:

Ко = Цр / Но

где К – курс облигации; Цр – рыночная цена облигации; Нп – номинальная цена облигации.

Дисконт и процентный доход по облигациям. Облигации, как и другие ценные бумаги, являются объектом инвестирования и приносят владельцам доход. Общий доход по облигации включает следующие составляющие:

• периодически выплачиваемые проценты (купонный доход);

• изменение стоимости облигации за определенный период времени;

• доход от реинвестирования* выплаченных процентов.

Рассмотрим элементы, составляющие общий доход по облигации. Облигации, в отличие от акций, приносят держателям фиксированный текущий доход. Он представляет собой так называемый постоянный аннуитет, т.е. право получать ежегодно фиксированную денежную сумму в течение ряда лет. Проценты по облигациям, как правило, выплачиваются один – два раза в год (купонный доход). Чем чаще они выплачиваются, тем больший потенциальный доход приносят облигации, поскольку полученные проценты могут быть реинвестированы.

Размер купонного дохода по облигации зависит в первую очередь от ее надежности, т.е. от устойчивости компании-эмитента. Чем устойчивее эмитент и надежнее облигация, тем более низкий процент выплат по ней устанавливается. Помимо этого существует зависимость размера процентного дохода и срока обращения облигации – чем больше период обращения облигации, тем выше процент дохода, который по ней устанавливается.

Облигации могут быть бескупонными и продаваться по цене ниже номинала, т.е. с дисконтом. При покупке и продаже таких облигаций требуется определение оптимальной цены, по которой следует продать облигацию сегодня, если известна сумма дохода (дисконт), которая будет получена в будущем, а также текущая норма доходности на финансовом рынке (ставка рефинансирования). Процесс определения этой цены носит название дисконтирования, а сама цена – настоящей стоимости будущего дохода:

Цд = Но / (1 + ЛПс / 100)

где Ц – цепа продажи облигации с дисконтом; Но – номинальная цена облигации; Л – число лет до погашения; Пс – норма ссудного процента. Знаменатель этого выражения представляет собой дисконтный множитель, показывающий, какую долю составляет цена продажи облигации в ее номинальной стоимости. Разность (Но – Цд) является дисконтом (Д д) и представляет собой установленный доход по облигации.

Последним элементом общего дохода по облигации является доход от реинвестирования полученных процентов. Такой доход может возникнуть, если текущие процентные доходы по облигации постоянно реинвестируются. Размер дохода может быть весьма ощутимым для владельца долгосрочных облигаций.

Общий доход от облигаций, как правило, ниже, чем от других видов ценных бумаг. Это связано с более высокой надежностью облигаций по сравнению, например, с акциями. Доходы по облигациям существенно меньше подвержены влиянию циклических колебаний экономики и изменений конъюнктуры рынка.

Доходность облигаций. При определении эмитентами параметров выпускаемых облигационных займов, выборе инвесторами облигаций, формировании профессиональными участниками фондового рынка инвестиционных портфелей и т.д. возникает необходимость сделать сравнительную оценку эффективности облигационных займов. Эта оценка сводится, главным образом, к определению доходности облигаций.

Доходность облигаций в общем виде представляет собой доход, приходящийся на единицу затрат, т.е. является относительным показателем. Доходность облигаций можно разделить на текущую и полную. Показатель текущей доходности характеризует размер поступлений дохода от облигации за текущий период времени – как правило, год.

Текущая доходность является простейшей характеристикой облигаций. Пользуясь только ею невозможно выбрать наиболее эффективный вариант инвестирования средств, поскольку этот показатель не отражает изменение стоимости облигаций за период владения ими. Рассчитанная таким способом текущая доходность бескупонных облигаций будет равна нулю, однако доход по ним в форме дисконта все равно возникнет.

Показатель полной доходности учитывает оба источника дохода от облигаций. Он характеризует полный доход от облигации, приходящийся на единицу затрат при ее покупке.

На показатели доходности облигаций существенное влияние оказывают два важных фактора: инфляция и налоги. Если полная доходность облигации превышает уровень текущей инфляции на определенный процент, то именно он и будет составлять ее реальный доход. Если уровень инфляции будет равен или превысит полную доходность, то владельцы облигаций с фиксированным процентом могут не получить доход или понести убытки. Следовательно, в условиях галопирующей инфляции для поддержания доходности инвестиций на уровне, адекватном текущей ставке рефинансирования, инвесторам следует избегать вложений в долгосрочные облигации.

Доходность облигаций (за исключением государственных) уменьшают также и налоги. Поэтому реальная доходность облигаций должна рассчитываться после вычета из дохода сумм уплаченных налогов с учетом прогнозируемых темпов инфляции. Реальная доходность может служить инструментом выбора эффективных вариантов вложения капитала.

Акции.

По признаку получения дохода акции делятся на обыкновенные и привилегированные. Дивиденды, т.е. часть прибыли, выплачиваемые по обыкновенным акциям, зависят от колебаний размера прибыли компании и, как правило, они ниже доходов от привилегированных акций. Обыкновенные акции, в отличие от привилегированных, предоставляют владельцу право голоса на общем собрании акционеров. Кроме того, владельцы любых видов акций имеют первоочередное право на приобретение новых акций, выпускаемых компанией, а также право на определенную часть имущества компании при се ликвидации. По другим признакам акции могут быть предъявительскими и именными, одноголосыми и многоголосыми и т.д. Акции имеют три формы стоимости: нарицательную, балансовую (отношение чистой стоимости активов компании к числу выпущенных акций) и рыночную.

Стоимостные характеристики акций. Номинальная стоимость величина условная. Акции продаются и покупаются по искам, как правило, не привязанным к номиналу. Могут быть акции без указания номинала. Фактически акция представляет собой бессрочную ссуду эмитенту и не имеет гарантированной стоимости погашения, а также установленного твердого размера дохода, в отличие от облигации.

Оценка потенциального дохода от акций осуществляется так же, как по облигациям, т.е. доход от полученных дивидендов и прирост капитала связаны с изменениями цены. Однако размер дивидендов зависит от чистой прибыли компании, величина которой весьма нестабильна и не может быть гарантирована. Поэтому дивидендный доход, хотя и важен, но имеет второстепенное значение по сравнению с доходностью капитала по акциям. Другие аспекты стоимостных характеристик акций заметно отличаются от облигаций.

Существенным является учет стадии развития сектора деятельности эмитента (производимого продукта, услуги), а также этапа экономического цикла, на котором находится его компания. Продукт (услуга) может быть в стадии активного продвижения на рынок или вытеснения его оттуда конкурентами. Важно также, находится ли компания на этапе расширения или вынужденного свертывания масштабов своей деятельности. Все это необходимо учитывать при оценке стоимостных характеристик инвестиций в акции и, в определенной мере, – в корпоративные облигации.

Дивидендная доходность акций может быть как текущая, так и перспективная. Эти показатели рассчитываются аналогично текущей доходности облигаций.

Дивидендная доходность акций, как правило, всегда ниже доходности облигаций. Расчеты и сравнения этих показателей полезны при принятии решений о направлениях инвестирования капитала и др.

Годовая чистая прибыль компаний, как правило, не направляется полностью на выплату дивидендов по обыкновенным акциям. Часть ее резервируется, т.е. составляет нераспределенную прибыль, которая будет использована на различные цели в будущем. Поэтому акционеру важно оценить степень прибыльности компании после произведения ею всех необходимых расходов и платежей по налогам, долгам, сборам и т.д., т.е. до выплат дивидендов по обыкновенным акциям. Такую оценку позволяет сделать показатель дохода на акцию.

Отношение цены к доходу на акцию. Этот показатель обычно используется для ориентировочного сопоставления качества акций компаний одного сектора (отрасли) деятельности. Сравнение акций компаний одной отрасли разных стран, тем более разных отраслей деятельности, с помощью отношения пены к доходу не дает объективной картины. Он позволяет приблизительно оценить срок окупаемости затрат на приобретение акций компании при условно предполагаемом постоянном уровне ее прибыльности.

Высокие значения отношения цены к доходу могут свидетельствовать о завышенной, спекулятивной стоимости акций на рынке, или отражать большую уверенность инвесторов в потенциальном росте доходов компании.

Чистая стоимость активов на акцию. Показатель отражает стоимость всех активов компании, которые потенциально могли быть проданы за наличные с распределением денежной выручки между акционерами в соответствии с числом обыкновенных акций Другими словами – это акционерный капитал в совокупности с резервами компании, приходящийся на акцию.

Показатель чистой стоимости активов на акцию служит индикатором допустимого уровня снижения текущей рыночной цены акции компании. Если пена уменьшается до уровня этого показателя, то может возникнуть соблазн приобрести контроль над компанией только для того, чтобы ликвидировать ее.

Другие характеристики. Доходность капитала по акциям, сточки зрения инвестора, как уже отмечалось, приоритетна по отношению к дивидендному доходу. Однако прогнозировать этот показатель трудно ввиду бессрочности этих ценных бумаг, многофакторности изменения цены на них и ряда других особенностей.

Учитывая это, изменения цены на акцию можно сопоставлять с изменениями величины соответствующего фондового индекса*. При этом определяется коэффициент опережения или отставания цены на акцию по отношению к цене этого рынка за один и тот же период времени. Этот коэффициент в редких случаях может принимать отрицательные значения, что свидетельствует об обратном характере изменения цены акции по отношению к общей тенденции. Анализ изменений цен акций позволяет делать соответствующие выводы.

Рассмотрим государственные облигации.

Государственные облигации являются более надежными и менее доходными по сравнению с корпоративными. Главным назначением их выпуска является покрытие дефицита бюджета и образование таким образом государственного долга. Стоимостные характеристики государственных облигаций аналогичны корпоративным облигациям. В развитых странах они делятся на три основные группы: рыночные, нерыночные и облигации специальных займов.

Рыночные облигации свободно обращаются на рынке и делятся в свою очередь на три вида: краткосрочные облигации и казначейские векселя со сроком обращения до одного года; среднесрочные облигации, или ноты, со сроком обращения от 1 до 5 лет; долгосрочные облигации, или боны, со сроком обращения от 5 до 25 лет.

Нерыночные облигации покупаются только один раз, т.е. их перепродажа не осуществляется. К ним относятся так называемые сберегательные боны, налоговые сберегательные ноты и др.

Облигации специальных займов предназначены для приобретения только страховыми компаниями и пенсионными фондами. Другие инвесторы приобрести их не могут.

Похожие работы

... приводит к созданию бумаги в виде традиционного документа. Бездокументарные бумаги как бестелесные вещи неспособны к фактическому завладению, их невозможно вручить, физически изъять. Некоторые виды ценных бумаг могут выпускаться только в бездокументарной форме. К ним относятся, например, именные эмиссионные ценные бумаги, за исключением случаев, предусмотренных законом[6], ипотечные сертификаты ...

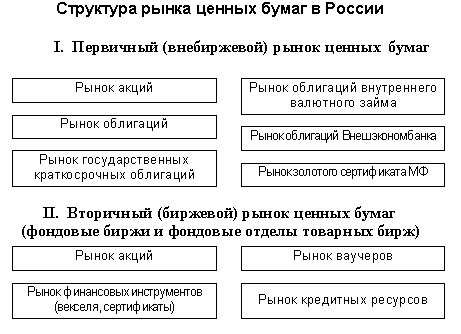

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

... одними нормативными документами. Коммерческие банки, выпуская собственные акции и облигации, должны руководствоваться также новой редакцией Инструкции ЦБ РФ № 8 «О правилах выпуска и регистрации ценных бумаг коммерческими банками на территории Российской Федерации» от 17 сентября 1996 г. Инструкцией регламентируется эмиссия ценных бумаг, которую акционерный банк может осуществлять в трех случаях ...

... России от 16.05.2000 № ВП-6-05/374@ "О проценте по государственным краткосрочным бескупонным облигациям". В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению, утвержденных Приказом Минфина России от 31.10.2000 г. № 94н, учет ценных бумаг ведется на счете 58 "Финансовые вложения". Согласно п. 44 Положения по ведению ...

0 комментариев