Навигация

Оценка обслуживания юридических лиц в деятельности ОАО «Ханты-мансийский банк»

2. Оценка обслуживания юридических лиц в деятельности ОАО «Ханты-мансийский банк»

2.1 Характеристика деятельности ОАО «Ханты-Мансийский банк»

Сегодня Ханты-Мансийский банк – универсальная кредитная организация федерального значения, имеющая диверсифицированную ресурсную базу и осуществляющая весь спектр операций на финансовом рынке. Банк создан для объединения и аккумулирования денежных ресурсов предприятий, организаций и учреждений Ханты-Мансийского автономного округа – Югры, а также населения с целью их наиболее эффективного использования на значимые для развития Ханты-Мансийского автономного округа – Югры социально-экономические, производственные программы, а также инвестиционные проекты регионального и федерального уровней. Основным акционером Банка является Ханты-Мансийский автономный округ – Югра, представляемый Департаментом государственной собственности Ханты-Мансийского автономного округа – Югры.

Банк, являясь крупнейшей кредитной организацией Ханты-Мансийского автономного округа – Югры, в соответствии с полученными лицензиями осуществляет все основные виды банковской деятельности:

- привлекает денежные средства физических и юридических лиц во вклады;

- размещает привлеченные средства от своего имени и за свой счет;

- открывает и ведет банковские счета физических и юридических лиц;

- осуществляет расчеты по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассирует денежные средства, векселя, платежные и расчетные документы и осуществляет кассовое обслуживание физических и юридических лиц;

- покупает и продает иностранную валюту в наличной и безналичной формах;

- привлекает во вклады и размещает драгоценные металлы;

- выдает банковские гарантии;

- осуществляет переводы денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов);

- выдает поручительства за третьих лиц, предусматривающие исполнение обязательств в денежной форме;

- осуществляет доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществляет операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- оказывает депозитарные услуги;

- предоставляет в аренду физическим и юридическим лицам специальные помещения или находящиеся в них сейфы для хранения документов и ценностей;

- оказывает консультационные и информационные услуги.

Агентство «Рус-Рейтинг», по итогам апреля 2010 г., подтвердило кредитный рейтинг Ханты-Мансийского банка на уровне «BBВ», прогноз «стабильный». [17]

Как сказано в отчете аналитиков агентства, основными факторами, влияющими, на устойчивые позиции кредитно-финансовой организации на рынке и в рейтинговых таблицах является финансовая и политическая поддержка основного акционера в лице региональных органов государственной власти, а также системообразующее значение банка для ХМАО. Ханты-Мансийский банк является крупнейшим за Уралом и одним из ведущих региональных кредитно-финансовых институтов страны.

Журнал Forbes в рейтинге ТОП-100 российских банков по размеру активов и уровню надежности присвоил банку 4 «звезды», что говорит о высоком уровне финансовой устойчивости организации. В общем списке Forbes Ханты-Мансийский банк, поэтому показателю занимает первое место среди банков УрФО. [17]

Филиал Ханты-Мансийского банка в г. Сургуте провел презентацию программ кредитования для субъектов малого и среднего предпринимательства. Ханты-Мансийский банк разработал и активно применяет специальные программы кредитования, рассчитанные как на предприятия малой экономики, так и крупные производства. Кроме этого, банк предлагает своим клиентам различные финансовые услуги, которые способствуют их дальнейшему развитию. В работе семинара приняли участие представители фонда Поддержки предпринимательства Югры. Было отмечено, что совместная работа с Ханты-Мансийским банком, позволила более чем полутора десятков клиентам реализовать свои бизнес-проекты.

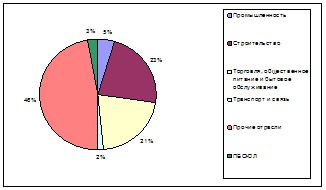

Таким образом, следует отметить, что поддержка реального сектора экономики – одна из важных государственных задач, стоящих перед Банком. Ресурсы организации направляются на развитие предприятий строительной, транспортной, энергетической отраслей, сферы ЖКХ, финансирование малого и среднего бизнеса, активизацию ипотечных проектов, в том числе в рамках окружного Закона «Улучшение жилищных условий населения Ханты-Мансийского автономного округа – Югры». Большинство программ, являясь приоритетными для конкретных территорий, реализовывалось совместно с муниципальными и региональными органами власти. В результате этой деятельности кредитный портфель Банка значительно превысил докризисный уровень.

2.2 Оценка депозитных и кредитных операций коммерческого банка

Банк представляет широкий спектр банковских услуг организациям всех отраслей экономики, предприятиям крупного, малого и среднего

Банк берет во внимание специфику деятельности каждого клиента, и предоставляет финансовые услуги с учетом его потребностей – для успешного ведения и развития бизнеса. Основной принцип в работе с корпоративными клиентами – эффективные решения, новейшие технологии, индивидуальный подход, высокие стандарты обслуживания. Опыт и профессионализм в работе позволили банку завоевать доверие более чем 30 тысяч организаций и компаний.

У клиентов банка есть возможность разместить свободные денежные средства на выгодных для бизнеса условиях: индивидуальные сроки размещения; гибкие ставки; гарантия сохранности средств и тайны вкладов; получение дохода от хранения на депозите денежных средств.

С целью содействия развитию деловых отношений банка и клиентов, повышения лояльности клиентов к банку банк с 2005 года проводит конкурс «Лучший клиент» среди юридических лиц. С целью выявления доли депозитных вложений от юридических лиц целесообразно проанализировать структуру депозитных вложений банка. (Табл. 2.2.1) Наглядно доля депозитных вложений от юридических лиц показана в Приложении 2.

Таблица 2.2.1. Доля депозитных вложений от юридических лиц в общей структуре привлеченных средств с 01.01. 2008 по 01.01.2010 гг.

| Показатель | на 1 янв. 2008 г. | на 1 янв. 2009 г. | на 1 янв. 2010 г. | Отклонения 2008–2009 гг. | Отклонения 2009–2010 гг. | |||||

| Сумма, в тыс. руб. | Уд. вес, % | Сумма, в тыс. руб. | Уд. вес, % | Сумма, в тыс. руб. | Уд. вес, % | абс., тыс. руб. | относ., % | абс., тыс. руб. | относ., % | |

| x | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Депозиты государства | 13300000 | 43,03 | 18490000 | 34,77 | 0 | 0,00 | 5190000 | 39,02 | -18490000 | -100 |

| Депозиты юридических лиц | 1745000 | 5,65 | 16825740 | 31,64 | 18264627 | 41,19 | 15080740 | в 8 раз | 1438887 | 8,55 |

| Депозиты физических лиц | 15864311 | 51,33 | 17862918 | 33,59 | 26075708 | 58,81 | 1998607 | 12,60 | 8212790 | 45,98 |

| Итого: | 30909311 | 100 | 53178658 | 100 | 44340335 | 100 | 22269347 | 72,05 | -8838323 | -16,62 |

Общая сумма депозитного портфеля банка по состоянию на 01.01.2010 г. составила 44340335 тыс. рублей, (на 01.01.2008 г. – 30909311 тыс. рублей), прирост с начала 2008 года составил 72,05%. Депозиты от юридических лиц в свою очередь также увеличились по сравнению с предыдущими годами и на 01.01.2010 год составляют 18264627 тыс. рублей. Данные результаты объясняются, тем, что банк привлекает свободные денежные средства на выгодных условиях для клиентов. С целью активизации работы по привлечению на обслуживание в Банк новых VIP-клиентов, увеличения пассивной базы Банка и стимулирования уже существующих VIP-клиентов предложена к проведению акция для VIP-клиентов Банка «Приведи друга». Рекомендованный клиент должен открыть срочный вклад в Банке на сумму не менее 3 млн. рублей (или эквивалента в других валютах). Одновременно вновь привлеченному клиенту присваивается статус VIP-клиент Банка.

Также целесообразно проанализировать депозитный портфель юридических лиц по срочности, анализ в последствие который представит наиболее привлекательный срок для вклада свободных денежных средств. Динамика депозитного портфеля юридических лиц по срочности за 2008–2010 гг. предложена в таблице 2.2.2.

Таблица 2.2.2. Структура депозитного портфеля юридических лиц по срочности за период с 01.01.2008 по 01.01.2010 гг.

| Показатель | на 01.01.2008 г. | на 01.01.2009 г. | на 01.01.2010 г. | Отклонения 2008–2009 гг. | Отклонения 2009–2010 гг. | |||||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | абсол., тыс. руб. | относ., % | абсол., тыс. руб. | относ., % | |

| х | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| краткосрочные | 353639 | 20,27 | 11615315 | 69,03 | 10391637 | 56,89 | 11261676 | 31,84 | -1223678 | -10,54 |

| среднесрочные | 683361 | 39,16 | 1734608 | 10,31 | 4095307 | 22,42 | 1051247 | 153,83 | 2360699 | 136,09 |

| долгосрочные | 708000 | 40,57 | 3475817 | 20,66 | 3777683 | 20,68 | 2767817 | в 3 раза | 301866 | 8,68 |

| ИТОГО: | 1745000 | 100 | 16825740 | 100 | 18264627 | 100 | 15080740 | 864,23 | 1438887 | 8,55 |

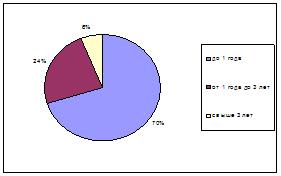

Объем депозитного портфеля юридических лиц с каждым годом увеличивается, прирост с начала 2008 года составляет 864,23%. Наибольший удельный вес депозитного портфеля на 01.01.2008 г. по срокам приходится на долгосрочные депозиты (свыше 3-х лет), которые составляют 40,57%, а уже на 01.01.2010 г. лидирующее место занимают краткосрочные вложения – 56,89%. Мировой финансовый кризис оказал сильное влияние на производительность и успешную работу многих компаний и организаций, чтобы не обанкротиться и дальше осуществлять свою деятельность многие юридические лица и индивидуальные предприниматели размещали свои свободные денежные средства в банке для увеличения своей прибыли за счет процентного дохода от депозитных операций.

Привлечение свободных денежных средств от клиентов в банке является важным процессом, т. к. банк распределяет привлеченные ресурсы в области размещения денежных средств, в последствие которые приносят процентный доход банку.

Политика Банка в области кредитования направлена на реализацию следующих основных принципов:

- обеспечение условий для увеличения масштабов деятельности Банка на кредитных рынках;

- использование механизмов кредитования для привлечения перспективных клиентов на комплексное обслуживание в Банк;

- удовлетворение потребностей корпоративных клиентов Банка в оборотном и инвестиционном капитале, укрепление долговременных связей с клиентами;

- оптимальное соотношение рисков и доходности, минимизация и диверсификация кредитных рисков Банка;

Определяющими критериями при принятии решений о кредитовании, наряду с отраслевой принадлежностью предприятия, его стратегической и социально-экономической значимостью, является эффективность и устойчивость бизнеса заемщика, уровень долговой нагрузки заемщика, его кредитная история, комплексность обслуживания в Банке, источники погашения кредитов и их надежность, консервативность подходов к прогнозу платежеспособности заемщиков, качество и ликвидность обеспечения кредитов.

Экономическая ситуация в стране еще не стабилизировалась и кредитование юридических лиц требует качественного анализа. Сейчас в среднем по рынку ставки с учетом риска для юридических лиц составляют от 16 до 21%. [17] В свою очередь банк разрабатывает специальные программы с Фондом поддержки предпринимательства и индивидуально подходит к каждому клиенту, предлагая эксклюзивные механизмы кредитования.

Доля ссудной задолженности юридических лиц в общем объеме кредитного портфеля за 2008–2010 гг. приведена в таблице 2.2.3.

Таблица 2.2.3. Доля ссудной задолженности юридических лиц в структуре кредитного портфеля за период с 01.01.2008 по 01.01.2010 гг.

| Показатель | на 01.01.2008 г. | на 01.01.2009 г. | на 01.01.2010 г. | Отклонения 2008–2009 гг. | Отклонения 2009–2010 гг. | |||||

| Сумма, в тыс. руб. | Уд.вес, % | Сумма, в тыс. руб. | Уд.вес, % | Сумма, в тыс. руб. | Уд.вес, % | абс., тыс. руб. | относ., % | абс., тыс. руб. | относ., % | |

| x | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Кредиты государству | 12100 | 0,03 | 297400 | 0,43 | 570000 | 0,79 | 285300 | 23,57 | 272600 | 91,66 |

| Кредиты юр. лицам | 21365700 | 50,22 | 42346592 | 60,70 | 47756201 | 66,23 | 20980892 | 98,20 | 5409609 | 12,77 |

| Кредиты физ. лицам | 21164323 | 49,75 | 27120500 | 38,87 | 23775294 | 32,97 | 5956177 | 28,14 | -3345206 | -12,33 |

| Итого: | 42542123 | 100 | 69764492 | 100 | 72101495 | 100 | 27222369 | 63,99 | 2337003 | 3,35 |

Кредиты юридическим лицам в структуре общего кредитного портфеля банка занимают лидирующее место. Удельный вес ссудной задолженности юридических лиц с каждым годом изменяется в сторону увеличения (на 01.01.2010 г. –66,23%). Прирост произошел на 01.01.2009 г. по сравнению с началом 2008 года и составил 98,20%. Положительную динамику в структуре кредитного портфеля можно охарактеризовать тем, что банк снизил процентные ставки по кредитованию для юридических лиц, уменьшив их на 1,5%. Также клиент, пользующийся расчетно-кассовым обслуживанием, эквайрингом, инкассацией, зарплатным проектом, а также размещающий на счетах банка депозиты, имеет возможность получить скидку к стандартной процентной ставке по кредитам, которые могут доходить до 3% годовых.

В большей степени юридические лица кредитуются на более длительный срок для реализации своих целей. Структура кредитного портфеля юридических лиц по срочности предложена в таблице 2.2.4.

Таблица 2.2.4. Структура ссудной задолженности юридических лиц по срокам кредитования за период с 01.01.2008 по 01.01.2010 гг.

| Показатель | на 01.01.2008 г. | на 01.01.2009 г. | на 01.01.2010 г. | Отклонения 2008–2009 гг. | Отклонения 2009–2010 гг. | |||||

| Сумма, в тыс. руб. | Уд.вес, % | Сумма, в тыс. руб. | Уд.вес, % | Сумма, в тыс. руб. | Уд.вес, % | абс., тыс. руб. | относ., % | абс., тыс. руб. | относ., % | |

| x | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Овердрафт | 946074 | 4,43 | 1195316 | 2,82 | 1265485 | 2,65 | 249242 | 26,34 | 70169 | 5,87 |

| до востребования | 65876 | 0,31 | 0 | 0,00 | 596490 | 1,25 | -65876 | -100,00 | 596490 | 5,00 |

| До 30 дней | 53200 | 0,25 | 2807019 | 6,63 | 3295350,3 | 6,90 | 2753819 | 51,76 | 488331,34 | 17,40 |

| 31–90 дней | 580576 | 2,72 | 2812861,2 | 6,64 | 2285552,3 | 4,79 | 2232285,2 | в 3 раза | -527308,9 | -18,75 |

| 91–180 дней | 2183265 | 10,22 | 968030,2 | 2,29 | 1673539,3 | 3,50 | -1215234,8 | -55,66 | 705509,14 | 72,88 |

| 181 день – 1 год | 9586425 | 44,87 | 19143473,2 | 45,21 | 12766495 | 26,73 | 9557048,2 | 99,69 | -6376978 | -33,31 |

| 1 – 3 года | 7213951 | 33,76 | 11437575,2 | 27,01 | 19050554 | 39,89 | 4223624,2 | 58,55 | 7612979,1 | 66,56 |

| Свыше 3 лет | 736333 | 3,45 | 3982317,2 | 9,40 | 6822734,3 | 14,29 | 3245984,2 | 440,83 | 2840417,1 | 71,33 |

| Итого: | 21365700 | 100 | 42346592 | 100 | 47756201 | 100 | 20980892 | 98,20 | 5409609 | 12,77 |

Анализируя ссудную задолженность по срокам следует отметить, что положительным является увеличение доли среднесрочных и долгосрочных кредитов в структуре кредитного портфеля, что свидетельствует, во–первых, о наличии у банка долгосрочной ресурсной базы (что характерно для надежных крупных банков, обладающих положительной репутацией в банковских и клиентских кругах), во–вторых, о потенциале банка в удовлетворении потребностей корпоративных клиентов различных секторов экономики, основная проблема развития, которых заключается в отсутствии долгосрочного инвестиционного ресурса. Следует отметить, что в настоящее время, в структуре банка происходят изменения в сторону увеличения доли среднесрочных и долгосрочных кредитных размещений, к которым относят средства, размещенные на срок до 1 года до 3-лет и от 3 лет и выше. Рост в динамике такого вида кредитных размещений позволяет оценить банк как соответствующей потребностям рынка, что поднимает его репутацию в клиентской среде, а, следовательно, добавляет конкурентные преимущества.

Представленный выше анализ ссудной задолженности юридических лиц банка как результата его кредитной деятельности, представляется наиболее полным и доступным для внешних пользователей, т. к. основан на информационных материалах, открыто публикуемых банками в соответствующих источниках, но для полного завершения целесообразно рассчитать структуру ссудной задолженности юридических лиц по характеру возвратности за анализируемый период.

Таблица 2.2.5. Структура ссудной задолженности юридических лиц по характеру возвратности с 01.01.2008 по 01.01.2010 гг.

| Показатель | на 01.01.2008 г. | на 01.01.2009 г. | на 01.01.2010 г. | Отклонения 2008–2009 гг. | Отклонения 2009–2010 гг. | |||||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | абс., тыс. руб. | относ., % | абс., тыс. руб. | относ., % | |

| Погашенная ссудная задолженность | 21316431 | 99,77 | 42286611 | 99,86 | 47711483 | 99,91 | 20970180 | 98,38 | 5424872 | 12,83 |

| Просроченная ссудная задолженность | 49269 | 0,23 | 59981 | 0,14 | 44718 | 0,09 | 10712 | 21,74 | -15263 | -25,45 |

| Всего ссудной задолженности юридических лиц | 21365700 | 100 | 42346592 | 100 | 47756201 | 100 | 20980892 | 98,20 | 5409609 | 12,77 |

Просроченная ссудная задолженность юридических лиц по кредитам, предоставленным юридическим лицам, с начала 2008 года изменилась в сторону уменьшения и на 01.01.2010 г. составляет 44718 тыс. рублей от общей суммы ссудной задолженности юридических лиц. Банк совместно с Фондом поддержки предпринимательства разрабатывают специальные программы для кредитования, условия которых приемлемы для клиентов. Фонд поддержки предпринимательства является надежной опорой для клиентов в процессе кредитования.

Подведя итоги, следует отметить, что Ханты-Мансийский банк предоставляет спектр финансовых услуг организациям всех отраслей экономики, предприятиям крупного, малого и среднего бизнеса. Предоставляет клиентам возможность разместить свободные денежные средства на выгодных для бизнеса условиях: индивидуальные сроки размещения; гибкие ставки; гарантия сохранности средств и тайны вкладов; получение дохода от хранения на депозите денежных средств.

Депозиты от юридических лиц с каждым годом в структуре депозитного портфеля увеличиваются в основном на среднесрочные (от 1 года до 3 лет) и долгосрочные (свыше 3-х лет) вложения.

Привлеченные денежные средства от клиентов банк распределяет в области размещения денежных средств, в последствие которые приносят процентный доход банку. Ссудная задолженность юридических лиц в структуре общего кредитного портфеля банка занимает лидирующее место. Анализ кредитного портфеля по срокам, дает понять, что банк соответствует потребностям рынка, что поднимает его репутацию в клиентской среде, а, следовательно, добавляет конкурентные преимущества. Просроченная ссудная задолженность по кредитам, предоставленным юридическим лицам, с начала 2008 года изменилась в сторону уменьшения и на 01.01.2010 г. составляет 44718 тыс. рублей от общей суммы ссудной задолженности юридических лиц.

Похожие работы

... № 346. – С.58-64 29. Милюков А.И. Кредитная поддержка производства – центральная проблема. // Деньги икредит. – 2009. № 4 – С.9-12 Приложение А Схема процесса кредитования юридических лиц 1) Рассмотрение кредитной заявки на выдачу кредита Предварительные переговоры с потенциальным заемщиком Предоставление потенциальным заемщиком необходимого пакета ...

... рынке кредитов со стороны потенциальных заемщиков, · уровень риска по конкретному кредиту (исходя из срока, вида кредита), · уровень инфляции в экономике. Под системой банковского кредитования юридических лиц обычно понимают совокупность элементов, определяющих организацию кредитного процесса, и его регулирование в соответствии с принципами кредитования. Составными элементами системы ...

... деньги и приходные документы заведующему кассой под расписку в кассовом журнале вечерней кассы. III. Анализ работы Промышленного ОСБ № 8231 г.Самара по расчетно-кассовому обслуживанию юридических лиц. 3.1. Общая характеристика Поволжского банка АК Сбербанка Промышленного отделения № 8231 г. Самара. Отделение сберегательного банка № 8231 не является юридическим лицом, ОСБ №8231 , в пределах ...

... только нотариально. 1.2. Порядок проверки документов на открытие счёта: На этапе проведения переговоров Отдел по расчётно-кассовому обслуживанию юридических лиц в устной форме ставит в известность службу безопасности отделения о намерении клиента открыть счёт в отделении Сберегательного Банка. При получении полного пакета документов, необходимых для открытия счёта, Отдел проверяет его в ...

0 комментариев