Міністерство освіти і науки України

Львівський національний університет ім. І.Франка

КУРСОВА РОБОТАМоделювання поведінки клієнта страхової компанії

ПЛАН

ВСТУП

І. КУПІВЛЯ ТА ПРОДАЖ РИЗИКУ. ВСТУП ДО ТЕОРІЇ СТРАХУВАННЯ ТА ГРАЛЬНОГО БІЗНЕСУ

1. Тест журналу FORTUNE

2. Атом ризику, або лотерея за Нейманом-Моргенштерном.

3. Ставлення до ризику: схильність, несхильність та нейтральність до ризику.

4. Закон спадаючої корисності та ризик

5. Прибуток страхової компанії

6. Принцип об’єднання ризику та акції

7. Селекція за ступенем імовірності втрат

8. Схильність до ризику та гральний бізнес

ІІ. ТАБЛИЧНА МОДЕЛЬ ПОВЕДІНКИ КЛІЄНТА СТРАХОВОЇ КОМПАНІЇ

1. Реакція клієнта на зміну параметрів страхування

ІІІ. АНАЛІЗ РІВНОВАГИ ОСОБИ, ЯКА СТРАХУЄТЬСЯ

1. Математична модель клієнта

2. Теорема про рівновагу

3. Аналіз рівноваги

ІV. АНАЛІЗ ТАКТИКИ СТРАХОВОЇ КОМПАНІЇ

1. Прибуток страхової компанії та його корисність

2. Модель страхової компанії

3. Нейтральність до ризику страхової компанії

4. Розрахунок реакції клієнта страхової компанії

5. Оптимальна ціна страхування

6. Умови прибутковості страхової компанії

7. Параметричний аналіз взаємодії страхової компанії та її клієнта

ВИСНОВОК

ВСТУП

Купівля та продаж ризику. Вступ до теорії страхування та грального бізнесу.

Що стоїть за „одноруким” бандитом ?

Згідно із законами штату Невада, 13 % від прибутків грального бізнесу надходить до бюджету штату. Але щоб сплатити певні відрахування від прибутку, потрібно його мати. Та всі капітани грального бізнесу повинні на щось жити. Словом, бізнес є бізнес, і кожен товар, кожен вид устаткування мусить давати прибуток. Це стосується і гральних автоматів, які за можливість відчути азарт гри стягують данину з гравців. Спробуємо з боку стороннього спостерігача поміркувати, що міститься в середині „однорукого бандита”.

Очевидно, що осердям гральних автоматів є глибоко продумана фахівцями найвищого класу програма тактики гри. Якщо фірма-виробник не дбає про це, то її автомати не знайдуть збуту на ринку. Це – перше.

Друге. Чи можна було б висловити певні міркування щодо принципів побудови програми? Користуючись законами ринкової економіки (а не емоціями гравця та даними промислового шпигунства), на нашу гадку, це можна зробити. Насамперед, дії автомата мають бути рандомізованими, тобто створювати ілюзію випадковості, ілюзію гри та азарту. Без цього автомат буде перетворений на церковну карнавку для пожертвувань (і до нього ніхто не підійде, бо хто хоче пожертвувати, знайде краще місце де це можна зробити) або перетвориться в пункт неконтрольованої допомоги невідомо кому. В другому випадку власник автомата відразу ж законсервує його, чим створить антирекламу фірмі – виробнику автоматів.

Знову ж, користуючись законами ризику, можна деталізувати наші уявлення про „мозок” нашого героя – грального автомата. Очевидно, що закони ринку не дають змоги автоматові вести „чесну гру”, тобто гру, за якою середній виграш та програш гравців збігались би. Коли б автомат був запрограмованим саме на таку гру, то гральний бізнес просто не існував би, тому що потрібно відшкодовувати витрати на сам автомат, сплачувати платню обслуговуючому персоналу, оренду за місце, податки. Що ж, прибуток, так прибуток. Запрограмуємо автомат на максимальну жадібність, тоді виникає інша небезпека – люди не користуватимуться послугами гральних машин, оскільки ці машини вже не будуть такими. Потрібна золота середина.

Один з висновків цієї історії – ризиком потрібно керувати.

Тест журналу FORTUNE

Чому одні люди уникають ризику і ладні сплачувати гроші за зменшення ступеня ризику, а інші, навпаки, прагнуть до ризику і схильні сплачувати гроші вже за ризик? Більш того, одна й та сама людина, маючи в кишені страховий поліс, може з ним прямувати до найближчого казино, щоб відчути азарт гри. Відповідь проста як яблуко: тому, що одним людям за певних обставин подобається ризик, іншим – ні. Більш того, залежно від обставин для однієї і тієї самої особи ризик може бути привабливим, а може бути небажаним.

У роботі В. Крупнова наведений тест із журналу FORTUNE із якого можна визначити ставлення до ризику осіб, які бажають займатися бізнесом. Ось фрагмент цього тесту:

Ви переможець телевізійної гри-шоу. Який приз ви оберете:

1. 2 000 доларів готівкою ( 1 бал )

2. 50-відсотковий шанс виграти 4 000 доларів ( 3 бали )

3. 20-відсотковий шанс виграти 10 000 доларів ( 5балів )

4. 2-відсотковий шанс виграти 100 000 доларів (9балів)?

Згідно з умовами тестування, чим вища сума балів, тим більша схильність особи до ризику.

Неважко помітити, що особливістю отримання виграшу є участь у лотереях, причому кожна з них має однаковий сподіваний виграш – 2 000. Проте у першому випадку ця сума отримується певно, в інших – можна нічого не отримати. Якщо для особи є більш привабливими є лотереї, то очевидно вона схильна до ризику. Якщо ж для неї бажаним є отримання гарантованої суми, яка збігається з середнім виграшем у лотереї, то особа несхильна до ризику. Наведений приклад тесту практично відтворює класичні означення схильності, несхильності до ризику.

Для строгого означення ставлення до ризику потрібно знати, що таке лотерея за Нейманом-Моргенштерном.

Атом ризику, або лотерея за Нейманом-Моргенштерном.

Простою лотереєю називається гра (ситуація), в якій особа може отримати один і лише один з двох виграшів А та В, згідно з імовірностями 1- р та р.

Будемо позначати просту лотерею через L (А, р, В).

Просту лотерею можна розглядати як атом ризику, оскільки вона неподільна з точки зору відображення ризику. Будь-яке подальше спрощення простої лотереї приводить до того, що ризик у цій ситуацій зникає.

Поняття лотереї було запроваджене визначним математиком, фізиком та економістом Джоном фон Нейманом разом з Оскаром Моргенштерном в їх класичній праці. За їх задумом, проста лотерея – первісний атом ризику, з якого складаються більш складні ситуації.

Важливою характеристикою лотереї, за Нейманом-Моргенштерном, є середній (сподіваний) виграш.

Середнім (сподіваним) виграшем лотереї (якщо А та В вимірюються однаковими вимірниками, наприклад, у грошовій формі) називається математичне сподівання виграшу. Згідно позначенням математичного сподівання,

Середній виграш лотереї = (1 – р)А + рВ.

Ставлення до ризику: схильність, несхильність та нейтральність до ризику.

Якщо для особи більш привабливою є альтернатива отримання гарантованого виграшу лотереї, ніж участь у лотереї, то ця особа несхильна до ризику.

Якщо особа бажає взяти участь у лотереї, замість того, щоб отримати її гарантований середній виграш, то вона схильна до ризику.

Якщо особі байдуже чи брати участь у лотереї, чи отримати гарантовано середній виграш, то вона нейтральна до ризику.

Якщо для особи участь є еквівалентною отриманню певної суми гарантовано, то остання називається детермінованим еквівалентом цієї лотереї.

Розглянемо приклад. Для розробки нового товару потрібно 200 000 гривень. У разі успіху товару на ринку прибуток становитиме 1 мільйон, у протилежному випадку – прибутку не буде. Імовірність успіху оцінюється в 0,3.

Маємо лотерею L( - 200 000; 0,3; 1 000 000). Середній виграш лотереї становить величину 0,7(-200 000) + 0,3 1000 000 = 160 000.

Якщо для бізнесмена більш привабливим є отримання напевне суми в 160 000, ніж участь в описаному ризикованому заході, то цей бізнесмен буде несхильним до ризику у протилежному випадку – схильним.

На цьому прикладі можна прослідкувати зв’язок між детермінованим еквівалентом та ставленням до ризику. Припустимо, що детермінований еквівалент для описаної лотереї для бізнесмена становить 200 000. Це означає, що за участь у лотереї він заплатив би суму не більшу ніж 200 000. Отже, й суму 160 000 також. Це означає, в свою чергу, що бізнесмен схильний до ризику. Звідси – висновок: якщо детермінований еквівалент перевищує середній виграш лотереї, то особа – схильна до ризику, у протилежному випадку – несхильна.

Хто не ризикує, той ... ?

Фольклор, художня література, кінематограф у цілому позитивно ставляться до героїв, для яких мандрівка в малярійних джунглях, протиборство з ватажками мафії, здійснення фантастичного наукового проекту привабливіші, ніж навчання в бухгалтерському коледжі або робота в страховій фірмі. Зрештою, герої цього заслуговують. Але економіка базується не на героях, а на простих людях. Тому важливі певні уявлення про те, як вони ставляться до ризику.

Хто з нас не купував лотереї спортлото, не бився об заклад на кухоль пива чи щось подібне. Імовірність отримати виграш у лотереї – мізерна, але процес цікавий: барабан обертається й, може, щастя повернеться до нас обличчям? Та й втрати не такі великі ... Коли ж друзі б’ються об заклад, то теж великі суми не в ходу. Тому досить правдоподібною гіпотезою виглядає припущення про схильність більшості людей до ризику, якщо суми (чи об’єкти), якими ризикують, невеликі порівняно зі статком людини. Важливо підкреслити, що йдеться саме про суми відносно того, що має людина. Для когось 1 000 гривень – це недосяжна мрія, а хтось і втрати 10 000 не помітить. Все відносно ...

Що ж до значних сум, то ситуація кардинально змінюється. Припустимо, що винахідник оцінює успіх принципово нового пилососа своєї конструкції як „п’ятдесят на п’ятдесят”. У разі успіху він отримує 300 000 гривень прибутку, а у випадку невдачі – 100 000 збитку, що приблизно дорівнює його статку. Маємо лотерею з середнім виграшем:

(-100 000) 0,5 + 300 000 0,5 = 100 000.

Але більшість людей не погодилась би брати участь у подібній лотереї. Ступінь привабливості виграшу не перекриває жаху залишитись без нічого. Отже сформулюємо гіпотезу.

Більшість людей несхильна до ризику на значні для свого статку суми. Ризик може бути привабливим, якщо суми, якими ризикують, невеликі порівняно із статком.

Закон спадаючої корисності та ризик

Мікроекономічна теорія дає непогане пояснення гіпотезі, сформульованій на підставі емпіричних досліджень та наочного досвіду.

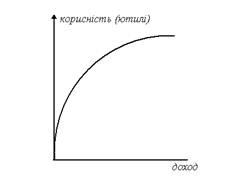

Для людини, яка має щомісячний доход в 100 гривень, додатковий доход у таку саму суму – істотний додаток. Якщо ж доход перевищує 2 000 гривень, то додатковий доход у 100 гривень може бути й непоміченим. Якщо корисність грошей позначити в умовних одиницях, наприклад, в ютилях, то графік залежності корисності від доходу матиме вигляд, зображений на рис. 1.

Рис. 1. ілюструє , що кожна додаткова одиниця доходу (прибутку майна) додає все менше корисності власнику. Наведена властивість корисності отримала в економічній теорії назву закону спадаючої граничної корисності.

Звідси, на перший погляд, справедлива лотерея з виграшем у 100 000 та програшем в 100 000 та ймовірністю 0,5 вже не буде такою справедливою, оскільки приріст корисності за рахунок збільшення багатства в 100 000 буде меншим, ніж зменшення корисності за рахунок зменшення багатства на ту ж саму суму.

Рис. 1. Корисність особи, несхильної до ризику

Отже, несхильність до ризику випливає із закону спадаючої граничної корисності.

Прибуток страхової компанії

Припустимо, що певна особа мешкає в будинку вартістю 100 000 гривень. Імовірність втратити будинок внаслідок стихійного лиха невелика – 0,001. У термінах „справедливої” лотереї сподіваний збиток становитиме величину – 100 000 х 0,001 = 100. проте власник будинку вважає для себе більш привабливим сплачувати щороку 200 гривень, але мати гарантію на випадок втрати будинку. Що ж, наш власник прямує до солідної страхової компанії, й її службовці оформляють йому страховий поліс, де зазначено, що страхова компанія зобов’язується відшкодувати йому вартість будинку, якщо трапиться страховий випадок. Вартість полісу становить 200 гривень, що для клієнта є прийнятним. Отже наш клієнт бере участь у типовій лотереї: програш у 200 гривень з імовірністю 0,999 та виграш 100 000 з імовірністю 0,001.

А що ж страхова компанія? Чи не збанкрутує вона внаслідок серії нещасних випадків (їх називають страховими випадками). Все може бути, але наша фірма солідна й має 10 000 подібних клієнтів. Щороку вона розраховує в середньому на 10 страхових випадків і планує сплатити власникам полісів 100 000 х 10 = 1000 000. Але ж усі вже сплатили 200 х 10 000 = 2 000 000. Прибуток – очевидний.

Також очевидно, що одним із джерел прибутку страхової компанії є наша несхильність ризикувати.

Описаний спосіб боротьби з ризиком запроваджується страховими компаніями, які прагнуть до прибутку. Близько ¾ власності застраховано в подібних компаніях. Чверть, що залишається, страхується в так званих взаємних страхових компаніях.

10 000 власників будинків вирішили створити взаємний страховий фонд. У середньому щороку трапляється 10 страхових випадків. Для відшкодування збитків гурт власників повинен сплатити 100 000 х 10 = 1 000 000. На кожного в середньому припадає по 100. Ще краще ніж у попередньому випадку. 100 гривень в середньому щороку. Зате є гарантія, що завжди буде дах над головою. Цей спосіб підвищення певності людини й зменшення ризику непоправних втрат дістав назву принципу об’єднання ризику.

Принцип об’єднання ризику та акції

Якщо Ви вкладаєте всі гроші в акції однієї компанії, то її процвітання приведе до значного зростання Вашого добробуту. Проте її занепад – це життєва катастрофа. Згідно із законом спадаючої граничної корисності (див. рис. 1.), спадання корисності у разі зменшення багатства на одиницю більш стрімке, ніж її зростання при збільшенні багатства на ту ж саму одиницю. Давайте складати гроші в акції різних компаній... Отже, якщо у Вас багато грошей, то розпихайте їх по різних кишенях.

Що ж робити, якщо грошей вистачає лише на одну акцію? Невже Ваш добробут тепер вже залежатиме від однієї фірми? Давайте використаємо принцип об’єднання ризику. Об’єднаємося з іншими дрібними власниками (чим нас буде більше, тим краще) і придбаємо акції різних компаній. Дивіденди кожного будуть зростати не так стрімко, проте й катастрофи не відбудеться.

Валюта, валюта ...

Свого часу (в догривневу епоху) Україна світового рекорду з темпів інфляції не подолала, але ми всі відчули, що це явище досить неприємне. Й хоча більшість з нас не вимагала від боса підвищити платню до обіду, бо після обіду ціни підскочать і вже не придбаєш краватку, як це змалював Е.М.Ремарк у „Чорному обеліску”, про те є бажання якимось чином захистити великі чи малі суми в українській валюті шляхом її конвертації в більш стабільну.

Але виявляється, що не такі вони вже й стабільні. Курси валют коливаються, причому досить істотно. Про ступінь їх варіабельності може свідчити коефіцієнт варіації ![]() , де

, де ![]() - середньорічний курс валюти (відносно деякої іншої),

- середньорічний курс валюти (відносно деякої іншої), ![]() - середньоквадратичне відхилення. Відносно долара США цей показник обчислений для деяких валют за період з 1973 по 1986 рік за даними статистичного щорічника ООН.

- середньоквадратичне відхилення. Відносно долара США цей показник обчислений для деяких валют за період з 1973 по 1986 рік за даними статистичного щорічника ООН.

Коливання курсу валют означає коливання купівельної спроможності, а отже, коливання нашого багатства. І мало приємного чекати звісток з валютних бірж та дізнаватися про те, що твій гаманець схуд на 1/5. Тому більшість людей була б схильна не чекати покращення показника тієї чи іншої валюти, проте бути певним, що їхні заощадження недоторкані. Виникла ідея використання принципу об’єднання ризику. Об’єднуємося в взаємний фонд, вкладаємо заощадження в різні валюти й маємо майже повну гарантію того, що наші заощадження будуть стабільними. Зменшення курсу однієї валюти буде компенсуватися збільшенням іншої.

Моральний ризик

Якщо дехто застрахував будинок вартістю 100 000 гривень на суму в 200 000, то спокуса підпалити його (або не досить ретельно оберігати) – досить велика. Спокуса для порядного громадянина – не остаточний мотив у його діях, проте не зважати на подібне страховим компаніям – це підвищити ризик банкрутства. Подібний ефект економісти називають моральним ризиком.

Моральний ризик – це поведінка індивіда, який свідомо (або підсвідомо) підвищує ризик втрати, сподіваючись на відшкодування з боку страхової компанії.

Селекція за ступенем імовірності втрат

Транснаціональна страхова компанія страхує автомобілі. Припустимо, що вона застрахувала по 1 000 автомобілів вартістю в 50 000 гривень кожен у двох країнах А і Б. У країні А імовірність крадіжки автомобіля щороку оцінюється в 0,001, у країні Б – в 0,01. Середні втрати на один автомобіль становитимуть – 50 000 х (0,001 + 0,01)/2 = 275. Отже, страховий внесок у 300 гривень забезпечить фірмі сплату страхових премій, відшкодування накладних витрат, а також деякий прибуток. Але жителі країни А швидко зметикують, що страховий внесок в 300 гривень – занадто висока ціна порівняно з середніми втратами в 50 гривень, і не укладатимуть контракти зі стаховою фірмою на подібних умовах. Проте власників автомобілів з країни Б це цілком влаштовує, оскільки середні втрати для них становитимуть величину 500, а страховий поліс коштує 300. Проте фірма буде втрачати в середньому на кожному застрахованому автомобілі 200 гривень і швидко припинить подібний вид страхування.

Мораль цієї історії – ризик потрібно диференціювати. Чим більша ймовірність втрати, тим більшим повинен бути страховий внесок, і навпаки.

Схильність до ризику та гральний бізнес

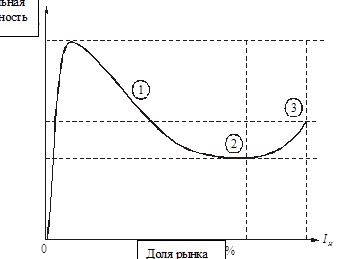

Для особи, несхильної до ризику, функція корисності має вигляд, зображений на рис. 1. Для більшості людей економісти вважають таку гіпотезу виправданою. Проте не варто нехтувати (й цього не роблять власники казино та „одноруких бандитів”) категорією людей, яких усе ж таки приваблює ризик. Для таких людей функція корисності має вигляд, зображений на рис. 2.

Він свідчить, що кожна додаткова одиниця багатства (в певному інтервалі) все корисніша. Тепер розглянемо лотерею, в якій виграші становитимуть -1 та 1 з рівними імовірностями. Ця лотерея „справедлива”, оскільки середній виграш дорівнює 0. Проте за рис.2 приріст корисності від виграшу більший, ніж зменшення корисності у разі програшу.

Кожна людина – складне поєднання різних якостей та схильностей. Це ж саме стосується й ставлення до ризику. Статистичні дослідження та емпіричний досвід свідчать, що звичайна людина може мати схильність до ризику, коли йдеться про невеликі суми щодо її статку, та надзвичайно обережна – для значних сум. Тобто, функція корисності здебільшого має вигляд, зображений на рис.3.

До точки А спостерігається зростання граничної корисності, особа схильна ризикнути сумами, меншими від А. Після точки А гранична корисність спадає, й людину не приваблює ризик сумами, більшими ніж А.

До речі, здатність ризикувати тими чи іншими сумами здебільшого свідчить не про якісь особливі психологічні якості індивіда, а про його майновий стан. Якщо дехто ставить на гру 1 000 гривень, то це може означати, що для цієї людини зазначена сума – така ж дрібниця, як для більшості – вартість квитка на зразок Спортлото.

Таблична модель поведінки клієнта страхової компанії

Припущення

Клієнт страхової компанії є власником певного активу (майно, внесок у банк, людський капітал), величина якого відображається у грошовій формі. Величину активу будемо позначати через А.

Можливий страховий випадок, коли клієнт втрачає актив або його частку. Це може бути у випадку стихійного лиха, пограбування, банкрутства фінансової установи, якій клієнт довірив свій актив, несприятливої кон’юнктури ринку (чорні вівторки та п’ятниці), втрати працездатності внаслідок виробничої або побутової травми. Будемо розглядати спрощений випадок, коли актив або повністю недоторканий, або повністю вилучений.

Припускаємо, що клієнт може оцінити імовірність страхового випадку. Позначатимемо її через ![]() .

.

Для того, щоб бути більш певним у своєму майбутньому, власник активу може звернутись до страхової компанії і застрахувати актив або його частку.

Компанія пропонує такі умови страхування:

1. клієнт сплачує компанії страховий внесок, пропорційний частці страхового активу. Позначимо через ![]() питомий страховий внесок або ціну страхування, тобто страховий внесок, що припадає на одиницю страхового активу;

питомий страховий внесок або ціну страхування, тобто страховий внесок, що припадає на одиницю страхового активу;

2. якщо трапляється страховий випадок, компанія сплачує клієнту страхову винагороду, яка теж пропорційна частці застрахованого активу. Через ![]() будемо позначати питому страхову винагороду, тобто страхову винагороду, що припадає на одиницю страхованого активу.

будемо позначати питому страхову винагороду, тобто страхову винагороду, що припадає на одиницю страхованого активу.

Аналіз взаємодії страхової компанії та її клієнтів буде здійснений за таких припущень щодо їх поведінки:

І. Клієнт залежно від питомого страхового внеску та питомої страхової винагороди обирає частку страхового активу;

ІІ. Клієнт є несхильним до ризику, тобто для нього більш привабливим є отримання гарантованого сподіваного виграшу, ніж участь у ризикованій акції, яка має такий самий сподіваний ефект. Припущення можна перефразувати в більш звичайних термінах для страхової справи. Наприклад, власник будинку вартістю 400 000 гривень може його втратити внаслідок стихійного лиха, імовірність якого становить 0,0001 на рік. Сподіваний програш становить у цьому випадку 400 000 х 0,0001 = 40. Проте власник будинку залюбки буде сплачувати 100, а то й 200 гривень щороку страховій компанії, аби вона йому гарантувала відшкодування вартості будинку.

ІІІ. Моделлю системи цінностей людини, яка не байдужа до ризику, є сподівана корисність. Чим більша сподівана корисність для людини, тим більш комфортно вона себе почуває.

ІV. Також будемо припускати, що функція корисності за Нейманом-Моргенштерном клієнта є монотонно зростаючою, тобто чим більший актив має особа, тим краще для неї.

Числовий приклад.

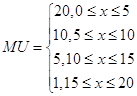

Величина активу становить 20 000 гривень. Власник активу – особа несхильна до ризику. Гранична корисність для власника активу задається формулою:

(1)

(1)

де інтервали зміни величини активу вказані в тисячах.

Імовірність страхового випадку ![]() =0,0001. Питомий страховий платіж (надалі будемо називати його просто страховим платежем)

=0,0001. Питомий страховий платіж (надалі будемо називати його просто страховим платежем) ![]() =0,001, питома страхова винагорода

=0,001, питома страхова винагорода ![]() =1. Іншими словами, кожна застрахована 1 000 відшкодовується повністю у разі страхового випадку, але для цього клієнт повинен сплатити компанії 1 гривню.

=1. Іншими словами, кожна застрахована 1 000 відшкодовується повністю у разі страхового випадку, але для цього клієнт повинен сплатити компанії 1 гривню.

Чи буде власник активу страхуватись взагалі, але якщо буде то яким обсягом?

Насамперед кілька зауважень щодо системи цінностей потенційного клієнта. Найбільш вагомою для нього буде втрата останніх одиниць його активу (кожна одиниця серед останніх п’яти важить 20 ютилів). Далі вагомість втрат зменшується. В таблиці 1 наведена корисність багатства потенційного клієнта.

| Табл.1. Корисність залишку активу після страхового випадку (згідно з граничною корисністю(1)) | Табл.2. Обсяг страхування та сподівана корисність ( | ||||

| Величина активу (х) (в тис.) | Гранична корисність (МU) | Корисність (u(x)) | Обсяг страхування | Сподівана корисність | |

| 0 | 20 | 0 | 0 | 179,9820 | |

| 1 | 20 | 20 | 1 | 179,9830 | |

| 2 | 20 | 40 | 2 | 179,9840 | |

| 3 | 20 | 60 | 3 | 179,9850 | |

| 4 | 20 | 80 | 4 | 179,9860 | |

| 5 | 20 | 100 | 5 | 179,9870 | |

| 6 | 10 | 110 | 6 | 179,9870 | |

| 7 | 10 | 120 | 7 | 179,9870 | |

| 8 | 10 | 130 | 8 | 179,9870 | |

| 9 | 10 | 140 | 9 | 179,9870 | |

| 10 | 10 | 150 | 10 | 179,9870 | |

| 11 | 5 | 155 | 11 | 179,9865 | |

| 12 | 5 | 160 | 12 | 179,9860 | |

| 13 | 5 | 165 | 13 | 179,9855 | |

| 14 | 5 | 170 | 14 | 179,9850 | |

| 15 | 5 | 175 | 15 | 179,9845 | |

| 16 | 1 | 176 | 16 | 179,9836 | |

| 17 | 1 | 177 | 17 | 179,9827 | |

| 18 | 1 | 178 | 18 | 179,9818 | |

| 19 | 1 | 179 | 19 | 179,9809 | |

| 20 | 1 | 180 | 20 | 179,9800 | |

Очевидно, що функція корисності клієнта є увігнутою, тобто він не схильний до ризику. Для нього найбільш вагомими є останні одиниці втрати активу після страхового випадку.

Порівняємо добробут клієнта за відсутності страхування та у випадку, коли він страхує перші одиниці активу.

Якщо клієнт не страхується зовсім, то він матиме, як і раніше, актив обсягом 20 000 за відсутності страхового випадку, та нічого, якщо страховий випадок трапиться. З точки зору корисності, він матиме 180 ютилів (див. табл.1) з імовірністю 0,9999 та нічого з імовірністю 0,0001. Сподівана корисність становитиме:

0,9999 х 180 + 0,0001 х 0 = 179,982.

Якщо клієнт страхує 4 000, то у разі відсутності страхового випадку то у нього залишається:

20 000 – 4 000 х 0,001 = 19,996,

а в разі страхового випадку – 4 000 гривень, корисність першої суми згідно з табл.1., становитиме 179,996, другої – 80. Звідси, сподівана корисність дорівнюватиме

179,996 х 0,9999 + 80 х 0,0001 = 179,986.

Таким чином, для особи з функцією корисності, яка відображена в таблиці 1 та на рис.1 страхування обсягом 4 000 є більш привабливим порівняно з випадком коли особа взагалі не страхується.

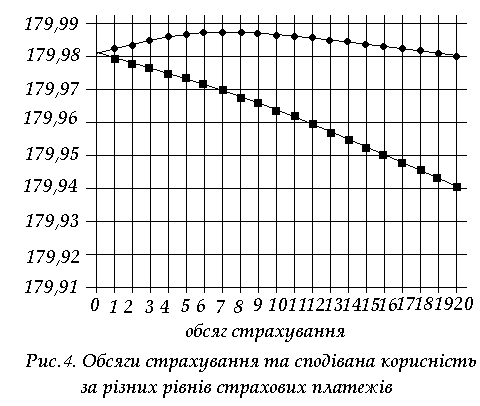

В табл.2 та на рис.2 відображені результати аналогічних розрахунків для всіх можливих варіантів страхування з дискретністю 1 000. ,

Здійснені розрахунки показують, що діапазон від 5 000 до 10 000 містить найпривабливіший обсяг страхування для клієнта.

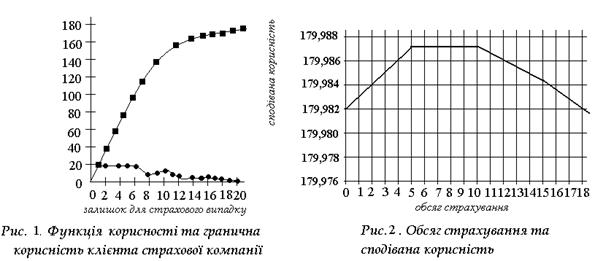

Закон спадаючої граничної сподіваної корисності

Рис.5. свідчить про увігнутість функції сподіваної корисності для клієнта незалежно від обсягу страхування. Цей факт можна перефразувати в термінах граничної сподіваної корисності. Дано таке означення:

Граничною сподіваною корисністю називається приріст сподіваної корисності у разі збільшення обсягу страхування на одиницю (малу).

Увігнутість функції сподіваної корисності свідчить про дію в даному випадку закону спадаючої граничної корисності. В табл.3 та на рис.6. відображена дія цього закону.

Табл.3. Гранична сподівана корисність

| Обсяг страхування | Гранична сподівана корисність |

| 0 | 0,0010 |

| 1 | 0,0010 |

| 2 | 0,0010 |

| 3 | 0,0010 |

| 4 | 0,0010 |

| 5 | 0,0010 |

| 6 | 0,0000 |

| 7 | 0,0000 |

| 8 | 0,0000 |

| 9 | 0,0000 |

| 10 | 0,0000 |

| 11 | -0,0005 |

| 12 | -0,0005 |

| 13 | -0,0005 |

| 14 | -0,0005 |

| 15 | -0,0005 |

| 16 | -0,0009 |

| 17 | -0,0009 |

| 18 | -0,0009 |

| 19 | -0,0009 |

| 20 | -0,0009 |

Закон спадаючої граничної сподіваної корисності розширює дію закону спадаючої граничної корисності. У випадку розглянутої схеми страхування сформульований закон означає, що кожна додаткова одиниця застрахованого активу приносить його власнику все менший приріст його сподіваної корисності.

Помічена властивість може використовуватись для раціоналізації розрахунків: як тільки гранична сподівана корисність стає від’ємною, розрахунки далі можна не продовжувати.

Реакція клієнта на зміну параметрів страхування

Якщо зафіксувати страхову премію, то страховий платіж можна інтерпретувати як плату за ризик. Оскільки ризик для людини, несхильної до ризику, - антиблаго, то плата за нього здійснюється для того, щоб ризику позбутись. Економісту важливо вміти дослідити ринок товару „ризик”, і зокрема, наскільки жвавіше йде торгівля цим товаром у разі зміни ціни на ризик.

Зробимо ще один розрахунок за іншого страхового платежу r=0,003. Методика розрахунків абсолютно аналогічна до вже наведених. Результати нових розрахунків відображені в табл.4. та на рис. 4.

Табл.4. Обсяг страхування та сподівана корисність за різних рівнів страхових платежів

| Обсяг страхування | Сподівана корисність за r=0.001 | Сподівана корисність за r=0.003 |

| 0 | 179,9820 | 179,9820 |

| 1 | 179,9830 | 179,9830 |

| 2 | 179,9840 | 179,9840 |

| 3 | 179,9850 | 179,9850 |

| 4 | 179,9860 | 179,9860 |

| 5 | 179,9870 | 179,9870 |

| 6 | 179,9870 | 179,9870 |

| 7 | 179,9870 | 179,9870 |

| 8 | 179,9870 | 179,9870 |

| 9 | 179,9870 | 179,9870 |

| 10 | 179,9870 | 179,9870 |

| 11 | 179,9865 | 179,9865 |

| 12 | 179,9860 | 179,9860 |

| 13 | 179,9855 | 179,9855 |

| 14 | 179,9850 | 179,9850 |

| 15 | 179,9845 | 179,9845 |

| 16 | 179,9836 | 179,9836 |

| 17 | 179,9827 | 179,9827 |

| 18 | 179,9818 | 179,9818 |

| 19 | 179,9809 | 179,9809 |

| 20 | 179,9800 | 179,9800 |

Рис.4. та табл.4. наочно показують, що страховий платіж r=0.003 занадто великий з точки зору клієнта, і він буде ухилятись від страхування. Неважко зміркувати , що занадто великий страховий платіж буде невигідним і для страхової компанії, оскільки у разі небажання клієнтів страхуватися компанія не матиме прибутку. Знову ж потрібна золота середина.

Аналіз рівноваги особи, яка страхується

Математична модель клієнта

Введемо позначення:

А – величина активу клієнта;

![]() - імовірність страхового випадку;

- імовірність страхового випадку;

![]() - питомий страховий внесок (плата страховій компанії за кожну одиницю застрахованого майна);

- питомий страховий внесок (плата страховій компанії за кожну одиницю застрахованого майна);

![]() - питома страхова винагорода (відшкодування страховою компанією, яке припадає на кожну одиницю застрахованого активу).

- питома страхова винагорода (відшкодування страховою компанією, яке припадає на кожну одиницю застрахованого активу).

Додатково позначимо через

х – величину страхованого активу (її обирає клієнт страхової компанії):

![]() - функцію за Нейманом-Моргенштерном клієнта, яка визначена на залишку активу після страхового випадку.

- функцію за Нейманом-Моргенштерном клієнта, яка визначена на залишку активу після страхового випадку.

Якщо трапиться страховий випадок, то страхова компанія відшкодовує клієнтові величину ![]() . Отже, якщо клієнт застрахував х одиниць активу, трапився страховий випадок, то у клієнта залишається

. Отже, якщо клієнт застрахував х одиниць активу, трапився страховий випадок, то у клієнта залишається ![]() . За решту компанія відповідальності не несе.

. За решту компанія відповідальності не несе.

Якщо ж страхового випадку не буде, то залишок активу становитиме величину А - ![]() .

.

Корисність у разі страхового випадку становить величину ![]() , в протилежному випадку -

, в протилежному випадку - ![]() . Сподівана корисність за обсягу страхування х дорівнюватиме величині

. Сподівана корисність за обсягу страхування х дорівнюватиме величині ![]() Поведінка клієнта описуватиметься моделлю:

Поведінка клієнта описуватиметься моделлю:

![]() (4.2)

(4.2)

Гранична сподівана корисність та сподівання граничної корисності

Припустимо, обсяг страхування збільшився на одиницю. Тоді у разі страхового випадку відшкодування зросте на величину q, а корисність - на величину MU(qx) · q, де MU – гранична корисність залишку активу. Якщо страхового випадку не буде, то втрата клієнта збільшиться на величину r, а корисність - на величину MU(А –rх)· r. Останню величину можна інтерпретувати як граничну шкоду (або зі знаком мінус), як граничну корисність страхування за відсутності страхового випадку, а величину MU(qx) · q – як граничну корисність страхування за наявності страхового випадку Сподівана гранична корисність дорівнюватиме величині:

![]()

Водночас ця величина показує приріст сподіваної корисності внаслідок зміни (збільшення) обсягу страхування, тобто вона є й граничною сподіваною корисністю.

Отже, гранична сподівана корисність страхування збігається Із сподіваною граничною корисністю

Цей факт також негайно підтверджується відомими правилами диференціювання:

![]()

Величина ![]() є іншим записом величини

є іншим записом величини ![]() , тобто граничною корисністю страхування за відсутності страхового випадку,

, тобто граничною корисністю страхування за відсутності страхового випадку, ![]() - величина

- величина ![]() , тобто граничною корисністю страхування за наявності страхового випадку.

, тобто граничною корисністю страхування за наявності страхового випадку.

З припущення про монотонне зростання функції корисності випливає цікавий висновок - гранична корисність страхування - додатна величина у разі страхового випадку (коли трапляється нещастя) і від’ємна - за відсутності страхового випадку – на перший погляд парадоксальне твердження, але за більш детального розгляду відповідає логіці поведінки індивіда: якщо все гаразд, то гроші, витрачені на страхування, здаються марно втраченими; коли ж трапляється біда, то кожна вкладена гривня в страхування дає незрівнянно більшу користь.

Теорема про рівновагу

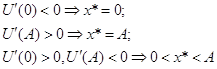

Теорема 1

Припустимо, клієнт – несхильний до ризику й має монотонно зростаючу та диференційовану функцію корисності. У цьому разі, якщо

![]()

то клієнт ухиляється від страхування,

якщо

![]()

то клієнт страхує весь актив;

якщо ж

![]()

то клієнт страхує частку свого активу (але не весь актив), причому для обсягу страхування, який забезпечує максимальну сподівану корисність х*, виконується:

![]()

Доведення

Оскільки клієнт несхильний до ризику, то його функція корисності увігнута. Доведення базується на властивостях увігнутих функцій.

Дійсно, з властивостей увігнутих функцій, з увігнутості функції корисності ![]() випливає увігнутість функції сподіваної корисності U(x).

випливає увігнутість функції сподіваної корисності U(x).

Звідси, гранична сподівана корисність U'(x) спадає у разі зростання обсягу страхування. Отже, максимальна гранична сподівана корисність буде спостерігатись у точці 0. За максимального обсягу страхування гранична сподівана корисність буде мінімальною. Таким чином, можна виписати співвідношення для задачі (2):

Випадок (3) та (5) ілюструє Рис 8 ((. 143), випадок (4) – Рис.9. Оскільки

![]()

то

![]()

![]()

Сполучаючи останні три співвідношення з (3'), (4'), (5'), отримуємо доведення теореми про рівновагу.

Аналіз рівноваги

Рівняння (6) допускає таке читання в стані рівноваги гранична корисність страхування за наявності страхового випадку, перемножена на його імовірність, збігається з граничною шкодою від страхування за відсутності страхового випадку, перемноженою на його імовірність.

Отже, клієнт балансує граничну шкоду та граничну корисність дня визначення найбільш привабливого для себе обсягу страхування, причому, враховуючи імовірність страхового випадку.

Нерівність (3) можна переписати таким чином:

![]()

тобто, якщо гранична шкода першої одиниці страхування за відсутності страхового випадку, перемножена на імовірність недоторканості активу, перевищує граничну корисність останньої одиниці активу за умови, що страховий випадок трапився, перемножену на його імовірність, то клієнт не схильний до страхування в будь-яких обсягах.

Аналогічну інтерпретацію можна дати й для нерівності (4), коли переписати її у вигляді:

![]()

маючи на увазі, що величина ![]() характеризує граничну шкоду від страхування за максимально можливого його обсягу за умови недоторканості активу, a u'(qA)q – граничну корисність максимально можливого обсягу страхування за умови, коли трапляється страховий випадок.

характеризує граничну шкоду від страхування за максимально можливого його обсягу за умови недоторканості активу, a u'(qA)q – граничну корисність максимально можливого обсягу страхування за умови, коли трапляється страховий випадок.

Звернемось ще раз до рівняння рівноваги (6), для того щоб помітити цікаву деталь: оскільки здебільшого імовірність недоторканості активу ![]() істотно більша від імовірності страхового випадку

істотно більша від імовірності страхового випадку ![]() , то гранична корисність страхування за умови страхового випадку повинна бути набагато більшою від граничної шкоди від страхування за умови, коли страховий випадок не трапляється.

, то гранична корисність страхування за умови страхового випадку повинна бути набагато більшою від граничної шкоди від страхування за умови, коли страховий випадок не трапляється.

Окремий випадок теореми про рівновагу

Якщо страхова компанія повністю відшкодовує актив клієнтові у разі страхового випадку, тобто коли ![]() , то маємо простий, але важливий наслідок з теореми про рівновагу.

, то маємо простий, але важливий наслідок з теореми про рівновагу.

Якщо ![]() , то

, то

![]()

![]()

![]()

причому

![]()

Імовірність страхового випадку та реакція клієнта страхової компанії

Розглянемо вплив імовірності страхового випадку на обсяг страхування клієнта. Дослідимо простий випадок, коли q = 1 (хоча всі висновки зберігаються й для загального випадку).

Із несхильності до ризику особи, яка страхується, а звідси - з увігнутості його функції корисності випливає:

![]()

(коли ![]() ).

).

Звідси

![]()

Характер поведінки клієнта страхової компанії залежатиме від того, в якому інтересі

![]()

![]()

чи

![]()

перебуватиме величина - ![]() .

.

Неважко помітити, що ![]() за фіксованого питомого платежу

за фіксованого питомого платежу ![]() спадає у разі/ зростання

спадає у разі/ зростання ![]() , причому

, причому ![]() та

та ![]() .

.

Отже, за достатньої близькості імовірності страхового випадку ![]() до одиниці величина

до одиниці величина ![]() буде малою й потраплятиме в інтервал (10), а отже, згідно з (7), клієнт страхуватиме свій актив повністю. Якщо ж

буде малою й потраплятиме в інтервал (10), а отже, згідно з (7), клієнт страхуватиме свій актив повністю. Якщо ж ![]() дещо зменшуватиметься, то величина

дещо зменшуватиметься, то величина ![]() збільшуватиметься, поки не потрапить до інтервалу (11), а тоді, згідно з (8), клієнт не буде страхувати актив повністю. За подальшою зменшення імовірності страхового випадку

збільшуватиметься, поки не потрапить до інтервалу (11), а тоді, згідно з (8), клієнт не буде страхувати актив повністю. За подальшою зменшення імовірності страхового випадку ![]() величина

величина ![]() ще збільшиться й потрапить до інтервалу (12). У цьому разі, згідно з (6), клієнт вже не буде клієнтом страхової компанії!

ще збільшиться й потрапить до інтервалу (12). У цьому разі, згідно з (6), клієнт вже не буде клієнтом страхової компанії!

Спеціальний вигляд функції корисності та формулювання моделі клієнта страхової компанії як задачі лінійного програмування

Запроваджено спеціальний вигляд функції корисності для особи, несхильної до ризику:

![]() (13)

(13)

та схильної до ризику:

![]() (14)

(14)

(Функція корисності (13) зображена на Рис. 26 )

Функція (13) - увігнута, а (14) – опукла.

Модель клієнта з функцією корисності (13) матиме вигляд:

![]()

![]()

Задачу (15) можна записати за допомогою еквівалентної задачі лінійною програмування:

![]()

![]()

![]()

![]()

(Під стрілкою вказуються для більшої виразності змінні, за якими здійснюється оптимізація.)

Для якісного та чисельного аналізу моделі клієнта у формулі (16) можна застосовувати відомі методи лінійного програмування.

АНАЛІЗ ТАКТИКИ СТРАХОВОЇ КОМПАНІЇ

Прибуток страхової компанії та його корисність

Прибуток страхової компанії - це різниця між страховими внесками клієнтів та винагородами у разі страхових випадків. Звідси, прибуток страхової компанії є випадковою величиною, оскільки кожен клієнт може як збільшувати, так і зменшує прибуток страхової компанії залежно від того, трапився чи ні страховий випадок.

Позначимо через ![]() індекс клієнта страхової компанії, їх кількість позначимо через

індекс клієнта страхової компанії, їх кількість позначимо через ![]() , впровадимо спеціальну випадкову величину Is - індекс страхового випадку коли Is дорівнює 1, якщо має місце страховий випадок для клієнта s, і 0 у протилежному випадку. Тоді прибуток страхової компанії становитиме величину:

, впровадимо спеціальну випадкову величину Is - індекс страхового випадку коли Is дорівнює 1, якщо має місце страховий випадок для клієнта s, і 0 у протилежному випадку. Тоді прибуток страхової компанії становитиме величину:

![]()

де ![]() обсяг страхування з боку клієнта s за питомого страхового внеску питомої страхової винагороди q.

обсяг страхування з боку клієнта s за питомого страхового внеску питомої страхової винагороди q.

Будемо виходити з того, що страхова компанія прагне до максимізації сподіваної корисності прибутку й обирає параметри страхування r, q саме з цих міркувань. Якщо через v позначити функцію корисності прибутку страхової компанії, то сподівана корисність прибутку дорівнюватиме:

![]()

Модель страхової компанії

Очевидно, що сподівана корисність прибутку компанії залежить від параметрів страхування r, q. Її метою є підбір параметрів страхування таким чином, щоб максимізувати сподівану корисність прибутку, тобто

![]() (17)

(17)

![]()

де

![]() (18)

(18)

Запис (18) – означає, що ![]() є розв'язком задачі:

є розв'язком задачі:

![]()

(17), (18) досить складна задача. Безпосередньо з вигляду (17), (18) на сказати можна сказати напевно лише одне: для знаходження параметрів страхування з боку страхової фірми потрібна "золота середина". Перший імпульс, який може виникнути досвідченого менеджера страхової компанії - зменшити страхову винагороду збільшити страховий внесок q. На цьому шляху може виникнути небезпека позбутися клієнтів взагалі і збанкрутити внаслідок надмірної жадібності. Страховій компанії не може бути добре, якщо буде погано її клієнтам!

Водночас завелика страхова винагорода та замалий страховий внесок можуть при звести також до банкрутства компанії, оскільки сумарна страхова винагорода може перевищити сумарний страховий внесок. Потрібен розрахунок!

Нейтральність до ризику страхової компанії

Основним припущенням, якого ми будемо дотримуватись, с припущення про нейтральність до ризику страхової компанії. Для забезпечення своєї нейтральності до ризику компанія повинна мати солідний капітал. Дійсно, маючи в кишені 10,000,000 гривень, можна взяти участь у лотереї з виграшем та програшем 10,000 з імовірностями 0.5 (нейтральність до ризику в межах 10,000 гривень). Маючи всього 10,000 гривень, майже ніхто не буде ризикувати всім статком, і для нього "справедлива лотерея" з нульовим виграшем буде невигідною, оскільки сподівання отримати додатково по компенсується жахом залишитись без нічого.

Якщо компанія нейтральна до ризику, то її функція корисності буде лінійною, а сподівана корисність матиме такий вигляд:

![]()

![]()

Полічимо математичне сподівання індикатора страхового випадку:

![]()

де ![]() - імовірність страхового випадку для клієнта s.

- імовірність страхового випадку для клієнта s.

Звідси, модель страхової компанії за умови її нейтральності до ризику можна записати у вигляді:

![]() (19)

(19)

Модель (19) наочно демонструє дилему, яка виникає перед страховою компанією: під знаком суми містяться доданки, що є добутками співмножників, один з яких ![]() збільшується, коли більш жорсткі правила страхування (більший питомий страховий внесок та менша питома страхова винагорода), інший

збільшується, коли більш жорсткі правила страхування (більший питомий страховий внесок та менша питома страхова винагорода), інший ![]() - зменшується.

- зменшується.

Числовий приклад: дані

Для спрощення розрахунків буде запроваджене додаткове припущення: всі клієнти однакові, тобто мають однакові функції корисності й імовірності страхових випадків.

Залишимо основні параметри моделі клієнта незмінними порівняно з прикладом, який розглядався вище, тобто: А = 20 000; п= 0.0001.

Система цінностей особи, яка страхується, описана в Табл. 1.

Особливостями системи цінностей особи, яка може скористатись послугами страхової компанії, є те, що найбільш болючими для неї будуть втрати останніх одиниць активу (20 ютилів за кожну тисячу з останніх п'яти). Кожна з наступних п'яти одиниць і втрата перших одиниць - найменш болюча.

На відміну від моделі клієнта питомий страховий платіж вже не фіксується й не є об'єктом вибору.

| Табл. 4. Корисність залишку активу після страхового випадку (згідно з граничною корисністю (1)) |

| Табл. 5. Страхові платежі та обсяги страхування (п - 0.0001)

| |||

| Величина активу(х) (в тис.) | Гранична Корисність

| Корисність (u(x)) |

|

| |

| 0 | 20 | ||||

| 0 | 20 | 0 | 0.0001 | 15-20 | |

| 1 | 20 | 20 | 0.0002 | 5 | |

| 2 | 20 | 40 | 0.0003 | 15 | |

| 3 | 20 | 60 | 0.0004 | 15 | |

| 4 | 20 | 80 | 0.0005 | 10-15 | |

| 5 | 20 | 100 | 0.0006 | 10 | |

| 6 | 10 | 110 | 0.0007 | 10 | |

| 7 | 10 | 120 | 0.0008 | 10 | |

| 8 | 10 | 130 | 0.0009 | 10 | |

| 9 | 10 | 140 | 0.0010 | 5-10 | |

| 10 | 10 | 150 | 0.0011 | 5 | |

| 11 | 5 | 155 | 0.0012 | 5 | |

| 12 | 5 | 160 | 0.0013 | 5 | |

| 13 | 5 | 165 | 0.0014 | 5 | |

| 14 | 5 | 170 | 0.0015 | 5 | |

| 15 | 5 | 175 | 0.0016 | 5 | |

| 16 | 1 | 176 | 0.0017 | 5 | |

| 17 | 1 | 177 | 0.0018 | 5 | |

| 18 | 1 | 178 | 0.0019 | 5 | |

| 19 | 1 | 179 | 0.0020 | 0-5 | |

| 20 | 1 | 180 | 0.0021 | 0 | |

Метод розрахунку

Сподіваний прибуток страхової компанії за умови, що всі клієнти однакові, становитиме величину:

![]() (20)

(20)

Максимізація сподіваного прибутку буде еквівалентна максимізації сподіваної корисності прибутку, оскільки, згідно з припущенням, страхова фірма нейтральна до ризику.

Для визначення сподіваного прибутку фірми, який відповідає певному рівню питомого страхового платежу, потрібно визначити реакцію клієнтів (а вони, згідно з припущенням, всі однакові) на ![]() ,

тобто знайти х(

,

тобто знайти х(![]() ) Після цього знайдену величину підставити формулу (20).

) Після цього знайдену величину підставити формулу (20).

Розрахунок реакції клієнта страхової компанії

Для визначення реакції клієнта страхової компанії потрібно у разі різних питомих страхових платежів перерахувати дані Табл. 2 і знайти той обсяг страхування, який забезпечує максимальну сподівану корисність клієнтові.

У Табл. 4 відображений розрахунок для ![]() = 0.001, у Табл. 5 для

= 0.001, у Табл. 5 для ![]() = 0.003

= 0.003

Оберемо інтервал зміни ![]() від 0.0001 до 0.0021 і дня кожною

від 0.0001 до 0.0021 і дня кожною ![]() з цього інтервалу з кроком 0.0001 знайдемо х(

з цього інтервалу з кроком 0.0001 знайдемо х(![]() ). Для спрощення розрахунків можна скористатись законом спадаючої граничної сподіваної корисності. Використання цього закону дає змогу повністю не заповнювати таблиці на зразок Табл. 2:. як тільки сподівана корисність починає спадати у разі збільшення обсягу страхування, розрахунок можна припиняти. Табл. 5 містить результати розрахунків реакції клієнта на зміну питомого страхового платежу в інтервалі [0.0001, 0.0021] з кроком 0.0001.

). Для спрощення розрахунків можна скористатись законом спадаючої граничної сподіваної корисності. Використання цього закону дає змогу повністю не заповнювати таблиці на зразок Табл. 2:. як тільки сподівана корисність починає спадати у разі збільшення обсягу страхування, розрахунок можна припиняти. Табл. 5 містить результати розрахунків реакції клієнта на зміну питомого страхового платежу в інтервалі [0.0001, 0.0021] з кроком 0.0001.

Рис.6 графічно зображає обсяг страхування клієнта залежно від ціни страхування (питомого страхового платежу). (Для однозначності в точках r – 0.0001, 0.0005, 0.0010, 0.0020 обрані середні значення можливих варіантів страхування, тобто відповідно 17.5, 12.5, 7.5, 2.5.

Табл.5 та Рис.6 наочно показують важливу особливість: спадання обсягу страхування у разі зростання ціни страхування. Очевидним є намагання особи застрахуватись, коли це нічого не варто. Обсяг страхування у цьому випадку буде максимальним, проте страхова фірма матиме лише збитки. За ціни страхування, яка перевищує 0.0021 гривні на кожну гривню застрахованого майна, збитків не буде, але й прибуток теж буде відсутнім, оскільки ніхто не страхуватиметься.

| Табл.6. Страхові платежі ( | |

|

| ((1- р) |

| 0 | 2,00 |

| 1 | 0,00 |

| 2 | 1,50 |

| 3 | 3,00 |

| 4 | 4,50 |

| 5 | 5,00 |

| 6 | 5,00 |

| 7 | 6,00 |

| 8 | 7,00 |

| 9 | 8,00 |

| 10 | 6,75 |

| 11 | 5,00 |

| 12 | 5,50 |

| 13 | 6,00 |

| 14 | 6,50 |

| 15 | 7,00 |

| 16 | 7,50 |

| 17 | 8,00 |

| 18 | 8,50 |

| 19 | 9,00 |

| 20 | 4.75 |

| 21 | 0.00 |

| 22 | 0.00 |

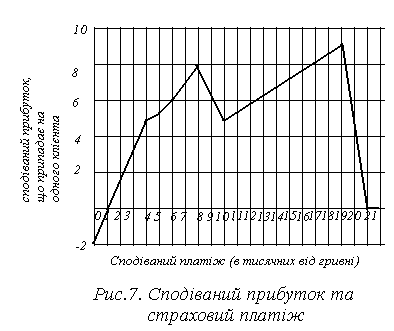

Оптимальна ціна страхування

Полічимо сподіваний прибуток страхової фірми за різного обсягу питомого страхового платежу (ціни за страхування). Нагадаємо ще раз, що максимізація сподіваного прибутку згідно з припущенням про нейтральність страхової фірми до ризику, буде еквівалентна максимізації сподіваної корисності прибутку!

Результати розрахунків відображені в Табл.6. Як і під час побудови Рис.6, для усунення неоднозначності обсягу страхування для деяких значень страхового платежу обираються середні значення обсягів страхування.

Рис.7 і Табл. 6 свідчать про те, що максимальний сподіваний прибуток страхова компанія отримає у разі страхового платежу 0.0019 гривні за кожну гривню застрахованого активу.

Характерною особливістю залежності сподіваного прибутку від страхового платежу є відсутність увігнутості.

Умови прибутковості страхової компанії

Випишемо умови, за яких страхова компанія в середньому буде прибуткова. Розглянемо випадок, коли страхова компанія повністю відшкодовує застрахований актив, тобто q = 1. Сподіваний прибуток компанії з розрахунку на одного клієнта в цьому разі становитиме величину:

![]() (21)

(21)

Як і раніше, будемо дотримуватись припущення, що всі клієнти страхової компанії однакові. Отже, за певних умов страхування вони всі гуртом страхуватимуться в однакових обсягах, або ухилятимуться взагалі від страхування. Це дає змогу розглядати питання про прибутковість страхової компанії з точки зору взаємовідносин компанії та одного клієнта.

З (21) випливає, що страхова компанія буде прибутковою (в середньому), якщо одночасно виконуються дві умови:

1. клієнт страхує хоча б частку свого активу, тобто:

х(![]() ) > 0; (22)

) > 0; (22)

2) сподіваний страховий платіж клієнта компанії перевищує сподівану страхову компенсацію компанії клієнтові, тобто:

![]() (23)

(23)

Теорема про рівновагу та її наслідок, коли q = 1, дають умови, за яких клієнт схиляється до страхування.

Згадаємо, що, згідно з наслідком з теореми про рівновагу, якщо q = 1, то:

![]() (24)

(24)

![]() (25)

(25)

![]() (26)

(26)

Поєднуючи (26) та (23), робимо висновок, що умови прибутковості страхової компанії в середньому будуть такі:

![]() (27)

(27)

Варто звернути увагу на цікаву особливість. Порівняння формул (25), (23) та (27) дає підстави стверджувати, що у разі виконання умов, достатніх для того, щоб власник активу страхував його повністю, страхова фірма буде в середньому збитковою.

Цей висновок, до речі, підтверджується розрахунками з Табл.6 та Рис.7.

Параметричний аналіз взаємодії страхової компанії та її клієнта

Аналіз теореми про рівновагу, її наслідку та умов прибутковості страхової компанії дає змогу дослідити, яким чином впливають деякі параметри на взаємодію компанії та її клієнта.

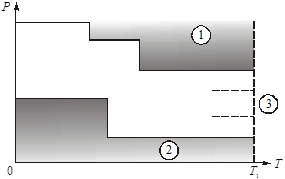

Відразу ж вкажемо три принципові ситуації, які можуть трапитись на ринку купівлі та продажу ризику.

1) умови врахування вигідні страховій компанії, але не привабливі дня клієнта;

2) умови страхування привабливі для клієнта, але не вигідні страховій компанії,

3) умови страхування вигідні компанії й водночас привабливі для клієнта.

З точки зору аналізу, принциповим є взаємне розташування величин ![]() та 1,

та 1, ![]() ,

, ![]() . Розглянемо розташування

. Розглянемо розташування ![]() в чотирьох інтервалах:

в чотирьох інтервалах: ![]() .

.

Результати аналізу відображені в табл.7. Підкреслимо, що реальна прибутковість страхової компанії та реальна привабливість умов страхування для клієнта можливі лише тоді, коли умови взаємно вигідні й для продавця, й для покупця ризику. Це забезпечується лише в третьому випадку.

Перші два випадки були б реально вигідними для клієнтів, коли б існувала страхова компанія, яка б працювала собі на збиток. Останній - коли б клієнти страхувались, погіршуючи свої життєві кондиції.

| Табл. 7. Взаємодія страхової фірми та клієнта | ||

| Умови | Клієнт | Страхова компанія |

|

| умови страхування вигідні для того, щоб клієнт страхував актив повністю | збиткова |

|

| умови страхування вигідні для того, щоб клієнт страхував актив частково | збиткова |

|

| умови страхування вигідні для того, щоб клієнт страхував актив частково | прибуткова (в середньому) |

|

| умови страхування не вигідні для клієнта | прибуткова (в середньому) |

Отже, клієнт страхової компанії зацікавлений в її процвітанні, й навпаки, страхова компанія не може нормально працювати, не створивши вигідні умови для клієнтів.

Окремий випадок

Табл.7 свідчить про важливість урахування страховою компанією сили цінностей клієнтта й зокрема, загрозливої межі ![]() для параметра

для параметра ![]() , після чого клієнт вже не звертається до страхової компанії.

, після чого клієнт вже не звертається до страхової компанії.

Досить часто оправданою є така гіпотеза:

Корисність першої одиниці активу надзвичайно велика, а останньої - досить мала;

З гіпотези випливає, що загрозлива межа![]() відсувається дуже далеко, й достатньою умовою прибутковості страхової фірми буде виконання лише нерівності:

відсувається дуже далеко, й достатньою умовою прибутковості страхової фірми буде виконання лише нерівності:

![]()

або ![]() . (28)

. (28)

У підручниках і задачниках з мікроекономіки вживаною є функція корисності ![]() .

.

Очевидно, що гранична корисність першої одиниці активу, згідно з цією функцією становитиме величину: ![]() .

.

Звідси, для страхової компанії, яка обслуговує клієнтів із системою цінностей, що відображається функцією корисності ![]() , єдиною умовою прибутковості є нерівність (28).

, єдиною умовою прибутковості є нерівність (28).

Проте прибутковість буває теж різною, й звісно, компанія прагне до максимального прибутку (сподіваного). Тому надмірна жадібність може призвести до невеликих прибутків.

Ускладнені варіанти розрахунків

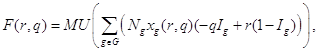

Проведений вище аналіз базувався на істотних спрощеннях, зокрема на припущенні, що всі клієнти однакові. Зберігаючи основну схему розрахунків, її можна розповсюдити на більш загальний випадок, зокрема на той, коли є кілька груп клієнтів із різним ставленням до ризику.

Позначимо через g групу клієнтів, через ![]() - множину груп,

- множину груп, ![]() - кількість осіб, які належать до групи

- кількість осіб, які належать до групи ![]() - відповідно функцію корисності та актив особи групи.

- відповідно функцію корисності та актив особи групи.

Модель індивіда, який звертається за послугами до страхової компанії, залишається незмінною, за винятком того, запроваджується додатковий індекс належності до груп.

![]() (29)

(29)

![]()

Позначимо через![]() вважатимемо, що розв'язок задачі (29). Будемо вважати його єдиним. Також вважатимемо, що страхова подія трапляється для усіх осіб однієї групи разом.

вважатимемо, що розв'язок задачі (29). Будемо вважати його єдиним. Також вважатимемо, що страхова подія трапляється для усіх осіб однієї групи разом.

розрахунків

Завдання страхової компанії полягає у виборі параметрів страхування ![]() та q таким чином, щоб максимізувати сподівану корисність її прибутку, тобто:

та q таким чином, щоб максимізувати сподівану корисність її прибутку, тобто:

де ![]() - індикатор страхової події для осіб групи

- індикатор страхової події для осіб групи ![]() ,

,

U – функція корисності страхової компанії.

Припущення щодо нейтральності до ризику страхової компанії істотно спрощує вираз сподіваної корисності її прибутку:

![]()

де Pg - імовірність страхового випадку для групи ![]() .

.

Розрахунки сподіваного прибутку страхової компанії в цьому випадку вимагають знаходження оптимальної реакції на параметри страхування осіб з усіх груп.

ВИСНОВОК

I. Економікa страхування базується на купівлі та продажу ризику. На відміну від звичайних товарів, ризик - антитовар. Позбавлення від нього особи приводить до покращення її життєвих кондицій. За це продавець ризику сплачує покупцеві ризику.

II. Покупцем ризику є страхова компанія, продавцем – її клієнт.

III. Клієнт страхової компанії – особа, несхильна до ризику. Для неї більш привабливим є отримання дещо меншої, але гарантованої суми, аніж участь у ризикованій операції з більшим сподіваним результатом. Тому потенційний клієнт схильний до того, щоб позбутись частки активу, яким він володіє, але гарантовано зберегти залишок активу.

IV. Особа, нeсхильна до ризику, має увігнуту функцію корисності за Нейманом-Моргенштерном. Найбільш вагомою вона вважає втрату останніх одиниць активу. Втрата перших одиниць - менш вагома.

V. Загальна схема страхування полягає в купівлі клієнтом страхової компанії страхового потоку, який гарантує повне відшкодування частки активу, яка страхується. Вартість полісу пропорційна обсягу страхованого активу й називається страховим платежем. Вартість страхування одиниці активу – питомим страховим платежем. У разі втрати активу, тобто, копи трапляється страховий випадок, страхова компанія повністю відшкодовує клієнтові страховану частку активу, а також страховий внесок.

VI. Модель клієнта страхової компанії має такий вигляд:

![]()

Згідно з цією моделлю, клієнт поводиться так, начебто він максимізує сподівану корисність залишку активу.

VII. Оскільки функція корисності ![]() увігнута, то функція сподіваної корисності

увігнута, то функція сподіваної корисності ![]() буде також увігнутою. Іншими словами, для особи, несхильної до ризику, виконується закон спадаючої граничної сподіваної корисності.

буде також увігнутою. Іншими словами, для особи, несхильної до ризику, виконується закон спадаючої граничної сподіваної корисності.

VIII. Увігнутість функції сподіваної корисності дає змогу давати достатні умови випадкам, коли

а) клієнт ухиляється від страхування взагалі,

б) клієнт страхує весь актив повністю;

в) клієнт страхує частку активу.

Якщо перша одиниця страхованого активу мала від'ємну граничну сподівану корисність, то клієнт ухиляється від страхування взагалі, тобто

![]()

Аналогічно, якщо остання одиниця страхованою активу має додатну сподівану граничну корисність, то клієнт страхує актив повністю:

![]()

Якщо перша одиниця страхованого активу має додатну граничну сподівану коpиcнicть, а остання - від’ємну, то клієнт страхує актив частково, тобто

![]()

IX. Оскільки

![]()

то остання умова дає рівняння рівноваги:

![]() (30)

(30)

X. Величина ![]() є граничною корисністю страхування у разі страхового випадку,

є граничною корисністю страхування у разі страхового випадку, ![]() - граничною шкодою за його відсутності. Отже, згідно з рівнянням рівноваги, клієнт у разі пошуку найпривабливішого обсягу страхування балансує граничну корисність та шкоду від страхування з урахуванням імовірності страхового випадку.

- граничною шкодою за його відсутності. Отже, згідно з рівнянням рівноваги, клієнт у разі пошуку найпривабливішого обсягу страхування балансує граничну корисність та шкоду від страхування з урахуванням імовірності страхового випадку.

XI. Прибуток страхової компанії - це різниця між страховими внесками та винагородами клієнтів. Звідси, прибуток страхової компанії є випадковою величиною, оскільки кожен клієнт може як збільшувати, так і зменшувати прибуток страхової компанії залежно від того, чи трапився страховий випадок.

XII. Позначимо через s індекс клієнта страхової компанії. Кількість клієнтів позначимо через ![]() . Тоді прибуток страхової компанії становитиме величину:

. Тоді прибуток страхової компанії становитиме величину:

![]() ,

,

де xs(r,q) обсяг страхування з боку клієнта s за питомого страхового внеску та питомої страхової винагороди q.

Іs - індекс страхового випадку, клієнта s, що дорівнює 1, якщо має місце страховий випадок для клієнта s, і 0 у протилежному випадку.

XIII. Модель страхової компанії полягає в підборі параметрів страхування ![]() , q таким чином, щоб максимізувати сподівану корисність прибутку, тобто:

, q таким чином, щоб максимізувати сподівану корисність прибутку, тобто:

![]()

де v( • ) - функція корисності особи, яка втілює інтереси страхової компанії.

XIV. Модель фірми в щойно сформульованому вигляді - досить складна задача. Проте навіть аналіз її зовнішнього вигляду підказує, що для знаходження параметрів страхування з боку страхової фірми потрібна "золота середина". Перший імпульс, який може виникнути в недосвідченого менеджера страхової компанії - зменшити страхову винагороду q та збільшити страховий внесок ![]() . На цьому шляху може виникнути небезпека позбутись клієнтів взагалі й збанкрутити внаслідок надмірної жадібності. Страховій компанії не може бути добре, якщо буде погано її клієнтам!

. На цьому шляху може виникнути небезпека позбутись клієнтів взагалі й збанкрутити внаслідок надмірної жадібності. Страховій компанії не може бути добре, якщо буде погано її клієнтам!

XV. Важливе припущення в економіці страхування - це припущення про нейтральність до ризику страхової компанії. Для забезпечення своєї нейтральності до ризику компанія повинна мати солідний капітал. Дійсно, маючи в кишені 10,000,000 гривень, можна взяти участь у лотереї з виграшем та програшем 10,000 гривень з імовірностями 0.5 (нейтральність до ризику в обсягах до 10,000 гривень). Маючи всього для 10,000 гривень, майже ніхто не буде ризикувати своїм статком, для нього „справедлива лотерея" з нульовим виграшем буде невигідною, оскільки сподівання отримати додатково не компенсується жахом залишитись без нічого.

XVI. За нейтральності до ризику компанії її функція корисності буде лінійною, й модель компанії матиме такий вигляд:

![]() (31)

(31)

Модель дає змогу порівнювати ефективність параметрів страхування з точки зору страхової компанії.

XVII. Модель страхової компанії ще більше спрощується, якщо вважати, що всі клієнти фірми однакові. За умови відшкодування застрахованого активу повністю з боку компанії, тобто, якщо q=1, модель страхової компанії ще більше спрощується і набуває вигляду:

![]()

XVIII. На відміну від функції сподіваної корисності клієнта функція сподіваної корисності страхової фірми не 6уде увігнутою (див. Рис.8). Враховуючи наявність у моделі лише однієї змінної, пошук оптимального страхового платежу може здійснюватись послідовним обчисленням ![]() для різних

для різних ![]() .

.

XIX. У разі збільшення страхового платежу обсяг страхування з боку клієнта зменшується (див. Рис.9).

XX. Для страхової компанії принциповим є питання про діапазон параметрів страхування, які забезпечують її прибутковість (в середньому). Це питання докладно розглянуто за припущення, що всі клієнти однакові, та за умови, що страхова фірма відшкодовує увесь застрахований актив.

З формули сподіваного прибутку страхової компанії

![]()

випливає, що страхова компанія буде прибутковою (в середньому), якщо одночасно виконуються дві умови

1) клієнт страхує хоча б частку свого активу, тобто ![]() ;

;

2) сподіваний страховий платіж, клієнта компанії перевищує сподівану страхову компенсацію компанії клієнтові, тобто ![]() .

.

Сполучаючи ці дві умови з теоремою про рівновагу, отримаємо умови прибутковості (в середньому) страхової компанії:

![]()

| Табл. 7. Взаємодія страхової фірми та клієнта | ||

| Умови | Клієнт | Страхова компанія |

|

| умови страхування вигідні для того, щоб клієнт страхував актив повністю | збиткова |

|

| умови страхування вигідні для того, щоб клієнт страхував актив частково | збиткова |

|

| умови страхування вигідні для того, щоб клієнт страхував актив частково | прибуткова (в середньому) |

|

| умови страхування не вигідні для клієнта | прибуткова (в середньому) |

ХХІ. Теорема рівноваги та умови прибутковості страхової компанії дають змогу дослідити її взаємодію з клієнтом залежно від параметрів страхування та імовірності страхового випадку. Випадки взаємодії містяться в Табл.7.

XXIІ. Реальна прибутковість страхової компанії та реальна привабливість умов страхуванню для клієнта можливі лише тоді, копи умови взаємовигідні і для продавця, і для покупця ризику. Це забезпечується лише в третьому випадку.

XXIII. Перші два випадки були 6 реально вигідними для клієнта, коли б існувала страхова компанія, яка працювала б собі на збиток. Останній - коли б клієнт страхувався погіршуючи свої життєві кондиції.

XXIV. Отже, клієнт страхової компанії зацікавлений у її процвітанні, й навпаки, страхова компанія не може нормально працювати, не створивши вигідні умови для клієнта.

Список використаної літератури

1. Хоружий С. Про деякі проблеми ринку цінних паперів.// Финансовые риски. - 2000 - №2.

2. Филин С. Государственное регулирование банковских рисков при инвестировании реального сектора экономики.// Банковское дело. - 2000 - №4.

3. Лепейко Т. Інструменти ринку цінних паперів в Україні.// Банківська справа. - 2000 - №4.

4. Сивый В., Балыка С. Управление хозяйственным риском // Бизнес информ. – 1998. - № 12. – С.23-27.

5. Устенко О.Л. Теория экономического риска : Монография. – К.: МАУП, 1997. – 164 с.

6. Щукін Б.М. Інвестиційна діяльність:Методичний посібник. – К.: МАУП, 1998. – 68 с.

Похожие работы

... ії орган страхового нагляду повідомляє юридичну особу в письмовій формі із зазначенням причин відмови. Розділ 2.Інвестиційна стратегія як форма прояву диверсифікації страхового портфеля. 2.1.Моделювання фінансових потоків страхових компаній. Фінансова діяльність страхової компанії безпосередньо впливає на її рейтинг в межах страхового ринку. Фінансова спроможність страхових підприємств ...

... про час купівлі часто визначається цілим рядом факторів, Приміром. ви можете купити товар швидше, якщо одна з марок, якій ви віддаєте перевагу наявна у продажу або якщо її виробник пропонує знижку. Поведінка споживача після купівлі Останній етап процесу прийняття рішення про купівлю - це поведінка споживача після купівлі, тобто порівняння споживачем придбаного товару зі своїм и надіями чи споді ...

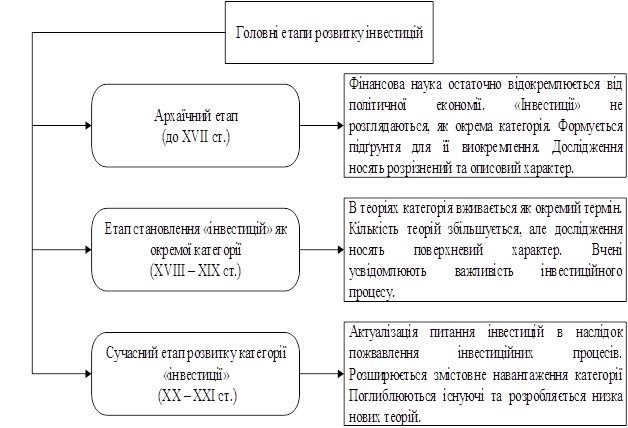

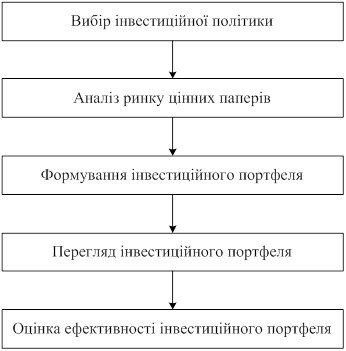

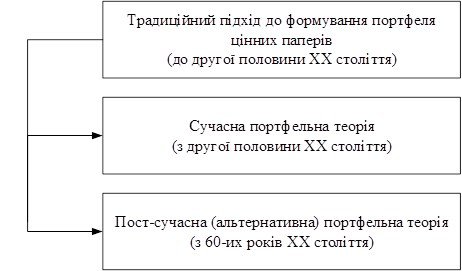

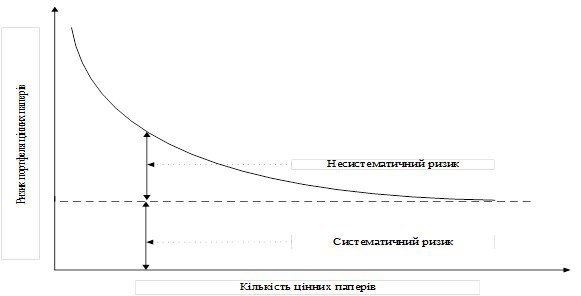

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... ійних покупців, треба не тільки визначити, які категорії покупців можна зацікавити товаром фірми, а й зрозуміти, чому він їх зацікавить. Уточнення маркетингових стратегій фірми. Ціноутворення є досить особливим елементом загальної маркетингової стратегії фірми. Відповідно й розроблення цінової стратегії повинно бути орієнтовано на розв’язання завдань маркетингу загалом. Визначення потенці ...

0 комментариев