Навигация

НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ

3 НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ

В процессе исследования организации и развития кредитных отношений необходимо остановится на основных проблемах и трудностях, с которыми сталкиваются банки, являющиеся основными продавцами кредитных ресурсов, и субъекты хозяйствования, являющихся их потребителями.

Основными проблемами, присущими кредитованию в Республике Беларусь, являются:

- слабость ресурсной базы банков, обусловленная причинами двух групп - низкой капитализацией банковской системы, с одной стороны, и ограниченными возможностями привлечения и заимствования средств на внутреннем и внешних рынках ссудных капиталов;

- несоблюдение требований ликвидности, вызванное, во-первых, короткими сроками привлечения средств и спросом со стороны экономики на инвестиционные кредиты, во-вторых, значительными объемами депозитов в национальной валюте и возрастающим спросом на кредиты в иностранных валютах;

- большое число убыточных и неплатежеспособных предприятий, а также отсутствие окупаемых инвестиционных проектов, что затрудняет возможности банков в размещении средств в форме кредита;

- неразвитость такого сектора экономики, как малый и средний бизнес;

- относительно низкая платежеспособность населения, ограничивающая возможности активизации потребительского кредитования;

- отсутствие конкуренции в банковской сфере и наличие значительного числа государственных банков, имеющих различного рода преференции;

- слабость системы внутреннего контроля в банках за кредитными операциями, в том числе отсутствие кадровой политики, направленной на постоянное повышение квалификации персонала.

Характеризуя обозначенные проблемы, прежде всего, отметим, что на сегодняшний день одним из барьеров, стоящий на пути развития белорусских предприятий, является нехватка капитала. Уровень текущего самофинансирования предприятий не превышает 25%, на долю кредиторской задолженности приходится около 60% оборотных активов. Обеспечить масштабное расширение производства, освоение нового оборудования и технологий, а для многих и выйти из кризиса без привлечения кредитов невозможно.

Однако доля вложений в предприятия реального сектора экономики недостаточно велика. Кредиты, предоставляемые банками экономике, составляют около 25% ВВП. Для сравнения: аналогичный показатель в США равен 70%, в Японии - 55%. Главная причина - наличие больших кредитных рисков из-за неплатежеспособности заемщиков, т.к. около 40% предприятий Беларуси являются убыточными. Банк является коммерческой организацией и размещает денежные средства при условии прибыльности кредитной операции и минимальном риске невозврата средств. Ведение же "двойной" бухгалтерии не позволяет банку правильно оценить финансовое положение предприятия и адекватно рассчитать свой уровень кредитного риска.

Перед банками стоит еще одна проблема - проблема снабжения экономики заемными средствами, которая заключается не в консерватизме банкиров, а в элементарной нехватке денег. Активы отечественных банков составляют около 40% ВВП - это один из самых низких показателей в мире [20, с.28]. В условиях ограниченной ресурсной базы банки предпочитают менее рискованные источники формирования доходов - валютнообменные, расчетные операции.

Далее отметим, что важнейшим параметром структуры кредитного портфеля банков являются сроки выдачи кредитов. На соотношение краткосрочного и долгосрочного сегментов влияют уровень инфляции, величина пассивов коммерческих банков, объем эмиссионного кредитования определенных секторов экономики. При этом существует серьезное противоречие между банками и заемщиками: банки в большей степени заинтересованы в наиболее доходных инструментах - рублевых кредитах на короткие сроки, тогда как заемщики испытывают потребность в кредитах на более длительные сроки. Удельный вес долгосрочных кредитов вырос до самого высокого уровня за время развития кредитного рынка и составил 40,9%, но и он недостаточен. В Германии, например, доля долгосрочных кредитов составляет 86% банковского кредитного портфеля [20, с.29].

Негативным фактором, влияющим на кредитный рынок, выступает неопределенная ситуация на валютном рынке. Отсутствие однозначных оценок динамики курса доллара США повышает валютные риски для банков, т.к. динамика ставок на сегодняшний день во многом зависит от поведения курсов основных мировых валют.

Недоступность кредита - еще одна проблема кредитования на сегодняшний день. И дело здесь не только в высокой стоимости, но и в сложности самого оформления кредитной сделки, т.е. сбора пакета документов. Сложности возникают и в связи с большим сроком принятия решения о предоставлении кредита, неясности критериев предоставления кредита, отсутствии залогового обеспечения.

В Республике Беларусь в настоящее время не разработаны единые принципы анализа заемщика (поручителя/гаранта), не унифицированы процедуры кредитования и формы документации, что значительно усложняет и затягивает процесс получения кредита, И банкам, и заемщикам, впервые участвующим в таком кредитовании, требуется много времени для того, чтобы разобраться в непривычной документации.

Кроме того, рынок банковских услуг Республики Беларусь характеризуется высоким уровнем монополизации, административным регулированием, узким перечнем услуг.

Следует отметить, что основной проблемой кредитования был и остается кредитный риск банков.

Кредитный риск, то есть, опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном договоре, является неотъемлемой частью банковской деятельности. Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка [38, с. 123]. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем.

В современной литературе можно найти различные определения, однако, как правило, под кредитным риском понимается риск неисполнения заемщиком первоначальных условий кредитного договора, т.е. невозврат (полностью или частично) основной суммы долга и процентов по нему в установлены договором сроки.

Кредитный риск, которому подвергается коммерческий банк, зависит от ряда факторов, характеризующий кредитный портфель и кредитную политику банка. Основными среди них являются:

1) степень диверсификации кредитного портфеля по заемщикам, отраслям (чем выше диверсификация, тем ниже риск, чем выше концентрация кредитного портфеля, тем риск выше);

2) доля просроченных кредитов в портфеле (включая неявные и реструктурированные просроченные кредиты);

3) кредиты в нетрадиционные сферы бизнеса;

4) доля в кредитном портфеле новых заемщиков, не имеющих кредитной истории;

5) залог неликвидных и малоликвидных активов;

6) организация кредитования в банке как технологического процесса[13,с.2].

Очевидно, что по своему происхождению факторы, влияющие на кредитный риск, различаются по отношению к банку на внешние и внутренние. По данным Всемирного банка (табл. 3.1), внутренние для банка факторы являются причиной 67% потерь банков по кредитам, а на долю внешних факторов приходится, соответственно, 33% потерь.

Таблица 3.1 Факторы, вызывающие потери банка при кредитовании

| Внутренние факторы | 67% | Внешние факторы | 33% |

| Нехватка обеспечения | 22% | Банкротство компании | 12% |

| Неправильная оценка информации при изучении заявки на кредит | 21% | Требования кредиторов о погашении задолженности | 11% |

| Слабость операционного контроля и задержки в выявлении и реагировании на ранние предупредительные сигналы | 18% | Безработица/семейные проблемы | 6% |

| Плохое качество обеспечения | 5% | Кража/мошенничество | 49% |

| Невозможность получения оговоренного в контракте обеспечения | 1% |

На внешние факторы возможно лишь пассивное управляющее воздействие со стороны банка, заключающееся в выборе заемщика и в формировании системы принятия решений и предпочтений при предоставлении кредита. Внутренние же факторы, характеризующие всю технологию кредитования от предоставления кредита до его полного погашения, являются, напротив, полностью или частично управляемыми со стороны банковского менеджмента, и при достаточно последовательной административной политике в области кредитования могут в значительной мере минимизировать кредитный риск.

Под управлением кредитным риском понимается комплекс мер организационного и технического характера, позволяющих заблаговременно предвидеть и решать возникающие вопросы, связанные с кредитным риском до того, как они перерастут в серьезную проблему для банка.

Центральное место в управлении кредитным риском принадлежит определению методов оценки кредитного риска по каждому отдельному кредиту/заемщику и на уровне банка (кредитного портфеля) в целом.

Под оценкой кредитного риска заемщика обычно понимают изучение и оценку качественных и количественных показателей экономического положения заемщика. Работа по оценке кредитного риска в банке проводиться в три этапа. На первом этапе производится оценка качественных показателей деятельности заемщика, на втором -оценка количественных показателей и на заключительном, третьем этапе получение сводной оценки - прогноза и формирование окончательного аналитического вывода [20, с.288].

Как отмечалось выше, большинство предприятий на протяжении последних лет испытывают тяжелые финансовые затруднения, и убытки результатов их деятельности практически не снижаются. Недостаточная платежеспособность - фактор, определяющий высокий уровень рисков при кредитовании таких предприятий.

Высокие кредитные риски вызваны не только финансовым состоянием предприятий (невысокой рентабельностью, убыточностью), но и их техническим оснащением. Так, значительная часть промышленных предприятий не в состоянии производить конкурентоспособную продукцию, реализация которой позволила бы вернут выданный кредит.

Значительный фактор кредитного риска - отсутствие у заемщиков кредитной истории.

В настоящее время можно констатировать, что ужесточение конкуренции на кредитном рынке приводит к снижению некоторыми банками своих требований к заемщику. Нет возможности оценить реальные риски сегодня. По оценке специалистов, от 20 до 60% кредитов могут стать "плохими", если не предусматривать возможность неблагоприятного развития событий, не заложить ее в стратегию банка и продолжать кредитную политику, исходя из ожидания отличной конъюнктуры, качество кредитного портфеля может долгое время снижаться, не искажая формальных показателей надежности.

Большую роль играет методическая и нормативная база организации кредитного процесса. Ситуация такова, что каждый коммерческий банк, исходя из своего опыта, вырабатывает подходы и систему кредитования. Для сравнения: в зарубежных банкам основным фактором создания эффективной системы управления кредитным риском стало развитие единой культуры кредитования путем внедрения стандартных инструкций для анализа, принятия решения и мониторинга отдельных кредитов.

В настоящее время большинство коммерческих банков ограничиваются наличием кредитного отдела, деятельность которого сводится к заключению и исполнению кредитных договоров. Задачи же стратегического планирования, методического обеспечения, анализа и контроля за выполнением условий кредитной сделки не решаются. В результате уровень организации кредитной работы во многих банках крайне низок, что усиливает их кредитные риски.

Далее отметим, что кредитные работники зачастую уделяют слишком много внимания анализу обеспечения. Однако решение о выдаче кредита должно базироваться на анализе сути финансируемого предприятия, а не на привлекательности обеспечения. Вопрос об обеспечении должен решаться уже после того, как кредитная сделка признана приемлемой с точки зрения риска и возврата средств в результате осуществления кредитного проекта.

Риск кредитных вложений также увеличивается за счет сложной процедуры судебного разбирательства в случае неисполнения заемщиком своих обязательств по кредитному договору. Рассмотрение дела может затягиваться более чем на год, в течение которого банк вынужден каким-то образом возмещать потерю ликвидности из-за невозврата кредита [33, с. 102].

Как видно проблем, связанных с управлением кредитного риска предостаточно. Естественно, все их необходимо решать, путем его минимизации.

На сегодняшний день в Республике Беларусь применяется система оценки рисков и раннего реагирования CAMELS, которая успешно применяется в некоторых странах. Ее суть в проведении оценок каждого компонента системы (С -адекватность капитала, А - качество активов, М - качество менеджмента, Е -уровень доходности операций, S — чувствительность к рыночным рискам).

Оценка уровня кредитного риска и качества управления им имеет особую важность именно на уровне обособленных структурных подразделений банка (филиалов), непосредственно осуществляющих банковские операции и другие виды деятельности.

При разработке мероприятий по минимизации кредитного риска в ОАО“Белагропромбанк” оцениваются такие элементы, как организация кредитного процесса, соблюдение созданной банком системы лимитов и одобрения кредитов, анализ и оценка индивидуальных и совокупных кредитных рисков, сопровождение кредитов и внутренний контроль, управление проблемными кредитами а также методы управления кредитным риском (предупреждение, избежание, минимизация).

Так, при установлении для филиалов внутренних лимитов банком помимо ограничения полномочий преследуется цель минимизации кредитного риска путем диверсификации кредитного портфеля по различным категориям заемщиков, срокам предоставления, видам обеспечения, видам валют. Для этого важно, чтобы все лимиты были гибкими и не противоречили друг другу.

В немалой степени снижению кредитного риска способствуют разработка и определение условий кредитного договора по каждой конкретной сделке. Зачастую применение типовых договоров приводит к несоответствию условий договора условиям кредитной сделки. Поскольку содержательную часть кредитного договора составляют его существенные условия, определенные Банковским кодексом, то они должны быть тщательно продуманы, чтобы четко отражать суть кредитуемого мероприятия, способствовать снижению кредитного риска по данной сделке и получению приемлемого дохода по кредиту.

Иногда, в процессе обслуживания клиента изменяется его финансовое состояние, качество и количество обеспечения возврата кредита. Поэтому для минимизации кредитного риска важным является налаживание эффективного сопровождения кредита с целью своевременного выявления кредитов с повышенным уровнем риска.

Немаловажным является определение интенсивности мониторинга, который дожжен быть пропорционален предлагаемому риску по кредиту и определятся еще при рассмотрении кредитной заявки.

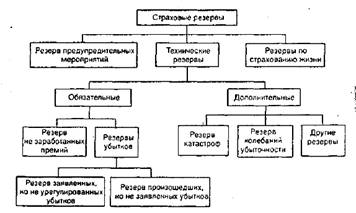

Наиболее часто встречающимся в филиалах способом минимизации кредитных рисков является создание резерва на покрытие возможных убытков по активам, подверженным кредитному риску. Формирование такого резерва имеет своей целью компенсировать потери, которые может понести банк в случае невозврата денежных средств, размещенных в различные виды активов. Размер резерва должен учитывать при этом не только очевидные риски, но и требования банковского надзора.

Существенное влияние на уровень кредитного риска имеет также профессиональная подготовка сотрудников кредитного отдела, их опыт и ответственность на всех этапах кредитного процесса, начиная с рассмотрения заявки и заканчивая погашением кредита. В связи с этим, необходимо анализировать стратегию банка, направленную на развитие (обучение) специалистов филиалов.

Подводя итоги вышесказанного, еще раз подчеркнем: развитие кредитных отношений коммерческих банков с субъектами хозяйствования зависит как от государственной политики, так и от работы и усилий коммерческих банков и предприятий - заемщиков.

В практике любого банка возникают ситуации недобросовестного выполнения обязанностей, установленных в кредитном договоре, заемщиками перед своими кредиторами. Это, в свою очередь ведет к повышению кредитного риска. С этой целью банками определяется последовательность действий с момента выявления проблем, связанных с кредитным риском, до полного их разрешения, организации работы с проблемной задолженностью, разработкой и принятием мер, обеспечивающих решение данных задач для минимизации кредитного риска в банке.

Под проблемной задолженностью следует считать:

- просроченную (сомнительную) задолженность по счетам до востребования, срочным вкладам, по предоставленным кредитам;

- просроченные проценты по счетам до востребования, срочным вкладам, предоставленным кредитам;

- просроченную (сомнительную) задолженность по долгосрочным и краткосрочным кредитам, факторингу, лизингу, исполненным гарантийным обязательствам юридическим лицам [35, с.3.].

Основными признаками, свидетельствующими о возможном возникновении проблемной задолженности, являются:

- задержка предоставления должником финансовой и бухгалтерской отчетности без наличия объективных причин;

- неоднократное образование просроченных платежей по основному долгу и процентам в период проведения активной операции;

- систематические (2 и более раз) обращения должника с просьбой об изменении условий договора (о переносе промежуточных сроков погашения, снижении процентной, лизинговой ставки, увеличении лимита, изменении размера выкупной стоимости и т.п.);

- изменения денежных потоков должника по сравнению с планируемыми до проведения активной операции;

- снижение размера фактического поступления выручки от реализации продукции по сравнению с планируемыми при подаче заявки на проведение активной операции;

- прекращение контактов с работниками банка (например: отказы на приглашения посетить банк, от переговоров, кредитополучатель (лизингополучатель) не отвечает на телефонные звонки и др.);

- подтвержденная негативная информация о должнике из разных источников;

- негативные отклики в прессе (в том числе объявления о ликвидации, реорганизации, банкротстве).

Всю работу банка с проблемными кредитами можно разделить на несколько этапов.

Основной этап работы при проведении активных операций банка, подверженных кредитному риску — мониторинг.

Мониторинг (сопровождение) - непрерывное наблюдение за экономическими объектами, анализ их деятельности как составная часть управления. Это планомерный и систематический процесс контроля за реализацией сделки, своевременное выявление изменений в ходе ее и обоснованное принятие корректирующих действий, направленных на минимизацию потерь, связанных с кредитным риском.

Одной из важнейших задач мониторинга является своевременное выявление проблемной задолженности с целью минимизации убытков банка.

Функции служб учреждений банка по минимизации рисков возникновения проблемной задолженности на этапе мониторинга следующие:

- регулярный (как правило, ежеквартальный, ежемесячный, при необходимости, (по межбанковским сделкам) на текущую дату месяца) анализ финансово-хозяйственной деятельности должника (в том числе банков-должников);

- контроль за целевым использованием кредита (в объемах и сроках, предусмотренных кредитным договором);

- контроль за соответствием задолженности по кредиту наличию материального обеспечения (в соответствии с условиями кредитного договора, как правило, не реже одного раза в квартал);

- контроль за наличием и сохранностью залогового имущества и объекта лизинга в зависимости от вида имущества и условий заключенных договоров;

- контроль за полнотой и своевременностью исполнения обязательств по межбанковским операциям.

Таким образом, качественный мониторинг позволяет своевременно отследить негативные тенденции ухудшения финансово-хозяйственного положения должника, и своевременно прекратить проведение новых активных операций с ним.

В случае классификации задолженности как проблемной, весь комплекс мероприятий по ее погашению может быть разделен на два этапа;

- внесудебная (согласительная) процедура:

- судебный (принудительный) порядок.

Согласительная процедура работы с проблемной задолженностью включает в себя период с момента вынесения задолженности либо ее части на счета по учету просроченной задолженности и до момента исчерпания банком всех возможностей добровольного урегулирования с должником вопроса погашения проблемной задолженности и обращения в органы нотариата или обращения в суд.

Основные мероприятия, проводимые в рамках согласительной процедуры:

- предъявление учреждением банка платежного требования с предварительным акцептом;

- взыскание задолженности в установленном порядке с гаранта (поручителя); обращение с уведомлением к страховщику;

- погашение задолженности по договору путем заключения договоров об уступке требования, о переводе долга в установленном законодательством порядке;

- предоставление взамен исполнения обязательств отступного, заключение договора новации, зачет встречных однородных требований;

- изъятие (что должно быть предусмотрено договором финансовой аренды) у лизингополучателя объекта лизинга, являющегося собственностью банка (при наличии возможностей его последующей передачи в лизинг либо реализации и погашения, таким образом, задолженности по лизингу в части основного долга; или отсутствие реальных перспектив возмещения задолженности в денежной форме).

При неурегулировании (непогашении) задолженности в рамках согласительной процедуры возможны следующие решения:

1) обращение с иском в суд к должнику, поручителю; обращение в правоохранительные органы;

2) проведение иных мероприятий, не противоречащих законодательству.

Окончательное решение о дальнейшем ходе работы по взысканию просроченной задолженности с должника принимается руководителем учреждения банка.

Естественно, упомянутые в последнюю очередь мероприятия по ликвидации задолженности по кредиту являются крайней мерой банка, применяемой лишь в особых случаях, т.к. такие процедуры, являются весьма болезненными как для должника, так и для банка.

В связи с этим, одним из основных способов работы с проблемными кредитами является всесторонний мониторинг деятельности субъектов хозяйствования, в ходе которого банк имеет право потребовать от кредитополучателя разработки и представления в банк программы по текущему оздоровлению его деятельности. Причем программа должна содержать конкретные мероприятия, с указанием сроков, ответственных исполнителей и планируемого эффекта от их реализации. Кроме того, в процессе мониторинга банк:

- анализирует причины, повлекшие за собой образование просроченной, сомнительной задолженности по кредитам банка, полноту принятия юридическим лицом мер, направленных на погашение просроченных, сомнительных кредитов;

- в лице уполномоченного лица, может принимать участие в работе органов юридического лица (Правление, совет директоров, совещания, собрания акционеров и др.);

- контролирует выполнение планов текущего и перспективного развития юридического лица, предусматривающих проведение мероприятий по его финансовому оздоровлению, восстановлению платежеспособности и возврат кредитов банку;

- участвует в разработке маркетинговой политики с целью определения наиболее оптимального ассортимента и структуры производства продукции;

- осуществляет постоянный контроль за финансовым состоянием юридического лица. При проведении финансового анализа использует: отчетный бухгалтерский баланс, отчеты о прибылях и убытках, о движении капитала, о движении денежных средств и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса;

- осуществляет наблюдение за движением денежных средств по всем счетам юридического лица. Особое внимание должно быть уделено своевременности и полноте поступления выручки от реализации продукции на текущие счета, контролю за проведением бартерных сделок, работе, проводимой юридическим лицом по сокращению дебиторской задолженности за отгруженную продукцию, а также вопросам сбалансированности денежных потоков, позволяющим обеспечить наиболее эффективное использование юридическим лицом собственного и заемного капитала;

- изучает организационную схему управления юридическим лицом, наличие у него обособленных структурных подразделений, филиалов и движение их финансовых потоков [34, с. 6].

Все выше перечисленные мероприятия направлены на повышение качества кредитного портфеля. На наш взгляд, целесообразно будет определить основные рекомендации ОАО “Белагропромбанк” в области кредитования, направленные на улучшение качества кредитного портфеля и минимизацию кредитного риска:

- при рассмотрении кредитуемых проектов предпочтение отдавать проектам импортозамещения, осуществляемым в рамках государственных программ;

- устанавливать лимит задолженности по активным операциям банка с юридическими лицами;

- кредитные операции в отношении юридических лиц, не имеющих доли государства в уставном фонде, осуществлять при условии их прибыльной работы;

- разработать в отношении кредитополучателей, систематически нарушающих условия кредитного договора (два и более раз) программу, предусматривающую конкретные меры по упреждению возникновения проблемных кредитов, а также индивидуальный план работы по ликвидации уже имеющихся долгов;

- осуществлять постоянный контроль за достаточностью залогового обеспечения, исходя из конъюнктуры рынка;

- направлять представителей банка в качестве наблюдателей за финансово-хозяйственной деятельностью предприятий, не обеспечивающих своевременное погашение кредитов и выполнения условий договора залога.

ЗАКЛЮЧЕНИЕ

В результате проведенного исследования сделаны следующие выводы:

1) Основой организации кредитных отношений банка с кредитополучателями является кредитная политика банка, которая представляет собой стратегию и тактику деятельности банка в области кредитования клиентов. Кредитная политика содержит перечень процедур кредитования и обязанностей сотрудников банка, реализующих данные процедуры. Основными целями кредитной политики являются: выполнение параметров, определенных основными направлениями денежно-кредитной политики на 2006год, оказание кредитной поддержки юридическим лицам, формирование качественного и доходного кредитного портфеля и другие.

Соблюдение положений кредитной политики позволяет банку сформировать кредитный портфель, способствующий обеспечению прибыльности работы банка, контролю за кредитными рисками, соблюдению законов в области банковской деятельности.

2) Кредитные отношения банка с юридическими лицами представляют собой отношения, при которых банк (кредитор) предоставляет от своего имени и за свой счет привлеченные и/или собственные средства субъектам хозяйствования (кредитополучателям) на условиях возвратности, платности, срочности и обеспеченности.

Этапами кредитных отношений банка с юридическими лицами являются:

1) мониторинг финансово-хозяйственной деятельности кредитополучателя;

2) оформление и выдачу кредита;

3) контроль банка за использованием кредита;

4) погашение кредита и начисленных по нему процентов.

3) Диагностика кредитоспособности заемщика, как один из этапов

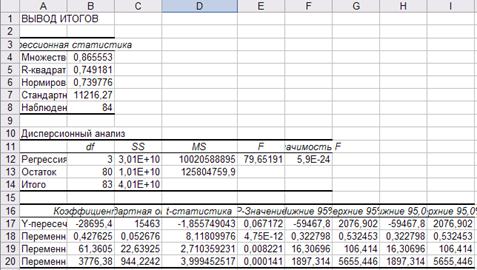

кредитных отношений, является одним из инструментов управления кредитным риском. Оценка методики, применяемой в практике ОАО“Белагропромбанк” показала, что кредитоспособность заемщиков определяется рейтинговым способом на основании ряда показателей (коэффициентов независимости, обеспеченности собственными оборотными средствами, текущей ликвидности). Анализ кредитоспособности ЗАО “Копыльское” и КХ “Элита-К” позволил сделать следующие выводы: ЗАО “Копыльское” является платежеспособным предприятием, с хорошими показателями, имеет устойчивое финансовое положение, постоянно наращивает собственные оборотные средства; КХ “Элита-К” обладает средним уровнем кредитоспособности и низкой финансовой устойчивостью, однако имеет прибыль и способно рассчитываться по своим долгам при условии своевременных расчетов дебиторов за отгруженную продукцию.

4) По результатам анализа кредитного портфеля отделения ОАО “Белагропромбанк” сделаны следующие выводы. Структура кредитного портфеля по типам контрагентов отражает специфику системы ОАО “Бклагропромбанк” по состоянию на 01.04.2006г. потребительским кредитам принадлежит 73,35% в валовом кредитном портфеле. В структуре кредитных операций с юридическими лицами преобладают краткосрочные кредиты, доля которых на01.01.2005г. составила 55,9%, на 01.04.2006г. - 65,3%. Низкий удельный вес долгосрочных кредитов объясняется отсутствием окупаемых инвестиционных проектов у клиентов банка. Банк активно проводит операции факторинга, лизинга, доля которых в динамике постоянно растет.

Анализ качества кредитного портфеля показал, что доля проблемной кредитной задолженности на балансе филиала остается в пределах 5%, что соответствует стандартам, принятым в мировой банковской практике.

5) В качестве основных проблем кредитования можно выделить

следующие:

- наличие больших кредитных рисков;

- проблема снабжения экономики заемными средствами из-за не

- хватки денежных средств у банковских учреждений;

- недоступность кредитов в силу высокого уровня ссудного процента;

- сложность оформления залогового обеспечения;

- отсутствие унифицированной системы процедуры кредитования

- и оформления документации;

- высокий уровень монополизации банков и административного

- регулирования их деятельности.

6) Основными мероприятиями минимизации кредитного риска являются:

а) установление лимитов для филиалов банка и для отдельных

кредитополучателей;

б) диверсификация кредитного портфеля;

в) разработка индивидуальных условий кредитного договора по каждой сделке;

г) интенсивный кредитный мониторинг;

д) регулярный анализ финансово- хозяйственной деятельности должника;

е) постоянное развитие (обучение) персонала банка.

СПИСОК СПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата от 30 декабря 2003 г, № 226 //Рэспублика. - 2004. -19 лют. - С. 6-12.

2. Инструкция по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности// Национальный реестр правовых актов Республики Беларусь. - 2004. - 8/11057.

3. Афанасьева О.Н. Проблемы банковского кредитования реального сектора экономики //Банковское дело. - 2004. - №4.- С.34-37.

4. Банковское дело: Учеб. / В.И. Колесников, Л.М. Кролевецкая. - М.: Финансы и статистика, 2001.- 464 с.

5. Банковский кодекс Республики Беларусь: Принят Палатой представителей 3 октября 2000года. Одобрен Советом Республики 12 октября 2000 года. - Мн.:Амалфея, 2004.-192 с.

6. Выборова Е.Н. Особенности диагностики кредитоспособности субъектов хозяйствования //Финансы и кредит. - 2004.- №1.- С. 17-22.

7. Гермавнович Г.В., Русинова А.Г. Мониторинг и моделирование оценки платежеспособности предприятий // Белорусский экономический журнал. -2003.-№3.-С. 51-57.

8. Горбач П. Сумма кредита и лимит: условия договора // Банковский вестник. - 2003. -№28.-С. 51-53.

9. Горбач П. Срок пользования кредитом // Банковский вестник.- 2003. -№34. - С.53-54.

10. Горник Л. Кредитные отношения и их значение в развитии экономики Республики Беларусь // Все для бухгалтера.- 2000.- №27.- С.4-7.

11. Горюков И.В. Критериальный анализ оценки качества ссуд корпоративным заемщикам // Банковские услуги. - 2004.- №5. - С. 11-21.

12. Давыдов А. Исправление ошибок при кредитовании // Валютное регулирование и ВЭД. - 2003.- №8.- С. 9 - 15.

13. Драенкова Е. Оценка кредитного риска в филиалах банков // Банковский вестник. - 2005. - №7. - С. 39-41.

14. Ендовицкий Д.А., Бочарова И.В. Анализ соблюдения заемщиком требований по обеспечению кредита // Экономический анализ: теория и практика.-2004.-№14.- С. 2-11.

15. Жоваников В.Н. Менеджмент кредитных рисков: теоретические аспекты и практические решения // Финансы и кредит. - 2003.- №10. - С. 2 -15.

16. Жуковский СВ. Получение банковского кредита - своего рода искусство, которому надо учиться // Экономика. Финансы. Управление. - 2003. - № 10.- С.103-110.

17. Кабушкин С.Н. Управление банковским риском: Учеб. пособие, - М.: ООО "Новое знание", 2004. - 336 с.

18. Кабушкин С.Н. Методика оценки совокупного риска кредитного портфеля банка // Экономика. Финансы. Управление. - 2004. - №7. - С. 88-91.

19. Кабушкин С.Н. Методика оценки совокупного риска кредитного портфеля банка // Экономика. Финансы. Управление. - 2004. - №8.- С.90 -95.

20. Караченцева Т. Реформирование кредитных отношений в Беларуси

Банковский вестник. - 2002. - № 34. - С. 41 - 46.

21. Кашин Р. Практические аспекты применения отдельных способов

обеспечения обязательств (залог, поручительство, задаток) // Юрист.- 2005. -№1.-С. 16-18.

22. Кисель С. Банковское кредитование: условия и тенденции развития в Беларуси//Банковский вестник. -2004. -№31. -С. 16-23.

23. Ковалев М. Белорусский банковский рейтинг по итогам первого квартала 2004г. //Вестник Ассоциации белорусских банков. - 2004. - №22. - С. 12-1

24. Кредитно- депозитный рынок: Банковский портфель 2006 года: учеб - метод.пособие / С.И.Пупликов, С.Г.-Голубев. Мн.: Тонпик, 2006.-228с.

25. Лаврушин О.И. Кредит как самостоятельная категория социалистического воспроизводства.- М.: Финансы и статистика, 1989. -213 с.

26. Ли О.В. Об оценке кредитоспособности заемщика (российский и зарубежный опыт) // Деньги и кредит.-2005.-№2.-С.50-54.

27. Лисак Б. Основные инструменты анализа деятельности клиента банка и риск "финансового рычага" // Вестник Ассоциации белорусских банков. - 2003.-№46. -С. 28-32.

28. Назаров А. Отдельные вопросы порядка предоставления и возврата кредитов в белорусских рублях // Главный бухгалтер. Банковская деятельность.-2004. -№2.-С. 43-51.

29. Назаров А.Л. Порядок предоставления (размещения) банками денежных средств в форме кредита и их возврата // Экономика. Финансы. Управление. - 2004. - №4. - С. 98-111.

30. Овсейко С. Новое в банковском кредитовании // Главный бухгалтер. -2004.- №25.-С. 35-37.

31. Организация деятельности коммерческих банков: Учеб. / Г.И. Кравцова, Н.В. Васеленко, И.К. Козлова и др.; Под общ. ред. Н.К. Кравцовой. - Мн.: БГЭУ, 2001.-512 с.

32. Панова Г.С. Кредитная политика коммерческого банка. - М.: ИКЦ "ДИС", 1997.-592 с.

33. Пивоварова Е. Анализ условий кредитования в Республике Беларусь // Планово - экономический отдел. - 2005. - №19. - С. 28 - 32.

34. Пищанская И .В. Организация деятельности коммерческих банков: Учеб. пособие. - М: ИНФРА-М, 2001. - 320 с.

35. Прокопович П.П. Об итогах выполнения основных направлений денежно-кредитной политики за 2004 год и задачи банковской системы на 2005 год // Банковский вестник. - 2005. - №4 .- С. 4-9.

36. Рабец Н.А. Ответственность кредитополучателя за неисполнение обязательств по кредиту // Экономика. Финансы. Управление. - 2003. - №6. -С.102-107.

37. Хенни Ван Грюнинг. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовыми рисками. - М.: "Весь мир", 2003.-290с.

38. Чернявский Ф. Кредитный ресурс для предпринимателей // Дело. -2004. -№151. -С. 28-30.

ПРИЛОЖЕНИЕ 1

Анализ ликвидности активов, выступающих в качестве обеспечения по банковскому кредиту

Таблица П.1.1 Анализ ликвидности активов, выступающих в качестве обеспечения по банковскому кредиту

| Вид обеспечения | Способность превращения в денежные средства | Способность генерировать денежный поток | Интересы кредитора | |

| 1 | 2 | 3 | 4 | |

| Средства в рублях и валюте на счетах в банке | Высокая | Низкая | Получение денежных средств | |

| Гарантия/поручительство крупного банка или крупной организации | Высокая | Низкая | Получение денежных средств | |

| Векселя/депозитные сертификаты | Высокая | Низкая | Владение финансовыми инструментами; предъявление к оплате; зачет в счет своих обязательств | |

| Залог под экспортную Выручку | Высокая | Низкая | Получение денежных средств | |

| Залог прав на дебиторскую Задолженность и векселя юридических лиц | Средняя | Низкая | Владение финансовыми инструментами; предъявление к оплате; зачет в счет своих обязательств | |

| Акции банков (компаний) | Средняя | Средняя | Владение в целях получения дохода, контроль над организацией; реализация | |

| Объекты недвижимости (нежилые помещения/жилые помещения) | Низкая | Средняя | Владение активами; использование в своих структурах; реализация | |

| Залог товаров в обороте/транспортных средств и технологического оборудования | Низкая | Высокая | Реализация; передача дочерним структурам для обеспечения их деятельности | |

ПРИЛОЖЕНИЕ 2

Рейтинговая оценка в баллах

Таблица П.2.1 Рейтинговая оценка в баллах, используемая в ОАО”Белагропромбанк”

| № п/п | Наименование показателя | Уровень показа- теля | Баллы в рейтин- говой оценке ценке | Уровень показа- теля | Баллы в рейтин- говой оценке | Уровень показа- теля | Баллы в рейтин-говой оценке |

| 1 | Коэффициент независимости | >0,5 | 10 | от 0,3 до 0,5 | 20 | менее 0,3 | 30 |

| 2 | Коэффициент текущей ликвидности в т.ч. | - | 20 | - | 40 | - | 60 |

| 2.1 | Промышленность | >U | - | от 1,7 до 1,0 | - | менее 1,0 | - |

| 2.2 | Сельское хозяйство | >1,5 | - | от 1,5 до 0,8 | - | менее 0,8 | - |

| 2.3 | Транспорт | >1Д5 | - | от 1,15 до 0,58 | - | менее 0,58 | - |

| 2.4 | Строительство | >1,2 | - | от 1,2 до 0,6 | - | менее 0,6 | - |

| 2.5 | Наука и научное обслуживание | >1Д5 | - | от 1,15 до 0,58 | - | менее 0,58 | - |

| 2.6 | Связь | >М> 1,01 | - | от 1,1 до 0,55 | - | менее 0,55 менее 0,5 | - |

| 2.7 | Торговля и общественное питание | >1,0 | - | от 1,0 до 0,5 | - | менее 0,5 | - |

| 2.8 | По другим отраслям народного хозяйства | >1,5 | - | от 1,5 до 0,75 | - | менее 0,75 | - |

ПРИЛОЖЕНИЕ 3

Структура пассива баланса предприятия ЗАО "Копыльское"

Таблица 3.1 Структура пассива баланса ЗАО "Копыльское", тысяч рублей

| Пассив | На 01. 09.2004г. | Доля в валюте баланса | На 01.11.2004г. | Доля в валюте баланса |

| Ш. Источники собственных средств | ||||

| Уставный фонд | 920,0 | 0,5 | 57 937,0 | 26,2 |

| Собственные акции, выкупленные у акционеров | 0,0 | 0,0 | 0,0 | 0,0 |

| Резервный бонд | 7 160,0 | 3,7 | 7 160,0 | 3,2 |

| Добавочный Фонд | 90 546,0 | 46,3 | 90 546,0 | 40,9 |

| Нераспределенная прибыль | 6221,0 | 3,2 | 22 691,0 | 10,3 |

| Непокрытый убыток | 0,0 | 0,0 | 0,0 | 0,0 |

| Целевое финансирование | 0,0 | 0,0 | 0,0 | 0,0 |

| Итого по подразделу III | 104 847,0 | 53,6 | 178 334,0 | 80,6 |

| IV. Доходы и расходы | ||||

| Резервы предстоящих расходов и платежей | 0,0 | 0,0 | 0,0 | 0,0 |

| Расходы будущих периодов | -36 145,0 | -18,5 | -37815,0 | -17,1 |

| Доходы будущих периодов | 44 982 0 | 230 | 46 475,0 | 21,0 |

| Прибыль отчетного года | 16470,0 | 8,4 | 8119,0 | 3,7 |

| Убыток отчетного гола | 0,0 | 0,0 | 0,0 | 0,0 |

| Прочие доходы и расходы | 0,0 | 0,0 | 0,0 | 0,0 |

| Итого по разделу IV | 25 307,0 | 12,9 | 16 779,0 | 7,6 |

| V. Расчеты | ||||

| Краткосрочные кредиты и займы | 47 432,0 | 24,2 | 17 630,0 | 8,0 |

| Долгосрочные кредиты и займы | 0,0 | 0,0 | 0,0 | 0,0 |

| Кредиторская задолженность | 18 126,0 | 9,3 | 8613,0 | 3,9 |

| Расчеты с поставщиками и подрядчиками | 2 957,0 9 | 1,5 | 0,0 | 0,0 |

| Расчеты по оплате труда | 866,0 | 5,0 | 0,0 | 0,0 |

| Расчеты по прочим операциям с персоналом | 0,05 | 0,0 | 2268,0 | 1,0 |

| Расчеты по налогам и сборам, расчеты по социальному страхованию и обеспечению | 141,0 | 2,6 | 504,0 | 0,2 |

| Расчеты с акционерами (учредителями) по выплате доходов (дивидендов) | 162,0 | 0,1 | 0,0 | 0,0 |

| Расчеты с разными кредиторами и дебиторами | 0,0 | 0,0 | 0,0 | 0,0 |

| Прочие виды обязательств | 0,0 | 0,0 | 0,0 | 0,0 |

| Итого по подразделу V | 65 558, 0 | 33,5 | 26 243,0 | 11,9 |

| Баланс | 195 712,0 | 100 | 221 356,0 | 100 |

ПРИЛОЖЕНИЕ 4

Анализ баланса предприятия КХ «Элита-К»

Таблица 4.1 Структура актива баланса КХ «Элита-К» за период с 01.09.2005. no 01.11.2005. (млн. руб.)

| Актив | На начало периода | Доля в валюте баланса, % | На конец периода | Доля в валюте баланса, % |

| I. Внеоборотные активы | ||||

| Основные средства | 3 004 ,5 | 20,5 | 3 043,2 | 15,0 |

| Внутренние расчеты по выделенным средствам, платежи от прибыли | 60,5 | 0,4 | 60,5 | 0,3 |

| Нематериальные активы | 17,7 | 0,1 | 19,1 | 0,1 |

| Доходные вложения в материальные | 0,0 | 0,0 | 0,0 | 0,0 |

| Вложения во внеоборотные активы | 308,1 | 2,0 | 310,1 | 1,5 |

| Прочие внеоборотные активы | 0,0 | 0,0 | 0,0 | 0,0 |

| Всего по подразлелу | 3 430,8 | 23,1 | 3 433,0 | 17,0 |

| П. Оборотные активы | ||||

| Запасы и затраты, в том числе Сырье и материалы Животные на выращивании Незавершенное производство Прочие запасы | 791,7 70,2 638,6 82,9 0,0 | 5,3 0,5 4,3 0,6 0,0 | 1 145,3 126,7 603,8 414,8 0,0 | 5,7 0,6 3,0 2,0 0,0 |

| Налоги по приобретенным ценностям | 851,1 | 5,7 | 865,8 | 4,3 |

| Готовая продукция и товары | 2 204,6 | 14,8 | 5 940,1 | 29,3 |

| Товары отгруженные, выполненные работы, оказанные услуги | 0,0 | 0,0 | 0,0 | 0,0 |

| Дебиторская задолженность, в. т.ч Расчеты с покупателями и заказчиками Расчеты с учредителями по вкладам в уставный фонд Расчеты с разными дебиторами и кредиторами Прочая дебиторская задолженность | 6736,1 6 232,6 0,0 14,3 489,2 | 45,3 41,9 0,0 0,1 3,3 | 7537,1 7 337,8 0,0 199,3 418,3 | 37,2 36,2 0,0 1,0 2,1 |

| Финансовые вложения | 809,0 | 5,4 | 711,3 | 3,5 |

| Денежные средства | 39,4 | 0,3 | 200,4 | 1,0 |

| Прочие оборотные активы | 0,0 | 0,0 | 0,0 | 0,0 |

| Итого по подразделу II | 11 431,9 | 76,9 | 16 818,3 | 83,0 |

| Баланс | 14 862,7 | 100 | 20 251,3 | 100 |

ПРИЛОЖЕНИЕ 4(продолжение)

Таблица П.4.2 Структура актива баланса КХ «Элита-К» за период с 01.09.2005 по 01.11.2005 (млн. руб.)

| Пассив | На начало периода | Доля в валюте баланса, % | на конец периода | |

| Ш. Источники собственных средств | ||||

| Уставный фонд | 0,4 | 0,0 | 1,7 | |

| Собственные акции, выкупленные у акционеров | 0,0 | 0,0 | 0,0 | |

| Резервный бонд | 0.0 | 0.0 | 0.0 | |

| Добавочный фонд | 3 942.0 | 26.5 | 3 959.9 | |

| Нераспределенная прибыль | 938,7 | 6,3 | 938,7 | |

| Непокрытый убыток | 0.0 | 0.0 | 0.0 | |

| Целевое финансирование | 4 939,9 | 4 957,4 | ||

| Итого по подразделу Ш | 4 939.9 | 33.2 | 4 957,4 | |

| IV. Доходы и расходы | ||||

| Резервы предстоящих расходов и платежей | 0,0 | 0,0 | 0,0 | |

| Расходы будущих периодов | -101.8 | -0.7 | -10.3 | |

| Доходы будущих периодов | 0.5 | 0.0 | 0.0 | |

| Прибыль отчетного года | 0.0 | 0.0 | 32.8 | |

| Убыток отчетного гола | 0.0 | 0.0 | 0.0 | |

| Прочие доходы и расходы | 0.0 | 0.0 | 0,0 | |

| Итого по разделу IV | -101.3 | -0.7 | 22.5 | |

| V. Расчеты | ||||

| Краткосрочные кредиты и займы | 5 130,0 | 34,5 | 6 378,6 | |

| Долгосрочные кредиты и займы | 0.0 | 0.0 | 0.0 | |

| Кредиторская задолженность Расчеты с поставщиками и подрядчиками Расчеты по оплате труда Расчеты по прочим операциям с персоналом Расчеты по налогам и сборам Расчеты по социальному страхованию и обеспечению Расчеты с акционерами (учредителями) по выплате доходов (дивидендов) Расчеты с разными кредиторами и дебиторами | 3211,0 3168,2 30,9 2,3 0,0 9,6 0,0 1571,1 | 21,6 21,3 0,2 0,0 0,0 0,0 0,0 10,6 | 8 700,2 5214,0 23,1 0,4 244,9 1,4 0,0 3 216,4 | |

| Прочие виды обязательств | 112,0 | 0,8 | 192,6 | |

| Итого по подразделу V | 10 024,1 | 67,4 | 15 271,4 | 75,4 |

| Баланс | 14 862,7 | 100 | 20 251,3 | 100 |

ПРИЛОЖЕНИЕ 5

КРЕДИТНЫЙ ДОГОВОР

КРЕДИТНЫЙ ДОГОВОР № 23

(примерная форма)

г.Копыль

« 12 » января 2006 г.

Открытое акционерное общество «Белагропромбанк»(наименование банка)

именуемый в дальнейшем «Банк», в лице управляющего отделением

«Белагропромбанк» г. Копыль Семенкевича Владимира Викторовича

(должность, Ф.И.О. руководителя)

действующего на основании доверенности №15-22/99-12-5369 от 17.10.2005

(название, дата, номер документа)

с одной стороны, и закрытое акционенрное общество «Копыльское»

(полное наименование юридического лица)

именуемый в дальнейшем «Кредитополучатель», в лице исполняющего

обязанности директора Молибашко Сергея Николаевича

(должность, Ф.И.О. руководителя)

действующего на основании Устава, зарегистрированного решением

Миноблисполкома № 382 от 28.04.2005 г. в ЕГР № 600018624(название, дата , номер документа)

с другой стороны, заключили настоящий Договор о нижеследующем.

1. Предмет Договора

1.1. Банк предоставляет Кредитополучателю кредит (открывает

кредитную линию) в сумме триста семьдесят миллионов .

рублей для оплата за комбикорм и кормовые добавки .

(указать целевое назначение)

с уплатой__________ процентов годовых за пользование кредитом.

Кредитополучатель обязуется возвратить Банку полученную сумму денежных средств и уплатить проценты за пользование кредитом.

1.2. Сроки и порядок предоставления и погашения кредита:

Срок предоставления кредита 12-го января 2006г. .

Порядок предоставления кредита путем безналичного перечисления средств

по мере предъявления инструкции кредитополучателя .

ПРИЛОЖЕНИЕ 6 (продолжение)

Срок погашения кредита 20-го июля 2006 года .

Порядок погашения кредита__________________________

1.3. Проценты за пользование кредитом и порядок их уплаты:

Период начисления процентов с 21-го числа предыдущего месяца по 20-е число текущего .

(указать даты)

Срок уплаты процентов ежемесячно .(указать даты)

Порядок уплаты процентов платежным поручением кредитополучателя2. Обязательства Сторон

2.1.Банк обязуется:

2.1.1. произвести выдачу кредита в сумме и в сроки, оговоренные в настоящем Договоре, с открытием Кредитополучателю счета по учету кредитной задолженности;

2.1.2. не позднее следующего рабочего дня после подписания настоящего Договора сообщить банку, в котором открыт текущий счет Кредитополучателя, о сумме выдаваемого кредита и сроке его погашения;

2.1.3. не погашенную в установленный срок сумму кредита и процентов за пользование им перенести на соответствующие счета по учету просроченной задолженности.

2.2. Кредитополучатель обязуется:

2.2.1.полностью использовать кредит для целей, предусмотренных настоящим Договором, а также своевременно производить все расчеты и платежи по настоящему Договору;

2.2.2. в обеспечение своих обязательств по исполнению настоящего

договора предоставить_______________________________________ ,

(указать способ обеспечения)

оформив соответствующий договор согласно законодательству Республики Беларусь который является приложением к настоящему Договору и должен быть представлен Банку одновременно с подписанием настоящего Договора.

2.2.3. при наступлении сроков возврата кредита и процентов за пользование им обеспечить на текущем счете наличие необходимых средств для погашения указанной задолженности и представить в Банк (или в банк, в котором открыт текущий счет Кредитополучателя) платежное поручение на списание средств со своего счета;

2.2.4. заблаговременно (за рабочих дней) сообщить Банку о возможном неиспользовании кредита (открытой кредитной линии);

ПРИЛОЖЕНИЕ 6 (продолжение)

2.2.5. представлять Банку._____________________________________

(срок, периодичность)

достоверную бухгалтерскую отчетность, иные документы и информацию о своей хозяйственно-финансовой деятельности, целевом использовании кредита и его обеспеченности;

2.2.6. в случае изменения своего наименования, адреса, правового статуса либо реорганизации незамедлительно сообщать Банку о происшедших изменениях;

3. Права Сторон

3.1. Банк имеет право:

3.1.1. осуществлять контроль за целевым использованием кредита и его погашением в течении тридцати банковских дней с момента предоставления кредита ;

(указать периодичность и формы контроля)

3.1.2. анализировать хозяйственно-финансовую деятельность кредитополучателя и осуществлять проверки на месте по всем вопросам его функционирования и кредитно-расчетного обслуживания;

3.1.3. в одностороннем порядке изменять размер процентов за пользование кредитом, сообщая об этом Кредитополучателю не позднее пяти дней до принятия изменений;

3.1.4. в случае выявления нарушений в хранении и бухгалтерском учете затрат, произведенных за счет кредита, выданного по настоящему Договору, установления фактов не целевого использования кредита и других нарушений настоящего Договора досрочно списывать сумму задолженности по кредиту с не наступившими сроками погашения и процентам платежным требованием с текущего счета Кредитополучателя;

3.1.5. при непредставлении Кредитополучателем Банку платежного поручения на перечисление средств в погашение задолженности по кредиту и процентам за пользование им в сроки, предусмотренные в подпунктах 1.2 и 1.3 настоящего Договора, списывать своим платежным требованием с предварительным акцептом с оплатой в день поступления сумму возвращенного кредита и процентов с текущего счета Кредитополучателя и очередности, установленной законодательством Республики Беларусь;

3.1.6. при возникновении просроченной задолженности по кредиту и процентам за пользование им принимать меры по взысканию долга в зависимости от способа обеспечения кредита;

3.1.7. осуществлять контроль за своевременной уплатой процентов за пользование кредитом;

3.1.8. направлять в соответствии с законодательством Республики Беларусь своих представителей в качестве наблюдателей за хозяйственной деятельностью Кредитополучателя в случае невыполнения им условий настоящего Договора.

3.2. Кредитополучатель имеет право:

3.2.1. досрочно возвратить кредит с уплатой начисленных процентов за пользование кредитом со своего текущего счета, известив Банк за 2 дней до предъявления документа на погашение;

3.2.2. ходатайствовать об увеличении размера кредита и изменении размера процентов за пользование им;

3.2.3. ходатайствовать о пересмотре срока предоставления кредита.

4. Ответственность Сторон

4.1. Банк уплачивает Кредитополучателю:

4.1.1. неустойку в размере - процентов от суммы несвоевременно выданного кредита за каждый день просрочки;

4.1.2. штраф в размере 0,01 процентов от суммы неправильно начисленных и взысканных процентов за пользование кредитом.

4.2. Кредитополучатель уплачивает Банку:

4.2.1: штраф в размере 10 процентов от суммы кредита, использованного не по целевому назначению;

4.2.2.повышенную ставку за пользование кредитом в размере_____

процентов, начисленную от суммы просроченной задолженности по кредиту;

4.2.3. возмещает Банку убытки вследствие неисполнения (ненадлежащего исполнения) обязательств по настоящему Договору, включая судебные издержки и др.

5. Срок действия Договора

5.1. Настоящий Договор вступает в силу с момента его заключения и действует до полного исполнения Кредитополучателем своих обязательств но возврату кредита и уплате процентов за пользование им, а также иных обязательств, вытекающих из настоящего Договора.

5.2. Изменение условий настоящего Договора оформляется путем подписания Сторонами дополнительных соглашений.

6. Порядок разрешения споров

Все споры по настоящему Договору, возникающие между Сторонами, разрешаются путем переговоров. В случае недостижения согласия спор подлежит рассмотрению Хозяйственным судом в соответствии с законодательством Республики Беларусь.

7. Прочие условия

7.1.При недостаточности средств на текущем счете Кредитополучателя

для исполнения обязательств по погашению кредита и уплаты процентов за пользование им в первую очередь погашается________________________

(указать основной долг по кредиту)

7.2. При расчете процентов количество дней в году принимается равным триста шестьдесят дней . (указать конкретно)

7.3. В случаях, не предусмотренных настоящим Договором, Стороны руководствуются Банковским кодексом Республики Беларусь и иным законодательством Республики Беларусь.

7.4. Настоящий Договор составлен на 5 листах на русском (белорусском) языке в 2 экземплярах по одному экземпляру для каждой из Сторон.

8. Юридические адреса и банковские реквизиты Сторон

Банк Открытое акционерное общество «Белагропромбанк» отделение «Белагропромбанк» в г. Копыле, ул. Пролетарская, 24, тел. 55-2-58, 50-0-32, УНН 600225883, МФО 153001908 .

Кредитополучатель закрытое акционенрное общество «Копыльское», Минская область, Копыльский р-он, д. Бивчицы, р/с 3012201100014 в отделении ОАО «Белагропромбанк» г. Копыль, 908 УНН 600018624, тел. 55-1-33 . Банк Кредитополучатель________ В.В.Семенкевич _________ С.Н.Молибашко

(подпись) (инициалы, фамилия) (подпись) (инициалы, фамилия)

Похожие работы

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

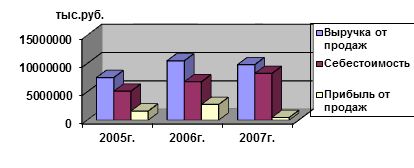

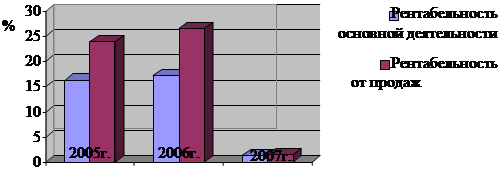

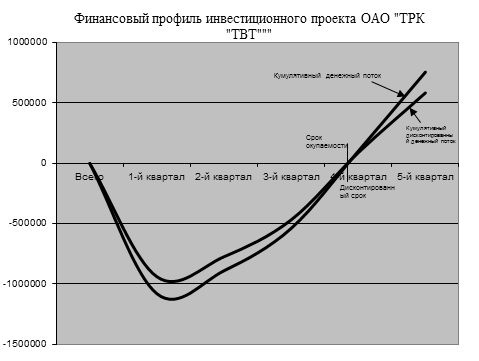

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

... , качества производимых товаров и оказываемых услуг, соответствия рабочих мест правилам техники безопасности, охраны труда и т.д. 1.2 Особенности организации и функционирования финансов коммерческих организаций Финансы коммерческих организаций - это система отношений, связанных с формированием и использованием финансовых ресурсов коммерческих организаций с целью обеспечения их деятельности и ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

0 комментариев