Навигация

Методи проектного фінансування

Кредитно-економічний факультет

Кафедра банківських інвестицій

Спеціальність 8105 „Банківська справа"

Магістерська програма “Фінансування інвестиційних проектів"

Заочна форма навчання

МАГІСТЕРСЬКА ДИПЛОМНА РОБОТА

на тему "МЕТОДИ ПРОЕКТНОГО ФІНАНСУВАННЯ"

Робота допущена до захисту в ДЕК

Завідувач кафедри к. е. н., доцент

Науковий керівник к. е. н., доцент

Рецензент

Київ 2010

Зміст

Вступ

Розділ І. Теоретичні засади проектного фінансування

1.1 Проектне фінансування як форма реалізації інвестиційної діяльності

1.2 Етапи реалізації процесу проектного фінансування

1.3 Роль банку в процесі проектного фінансування

Розділ ІІ. Реалізація процесу проектного фінансування в Україні

2.1 Макроекономічний аналіз ймовірних джерел проектного фінансування в Україні на фоні світової фінансової кризи 2008 - 2009 рр.

2.2 Аналіз впливу законодавчо-нормативного регулювання на створення джерел проектного фінансування в Україні

Розділ ІІІ. Перспективи розвитку проектного фінансування

3.1 Методи проектного фінансування в іноземній практиці

3.2 Принципи зменшення ризиків проектного фінансування в кризисний період

Висновки

Список використаної літератури

Додатки

Вступ

Актуальність теми магістерської дипломної роботи полягає в тому, що проектне фінансування - це такий тип боргового фінансування, при якому сам проект є єдиним або основним способом обслуговування боргових зобов'язань, як правило, без залучення додаткових фінансових джерел. Проектне фінансування характеризується особливим способом забезпечення реальності отримання запланованого грошового потоку за проектом. Воно досягається шляхом виявлення і розподілу всього комплексу пов'язаних з проектом ризиків між всіма учасниками проекту.

Хоча традиційному розумінню проектного фінансування відповідає небагато випадків, цей термін часто використовується у більш широкому значенні, що охоплює всі випадки кредитування проектів, масштаб яких досить великий у порівнянні з діяльністю пози-чальника, а сума кредиту не може бути забезпеченою заставним майном.

Теоретичні засади планування та реалізації інвестиційних проектів, вплив при цьому різноманітних ризиків, методи та шляхи їх мінімізації досліджували як вітчизняні, так і закордонні науковці, зокрема: О.Д. Вовчак, Г.О. Бардиш, В.В. Жуков, Г.М. Тарасюк, В.В. Лук'янова, Т.В. Головач, М.С. Пушкар, Р.М. Пушкар, І.П. Мойсеєнко, А.П. Дука, А.В. Череп, В.Г. Федоренко, Г.В. Козачен-ко, О.М. Антіпов, О.М. Ляшенко, Г.І. Дібніс та ін.

Практична реалізація проектного фінансування конкретного інвестицій-ного проекту у кожному випадку заснована як на типовому алгоритмі залу-чення коштів, так і особливому розрахунку оптимізації джерел залучення коштів на базі їх вартості та дисконтованої ефективності генерації потоків прибутку проекту.

Об'єкт дослідження: бізнес-план інвестиційного проекту створення міні-гольф клубу в ЗАТ з ІІ "Одеса гольф".

Предмет дослідження: Економічні відносини інвесторів та проектної команди по реалізації інвестиційного проекту, основаного на проектному фінансуванні.

Мета магістерської дипломної роботи: Оптимізація проектного фінансування інвестиційного проекту на базі сполучення джерел фінансування з різними ставками дисконтованої вартості коштів для отримання максимальних рівней прибуткової ефективності та окупності проекту.

Для досягнення мети в магістерській дипломній роботі вирішені наступні завдання:

У першому розділі розглянуті питання теоретичних засад проектного фінансування:

визначена сутність та особливості проектного фінансування;

досліджені етапи та форми проектного фінансування, а також ступень участі банків у проектному фінансуванні.

У другому розділі розглянуті питання реалізації процесу проектного фінансування:

проведений макроекономічний аналіз джерел проектного фінансу-вання в Україні на фоні світової фінансової кризи 2008 - 2009 рр;

здійснена оцінка впливу законодавчо-нормативної бази на формування джерел проектного фінансування в Україні;

проведений практичний аналіз технологій та ефективності варіантів проектного фінансування бізнес-плану створення міні-гольф клубу в ЗАТ з ІІ “Одеса-Гольф”.

У третьому розділі розглянуті питання перспектив розвитку проектного фінансування в Україні:

узагальнений досвід методів проектного фінансування в іноземній практиці;

запропоновані та обґрунтовані принципи зменшення ризиків проектного фінансування в сучасних умовах наслідків світової фінансової кризи.

Методами дипломного дослідження були - історичний аналіз, структурний аналіз, первинні статистичні спостереження, групування та статистичний аналіз хронологічних рядів параметрів, проектний аналіз та програмно-імітаційна оптимізація варіантів проектного фінансування.

Магістерська дипломна робота виконана на матеріалах звітів про діяльність проектної команди створюваного ЗАТ з іноземними інвестиціями "Одеса-гольф" у 2009 році.

Практична цінність отриманих результатів магістерського дипломного дослідження полягає в тому, що на основі проведеного комплексу оптимізації варіантів проектного фінансування доведено, що найкращі характеристики реалізуються при застосуванні варіанту змішаного проектного фінансування, заснованого на часткових прямих інвестиціях в статутний капітал гольф-клубу та частковому проектному банківському кредитуванні проекту, що дозволяє досягнути інвестиційно привабливого рівня дисконтованої внутрішньої ставки доходності проекту 36,1% при найбільшому рівні страхового запасу в 19,9% на ризики реалізації проекту.

Розділ І. Теоретичні засади проектного фінансування

1.1 Проектне фінансування як форма реалізації інвестиційної діяльності

У більшості випадків об’єктом проектного фінансування є сектор соціальної та виробничої інфраструктури, що характеризується значною капіталомісткістю, низькою комерційною ефективністю, але має стратегічне значення для економіки країни. Такий сектор охоплює об’єкти транспорту, енергетики, зв’язку, водопостачання і каналізації, переробки твердих відходів тощо.

Схеми проектного фінансування застосовуються також при спорудженні або відновленні крупних промислових об’єктів, рекультивації значних ділянок під кар’єрами та териконами.

Проектному фінансуванню притаманні особливі ознаки, за якими його відрізняють від кредитування, зокрема, інвестиційного.

Так, на відміну від комерційного чи інвестиційного кредитування, де об’єктом кредиту виступає фінансово-господарська діяльність позичальника, при проектному фінансуванні об’єктом дослідження є конкретний задум, тобто бізнес-ідея, проект. При цьому оцінка діяльності позичальника визначається у складі загальної оцінки інвестиційного проекту. Виходячи з цього, джерелом відшкодування боргу в межах структури його фінансування є виключно доходи, що генерує сам проект. В той час, як при інвестиційному кредитуванні джерелом виступають результати діяльності позичальника.

Проектне фінансування дозволяє здійснити багатосторонні проекти, в яких дотримується баланс інтересів всіх учасників та використовуються при цьому різні фінансові інструменти, як, наприклад, інвестиції в акціонерний капітал, позичкове фінансування, довгостроковий лізинг, торговельні кредити постачальників тощо.

Складність організації фінансування таких проектів передбачає тривалий термін їх реалізації, залучення широкого спектру технічних, економічних, фінансових та юридичних послуг різних суб’єктів що беруть участь у підготовці та реалізації проекту.

Відмінною рисою проектного фінансування вважається можливість залучення широкого кола учасників, які, як правило, пов’язані між собою складними та багатосторонніми договірними відносинами. При цьому організаційні форми участі можуть бути різними: корпорація, товариство, дочірнє підприємство, спільне підприємство тощо. Мотивацією до участі в проекті може бути просто очікування доходу від майбутнього продажу продукції. Проте в більшості випадках мотивацією виступає зайнятість в подальшій обробці основного продукту проекту чи гарантія джерела постачання необхідних коштів для основної діяльності. Економічною метою учасників є реалізація проекту в визначені терміни в межах узгодженого бюджету та згідно з затвердженою специфікацією; отримання прибутку.

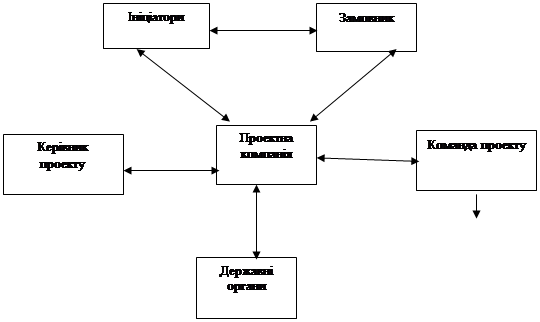

Суб’єкти проектного фінансування представлені учасниками, які мають безпосереднє відношення до об’єкта фінансування. З позиції їх ролі в організації проектного фінансування їх доцільно розподілити на основних та потенційних учасників. До основних відносяться: ініціатори, замовники, інвестори, керівник проекту участь яких є обов’язковою для проектного фінансування. Взаємовідносини між ними, особливо між інвесторами та ініціатором, визначають характер проектного фінансування.

Потенційними учасниками проектного фінансування можуть бути: держава, постачальники та покупці, страхові компанії, агентства з експортного кредиту та інші, які можуть брати участь в проекті в залежності від їх зацікавленості. Учасники проектного фінансування представлені на рис.1.1

Ініціатором проекту є автор головної ідеї бізнес-проекту, його попереднього обґрунтування та пропозиції по реалізації проекту. В якості ініціатора може виступити практично будь-хто з майбутніх учасників проекту, але, в кінцевому рахунку, ділова ініціатива по реалізації проекту має виходити від замовника проекту.

фінансовий консультант;

технічний консультант;

кредитори;

юридичний консультант;

консультант з питань страхування

підрядники;

консультант з питань маркетингу

споживачі;

|

постачальники.

Рис.1.1 Учасники проектного фінансування

Замовник - це основний учасник проектного фінансування, для кого здійснюється проект. Він зацікавлений в здійсненні проекту та досягненні його результатів, майбутній власник та користувач результатів проекту. Він визначає основні вимоги та масштаби проекту, забезпечує фінансування проекту за рахунок своїх коштів та коштів, що залучаються від сторонніх інвесторів, укладає угоди з основними виконавцями, несе відповідальність за такими контрактами, управляє процесом взаємодії між всіма учасниками проекту. Замовника представляє, як правило, фірма-засновник, що здійснюватиме експлуатацію проекту. Вона несе відповідальність за спорудження об’єкту та його нормальне функціонування, пошук підрядників та кредиторів, здійснює спільно з підрядником планування будівництва. Іноді через недостатній технічний та економічний потенціал, декілька засновників об’єднуються та проект реалізується у формі спільного підприємства. Як правило, з метою реалізації проекту створюється юридично самостійна спеціальна компанія.

Інвестор як учасник надає кошти у користування чи забезпечує їх отримання від третіх осіб. Метою інвестора виступає максимізація прибутку на свої інвестиції від реалізації проекту. Якщо інвестор та замовник не являються однією і тією ж особою, то в якості інвесторів зазвичай виступають банки чи інвестиційні фонди. Частка кредитора може бути найбільшою у загальній вартості проекту. Розмір позички визначається таким чином, щоб покрити витрати на будівництво, оборотний капітал, а також проценти за позичкою. При цьому можливо залучення широкого кола кредиторів: комерційних банків, національних та міжнаціональних банків розвитку, страхових та лізингових компаній, інвестиційних фондів, постачальників та покупців, інших приватних та інституційних інвесторів. Інвестори вступають у контрактні відносини з замовником, контролюють виконання контрактів та здійснюють розрахунки з іншими сторонами по мірі реалізації проекту. Інвестори виступають повноправними партнерами проекту та власниками всього майна, що купується за рахунок їх інвестицій, поки їм не будуть сплачені всі кошти по контракту з замовником чи згідно кредитної угоди.

У складі проектної компанії виступають керівник проекту та команда проекту. Керівник проекту - це основний суб’єкт, якому замовник та інвестор делегують повноваження по керівництву роботами реалізації проекту: плануванню, контролю та координації робіт всіх учасників проекту, моніто - рингу напротязі життєвого циклу проекту до досягнення визначених в проекті завдань та результатів при дотриманні встановлених термінів, бюджету та якості. Керівником проекту виступає, як правило, ініціатор чи замовник. Керівник проекту відповідає за правильність рішень, що приймаються та їх реалізацію. Слід пам’ятати, що втрачені можливості контролю знижують його ефективність на більш пізніх етапах реалізації проекту.

Команда проекту - специфічна організаційна структура, яку очолює керівник проекту. Завданням команди проекту виступає виконання функцій управління проектом. До складу основних учасників команди проекту входять: кредитори, фінансовий консультант, технічний консультант, консультант з питань страхування та інші.

Контракт на проектування та будівництво укладається з підрядником, що має досвід та репутацію у зведенні подібних об’єктів "під ключ", який забезпечує закінчення будівництва у визначену дату. Підрядник бере на себе ризик затримки термінів та перевищення кошторису; якщо він має субпідрядників, тобто виступає генеральним підрядником, то виконання контракту обов’язково повинно гарантуватися генпідрядником.

Більшість робіт за проектом неможливо реалізувати без допомоги фінансового консультанта, який може представити проект в такому вигляді, що ним зацікавляться інвестори. Він залучається ініціатором проекту з метою отримання допомоги в фінансових питаннях. Фінансовий консультант виконує функції фінансового аналітика, контролера, що спостерігає за здійсненням всього інвестиційного процесу. Такий спеціаліст прогнозує вплив на життєздатність проекту таких факторів, як процентні ставки за кредитами, ва-лютні ризики, темпи зростання інфляції, тощо.

Реалізація визначених функцій здійснюється ним через попереднє вивчення життєздатності проекту, організацію фінансування, контроль за вико-нанням кредитної угоди. Такий учасник може радити вибір банків, та спромо-жний виступити посередником між засновниками та кредиторами. Фінансовий консультант оцінює життєздатність проекту з фінансового боку, тому він пови-нен приймати участь в розробці проекту від самого початку. Кандидатами на таку роль можуть виступити: комерційні банки, інвестиційні банки, інститути спільного інвестування, інші фінансово-кредитні інститути чи спеціальні консультаційні фірми, генеральний підрядник, незалежні консультанти.

Для обґрунтування життєздатності проекту необхідно провести ґрунтовний технічний аналіз. З такою метою до роботи над проектом залучається технічний консультант. Функціями технічного консультанта є:

розгляд технічної документації, інформації про місце будівництва, інженерні рішення, оцінка технології, що буде використана та обладнання.

Консультант з питань страхування аналізує ступінь захищеності проекту на основі страхового відшкодування.

Умовно виділяють дві основні сфери ризиків, в яких потенційно існує вірогідність збитків: майнові ризики або ризики втрати майна внаслідок пош-кодження/крадіжки об’єкту; та фінансові ризики - це ризики втрати/неотри-мання очікуваного доходу від здійснення проекту внаслідок неможливості належної експлуатації об’єкту або в результаті недосягнення запланованих показників фінансової ефективності проекту та ризики невиконання інших зобов’язань, що передбачені угодою. Таким чином об’єктом страхування є майнові та економічні інтереси замовника проекту, що випливають із змісту угоди.

Радник з юридичних питань готує документи та розглядає всі узгодження та контракти за проектом.

Консультант з питань маркетингу оцінює надійність показників проекту.

Суттєву роль в реалізації проекту можуть відігравати потенційні споживачі продукції та постачальники. Потенційними споживачами продукції можуть бути юридичні чи фізичні особи, які виступають покупцями та користувачами кінцевої продукції. Вони визначають вимоги до продукції чи послуг, формують попит на неї. За рахунок коштів споживачів вішкодовуються витрати на проект та формується прибуток всіх учасників проекту.

Cкладовою частиною проектного фінансування виступають довгострокові угоди з надійними постачальниками обладнання, сировини та матеріалів для проекту, а також з покупцями майбутньої продукції.

Державні органи країни, на території якої реалізується проект, також можуть виступати в ролі учасників. Їх участь представляється у частці капіталу в проекті, наданні кредиту чи гарантії, забезпеченні необхідними дозволами та ліцензіями, створенні сприятливих умов для інвестицій, а також наданні різноманітних пільг, включаючи пільгове оподаткування.

Участь гарантів, кредиторів та інших суб’єктів залежить від конкретного інвестиційного проекту. Оптимальне співвідношення між учасниками проекту визначається рішенням організаторів, відповідності інтересів інвесторів та кредиторів.

Розглянемо точки зору дощо проектного фінансування різних економістів вчених. Як вони розуміють це визначення.

Під проектним фінансуванням розуміють форму реалізації фінансово-кредитних відносин учасників з приводу організації та здійснення фінансування інвестиційного проекту при використанні різноманітних фінансових інструментів за умови, що джерелами погашення заборгованості виступають генеровані проектом грошові потоки, а забезпеченням боргу виступають активи учасників фінансування [37].

Проектне фінансування - це форма здійснення інвестицій, за якої сам проект є способом обслуговування боргових зобов'язань. Головна відмінна риса проектного фінансування полягає в тому, що джерелом погашення кредиту в рамках структури його фінансування є тільки доходи, які генеруються самим проектом, тоді як при комерційних та інвестиційних кредитах джерелом погашення кредиту, як правило, є поточна діяльність позичальника [20].

Проектне фінансування - це одна з форм залучення інвестицій, яка використовується, як правило, в будівництві, енергетиці, нафтогазовій і гірничодобувній галузях, а також при створенні крупних інфраструктурних об'єктів. Цей вигляд фінансування застосовується в найбільш складних і масштабних проектах, коли банки не можуть забезпечити захист своєї позики одними лише заставами і перевіркою кредитоспроможності позичальника, а вимушені вникати в деталі бізнесу, що фінансується [37].

Проектне фінансування є комплексною формою забезпечення інвестиційних проектів грошовими коштами, джерелом повернення яких є майбутні доходи самого проекту. Методи проектного фінансування універсальні і використовуються для організації фінансування проектів будь-якого масштабу - від створення міні-пекарні до будівництва нових заводів і створення транспортної інфраструктури [21].

1.2 Етапи реалізації процесу проектного фінансування

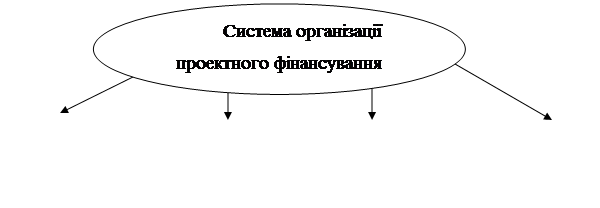

Система проектного фінансування складається з чотирьох послідовних етапів (рис.1.2):

Обґрунтування джерел та інструментів фінансування;

Визначення суб’єктів проектного фінансування;

Розробка планів (схем) фінансування інвестиційних проектів;

Регулювання взаємодії учасників фінансування.

Рис.1.2 Система проектного фінансування.

Важливою складовою системи проектного фінансування виступають фінансові плани та схеми фінансування інвестиційних проектів, які мають практичне значення.

Основна мета складання фінансового плану полягає у взаємоузгодженні доходів і витрат у плановому періоді. Фінансовий план представляє собою узагальнюючий плановий документ, який відображає надходження та витрачання грошових коштів підприємства на поточний та довгостроковий періоди.

Процес фінансового планування, повинен включати такі етапи:

аналіз фінансових показників за попередній період на основі бухгалтер-ського балансу, звіту про фінансові результати, звіту про рух грошових коштів тощо;

короткострокове фінансове планування;

довгострокове фінансове планування;

практичне впровадження планів та контроль за їх виконанням.

Важливим елементом є система бюджетування, яка складається із систем бюджетного планування структурних підрозділів, системи комплексного бюджетного планування діяльності підприємства в цілому.

Основними завданнями фінансового планування повинні бути [38]:

забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

визначення напрямків ефективного вкладення капіталу, оцінка раціональності його використання;

виявлення та мобілізація резервів збільшення прибутку за рахунок поліпшення використання матеріальних, трудових та грошових ресурсів.

Складним та багатоетапним процесом виступає також підготовка ефективної схеми фінансування проекту, в якій необхідно порівняти ефективність використання тих форм та методів його реалізації, які є доступними на інвестиційному ринку.

Схеми фінансування інвестиційних проектів можуть об’єднуватися в дві групи:

Здійснення проекту як єдиного цілого, використовуючи наявні у підприємства фінансові ресурси, різні види позичок чи позичкових коштів; можуть бути використані основні фонди компанії, включаючи нові об’єкти, які будуть побудовані в результаті реалізації проекту;

Розподіл процесу реалізації проекту на цільові підпроекти, позичкова підтримка яких базується на прямому чи непрямому кредитуванні, та поетапна реалізація таких підпроектів.

Використання першої схеми пов’язано, як правило, з реалізацією невеликих проектів, а також проектів, які за тими чи іншими причинами неможливо поділити на підпроекти.

Другий метод фінансування застосовується для складних проектів, реалізація яких розрахована на період, що перевищує типові терміни кредитування проектів учасниками інвестиційного ринку. Перевагами такого способу реалізації проекту є можливість:

Залучення до фінансування та реалізації окремих під проектів різноманітних організацій, що можуть виявити інтерес до конкретних об’єктів, що є результатом виконання лише цих під проектів;

Використовувати результати реалізації окремих підпроектів в якості гарантійних інструментів забезпечення повернення позичкових коштів на наступних етапах проекту, а амортизаційні відрахування від цих проектів - для фінансування наступних етапів проекту. Кредитна підтримка в такому випадку надається на коротший термін та на менш жорстких умовах, ніж довгостроковий кредит на реалізацію проекту в цілому, що може в свою чергу полегшити повернення довгострокової позички чи виплату лізингових платежів;

Ефективно застосовувати весь спектр позичкових інструментів, а саме корпоративних та трастових інструментів з різним ступенем участі та/чи контролю з боку кредиторів. Можуть використовуватися облігації, наприклад з зобов'язанням при певних, обумовлених заздалегідь умовах купити проект чи облігації (зобов'язання) за проектом;

Використовувати переваги періоду податкових пільг через зменшення ставок оподаткування чи передачі третій стороні, капіталізації коштів від зменшення амортизаційних податкових виплат;

Підвищити ціну акцій самого підприємства, використовуючи об’єкти, продукцію чи послуги, що є результатом окремих підпроектів. Під їх заставу може бути отриманий кредит від вітчизняних та іноземних комерційних банків.

Основними критеріями, якими слід керуватися при розробці схем фінансування інвестиційного проекту виступають [38]:

Отримання фінансових ресурсів за меншою ефективною вартістю;

Досягнення найбільшого ефекту від кредитів та податкових пільг в ті періоди, коли вони діють;

Оптимізація отриманих доходів, що забезпечується ефективним врахуванням особливостей діючого податкового (правового) середовища;

Підтримання гнучкості та мінімізації витрат на заробітну платню та інші соціальні виплати;

Мінімізація негативних наслідків від взаємних зобов’язань, що містяться у формах та методах, які використовуються та пов’язані з виплатами чи передачею власності;

Зменшення витрат фінансових коштів та ризику проектів за рахунок відповідної структури та джерел фінансування та визначених організаційних заходів, в тому числі: податкових пільг, гарантій, використання різних форм участі.

Організація проектного фінансування через використання лізингових схем є також поширеною. За такої форми організації підприємство як лізингоотримувач в результаті операції лізингу виступає підприємцем, власником, виробником. Він не лише використовує передане йому майно, але й володіє, розпоряджається їм певним чином, виступаючи при цьому повним власником вкладених ним витрат в покращення засобів виробництва, а також частини нових основних засобів в розмірі їх приросту за рахунок власного прибутку за лізинговий період.

Окремою схемою фінансування крупних інвестиційних проектів є використання позичкових коштів через механізм консорціумного кредитування. Такий механізм використовується для об'єднання кредитних ресурсів, диверсифікації кредитного ризику, підтримання ліквідності балансу банку, зменшення кредитних ризиків, дотримання нормативного показника максимального розміру ризику на одного позичальника.

Банки можуть укладати угоди про консорціумне кредитування з метою проведення спільного фінансування. В рамках такої угоди банки-учасники встановлюють умови надання кредиту та призначають банк, відповідальний за виконання угоди. Банки-учасники несуть ризик по наданому кредиту пропорційно до внесених у консорціум коштів.

Банківські консорціуми представляють собою тимчасові об'єднання банків, які створюються для координації дій при проведенні різного роду банківських операцій, або для кредитування однієї, але великої угоди і засновані банками на паритетних засадах. Консорціуми на постійній основі можуть створюватися для великомасштабних лізингових чи факторингових операцій на ринках позичкових капіталів. Створення консорціуму банків оформляється шляхом укладання відповідного договору, за яким кількість учасників не обмежується. Координує дії учасників консорціуму головний банк, який представляє інтереси консорціуму, але діє в межах повноважень, які отримує від інших учасників консорціуму. За організацію консорціуму головний банк отримує спеціальну винагороду, крім відсотків та комісійних, що покривають його безпосередні витрати. Як правило, банком-координатором виступає банк, що обслуговує клієнта, якому необхідно для реалізації проекту кошти в значних обсягах.

Кожен член консорціуму автономно оцінює ефективність проекту і визначає умови участі в ньому або може пропонувати свій варіант проведення тієї чи іншої операції, для якої створюється консорціум. На підставі цих пропозицій визначаються загальні скоординовані дії, які передбачаються у консорціумному договорі.

У договорі констатується факт створення консорціуму, визначаються його учасники, консорціумна участь кожного банку, мета, представництво та керівництво консорціуму, обов'язки, права та відповідальність учасників, форми майнової та іншої відповідальності, фінансові умови консорціумної угоди, зобов'язання членів консорціуму щодо головного банку. У консор-ціумній угоді можуть брати участь не тільки кілька банків, але й кілька позичальників, які мають причетність до заходу, що кредитується. Позичальник, що бажає отримати кредит у великому розмірі, може самостійно визначити банк, який бере на себе зобов'язання з організації банківського консорціуму та виконання функцій головного банку у кредитній угоді.

Як правило, головним банком визначається один з великих банків з достатніми пасивами, який має досвід проведення великих кредитних операцій, має налагоджені зв'язки з кредитними та фінансовими установами, кваліфікованих працівників і який користується високою репутацією у банківських колах. Умовою прийняття банків у консорціум є згода на мінімальний розмір участі, який залежить від обсягів кредиту, що надається позичальнику, та ступеня ризику за цією операцією. Чим більш значний ризик за проектом, що кредитується, тим більша кількість банків може брати участь у консорціумі і тим самим зменшується ризик для кожного банку.

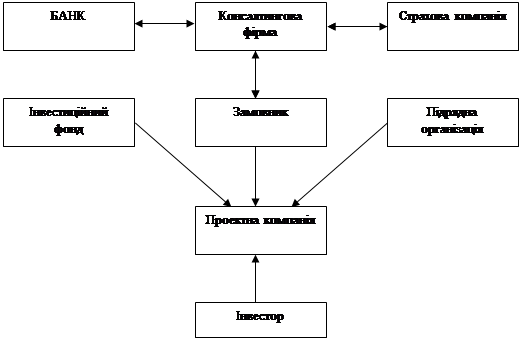

В умовах недостатності надійних гарантій основою для активізації інвестиційної сфери може слугувати організація проектного фінансування у формі тимчасового об’єднання інвесторів, замовника та виконавців інвестиційного проекту.

Останньою складовою системи організації проектного фінансування виступає реалізація контролю за умовами фінансування. Належне виконання інвестиційного проекту контролюється менеджерами основних учасників проекту. Процес здійснення контролю за умовами фінансування реалізується по-різному залежно від статусу учасника.

Реалізація проектного фінансування на основі тимчасового об’єднання представлена на рис.1.3:

|

Рис.1.3 Організація проектного фінансування на основі об’єднання.

За такої схеми організації можливо вирішити проблему формування інвестиційних ресурсів, достовірності інформаційно-аналітичної бази проекту та можливості представлення пакету забезпечення під кредити, в тому числі через виставлення консолідованих гарантій. В межах такого об’єднання представляється доцільним залучення іноземного капіталу для реалізації проектів.

Так, кредитор здійснює зовнішній контроль та слідкує виключно за виконанням фінансових зобов’язань позичальника перед ним. Якщо фінансові зобов’язання не виконуються, то у кредитора є три варіанти подальших дій:

реструктурувати борг, тобто переглянути умови його надання;

змінити статус кредитора на статус власника, наприклад, змінюючи облігації на акції ініціатора проекту у визначеній пропорції;

вимагати виконання гарантійних зобов’язань в зв’язку з фінансовою нездатністю позичальника обслуговувати борг.

В останньому випадку, якщо кредитор займає жорстку позицію, то важливим для нього є слідкувати за поточним станом забезпечення наданого боргу.

Якщо розглядати проект з позиції його ініціатора, то необхідно докласти всіх зусиль до того, щоб проект був реалізований належним чином. Здійснення оперативного фінансового контролю над проектом виступає складним завданням у випадку, коли проект інтегровано в діюче підприємство. Тоді керівництво підприємства може скористатися одним з трьох методів.

Розробити класифікатор витрат, згідно якого різні фактично реалізовані витрати будуть враховуватися не лише за окремими підрозділами та видами, але й за проектами;

Розробити стандарти витрат на одиницю фізичного обсягу спожитих ресурсів та оцінювати не фактичні витрати за проектом, а витрати, обчислені за такими стандартами;

Використовувати змішані форми контролю, тобто те витрати, які легко віднести на даний проект, рекомендується враховувати фактично, а інші - з використанням нормативів та умов коефіцієнтів розподілу.

Ситуація спрощується, якщо проект економічно обґрунтований. В цьому випадку врахування витрат за проектом не ускладнюється. Методологія, що використовується для контролю, приблизно така ж, як і при аналізі бюджету за підприємством та підрозділами, видами діяльності. Основними заходами аналізу виконання бюджету є: використання гнучкого бюджету, тобто скорегованого на фактичний обсяг отриманого результату; та аналіз відхилень.

Порядок роботи фінансово-кредитної установи над пропозицією інвестиційних проектів включає два взаємопов’язаних етапи. На першому етапі здійснюється якісна оцінка проекту за економічними критеріями, що включає оцінку фінансового стану засновників проекту, оцінку сфери діяльності, в якій реалізується інвестиційний проект, ринкову життєздатність, обґрунтованість попереднього плану проекту та здійснюється підготовка остаточного техніко-економічного обґрунтування.

На другому етапі проект оцінюється за фінансовими критеріями, тобто проводиться його якісна оцінка: реальність вартості проекту та графіку його фінансування, обґрунтованість прогнозу експлуатаційних витрат та доходів по проекту, економічна ефективність. На базі отриманих критеріїв робиться висновок про прийнятність проекту і ризиків, пов’язаних з його реалізацією, та приймається фінансове рішення, яке на відміну від інвестиційного включає спектр питань щодо організації фінансування. Результати таких рішень виступають базою для фінансового аналізу інвестиційного проекту та прийняття інвестиційного рішення.

Оцінювання проекту за економічними критеріями розпочинається з оцінки партнерів. Вивчаються фінансовий стан кожного з партнерів, їх досвід, стан на ринку товарів та послуг, репутацію тощо. На стадії попереднього аналізу основними завданнями виступають виявлення зацікавленості партнерів в реалізації проекту та визначення їх здатності виконати комерційні та фінансові зобов’язання.

Основою кредитоспроможності позичальника виступає надійний фіна-нсовий стан. Такий загальний показник характеризується структурою, розмі-щенням та використанням власних та позичкових коштів, а також отриманням, розподілом та ефективним використанням прибутку.

В свою чергу фінансовий стан підприємства виражається його плато - та кредитоспроможністю, тобто здатністю своєчасно задовольняти платіжні вимоги згідно договорів, повертати кредит та проценти, сплачувати заробітну платню, вносити платежі та податки до бюджету. Визначення фінансового стану підприємства на основі ряду показників плато - та кредитоспроможності також виступає об’єктом економічного аналізу.

Слід відмітити, що аналіз фінансового стану повинен охоплювати інформацію про діяльність компанії в динаміці. Отримані результати порівнюються з середніми для такої галузі, а також з результатами основних конкурентів.

Аналіз кредитних відносин підтверджує, що кредитоспроможність позичальника тісно пов’язана з фінансовою стійкістю. Ґрунтовна перевірка платоспроможності позичальника та надійності проекту передує визначенню можливостей участі фінансово-кредитної установи в його фінансуванні.

При оцінюванні фінансових критеріїв проекту, проводиться аналіз реальності вартості проекту та графіку його фінансування, обґрунтованості прогнозу експлуатаційних витрат та доходів по проекту та економічної прийнятності проекту.

Фінансова оцінка базується на інформації отриманій та проаналізованій в процесі розгляду всіх інвестиційних аспектів проекту. Цінність результатів оцінки в рівній мірі залежить як від повноти та достовірності вихідних даних, так і від коректності методів, що використовують при аналізі. Фінансова оцінка втілює інтегрований підхід до аналізу проекту, і як наслідок, є ключовою при прийнятті потенційним інвестором рішення про участь в проекті.

Для фінансової оцінки проекту в динаміці використовується концепція дисконтування очікуваних чистих потоків грошових коштів. Від’ємне значення чистого потоку грошових коштів має місце в початкові періоди реалізації проекту, коли починають здійснюватися інвестиції. Лише після початку експлуатації проекту наступає період, коли виручка від реалізації продукції буде перевищувати експлуатаційні витрати та платежі за проектом, тобто буде мати місце приток коштів.

З розрахунком чистого потоку грошових коштів безпосередньо пов’язана загальна сума інвестицій, що складається з витрат на основні кошти (основні активи), передвиробничих потреб та оборотних коштів. Обґрунтованість загальної суми інвестицій визначає реальність вартості проекту та графіку його фінансування.

Головним завданням прогнозу експлуатаційних витрат та доходів по проекту є перевірка синхронності надходження та витрачання грошових засобів, тобто перевірка майбутньої ліквідності підприємства. В умовах ринку це найсерйозніша проблема, оскільки велика прострочена заборгованість передвіщає банкрутство.

Після проведення фінансового аналізу результатом якого буде позитивне рішення щодо реалізації проекту, складаються наступні розрахунки, що дозволяють визначити можливість організації фінансування:

визначаються внески учасників проекту в статутний капітал та обґрунтовуються розміри статутного капіталу та оборотного капіталу;

обчислюється потребу у зовнішніх джерелах фінансування;

головний кредитор доопрацьовує інвестиційний проект та економічну частину техніко-економічного обґрунтування, розробляє оптимальну організаційну та фінансову схему реалізації проекту та після узгодження з ініціатором проекту здійснює пошук інвесторів та забезпечує комплекс відповідних інвестиційних та страхових угод, якщо це обумовлено. За згодою з ініціатором проекту участь кредитора може бути обмежена надання будь-якої з наведених нижче послуг: оцінкою проекту, фінансовим консультування, розробкою фінансової схеми реалізації проекту;

здійснюються розрахунки використання та погашення кредиту з врахуванням домовленостей з іншими фінансово-кредитними інститут-тціями, умов кредитування тощо;

складається результуюча таблиця грошового потоку з врахуванням фінансування та фондів, які залишаються в розпорядженні засновників проекту та на які може покладатися стягнення заборгованості;

розраховуються показники покриття заборгованості надходження коштів від проекту;

розраховуються показники покриття заборгованості за різних несприятливих умов;

обчислюються показники економічної прийнятності проекту.

Економічна прийнятність проекту визначається фінансово-кредитними установами на основі коефіцієнтів-критеріїв мінімізації кредитного ризику.

Перший коефіцієнт: К1 як відношення „борг/власний капітал" має відповідати щонайменше 70: 30, тобто відношення заборгованості позичальника до свого власного капіталу не повинно перевищувати 2,33 (1.1):

K1= (L+D) /E; (1.1)

де

L - зобов’язання позичальника;

D - борг за кредитом;

E - власний капітал.

Другий коефіцієнт К2 - коефіцієнт обслуговування боргу, який означає відношення чистого прибутку позичальника за кожний фінансовий рік під час періоду надання фінансування до сукупної суми виплат боргу. До чистого прибутку включається прибуток після оподаткування, амортизація та витрати на сплату відсотків. Коефіцієнт обслуговування боргу має бути не нижчим, ніж 1,3. Такий коефіцієнт розраховується як (1.2):

K2=Pat+I+A/D+I; (1.2)

де Pat - прибуток після оподаткування;

I - відсоткові платежі;

D - частина боргу, що погашається;

A - амортизаційні відрахування [56].

Зазначені критерії аналізуються на етапі затвердження схеми фінансування проекту, після чого підписуються всі заплановані угоди про надання коштів для фінансування проекту.

Таким чином, фінансова оцінка представляє собою складну процедуру, що підводить результат техніко-економічному обґрунтуванню проекту з метою організації фінансування проекту. Вона базується на обробці та аналізі маси даних, підготовлених в процесі ТЕО, що в свою чергу, підтверджує необхідність виділення в механізмі проектного фінансування інформаційної стадії, де будуть проходити оцінка та відбір проектів.

Такий підхід відбиває тенденції розвитку ринку проектного фінансування. Так, англійські банки зазвичай беруть участь в проектному фінансуванні виступаючи лише як консультанти на початковій фазі проекту, не інвестуючи кошти та тим самим зменшуючи їх рівень проектних ризиків. Це стало однією з послуг, що надають банки, які спочатку проводять аналіз проекту, а потім доводять його до рівня, що дозволяє здійснювати кредитування. Розроблений першокласним банком такий проект розглядається кредиторами як додаткова гарантія життєздатності проекту.

При розгляді процесу відбору не розглядувалася інша важлива аналітична робота, що проводиться паралельно з аналізом фінансових аспектів проекту - ідентифікація та оцінка проектних ризиків. Це пов’язано з вивченням проектних ризиків в окремій темі.

Оцінка вартості капіталу для інвестування є досить складною і включає як перший етап поелементну оцінку вартості капіталу з різних джерел фінансування, як другий - вибір оптимального варіанта за допомогою показника WACC (середньозваженої вартості капіталу фірми), як третій - подібну до WACC оцінку ризиків для кореляції коефіцієнта дисконтування.

Вартість капіталу за методикою WACC визначається за формулою (1.3):

m

WACC =∑ Ci*Si (1.3)

i = 1

де Сі - вартість виду капіталу в інвестиційному портфелі фірми;

Si - частка цього виду капіталу в загальному обсязі капіталу для фінансування проекту.

Подібним чином розрахований показник WACC може бути використаним в інвестиційних розрахунках як норма дохідності інвестицій. В подальшому він коригується на показники норми дохідності (інтересів), який закладається у розрахунки власне інвестором, ризики інвестування, уточнюється з погляду впливу інфляційного чинника.

Інфляційний чинник, як правило, розраховується за допомогою формули Фішера [56] (1.4):

r = R+I+R*I (1.4)

де r - номінальна дохідність проекту, десятковий дріб;

R - реальна дохідність проекту, десятковий дріб;

І - річний темп інфляції, десятковий дріб;

R*I - інфляційна корекція.

У моделях чистої теперішньої вартості та індексу прибутковості передбачаеться, що грошові надходження проекту реінвестують за необхідною ставкою прибутковості фірми.

Чиста теперішня вартість - це різниця між оціночною величиною гро-шових потоків фірми у майбутньому та вартістю початкових інвестицій (1.5):

nn

NPV= ∑ CFt/ (1+r) t - ∑ It/ (1+r) t; (1.5)

t= 0 t=0

It - грошові інвестиційні потоки у період I;

CFt- грошовий потік у пкріод t;

r - необхідна ставка прибутковості інвестицій;

t - період часу;

n - тривалість інвестиційного проекту.

Якщо маємо справу з початковими інвестиціями, які внесено на початку існування проекту єдиним пулом, то формула перетворюється на похідну [56] (1.6):

n

NPV = ∑ CFt / (1+r) t - I0 (1.6)

t = 0

Кінцева вартість проекту - це вартість, яка акумулюватиметься до кінця періоду функціонування проекту, якщо його грошові надходження були реінвестовані у проект.

n

TV = ∑ St (1+r) n-t; (1.7)

t =0

St - грошові надходження проекту в кінці періоду t;

n - тривалість проекту.

Усі організаційно-економічні та правові відносини між суб’єктами проектного фінансування, що виникають у процесі реалізації інвестиційного проекту оформляються у вигляді договорів.

Договір - це угода між окремими особами, в якій визначені права та обов’язки договірних сторін. Тобто він визначає відповідальність учасників угоди і юридично закріплює їх зобов’язання. Будь-який договір можна умовно розділити на чотири частини: преамбулу; предмет договору; додаткові умови договору; інші умови договору, (таб.1.1).

Порядок укладання угоди полягає у тому, що одна сторона направляє іншій свою пропозицію про укладання угоди (оферту), а інша сторона, отримав оферту, приймає пропозицію укласти угоду. Відповідно особа, від якої вийшла пропозиція, є оферентом, а особа, що прийняла пропозицію - акцептантом.

Під офертою розуміють пропозицію про укладання угоди, що відповідає ряду обов’язкових вимог.

По-перше, пропозиція має бути конкретною, тобто в ній мають вказуватися суттєві умови угоди.

По-друге, пропозиція повинна виходити від одного чи декількох осіб.

По-третє, наміром пропозиції є укладання угоди з адресатом, яким буде прийнята пропозиція.

Договори можуть бути як короткими, тобто з мінімумом умов, так і дуже змістовні з великою кількістю додаткових умов.

Таблиця 1.1

Структура типового договору

| ДОГОВІР | |||

| Преамбула найменування договору дата підписання договору місце підписання договору повне фірмове найменування контрагента посади, прізвища, імена та по батькові осіб, які укладають договір. | Предмет договору предмет договору зобов'язання сторін за договором ціну договору порядок розрахунків строки виконання сторонами своїх зобов'язань строк дії договору відповідальність сторін способи забезпечення зобов'язань. | Додаткові умови договору підстави зміни або розірвання договору в односторонньому порядку умови конфіденційності інформації порядок вирішення суперечок між сторонами особливості зміни осіб за договором тощо | Інші умови договору законодавство, що регулює відносини сторін особливості узгоджень між сторонами реквізити сторін банківські реквізити сторін кількість екземплярів договору підписи сторін. |

Укладання коротких договорів може мати недолік у тому, що організація повинна мати чітке уявлення про те, чим будуть компенсуватися прогалини договору. На жаль, про це часто забувають, і це призводить до нанесення збитків. Інколи й аналіз змістовних договорів не завжди дає позитивні результати.

Таким чином, договір є актом не універсальної форми, а виключно індивідуальної, спроможної надійно захистити бізнес, тож складати його потрібно для кожного випадку окремо.

Основними видами договорів, які укладаються в процесі реалізації інвестиційного проекту є [38]:

угода про банківський кредит - угода, що містить умови, права та обов"язки стосовно надання банківського кредиту банком і повернення банківського кредиту позичальником, а також умови сплати винагороди за надання банківського кредиту;

договір купівлі - продажуце договір за яким одна сторона зобов’язується передати товари у власність іншої сторони за певну грошову суму;

договір поставки - це договір за яким одна сторона зобов’язується передати в обумовлений період та строки товари, що ним виготовляються або купуються замовнику для використання у підприємницькій діяльності;

договір продажу підприємства - це договір за яким одна сторона власник підприємства зобов’язується передати в обумовлений період, за певною ціною, у власність покупцю підприємства в цілому як майнового комплексу, включаючи права на фірмову назву, товарний знак, права на використання ліцензій патентів тощо, якщо інше не передбачено умовами договору;

договір оренди - це договір за яким одна сторона орендодавець зобов’язується надати орендатору майно за певну плату та на певний термін;

договір фінансової оренди - договір, що передбачає сплату протягом чітко встановленого строку лізингових платежів, величина яких є достатньою для повного відшкодування витрат лізингодавця, пов’язаних з придбанням майна та реалізацією прав власника, а також для забезпечення йому певного прибутку;

договір концесії - договір, відповідно до якого уповноважений орган виконавчої влади чи орган місцевого самоврядування надає на платній та строковій основі суб'єкту підприємницької діяльності право створити об'єкт концесії чи суттєво його поліпшити та здійснювати його управління з метою задоволення громадських потреб;

угода про розподіл продукції регулює відносини, що виникають у процесі виконання пошукових робіт, розвідки та видобування корисних копалин, розподілу виробленої продукції, а також її транспортування, обробки, зберігання, переробки, використання, реалізації чи розпорядження нею іншим чином;

консорціумний договір є основою правових взаємовідносин членів консорціуму. У договорі констатується факт створення консорціуму, визначаються його учасники, консорціумна участь кожного банку, мета, представництво та керівництво консорціуму, обов'язки, права та відповідальність учасників, форми майнової та іншої відповідальності, фінансові умови консорціумної угоди, зобов'язання членів консорціуму щодо головного банку. У договорі обов'язково передбачається умова припинення дії консорціумної угоди;

договір підряду - це угода, в якій одна сторона зобов’язується виконати за замовленням іншої сторони певну роботу та здати її результат замовнику, у свою чергу, замовник зобов’язується прийняти ці результати, попередньо оплативши їх.

Найпоширенішою формою правового регулювання договірних відносин у інвестиційній сфері є договір підряду. Він, як правило, включає загальні умови, додаткові і особливі умови виконання робіт. Загальні умови встановлюються чинним законодавством, державними стандартами, державними будівельними нормами. Додаткові умови, які не суперечать загальним, передбачають відносини конкретних замовника і підрядника. Особливі умови - це спеціальні, конкретні вимоги до учасників контракту щодо розподілу інвестиційних ризиків та розв'язання конфліктних ситуацій.

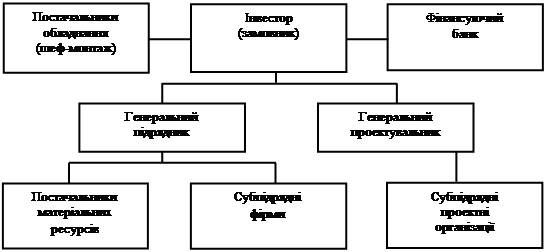

Така складна структура взаємодії суб’єктів інвестування не сприяє нормальному функціонуванню інвестиційного процесу. Ситуація, коли укладаються десятки договорів і їх суб’єкти одночасно є і замовниками, і виконавцями робіт, значно ускладнює процедуру їх укладання, зумовлює залежність один від одного кошторисом, що обмежений інвестиційними ресурсами замовника, потребує багато часу на узгодження і врешті-решт значно подовжує тривалість інвестиційного циклу.

Генеральний проектувальник, який узгоджує умови виконання робіт і кошторисні ціни з замовником, водночас самі стають замовниками стосовно субпідрядних фірм, які, в свою чергу, прагнуть одержати пільгові умови виробництва і якомога більше збільшити кошторисні ціни на свою користь.

Взаємозв’язки суб’єктів інвестиційного процесу показані на рис.1.4

Рис.1.4 Схема взаємодії суб’єктів інвестиційного процесу.

За цих умов на замовника покладається багато обов’язків щодо організації інвестиційного процесу. Він повинен відкрити фінансування проекту, тобто знайти кошти: вивільнити власні інвестиційні ресурси, залучити кошти інших акціонерів і компаньйонів, укласти угоду про кредит з комерційним банком, забезпечити свої ліцензійні права на будівництво у контрольних організаціях та місцевих органах влади, крім того, на вимоги підрядника замовник повинен забезпечити комплектне постачання технологічного обладнання та деяких видів матеріалів. Крім того, замовник повинен забезпечити підрядника на будівельному майданчику підведенням інженерних комунікацій - під’їзними шляхами, електроенергією, засобами зв’язку, водопостачанням і каналізацією, в окремих випадках - житлом і харчуванням будівельників.

В свою чергу, вимоги, які зумовлюються в договорах для підрядника, - це необхідність неухильно слідувати проектному завданню замовника, виконувати всі вказівки дирекції замовника, що створюються в апараті його управління і передбачені зведеним кошторисом. Згідно з договором підрядник виконує майже всі загальнобудівельні роботи, забезпечує значну частку поставок матеріальних ресурсів для будівництва, крім тих, що замовник здійснює як самостійно, так і за окремими прямими договорами.

Замовник здійснює координацію робіт, передбачених у генеральному договорі, з роботами, передбаченими іншими договорами, укладеними ним особисто; він не може впливати на хід робіт, що виконують субпідрядники, які пов’язані договірними обов’язками з генеральним підрядником. Згідно з цими договорами, як правило, на генпідрядника покладаються обов’язки матеріально-технічного постачання субпідрядників, а сам він, відповідно до інших угод, цілком залежить від виробників матеріалів, конструкцій і деталей, або посередників, що здійснюють матеріальне забезпечення.

1.3 Роль банку в процесі проектного фінансування

Як засвідчує світовий досвід, в умовах розвинутої ринкової економіки саме комерційні банки мають виступати у ролі організаторів та фінансових ініціаторів здійснення великих інвестиційних проектів та програм. Лише вони здатні відігравати вирішальну роль у мобілізації фінансових інвестиційних ресурсів, виступаючи як провідники, а в ряді випадків - як фінансові гаранти вживаних інвестиційних заходів.

Банківський інвестиційний кредит можуть надавати як спеціалізовані - інвестиційні, інноваційні та іпотечні, так і універсальні (комерційні) банки. Умови, якими повинні керуватися всі банки, типові [1]:

обов’язкова розробка та здійснення комплексу заходів з кредитування інвестиційних проектів, а саме: залучення коштів для інвестиційного кредитування на фінансових ринках капіталів іноземних та вітчизняних банків, міжнародних фінансових організацій, суб’єктів підприємницької діяльності та приватних осіб; експертна оцінка інвестиційних проектів, розроблення методів та критеріїв відбору об’єктів кредитування; розроблення разом з позичальником та інвестором фінансових умов здійснення проектів та вибір прийнятних форм кредитування; розроблення механізмів контролю та самостійне здійснення контрольних функцій щодо раціонального та цільового використання позичок;

співробітництво з міжнародними організаціями, урядовими та неурядовими організаціями іноземних держав, іноземними інвесторами з питань організації інвестиційного кредитування;

розробка та здійснення комплексу заходів з організації та реалізації схем кредитування, в яких банк виступає основним менеджером або кредитором.

Комерційні банки:

надають банківські кредити для фінансування інвестиційних проектів;

здійснюють лізингові операції;

підтримують комерційне кредитування;

видають гарантії учасникам інвестиційного проекту;

здійснюють розрахунково-платіжні операції у рамках проектної діяльності;

організовують спільне банківське кредитування проекту;

фінансують проект через придбання паїв, акцій та облігацій компаній, що реалізують проект;

Процес банківського інвестиційного кредитування є складною процедурою, яка включає в себе кілька послідовних стадій:

розроблення основних напрямів роботи банку з інвестиційного кредитування на перспективу:

а) оцінка макроекономічної ситуації в країні в цілому, а також у регіоні роботи потенційних інвестиційних позичальників зокрема;

б) розроблення внутрішньобанківських нормативних документів з інвестиційного кредитування;

в) визначення лімітів на інвестиційне кредитування;

г) підготовка персоналу банку для роботи з інвестиційними позичками;

д) формування стратегії управління кредитними ризиками в процесі кредитуванні інвестиційних проектів;

2) обґрунтування банківського інвестиційного кредиту:

а) розгляд заявки на одержання інвестиційного кредиту позичальником;

б) аналіз техніко-економічного обґрунтування об’єкта кредитування;

в) вивчення кредитоспроможності клієнта та оцінка ризиків щодо позички;

г) підготовка та укладання кредитної угоди;

3) контроль за цільовим використанням кредиту та його своєчасним погашенням:

а) перевірка цільового використання позичкових коштів на фінансування інвестиційного проекту протягом усього строку дії кредитної угоди;

б) аналіз бухгалтерського балансу та фінансового стану позичальника протягом усього строку кредитування;

в) перевірка збереження застави;

г) перевірка виконання умов кредитної угоди та ін.

У процесі кредитування інвестиційних проектів банки повинні використовувати ряд організаційно-економічних прийомів видачі та погашення позичок. Сукупність цих прийомів як конкретних дій з організації кредитного процесу, його регулювання відповідно до принципів інвестиційного кредитування, називається механізмом інвестиційного кредитування.

Вибір конкретного механізму кредитування банком інвестиційних заходів позичальника залежить від критеріїв, визначених далі.

Статус кредитора:

позичка видається безпосередньо комерційним банком;

видача позички здійснюється міжнародними фінансово-кредитними установами через комерційний банк.

Статус позичальника:

кредит одержує акціонер банку;

кредит одержує новий або постійний клієнт банку;

кредит одержує велике, середнє або мале підприємство;

кредит одержує державне підприємство.

Валюта інвестиційної позички:

у національній валюті;

у вільноконвертованій валюті;

у міжнародних грошових одиницях;

мультивалютні.

Кількість учасників операції, що кредитується:

двостороння угода;

багатостороння угода.

Мета та призначення позички:

на збільшення капіталу, на розширення обсягів виробництва тощо;

кредити під сукупний об’єкт (реальний інвестиційний проект).

Строки користування позичкою:

короткострокова (до 1-го року);

середньо - та довгострокова (більше 1-го року).

Вид відсотка:

фіксований;

плаваючий.

Спосіб погашення:

позичка погашається однією сумою в кінці строку кредитування;

позичка погашається рівними частками протягом строку кредитування;

позичка погашається обумовленими частками через узгоджені проміжки часу.

Техніка кредитування:

кредит надається однією сумою;

кредитна лінія:

а) поновлювальна, тобто клієнт, використавши та погасивши всю заборгованість по кредитній лінії, може знову користуватися нею;

б) непоновлювальна, після видачі та погашення позички в межах кредитної лінії відносини між позичальником та банком закінчуються;

в)"рамкова" кредитна лінія відкривається банком для оплати ряду поставок певних товарів у межах одного контракту, який реалізується протягом року або іншого періоду, наприклад фінансування поставки обладнання в процесі здійснення інвестиційного проекту;

г) кредитна лінія "з повідомленням" клієнту про верхню межу кредитування, перевищення межі, недопустимість перевищення, стягнення за перевищення більших відсотків;

д)"підтверджена" лінія, коли клієнт щоразу узгоджує умови конкретної суми позички в межах кредитної лінії.

Традиційні фінансові послуги, які банки надають підприємствам та організаціям, не завжди допомагають останнім сповна розв’язати свої проблеми. Адже проблеми, пов’язані з оновленням чи вдосконаленням основних фондів підприємств, потребують довгострокових інвестицій. За таких умов перспективним стає лізинговий бізнес. За сучасних умов лізинг - це альтернативна форма фінансування, в якій поєдналися орендні відносини, елементи кредитування та фінансування. З позиції банків - це один із шляхів диверсифікації видів банківської діяльності. Завдяки лізинговим операціям банк може значно розширити коло клієнтів та підвищити свою прибутковість.

Метою лізингової політики банку є отримання прибутку, а також максимальне задоволення потреб клієнта у лізингових послугах. Для її реалізації комерційному банку треба буде вирішити такі завдання [39]:

спрогнозувати розвиток лізингового бізнесу на найближчу перспективу і порівняти результати прогнозу зі стратегічними цілями банку;

порівняти рівень рентабельності і чистого прибутку у разі проведення лізингових та інших кредитних операцій банку;

сформувати перелік видів супутніх лізингу послуг, що банк потенційно може надати клієнту;

визначити ступінь галузевої та територіальної диверсифікації банку у сфері лізингу;

класифікувати лізингові угоди за рівнем ризику;

встановити процедуру підписання та реалізації лізингових контрактів;

розмежувати повноваження різних структурних підрозділів банку тощо.

У той же час політика комерційного банку у сфері лізингового бізнесу має ґрунтуватися на таких принципах [38]:

досягнення максимального прибутку в умовах мінімально припустимого ризику;

диверсифікація лізингової діяльності банку в аспекті галузей, регіонів, учасників лізингових угод та ін.;

оптимальне сполучення прибуткових операцій банку з метою найкращого задоволення потреб клієнтів у лізингових та інших послугах;

підтримка ліквідності банку;

орієнтація на систему податкових та інших пільг, наданих учасникам

лізингових угод урядом.

Визначаючи свою стратегію у лізинговому бізнесі, банк має прийняти рішення щодо ролі, якій він віддав би перевагу, зокрема:

а) лізингодавця;

б) лізингоодержувача;

в) кредитора лізингодавця;

г) гаранта за зобов’язаннями однієї зі сторін лізингової угоди;

д) засновника лізингової компанії.

Якщо банк ставить завдання одержання прибутку, то йому доцільно виступити лізингодавцем, його кредитором і гарантом за зобов’язаннями однієї зі сторін лізингової угоди; якщо завдання банку - одержання додаткового прибутку у вигляді дивідендів, то засновником лізингової компанії; якщо завдання банку - мінімізація власних витрат, то він може стати лізингоодержувачем.

Комерційний банк у межах виділеного обсягу операцій лізингової спрямованості повинен установити максимально допустимі межі витрат на розвиток тієї або іншої форми участі його у лізингу.

Варто підкреслити, що формування статутного фонду лізингової компанії може здійснюватися за одним зі сценаріїв: по-перше, фонд формується у мінімально допустимому обсязі у надії на те, що банк протягом визначеного періоду буде робити лізинговій компанії значну кредитну підтримку; по-друге, банк завжди формує статутний фонд лізингової компанії у необхідному обсязі і надає при цьому невелику кредитну допомогу.

Привабливість лізингової операції для комерційних банків пояснюється наявністю реального матеріального забезпечення, оскільки кредитор зберігає за собою право власності на об’єкт забезпечення. Посилення права банку у процедурі стягнення забезпечення має привести до якісного покращання кредиту та сприяти підвищенню якості інвестиційних проектів. Крім того, безпосередня участь банківської установи як одного із суб’єктів лізингового бізнесу надасть можливість банкам розширити коло своїх операцій, встановити дійсний контроль за використанням коштів банку, підвищити якість обслуговування клієнтів і тим самим збільшити їх кількість, зміцнити традиційні зв’язки та встановити нові взаємовигідні партнерські відносини з клієнтами.

Перевага лізингового бізнесу також полягає у високому ступені його рентабельності для банку. Через лізингові платежі банк отримує нове джерело доходів у вигляді комісійних виплат. Крім того, комерційні банки у процесі розвитку лізингового бізнесу можуть економити кошти за рахунок відносної простоти обліку лізингових операцій порівняно з кредитними операціями довгострокового характеру.

Важливим у реалізації інвестиційного проекту є підтримка банку у процесі організації комерційного кредитування.

Сучасний механізм комерційного кредиту характеризується поєднанням міжфірмових розрахунків і кредитування за відкритим рахунком. Такі розрахунково-кредитні відносини особливо активно використовується у міжнародних економічних зв’язках.

Традиційний механізм комерційного кредитування передбачає проведення вексельного кредитування. Платник надає постачальнику комерційний вексель, у номінальну вартість якого входять ціна товару та відсотки за наданий кредит. При цьому постачальник надає платникові право погашати платежі частинами і протягом певного часу.

Коли оформлення комерційного кредиту здійснюється через векселі, то такі кредити тісно пов’язані з банківськими кредитами. Банківські операції з обліку векселів і видачі позичок до запитання під забезпечення векселів називаються банківськими вексельними кредитами. Такий кредит надається за заявою підприємства векселедержателя, яка подається, як правило, до банку, в якому йому відкритий основний поточний рахунок.

Одним з найважливіших питань у залученні фінансових ресурсів для реалізації інвестиційних проектів є видача банками учасникам проекту гарантій. Існує дві форми надання банками гарантій - прямі та непрямі.

Гарантії на користь кредитора:

1) необмежені, тобто на весь термін кредитного договору на повну суму

платіжних зобов’язань за договором;

бмежені як за часом, так і за обсягом зобов’язань, у тому числі:

гарантія завершення робіт за проектом;

гарантія покриття непередбачених витрат за проектом на інвестиційній фазі;

гарантії покриття додаткових витрат позичальника з погашення кредитних зобов’язань на виробничій фазі у разі нестачі грошових потоків за проектом.

Гарантії на користь кредитора можуть бути як умовні, так і безумовні.

Гарантії на користь замовника проекту:

гарантія повернення авансу;

тендерна гарантія;

гарантія митного очищення будівельної техніки, що ввозиться із-за кордону;

гарантія належного виконання контракту.

Гарантія на користь підрядчика або постачальника як засіб забезпечення платежу у разі подання замовнику проекту комерційного кредиту. Спосіб реалізації і ступінь покриття залежить від типу і умов гарантії.

Непрямі гарантії надаються комерційними банками, як правило, у формі довгострокових контрактів, а саме:

контракти на реалізацію продукції, що вже випускається у рамках діючого виробництва як забезпечення банківського кредиту для фінансування проекту;

додаткові контракти на реалізацію проектного продукту як забезпечення банківського кредиту для фінансування проекту;

довгострокові контракти на поставку виробничих ресурсів для забезпечення об’єкта інвестиційної діяльності.

Розрахунково-платіжні операції комерційних банків у рамках проектної діяльності також мають особливе значення, зокрема у разі використання акредитивної та інкасової форм розрахунків, банківського переказу, обслуговування учасників інвестиційного проекту із застосуванням інших форм розрахунків, зокрема з використанням векселів, чеків та платіжних карток.

Організація спільного банківського інвестиційного кредитування передбачає участь банку в:

організації синдикатного та консорціумного кредитів;

управлінні синдикатним та консорціумним кредитами;

дійсненні платіжно-розрахункових операцій у рамках синдикату /консорціуму.

Фінансування проекту через придбання паїв, акцій та облігацій компанії, що реалізує проект, здійснюється через: участь у заснуванні проектної компанії через внесення паю в її капітал; придбання акцій та облігацій на фондовому ринку.

Аналізуючи функції та роль комерційних банків у фінансовому забезпеченні інвестиційної діяльності підприємств, доходимо висновку, що саме банки є тією ключовою ланкою між промисловими підприємствами та інвесторами, як інституціональними, так і індивідуальними, через ефективну політику мобілізації інвестицій у реальний сектор економіки за рахунок як внутрішніх, так і зовнішніх джерел.

Існує кілька варіантів, умови яких задовольняють банк та схиляють його до участі у проектному фінансуванні.

За результатами експертизи банк робить висновок щодо високої життєздатності та прибутковості проекту. У цьому разі він може брати участь у проекті навіть за низької кредитоспроможності інших учасників проекту та непереконливих гарантій погашення кредиту.

Варіант, за якого очікувані потоки готівки від реалізації проекту як джерело покриття боргу за результатами ретельно проведених розрахунків задовольняють банк.

Банк задовольняють результати оцінки перспективних потоків готівки, забезпеченням решти кредиту є активи позичальника, природно, після ретельної оцінки його фінансового стану.

Результати аналізу фінансового стану підприємства-позичальника підтверджують його високий рейтинг і переконують кредитора у його спроможності своєчасно погасити борг.

Таким чином, головним принципом участі банку у фінансуванні проекту виступає його впевненість у реальності генерування потоків готівки, які забезпечують покриття боргу та відсотків за ним.

Розділ ІІ. Реалізація процесу проектного фінансування в Україні

2.1 Макроекономічний аналіз ймовірних джерел проектного фінансування в Україні на фоні світової фінансової кризи 2008 - 2009 рр.

Проектним фінансуванням називають такий спосіб залучення довгостро-кового капіталу для реалізації великих інвестиційних проектів, при якому єди-ним джерелом повернення вкладених коштів і головним забезпеченням кредиту є грошові потоки, що генеруються самим проектом [39]. Хоча традиційному ро-зумінню проектного фінансування відповідає небагато випадків, цей термін часто використовується у більш широкому значенні, що охоплює всі випадки кредитування проектів, масштаб яких досить великий у порівнянні з діяльністю позичальника, а сума кредиту не може бути забезпеченою заставним майном.

Організація фінансування за типом проектного дозволяє на початковій стадії здійснення проекту [40]:

оцінити можливості його ініціаторів;

визначити потребу проекту в позикових засобах;

визначити прибуток після введення підприємства в експлуатацію;

розподілити ризики створення і функціонування підприємства між всіма зацікавленими юридичними і фізичними особами.

Основною особливістю проектного фінансування, на відміну від акціо-нерного та державного, є виявлення та управління ризиками, розподіл ризиків між учасниками проекту, оцінка затрат і доходів з врахуванням ризиків та їх розподілу.

Порівняно з традиційним банківським кредитуванням проектне фінансу-вання має такі особливості [44]:

1. В схемах проектного фінансування в ролі фінансових учасників реалі-зації інвестиційного проекту можуть виступати не тільки комерційні банки, але й інвестиційні банки, інвестиційні фонди і компанії, пенсійні фонди та інші ін-ституціональні інвестори, лізингові компанії та інші фінансові, кредитні та ін-вестиційні інститути.

2. Переважаючою тенденцією розвитку проектного фінансування в про-мислово розвинених країнах є використання всієї гами джерел і методів фінан-сування інвестиційних проектів: банківських кредитів, емісій акцій, пайових внесків, фірмових кредитів, облігаційних позик, фінансового лізингу, власних коштів компаній (амортизаційних фондів та нерозподіленого прибутку). В ок-ремих випадках можуть використовуватись також державні кошти (частіше в завуальованій формі - у вигляді гарантій і податкових пільг).

Похожие работы

... власності; 6) зменшення витрат фінансових коштів і ризиків проектів за рахунок відповідної структури та джерел фінансування і певних організаційних заходів, зокрема податкових пільг, гарантій, використання різних форм участі. 1.2 Порядок розроблення проектно-кошторисної документації Склад, порядок розроблення, узгодження і затвердження проектної документації на будівництво в Україні ...

... споруд та територій, охоронне устаткування тощо. Робочі креслення, кошторисну документацію, специфікації обладнання, виробів і матеріалів, креслення металевих конструкцій (КМ), трубопроводів, повітропроводів і проектну документацію на будівництво об'єктів передають замовникові у чотирьох примірниках. Державні стандарти, креслення типових конструкцій, виробів та вузлів, на які є посилання в ...

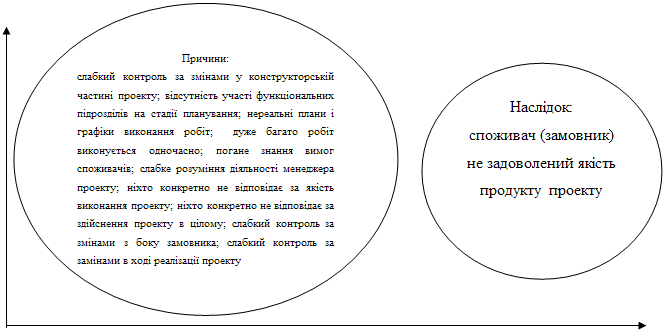

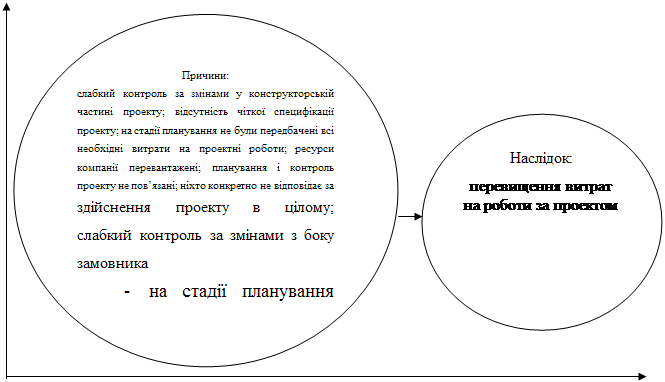

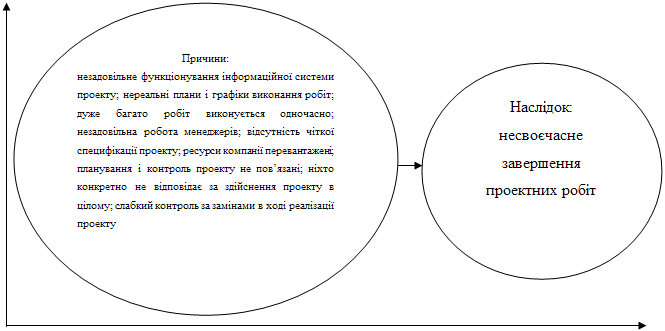

... · погане знання вимог споживачів · незадовільна робота менеджерів · відсутність чіткої специфікації проекту · на стадії планування не були передбачені всі необхідні витрати на проектні роботи · ресурси компанії перевантажені · планування і контроль проекту не пов’язані · слабке розуміння діяльності менеджера проекту · ніхто конкретно не відповідає за які ...

... погрішність оцінки складає 10-15%. 4. ОСТАТОЧНИЙ КОШТОРИС (десь у середині циклу розробки робочого проекту), призначена для підготовки і проведення торгів. Припустима погрішність складає 5-6%. Основні етапи розробки проектно-кошторисної документації представлені на рис.1. рис.1 Основні етапи розробки проектно-кошторисної документації 2.Управління розробкою проектно-кошторисної документац ...

0 комментариев