Навигация

Кредитная система и её звенья

Введение

Вероятно, любой человек не раз сталкивался с понятием «кредит». Думаю, не ошибусь, предположив, что обычно представления о нём связываются с займом средств на строительство и ремонт домов и квартир, покупку потребительских товаров. И, если рассматривать этот вопрос с обывательской точки зрения, то такие представления можно признать правильными. Но если посмотреть на ту же проблему с экономической точки зрения, задумавшись над тем, какую роль кредит играет в государстве, а не в отдельной семье, можно убедиться в том, что кроме уже названной очевидной функции, кредит выполняет и другие. Он не только содействует слиянию фирм, расширению производства, но и является мерой стабилизации денежного обращения, эффективно способствует покрытию дефицита государственного бюджета.

Следует отметить, что в нашей республике многоуровневая кредитная система, получившая развитие в большинстве индустриально развитых зарубежных стран, только начинает развиваться. До 1987 г. кредитная система СССР включала три банка-монополиста (Госбанк СССР, Стройбанк СССР и Внешторгбанк СССР), а также систему сберкасс. Главенствующее положение в кредитной системе занимал Госбанк СССР. Данной структуре кредитной системы соответствовала модель кредитования хозяйствующих субъектов, основанная на административно-командных методах управления кредитом в условиях жестко централизованной экономики. Сегодня перед нашей республикой стоит задача завершения перехода к рыночной модели организации кредитной системы. Но на этом пути встречается много препятствий и проблем, которые нужно решить осознанно и задумываясь о последствиях и перспективах. Поэтому проблема развития кредитной системы сегодня важна для изучения не просто с точки зрения исследования её закономерностей и трудностей, но и для поиска приемлемых решений и путей развития. Решение этой проблемы представляет интерес для нашего государства.

Главной целью данной работы является исследовать роль кредитной системы в Республике Беларусь. Актуальность этой темы связана с важнейшей ролью кредитной системы в решении проблем функционирования кредитного механизма в современных условиях.

В своей работе я осветила понятия кредитной системы, её звеньев, выделила особенности их функционирования и развития в нашей республике. Этому посвящена первая глава. Во второй главе я раскрыла понятие банковской системы и описала модели её построения. В третьей главе я указала проблемы и факторы, которые препятствуют успешному и быстрому развитию кредитной системы в Республике Беларусь, а также некоторые мнения, предложения экономистов относительно возможных путей их устранения.

1 Теоретическая часть

1.1 Структура кредитной системы в Республике Беларусь

1.1.1 Понятие кредитной системы

Структура кредитной системы и организация кредитного дела должны способствовать наиболее полному удовлетворению потребностей в кредитно-денежном обслуживании всей экономики и ее звеньев. При этом кредитная система характеризуется совокупностью банковских и других кредитных учреждений, правовыми формами организации и подходами к осуществлению кредитных операций.

Кредитное дело представляет собой особую сферу предпринимательской деятельности, направленную на привлечение и аккумуляцию временно свободных денежных средств и их распределение между отдельными хозяйственными звеньями в соответствии с принципами кредитования. При этом каждому этапу историко-экономического развития страны соответствуют свой тип организации кредитного дела и своя структура кредитной системы.

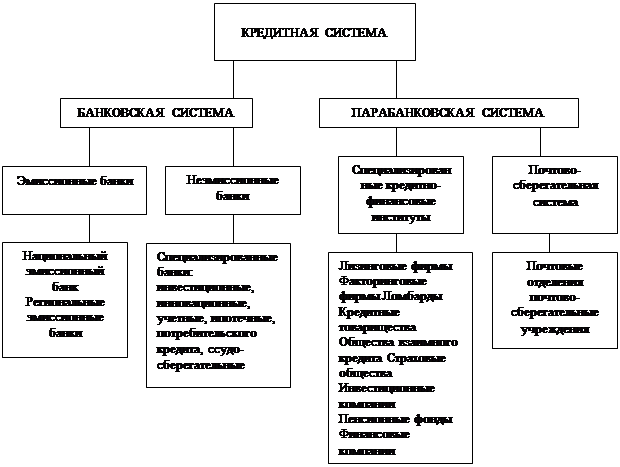

Кредитные операции в экономике могут осуществляться самыми разнообразными учреждениями. Однако основными по масштабам операций и значимости обслуживания хозяйственного оборота являются банки. Тем не менее всегда выделяют две основные подсистемы организации кредитных отношений, функционирующих в рамках банковских учреждений (институтов) и в рамках небанковских (околобанковских, квазибанковских) учреждений (институтов). В соответствии с такой организацией кредитных отношений формируются два основных звена кредитной системы: банковские учреждения, формирующие парабанкоаскую систему (ПРИЛОЖЕНИЕ А).

В данном случае банковская система представлена банками и другими учреждениями банковского типа (например, учетными домами), а парабанковская система — специализированными кредитно-финансовыми и почтово-сберегательными учреждениями. При этом сама кредитная система состоит из соответствующим образом организованных звеньев управления или иерархичной структуры составляющих ее элементов, к которым относятся центральный управляющий орган и низовые (функциональные) органы. В целях координации деятельности низовых звеньев центральный управляющий орган должен осуществлять надзор за функционированием кредитных учреждений, анализ деятельности кредитных учреждений и ее направление в нужное русло с тем, чтобы обеспечить бесперебойность и надежность функционирования кредитной системы, эффективность кредитно-расчетного обслуживания хозяйственного оборота, не допустить необоснованного расширения или сокращения объема кредитных операций. В соответствии с этим кредитная система характеризуется функциональной специализацией, объемом кредитных операций и количеством кредитных учреждений, а также количеством предоставляемых отдельным субъектам хозяйствования кредитно-финансовых услуг.

Ядро кредитной системы составляет банковская система, на которую падает основная нагрузка по денежно-кредитному обслуживанию хозяйственного оборота, а единым органом, координирующим деятельность банковских учреждений, является центральный (эмиссионный) банк, выполняющий функции управления процессами организации кредитно-расчетного и финансового обслуживания экономики. Центральные банки регулируют ликвидность банковской системы и балансы банковских учреждений. При этом цели регулирования сводятся в конечном счете к стабилизации покупательной способности денег и процентных ставок, стимулированию экономического роста, борьбе с инфляцией.

Прямое и непосредственное воздействие и регулирование, контрольные и надзорные функции центральный банк выполняет, как правило, только по отношению к банковским учреждениям, а также другим организациям, специализирующимся на чисто банковских операциях и имеющим соответствующую лицензию центрального банка. На остальные звенья кредитной системы центральный банк и его учреждения могут оказывать прямое воздействие лишь в отдельных случаях, а в большинстве — только опосредованное воздействие, проявляющееся во взаимосвязи кредитных и финансовых операций различных секторов рынка кредитно-финансовых услуг.

В этой связи следует заметить, что в ряду литературных источников делаются небесспорные попытки сделать различие между понятиями «банки» и « кредитные учреждения». В частности, утверждается, что банки являются финансовыми институтами универсального типа и обладают правом создания платежных средств и регулирования массы денег в обращении (образование платежных средств, их выпуск в оборот и изъятие из оборота). Кредитные же учреждения, напротив, только специализируются на отдельных финансовых операциях и лишь перераспределяют уже существующие платежные средства. Однако проведение такого различия между банками и кредитными учреждениями представляется в значительной мере однобоким. Дело в том, что как первые, так и вторые выполняют значительное количество операций. В частности, классическими операциями коммерческих банков (балкон второго уровня) являются привлечение денежных средств на расчетные (текущие) счета и в срочные вклады, предоставление аккумулированных денежных средств в ссуды и осуществление расчётов.

В настоящее время круг банковских операций также существенно расширяется, все больше стирается грань между традиционно банковскими и квазибанковскими операциями, соответственно, стирается грань между операциями банков и парабанков. Особенностью банков является то, что они организуют весь денежный оборот в его совокупности, непосредственно осуществляют его и трансформируют налично-денежный оборот в безналичный и обратно. В принципе могут существовать банки, не выполняющие функции финансирования капитальных вложений, сберегательного дела, расчетно-кассового исполнения Госбюджета и даже кредитования. Но нельзя представить банки, не организующие денежный оборот. Поэтому основными признаками банков являются организации и непосредственное осуществление денежного оборота, ведение общегосударственного счетоводства. Однако в ряде случаев банки отождествляются с кредитными организациями, что представляется также весьма неточным, поскольку:

1. возможно наличие банков, которые не занимаются кредитной деятельностью, а осуществляют, например, эмиссию денег или финансирование капиталовложений на безвозвратной основе;

2.банки не могут заниматься только кредитной деятельностью, не выполняя другие функции, например, по организации безналичного оборота, аккумуляции средств;

3. кредитованием занимаются не только банки. Так, товары в кредит продаются различными организациями государственной и кооперативной торговли. Кредитуют население в той или иной форме ломбарды, пункты проката. Предприятия и хозяйственные организации за счет фондов экономического стимулирования выдают рабочим и служащим ссуды на хозяйственное обзаведение, улучшение жилищных условий. Кассы взаимопомощи, фонды творческих союзов выдают ссуды своим членам. Предприятия и хозяйственные организации получают от вышестоящих органов управления временную финансовую помощь, являющуюся своеобразной формой кредита.

Кредитные институты, занимающиеся кредитованием, образуют обширную систему, включающую в себя сотни и тысячи коммерческих учреждений. В странах с развитой кредитной системой ее организационное построение предопределено особенностями исторических и экономических условий формирования хозяйственных структур. Основой организации банков в этих странах является двухуровневая банковская система. Однако это не препятствует построению различных по внутренней структуре банковских систем.[2,с.239-243].

Похожие работы

... подробно рассмотрены принципы функционирования основных звеньев финансово-кредитной системы Российской Федерации. 2. Характеристика, формирование и принципы функционирования основных звеньев финансово-кредитной системы 2.1. Бюджетное звено финансово-кредитной системы Все действующие на территории Российской Федерации бюджеты представляют в совокупности определенную систему, которая ...

... одних банков другими. Все эти меры, по мнению государства, должны привести к созданию (сохранению) наиболее устойчивых и крупных банков второго уровня, стабилизации денежно-кредитной системы в Казахстане и возможности ее стратегического прогнозирования (регулирования).Особое отношение государства, в определенном смысле - привилегированное, к банковской среде, как основному элементу финансовой ...

... государством. С другой стороны, он же наделен широкими властными полномочиями по управлению денежно-кредитной системой республики, которые зафиксированы в Законе «О Национальном банке РК». Основной задачей НБК является обеспечение внутренней и внешней устойчивости национальной валюты Республики Казахстан, а также разработка и проведение денежно-кредитной политики, регулирование денежного обращения ...

... банки развития, деятельность которых связанная с кредитной кооперацией. Банки такого типа создаются преимущественно в странах, которые развиваются. Особое место в кредитной системе и на финансовых рынках занимают коммерческие банки. В большинстве стран (в том числе в Украине) это наиболее многочисленная группа финансовых посредников. Коммерческий банк - это кредитное учреждение, которое ...

0 комментариев