Навигация

Организационная структура АО «Валют – Транзит Банка»

2.1.3 Организационная структура АО «Валют – Транзит Банка»

Органами управления Банка являются:

-высший орган управления – общее собрание акционеров;

-наблюдательный орган управления – Совет директоров;

-исполнительный орган – Правление Банка;

-контрольный орган – независимый аудитор.

Общее собрание акционеров. Порядок подготовки и проведения годового, внеочередного и повторного Общего собрания акционеров, предоставление информации о проведении Общего собрания и проведение кворума осуществляется в соответствии с требованиями Закона Республики Казахстан «Об акционерных обществах» от 10.07.1998 года № 281 – I ЗРК и Устава Банка.

Совет директоров осуществляет общее руководство деятельностью Банком за исключением решения вопросов, отнесенных Законом Республики Казахстан «Об акционерных обществах» от 10.07.1998 года № 281 – I ЗРК и Уставом Банка к исключительной компетенции Общего собрания акционеров. Порядок избрания и состав Совета директоров определяется Общим собранием акционеров в соответствии с требованиями законодательства и Устава Банка (организационная структура банка и организационная структура филиала представлены в приложениях В и Г). Как видно из приложения В, здесь Совету директоров подчиняются аудиторский комитет, председатель Правления и консультационно-наблюдательный совет. Председателю Правления подчиняются комитет по Управлению Активами и Пассивами, кредитный комитет, управление делами, управление по кредитам, заместители председателя и департамент по аудиту и рискам. Оттуда департаменту по аудиту и рискам подчиняются управление внутрибанковского аудита, планово-аналитическое управление, управление по рискам. Итого здесь работают 354 человек, в том числе 34 вакансии. А из приложения Г директору филиала подчиняется региональный аудит, казначей, кредитный комитет, заместитель директора, ведущий специалист по развитию, специалист управления персоналом – секретарь, юрист, ВЭБ и главный бухгалтер. В том числе казначею подчиняется КУАП; заместителю директора ведущий кредитный офицер, специалист по платежным карточкам, АИС, PR, специалист валютного контроля и отдел инкассации; а также главному бухгалтеру подчиняется ведущий специалист по бух. учету, зав. Кассой и Бухгалтер по оплате договоров.

Исполнительный орган Банка. Руководство текущей деятельностью Банка осуществляется коллегиальным, исполнительным органом – Правлением. Правление выполняет решения Общего собрания акционеров и Совета директоров Банка. Правление действует от имени Банка в порядке, установлением действующим законодательством, правилами и иными документами, принятыми Общим собранием акционеров и Советом директоров Банка.

Ревизионная комиссия. Для осуществления контроля за финансово-хозяйственной деятельностью Правления Банка, функции ревизионной комиссии выполняет независимый аудитор, утверждаемый на Общем собрании акционеров Членами ревизионной комиссии не могут быть избраны члены Совета директоров и Правления Банка.

2.1.4 Анализ деятельности АО «Валют – Транзит Банк»

А теперь проведем сравнительный анализ деятельности АО «Валют – Транзит Банка» за 30 сентября 2004 года и за 31 декабря 2003 года.

Таблица 4 – Анализ активов банка в тысячах тенге

| Наименование статей | 30.09.04 | 31.12.03 | изменения | темп прироста |

| Наличные деньги | 861 783 | 417 724 | 444 059 | 106,3% |

| Аффинированные драгоценные металлы | 1 053 763 | 815 658 | 238 105 | 29,19% |

| Корреспондентские счета и вклады в Национальном банке Республики Казахстан | 1 019 408 | 516 340 | 503 068 | 97,43% |

| Корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) | 3 608 269 | 2 825 553 | 782 716 | 27,7% |

| Ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) | 5 474 485 | 4 292 629 | 1 181 856 | 27,53% |

| Займы и финансовая аренда, предоставленные другим банкам (за вычетом резервов на возможные потери) | ||||

| Прочие требования к клиентам (за вычетом резервов на возможные потери) | 25 032 252 | 18 907 341 | 6 124 911 | 32,39% |

| Отсроченное налоговое обязательство | ||||

| Прочие ценные бумаги (за вычетом резервов на возможные потери) | 1 383 345 | 535 183 | 848 162 | 158,48% |

| Инвестиции в капитал и субординированный долг | 264 893 | 54 993 | 209 900 | 381,68% |

| Гудвилл | ||||

| Основные средства (за вычетом амортизации) | 2 953 735 | 1 856 748 | 1 096 987 | 59,08% |

| Нематериальные активы (за вычетом амортизации) | 204 532 | 154 103 | 50 429 | 32,72% |

| Прочие активы (за вычетом резервов на возможные потери) | 2 141 892 | 1 186 224 | 955 668 | 80,56% |

| Итого активов: | 43 998 357 | 31 562 496 | 12 435 861 | 39,4% |

Из таблицы 4, анализируя анализ активов банка видно, что по результатам деятельности в III-м квартале текущего года выросли на 5,8 млрд. тенге, или на 15% и составили на конец периода 44 млрд. тенге. Основным источником увеличения активов является кредитный портфель, который за анализируемый период увеличился на 1,8 млрд. тенге и составил – 25,4 млрд. тенге.

Наличные деньги АО «Валют – Транзит Банка» на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 444 059 тысячи тенге или на 106,3%, что положительно характеризует деятельность банка и превышает своего предела на 6,3%.

Аффинированные драгоценные металлы на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 238 105 тысячи тенге или на 29,19%.

Корреспондентские счета и вклады в Национальном Банке Республики Казахстан на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года также увеличились на 503 068 тысячи тенге или на 97,43%.

Корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 782 716 тысячи тенге или на 27,7%. Это отражает повышение статуса банка, утвердившегося в качестве одного из крупнейших центров межбанковских заимствований.

Ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) также увеличились по сравнению с 31 декабрем 2003 года на 1 181 856 тысячи тенге или на 27,53%.

Прочие требования к клиентам (за вычетом резервов на возможные потери) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 6 124 911 тысячи тенге или на 32,39%.

Прочие ценные бумаги (за вычетом резервов на возможные потери) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 848 162 тысячи тенге или она составляет в процентах – 158,48, что превышает своего предела на 58,48%.

Инвестиции в капитал и субординированный долг на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 209 900 тысячи тенге или на 381,68%.

Основные средства (за вычетом амортизации) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 1 096 987 тысячи тенге или на 59,08%.

Нематериальные активы (за вычетом амортизации) также увеличились по сравнению с 31 декабрем 2003 года на 50 429 тысячи тенге или на 32,72%.

Прочие активы (за вычетом резервов на возможные потери) также увеличились по сравнению с31 декабрем 2003 года на 955 668 тысячи тенге и составляет она в процентах – 80,56%.

Итого активов по АО «Валют – Транзит Банку» на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года составляет 12 435 861 тысячи тенге, что показывает увеличение на 39,4%.

Анализируя анализ обязательств банка видно, что корреспондентские счета и вклады банков на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшились на 284 427 тысячи тенге или на 26,78%.

Таблица 5 – Анализ обязательств банка

в тысячах тенге

| Наименование статей | 30.09.04 | 31.12.03 | изменения | темп прироста |

| Корреспондентские счета и вклады банков | 777 764 | 1 062 191 | -284 427 | -26,78% |

| Банковские счета и вклады клиентов | 30 837 386 | 22 408 649 | 8 428 737 | 31,61% |

| Полученные займы от банков и нефинансовых организаций | ||||

| Выпущенные долговые ценные бумаги | 1 345 384 | 1 477 461 | -132 077 | -8,94% |

| Задолженность перед банками | 136 446 | 35 831 | 100 615 | 280,8% |

| Прочие привлеченные средства | 1 201 460 | 645 273 | 556 187 | 86,19% |

| Субординированный долг | ||||

| Отсроченное налоговое обязательство | ||||

| Обязательство по налогам и другим обязательным платежам в бюджет | 30 107 | 3 127 | 26 980 | 862,81% |

| Прочие обязательства | 1 042 500 | 500 446 | 542 054 | 108,31% |

| Итого обязательств: | 35 371 047 | 26 132 978 | 9 238 069 | 35,35% |

Из таблицы 5 видно, что банковские счета и вклады клиентов на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 8428737 тысячи тенге или на 37,61%, что положительно характеризует деятельность АО «Валют – Транзит Банка». На 30 сентября 2004 года по сравнению с 31 декабрем 2003 года выпущенные долговые ценные бумаги составляли 132 077 тысячи тенге или уменьшились на 8,94%.

Задолженность перед банками на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 100 615 тысячи тенге или на 280,8%, что намного выше своего предела. Прочие привлеченные средства на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года составляли 556 187 тысячи тенге или увеличились на 86,19%.

Обязательство по налогам и другим обязательным платежам в бюджет на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 26 980 тысячи тенге или 862,81%. Прочие обязательства на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 542 054 тысячи тенге или 108,91%. Вообщем, по АО «Валют – Транзит Банку» итого обязательств на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 9 238 069 тысячи тенге или на 35,35%.

Изменения, происходившие на 30 сентября 2004 года в структуре пассивов были связаны в основном с увеличением собственного капитала, благоприятно отразившемся на показателях надежности банка, а также с ростом доверия со стороны участников международного рынка, что позволило существенно увеличить сумму привлеченных от них средств.

Высокое качество и разнообразие предлагаемых услуг позволяет формировать значительную часть ресурсной базы за счет средств, привлеченных в виде остатков на расчетных счетах и депозитов.

Дальнейшая диверсификация операционной деятельности банка привела к созданию сбалансированной структуры пассивов, оптимально соответствующей характеру финансового рынка, сложившегося на конец отчетного периода, и функциям выполняемым банком на этом рынке. Лучшим показателем доверия клиентов к банку являются данные по объемам и активности работы его клиентов. Темпы роста привлеченных средств в 2004 году продолжали оставаться высокими.

Таблица 6 – Анализ собственного капитала банка

в тысячах тенге

| Наименование статей | 30.09.04 | 31.12.03 | изменения | темп прироста |

| Уставный капитал | 6 408 711 | 3 109 730 | 3 298 981 | 106,09% |

| в том числе: простые акции привилегированные акции | 4 146 211 2 262 500 | 1 725 000 1 384 730 | 2 421 211 877 770 | 140,36% 63,39% |

| Дополнительный оплаченный капитал | 1 370 516 | 870 516 | 500 000 | 57,44% |

| Изъятый капитал | ||||

| Резервный капитал | 265 959 | 723 306 | -457 347 | -63,23% |

| Прочие резервы | 1 723 | 1 723 | 0 | 0 |

| Нераспределенный чистый доход (непокрытый убыток) | 580 401 | 724 243 | -143 842 | -19,86% |

| Итого капитала: | 8 627 310 | 5 429 518 | 3 197 792 | 58,9% |

Из таблицы 6 анализируя анализ собственного капитала банка видно, что, сбалансированное увеличение обязательств банка сопровождалось адекватным приростом капитала. За счет увеличения объема не распределенной прибыли банка и роста уставного фонда, общий объем собственных средств за 30 сентября 2004 года увеличился в 6,09 раза и составил 6 408 711 тысячи тенге, что является положительной тенденцией банка.

В том числе простые акции за анализируемый период по сравнению с 31 декабрем 2003 года увеличились на 2 421 211 тысячи тенге или в процентном соотношении она составляет – 140,36; привилегированные акции увеличились по сравнению с 31 декабрем 2003 года на 877 700 тысячи тенге или на 63,39%.

Дополнительный оплаченный капитал на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 500 000 тысячи тенге или на 57,44%.

Резервный капитал, наоборот снизился по сравнению с 31 декабрем 2003 года на 457 347 тысячи тенге или 63,23%.

Прочие резервы и на 30 сентября 2004 года, и на 31 декабря 2003 года остались неизменными, и поэтому они и не увеличились, и не уменьшились.

Непокрытый убыток за анализируемый период на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшились на 143 842 тысячи тенге или же на 19,86%.

В целом по Валют – Транзит Банку наблюдается увеличение итого капитала по сравнению с 31 декабрем 2003 года на 3 197 792 тысячи тенге или 58,9%, что положительно характеризует деятельность банка.

Таблица 7 – Анализ доходов и расходов АО «Валют – Транзит Банка»

в тысячах тенге

| Наименование статьи | 30.09.04 | 31.12.03 | изменения | темп прироста |

| Процентные доходы | 3 535 785 | 2 029 610 | 1 506 175 | 74,21% |

| Процентные расходы | 2 246 823 | 1 090 930 | 1 155 893 | 105,95% |

| Чистый процентный доход (убыток)до формирования резерва на возможные потери | 1 288 962 | 938 680 | 350 282 | 37,32% |

| Резервы (восстановление резервов) на возможные потери | ||||

| Чистый процентный доход (убыток) | 1 288 962 | 938 680 | 350 282 | 37,32% |

| Доходы в виде дивидендов | ||||

| Доходы в виде комиссионных и сборов | 484 788 | 487 387 | -2 599 | -0,53% |

| Расходы по выплате комиссионных и сборов | 70 971 | 28 717 | 42 254 | 147,14% |

| Доходы (убытки) от купли/продажи ценных бумаг (нетто) | 3 772 | 5 671 | -1 899 | -33,49% |

| Доходы (убытки) от переоценки ценных бумаг (нетто) | 430 721 | 67 742 | 362 979 | 535,83% |

| Доходы (убытки) от переоценки иностранной валюты и золота (нетто) | -203 595 | -71 436 | -132 159 | -185% |

| Прочие доходы | 2 327 488 | 1 730 297 | 597 191 | 34,51% |

| Чистый непроцентный доход (убыток) | 2 972 203 | 2 190 944 | 781 259 | 35,66% |

| Общие административные расходы | 1 960 343 | 1 245 772 | 714 571 | 57,36% |

| Амортизация и износ | 147 454 | 98 932 | 48 522 | 49,05% |

| Прочие расходы | 391 850 | 814 182 | -422 332 | -51,87% |

| Прибыль (убыток) до формирования резервов по прочим операциям и до налогообложения | 1 761 518 | 970 738 | 790 780 | 81,46% |

| Резервы (восстановление резервов) на возможные потери по прочим операциям | 1 181 117 | 472 226 | 708 891 | 150,12% |

| Непредвиденные доходы (убытки): | ||||

| Прибыль (убыток) до налогообложения | 580 401 | 498 512 | 81 889 | 16,43% |

| Корпоративный подоходный налог | ||||

| Чистая прибыль (убыток) до доли меньшинства | 580 401 | 498 512 | 81 889 | 16,43% |

| Доля меньшинства | ||||

| Итого чистая прибыль (убыток) | 580 401 | 498 512 | 81 889 | 16,43% |

Из таблицы 7 видно, что анализируя анализ доходов и расходов АО «Валют – Транзит Банка» видно, что процентные доходы на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 1 506 175 тысячи тенге или на 74,21%.

Процентные расходы 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 1 155 893 тысячи тенге или на 105,95%.

Чистый процентный доход до формирования резерва на возможные потери по сравнению с 31 декабрем 2003 года составляет 350 282 тысячи тенге, что показывает увеличение на 37,32%.

Доходы в виде комиссионных и сборов по сравнению с 31 декабрем 2003 года уменьшились на 2 599 тысячи тенге или на 0,53%.

А расходы по выплате комиссионных и сборов на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года, наоборот увеличились на 42 254 тысячи тенге или на 147,14%.

Убытки от купли/продажи ценных бумаг (нетто) по сравнению с 31 декабрем 2003 года уменьшились на 1 899 тысячи тенге, и составило 33,49%.

Доходы от переоценки ценных бумаг (нетто) по сравнению с 31 декабрем 2003 года составило 362 979 тысячи тенге, что характеризует увеличение на 535,83%.

А убытки от переоценки иностранной валюты и золота (нетто) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшились на 132 159 тысячи тенге или на 185%.

Прочие доходы АО «Валют – Транзит Банка» на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличились на 597 191 тысячи тенге или на 34,51%.

Чистый непроцентный доход по сравнению с 31 декабрем 2003 года увеличился на 781 259 тысячи тенге или на 35,66%.

Общие административные расходы по сравнению с 31 декабрем 2003 года составили 714 571 тысячи тенге или она отражает увеличение на 57,36%.

Амортизация и износ в Валют – Транзит Банке на 30 сентября 2004 года по сравнению с 31 сентябрем 2003 года увеличились на 48 522 тысячи тенге или 49,05%.

Прочие расходы уменьшились по сравнению с 30 сентябрем 2003 года на 422 322 тысячи тенге или 51,87%.

Прибыль АО «Валют – Транзит Банка» до формирования резервов по прочим операциям и до налогообложения составляет по сравнению с 30 сентябрем 2003 года 790 780 тысячи тенге или же она увеличилась на 81,46%

Резервы (восстановление резервов) АО «Валют – Транзит Банка» на возможные потери по прочим операциям на 30 сентября 2004 года по сравнению с 30 сентябрем 2003 года увеличились на 708 891 тысячи тенге или же она в процентах составляет – 150,12%.

Непредвиденные доходы, в том числе, прибыль до налогообложения и чистая прибыль по сравнению с 30 сентябрем 2003 года увеличились на 81 889 тысячи тенге и составили в процентах – 16,43%.

Итак, можно сказать, что чистый доход по результатам деятельности Банка за III-й квартал текущего года составил 580 401 тыс. тенге, что больше аналогичного показателя на 16,43%.

В целом, по Валют – Транзит Банку наблюдается улучшение в использовании его имущества.

Таблица 8 – Структура активов банка на 30 сентября 2004 года и на 31 декабря 2003 года

| Наименование статей | 30.09.04 | 31.12.03 | ||

| Сумма, тысяча тенге | Удельный вес, в % | Сумма, тысяча тенге | Удельный вес, в % | |

| Наличные деньги | 861 783 | 1,96% | 417 724 | 1,32% |

| Аффинированные драгоценные металлы | 1 053 763 | 2,40% | 815 658 | 2,58% |

| Корреспондентские счета и вклады в Национальный банк Республики Казахстан | 1 019 408 | 2,32% | 516 340 | 1,64% |

| Корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) | 3 608 269 | 8,20% | 2 825 553 | 8,95% |

| Ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) | 5 474 485 | 12,44% | 4 292 629 | 13,60% |

| Займы и финансовая аренда, предоставленные другим банкам (за вычетом резервов на возможные потери) | 0,00% | 0,00% | ||

| Прочие требования к клиентам (за вычетом резервов на возможные потери) | 25 032 252 | 56,89% | 18 907 341 | 59,90% |

| Отсроченное налоговое обязательство | 0,00% | 0,00% | ||

| Прочие ценные бумаги | 1 383 345 | 3,14% | 535 183 | 1,70% |

| Инвестиции в капитал и субординированный долг | 264 893 | 0,60% | 54 993 | 0,17% |

| Гудвилл | 0,00% | 0,00% | ||

| Основные средства (за вычетом амортизации) | 2 953 735 | 6,71% | 1 856 748 | 5,88% |

| Нематериальные активы (за вычетом амортизации) | 204 532 | 0,46% | 154 103 | 0,49% |

| Прочие активы (за вычетом резервов на возможные потери) | 2 141 892 | 4,87% | 1 186 224 | 3,76% |

| Итого активов | 43 998 357 | 100,00% | 31 562 496 | 100,00% |

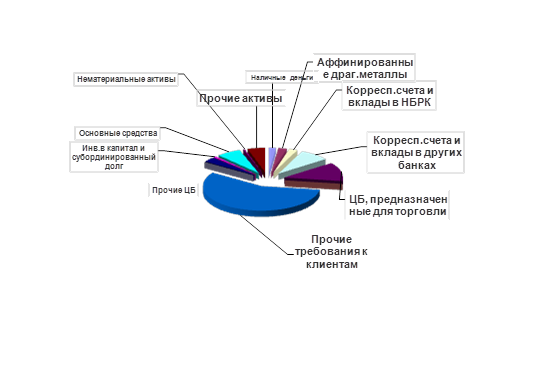

Из таблицы 8 видно, что анализируя структуру активов банка на 30 сентября 2004 года наибольший удельный вес составляют такие активы банка, как прочие требования к клиентам (за вычетом резервов на возможные потери) – 56,89%; ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) - 12,44%; корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) – 8,2% и другие прочие активы; а наименьший удельный вес составляют такие активы банка, как нематериальные активы (за вычетом амортизации) – 0,46%; инвестиции в капитал и субординированный долг – 0,6%; наличные деньги – 1,96% и так далее. Следуя данной таблице можно построить диаграмму активов банка на 30 сентября 2004 года.

Рисунок 2 - Структура активов банка по видам на 30 сентября 2004 года

Также из данной таблицы видно, что анализируя структуру активов АО «Валют – Транзит Банка» за 31 декабря 2003 года наибольший удельный вес составляют также такие активы банка, как прочие требования к клиентам (за вычетом резервов на возможные потери) – 59,9%; ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) – 13,6%; корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) – 8,95% и прочие активы и наименьший удельный вес также составляют такие активы банка, как инвестиции в капитал и субординированный долг – 0,17%; нематериальные активы (за вычетом амортизации) – 0,49%; наличные деньги – 1,32% и так далее. Следуя данной таблице также можно построить диаграмму активов банка за 31 декабря 2003 года.

Вообщем, анализируя структуру активов АО «Валют – Транзит Банка» на 30 сентября 2004 года и за 31 декабря 2003 года, можно сказать, что активов банка увеличились на 12 435 861 тысяча тенге, что характеризует положительную деятельность банка.

Но прочие требования к клиентам (за вычетом резервов на возможные потери) на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшились на 3,01%; ценные бумаги, предназначенные для торговли (за вычетом резервов на возможные потери) также уменьшились на 1,16% и корреспондентские счета и вклады в других банках (за вычетом резервов на возможные потери) уменьшились на 0,75% и так далее.

Таблица 9 – Структура обязательств АО «Валют – Транзит Банка» на 30 сентября 2004 года и на 31 декабря 2003 года

| Наименование статей | 30.09.04 | 31.12.03 | ||

| Сумма, тысяча тенге | Удельный вес, в % | Сумма, тысяча тенге | Удельный вес, в % | |

| Корреспондентские счета и вклады банков | 777764 | 2,20% | 1062191 | 4,06% |

| Банковские счета и вклады клиентов | 30837386 | 87,18% | 22408649 | 85,75% |

| Полученные займы от банков и нефинансовых организации | 0,00% | 0,00% | ||

| Выпущенные долговые ценные бумаги | 1345384 | 3,80% | 1477461 | 5,65% |

| Задолженность перед банками | 136446 | 0,39% | 35831 | 0,14% |

| Прочие привлеченные средства | 1201460 | 3,40% | 645273 | 2,47% |

| Субординированный долг | 0,00% | 0,00% | ||

| Отсроченное налоговое обязательство | 0,00% | 0,00% | ||

| Обязательство по налогам и другим обязательным платежам в бюджет | 30107 | 0,09% | 3127 | 0,01% |

| Прочие обязательства | 1042500 | 2,95% | 500446 | 1,91% |

| Итого обязательств | 35371047 | 100,00% | 26132978 | 100,00% |

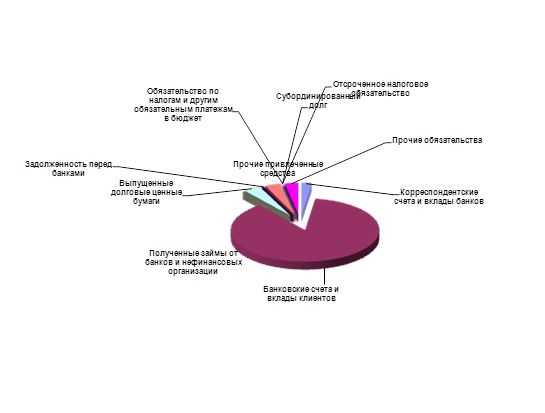

Из таблицы 9 видно, что анализируя структуру обязательств банка за 30 сентября 2004 года наибольший удельный вес составляет банковские счета и вклады клиентов – 87,18%, а наименьший – это обязательство по налогам и другим обязательным платежам в бюджет, который составил 0,09%. Следуя этой таблице можно построить диаграмму обязательств АО «Валют – Транзит Банка» за 30 сентября 2004 года.

Из данной таблицы также видно, что анализируя структуру обязательств банка за 31 декабря 2003 года, как и за 30 сентября 2004 года наибольший удельный вес составляет банковские счета и вклады клиентов – 85,75%, а наименьший – это обязательство по налогам и другим обязательным платежам в бюджет – 0,01%.

Вообщем, анализируя структуру обязательств АО «Валют – Транзит Банка» за 30 сентября 2004 года и за 31 декабря 2003 года, можно сказать, что обязательства банка увеличились на 9 238 069 тысяча тенге.

Но банковские счета и вклады клиентов на 31 декабря 2003 года по сравнению с 30 сентябрем 2004 года уменьшились на 1,43%, а который был самым наименьшим удельным весом, то есть обязательство по налогам и другим обязательным платежам в бюджет также уменьшились на 0,08% и так далее.

Таблица 10 – Структура собственного капитала банка на 30 сентября 2004 года и на 31 декабря 2003 года

| Наименование статей | 30.09.04 | 31.12.03 | ||

| Сумма, тысяча тенге | Удельный вес, в % | Сумма, тысяча тенге | Удельный вес, в % | |

| Уставный капитал | 6 408 711 | 74,28% | 3 109 730 | 57,27% |

| в том числе: | ||||

| простые акции | 4 146 211 | 48,06% | 1 725 000 | 31,77% |

| привилегированные акции | 2 262 500 | 26,22% | 1 384 730 | 25,50% |

| Дополнительный оплаченный капитал | 1 370 516 | 15,89% | 870 516 | 16,03% |

| Изъятый капитал | 0,00% | |||

| Резервный капитал | 265 959 | 3,08% | 723 306 | 13,32% |

| Прочие резервы | 1 723 | 0,02% | 1 723 | 0,03% |

| Нераспределенный чистый доход (непокрытый убыток) | 580 401 | 6,73% | 724 243 | 13,34% |

| Итого капитала | 8 627 310 | 100,00% | 5 429 518 | 100,00% |

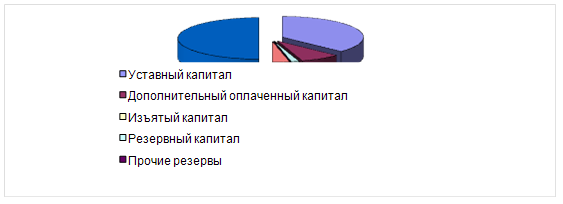

Анализируя структуру собственного капитала банка за 30 сентября 2004 года из таблицы видно, что наибольший удельный вес составляет уставный капитал – 74,28%, который включает в себя простые акции – 48,06% и привилегированные акции – 26,22%; а наименьший удельный вес составляют прочие резервы, который показывает 0,02% и так далее. Следуя данной таблице можно построить диаграмму собственного капитала АО «Валют – Транзит Банка» по видам за 30 сентября 2004 года.

Рисунок 5 - Структура собственного капитала банка по видам на 30 сентября 2004 года

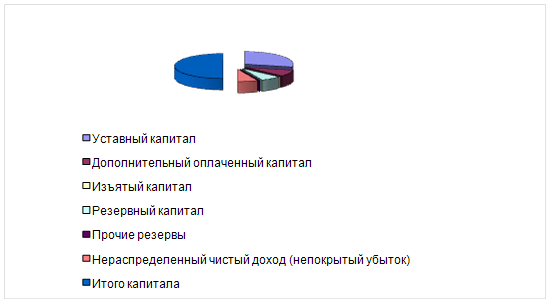

Из данной таблицы также видно, что анализируя структуру собственного капитала банка за 31 декабря 2003 года наибольший удельный вес составляет, как и 30 сентября 2004 года уставный капитал – 57,27%, который включает в себя простые акции – 31,77% и привилегированные акции – 25,5%. А наименьший удельный вес составляют прочие резервы, который составляет 0,03% и так далее. Следуя данной таблице также можно построить диаграмму собственного капитала АО «Валют – Транзит Банка» по видам за 31 декабря 2003 года.

Рисунок 6 – Структура собственного капитала АО «Валют – Транзит Банка» по видам на 31 декабря 2003 года

Анализируя структуру собственного капитала АО «Валют – Транзит Банка» за 30 сентября 2004 года и за 31 декабря 2003 года, можно сказать, что собственный капитал банка увеличился на 3 197 792 тысяча тенге по сравнению с 31 декабрем 2003 года. Здесь видно, что рассматривая два показателя, можно сказать, что по сравнению с 31 декабрем 2003 года уставный капитал банка увеличился хорошими темпами, то есть на целых 17,01%, включая простые акции и привилегированные акции. А наименьший показатель, то есть это прочие резервы уменьшились по сравнению с 31 декабрем 2003 года на 0,01%.

Нужно рассмотреть относительные показатели состояния баланса банка. С рассмотрением этих показателей можно увидеть достаточность собственных средств банков, надежность их работы [1]. Эти показатели для сравнения нужно рассмотреть за 2 года:

Таблица 11 – Расчет и относительные показатели состояния баланса АО «Валют – Транзит Банка»

| Наименование показателей | Формула | Нормативное значение | Расчет | изменения | |

| 30.09.04 | 31.12.03 | ||||

| Коэффициент достаточности собственного капитала | Собственный капитал банка, всего/Сумма всех активов взвешенных по степени риска, - специальные резервы | 0,08 (8%) | 0,2 (20%) | 0,17 (17%) | 0,03 |

| Коэффициент текущей ликвидности баланса банка | Сумма наличных денежных средств и быстрореализуемые активы/Сумма обязательств до востребования | 0,2 (20%) | 0,09 (9%) | 0,07 (7%) | 0,02 |

| Коэффициент обеспеченности кредитов депозитами и вкладами | Кредиты, выданные банком/Депозиты и вклады банка | - | 0,79 (79%) | 0,81 (81%) | -0,02 |

| Коэффициент обеспеченности депозитов и вкладов ликвидными активами | Депозиты и вклады банка/Ликвидные активы и деньги, хранящиеся в Национальном Банке | - | 4,83 | 5,13 | -0,3 |

| Уровень рентабельности использования акционерного капитала банка, % | Чистая прибыль банка*100/Акционерный капитал банка | - | 9,06% | 16,03% | -6,97% |

| Коэффициент ликвидности | Собственный капитал/Сумму обязательств банка | 2 и выше | 0,24 (24%) | 0,21 (21%) | 0,03 |

| Коэффициент покрытия основных средств | Основные средства/ Собственный капитал | 0,75 (75%) или1 (100%) | 0,34 (34%) | 0,34 (34%) | 0 |

| Коэффициент общей задолженности | Общая сумма обязательств/ Собственный капитал | <2 | 4,1 | 4,81 | -0,71 |

| Прибыль на 1 активов (ROA) | Чистый доход/Активы | - | 0,01 (1%) | 0,02 (2%) | -0,01 |

| Прибыль на 1 акционерный капитал (ROE) | Чистый доход/ Акционерный капитал | - | 0,09 (9%) | 0,19 (19%) | -0,1 |

За анализируемый период из таблицы 11 видно, что коэффициент достаточности собственного капитала и на 30 сентября 2004 года, и на 31 декабря 2003 года он является достаточным, так как эти 2 показателя превышают уровня минимума, а коэффициент его должен составлять не менее 0,08 или не менее 8%. Этот показатель на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличился на 0,03, что является положительной тенденцией АО «Валют – Транзит Банка».

Коэффициент текущей ликвидности баланса банка показывает, что, и на 30 сентября 2004 года, и на 31 декабря 2003 года он не является ликвидным, так как ликвидность банка – это его способность погасить в срок текущие обязательства, а коэффициент его должен составлять не менее 0,2 или не менее 20%. Здесь коэффициент текущей ликвидности баланса банка по сравнению с 31 декабрем 2003 года также увеличился на 0,02, что также характеризует положительную тенденцию банка.

Коэффициент обеспеченности кредитов депозитами и вкладами в определенной степени характеризует устойчивость банка и на 30 сентября 2004 года, и на 31 декабря 2003 года, то есть чем выше его значение, тем вероятнее, что банк окажется платежеспособным в условиях непредвиденного риска. Здесь этот показатель по сравнению с 31 декабрем 2003 года не особо уменьшился, то есть она составляет 0,02, что не особо является отрицательной тенденцией банка.

Коэффициент обеспеченности депозитов и вкладов ликвидными активами на 30 сентября 2004 года показывает 4,83; а 31 декабря 2003 года показывает 5,13; то есть здесь можно увидеть, что по сравнению с 31 декабрем она уменьшилась. Вообщем, можно сказать, что АО «Валют – Транзит Банк» достаточно обеспечивает своих клиентов депозитами и вкладами ликвидных активов. В этом случае коэффициент обеспеченности депозитов и вкладов ликвидными активами на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшился на 0,3, что характеризует отрицательной тенденцию АО «Валют – Транзит Банка».

Уровень рентабельности использования акционерного капитала банка можно рассчитать в виде соотношения прибыли и ресурсов, с помощью которых осуществляется их деятельность. Он составляет на 30 сентября 2004 года – 9,06%, а на 31 декабря 2003 года – 16,03%, то есть данный показатель показывает возможность АО «Валют – Транзит Банка» извлекать прибыль из акционерного капитала банка. Здесь этот показатель уменьшился на 6,97%, то есть здесь видно насколько АО «Валют – Транзит Банк» по равнению с 31 декабрем 2003 года извлек прибыль из акционерного капитала банка.

Коэффициент ликвидности применяется для оценки того, как соотносятся наиболее ликвидные элементы баланса, оборотные средства фирмы и краткосрочные обязательства. Этот коэффициент на 30 сентября 2004 года составляет – 0,24, а на 31 декабря 2003 года – 0,21, то есть и за 30 сентября 2004 года, и за на 31 декабря 2003 года показывают, что К<2. То есть в этом случае АО «Валют – Транзит Банк» говорит о достаточно хорошем покрытии или о хорошем финансовом устойчивости. Здесь коэффициент ликвидности на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года увеличился на 0,03, что говорит о достаточно хорошем покрытии или о хорошем финансовом устойчивости.

Коэффициент покрытия основных средств. Здесь как правило, основные средства должны покрываться либо за счет акционеров, либо с помощью долгосрочных займов. В этом случае этот показатель и на 30 сентября 2004 года, и на 31 декабря 2003 года составляет 0,34, то есть здесь он не является особо нормальным, а чтоб он был нормальным, то его показатель должен составлять 0,75 или 1, так как более высокая цифра может означать, что в основные средства вложена часть оборотного капитала банка и это может негативно сказаться на производство деятельности. Этот показатель и на 30 сентября 2004 года, и на 31 декабря 2003 года остается неизменным.

Коэффициент общей задолженности показывает, какая часть всех активов покрывается за счет кредиторов, а какая за счет акционеров. То есть и на 30 сентября 2004 года, и на 31 декабря 2003 года он превышает своего нормативного значения. Здесь он на 30 сентября 2004 года по сравнению с 31 декабрем 2003 года уменьшился на 0,71.

Прибыль на единицу активов (ROA) на 30 сентября 2004 года составляет 0,01; а на 31 декабря 2003 года – 0,02; то есть он показывает прибыльность производства с точки зрения использования активов. В этом случае он уменьшился на 0,01 по сравнению с 31 декабрем 2003 года, то есть здесь видно, что он не особо изменился по сравнению с 30 сентябрем 2004 года.

Прибыль на один акционерный капитал (ROE) на 30 сентября 2004 года составляет – 0,09 или 9%, а на 31 декабря 2003 года – 0,19 или 19%. Этот показатель свидетельствует о том, насколько эффективно и прибыльно использовались средства акционеров. Он уменьшился на 0,01 по сравнению с 31 декабрем 2003 года, то есть здесь видно, что он не особо изменился по сравнению с 30 сентябрем 2004 года.

Рассмотрение всех коэффициентов указанных групп имеет смысл в динамике за ряд лет.

Наращивание объемов и повышение доходности проводимых операций – одна из основополагающих задач менеджмента Банка. Внешние условия, определявшие деятельность АО «Валют – Транзит Банка» в отчетном году, были достаточно сложными и противоречивыми. Их основными особенностями были:

-переход к свободному формированию курса доллара;

-нарастание сложности конъюнктуры рынка потенциальных заемщиков;

-тенденции к снижению доходности рынка ценных бумаг.

Колебания валютных курсов при высокой доле валютных активов потребовали значительного повышения уровня управления активами и пассивами Банка, тонкости регулирования валютных позиций, проработки методов страхования валютных и процентных рисков в условиях нестабильности рынка.

Были предприняты меры по усилению работы с проблемными кредитами в направлении гибкого реагирования на изменение финансового положения заемщиков при резких колебаниях валютных курсов и одновременном повышении степени защищенности основного долга и процентов по предоставляемым ссудам от обесценения. Деятельность менеджмента Банка была направлена на оперативное изменение структуры размещения ресурсов для обеспечения приемлемого уровня доходности.

Похожие работы

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... . 8. Страховые компании. 9. Ссуды. Целесообразность такой структуры ипотечных учреждений подтверждается практикой ипотечного кредитования как в Казахстане, так и в различных странах мира. 3 Кредитная политика коммерческого банка АО «Банк Каспийский» 3.1 Краткая характеристика КФ АО «Банк Каспийский» 1. Филиал Открытого Акционерного общества «Банк Каспийский» в г. Костанае (далее по ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

0 комментариев