Навигация

Котирование валюты

Содержание

Введение

1. Стандарты валютного пространства

2. Котирование валюты. Котировки

2.1 Что такое котировка?

2.2 Виды котировок и их использование в валютных сделках

2.3 Введение котировок на принципах паритетного обмена (конвертирования) валют

3. Назначение котировок, как инструмента для расчётов обменных валютных курсов

3.1 Котировки относительно базовой валюты – SD

3.2 Перекрёстные котировки и их назначения

3.3 Использование информации о котировках финансовыми менеджерами

Заключение

Список используемых источников

Введение

Современная практика работы экономистов и финансовых специалистов, управляющих финансовыми потоками и капиталами, связана с новыми условиями работы в открытом экономическом пространстве. В большей части этого пространства главенствующим фактором движения является прогрессирующая тенденция свободного экономического обмена результатами труда, товарами и ресурсами.

Естественной мерой паритетности, справедливости и рациональности в таком взаимодействии является денежная мера – "Деньги", в целом формирующая финансовое пространство социума. Частью этого пространства является "Мировое валютное пространство".

Развитие внешнеэкономических связей требует особого инструмента, посредством которого субъекты, действующие на международном рынке, могли бы поддерживать между собой тесное валютное, расчетное и кредитно-финансовое взаимодействие. Таким инструментом выступают, прежде всего, банковские операции с иностранной валютой. Важнейшим элементом в системе таких операций является обменный валютный курс.

Валютным курсом (курсом валюты) называют соотношение стоимости двух национальных валют, которое устанавливается для их обмена друг на друга. Другими словами, курс валюты – это цена национальной валюты одной страны, выраженная либо в денежных единицах другой страны, либо в наборе денежных единиц нескольких стран так называемой валютной корзине.

Актуальность данной работы связана с тем, что курс валют является показателем многообразных взаимоотношений между двумя валютами, таких как соотношение спроса и предложения валют на международных валютных рынках, отражение покупательной способности одной валюты относительно другой, роста инфляции данных денежных единиц и пр.

Цель работы: знакомство с основами котирования валюты.

Цель предполагает решение следующих задач:

- дать понятие термину "котировка", охарактеризовать виды котировок и их использование в валютных сделках;

- изучить теоретические подходы к вопросам формирования валютного курса;

- выявить назначение котировок, как инструмента для расчётов обменных валютных курсов.

Работа состоит из введения, основной части, заключения и списка использованных источников.

1. Стандарты валютного пространства

Чтобы регулировать возникшие валютные отношения между странами, необходима валютная система — совокупность денежно-кредитных отношений на базе интернационализации хозяйственной жизни и развития мирового рынка, закрепленная в международных договорных и государственно-правовых нормах.

Характер функционирования и стабильность мировой валютной системы зависят от степени ее соответствия структуре мирового хозяйства. К концу 19 века во многих странах сложился золотой стандарт — форма организации денежных и валютных отношений, при которой только золото выступало всеобщим эквивалентом и непосредственной основой денежного обращения. Возникновение этой системы было обусловлено обеспечением торговых регионов между крупными индустриальными странами.

Юридической основой валютной системы служило Парижское межгосударственное соглашение 1867 г. Ее основой являлся золотомонетный стандарт. Каждая валюта имела золотое содержание. В соответствии с золотым содержанием валют устанавливались их золотые паритеты. Находящиеся в обращении банкноты эмиссионных банков свободно обменивались на золотые монеты. Обмен производился на базе их золотых паритетов — весовых количеств содержащегося в них чистого золота. Свободное передвижение золота между странами обеспечивало относительную устойчивость валютных курсов.

Сложился режим свободно плавающих курсов валют с учетом рыночного спроса и предложения, но в пределах золотых точек (+/– 1% фиксированного валютного курса). Это объяснялось расходами на транспортировку и хранение золота. Если рыночный курс национальной валюты падал ниже паритета, основанного на золотом содержании валют, то должники предпочитали расплачиваться по международным обязательствам золотом, а не иностранными валютами.

Действовал рыночный механизм выравнивания валютного курса и платежного баланса. Страны с дефицитным платежным балансом проводили дефляционную политику, ограничивая денежную массу в обращении при отливе золота за границу. В течение почти 100 лет до Первой мировой войны только доллар США и австрийский талер были девальвированы; золотое содержание фунта стерлингов и французского франка было неизменным в 1815-1914 гг.

Используя ведущую роль фунта стерлингов в международных расчетах (80% в 1913), Великобритания покрывала дефицит платежного баланса национальной валютой. Международные расчеты осуществлялись в основном с помощью траттов (переводной вексель), выписанных преимущественно в английской валюте. С конца XIX в. отчетливо проявилась тенденция к уменьшению доли золота в денежной массе и в официальных резервах. Кредитные деньги вытесняли золото. Постепенно золотой стандарт (в золотомонетной форме) изжил себя, т.к. не соответствовал масштабам интернационализации хозяйственных связей и условиям регулируемой рыночной экономики.

Первая Мировая война ознаменовалась кризисом мировой валютной системы. Для финансирования военных затрат (208 млрд. золотых долларов) наряду с налогами, займами, инфляцией использовалось золото как мировые деньги. Были введены валютные ограничения. Валютный курс стал принудительным и нереальным. Центральные банки стран прекратили размен банкнот на золото и увеличили их эмиссию для покрытия военных расходов. К 1920 г. курс фунта стерлингов по отношению к доллару США упал на треть, а французского франка и итальянской лиры на 2/3. Перерастание капитализма свободной конкуренции в монополистический привело к тому, что золотомонетный стандарт перестал соответствовать масштабам хозяйственных связей, тормозил регулирование экономики, денежной, валютной систем в интересах монополий и государства. В начале века выросла экономическая мощь США и Франции, что подорвало позиции Великобритании в мировой валютной системе. Во время Первой мировой войны размен банкнот на золото в капиталистических странах, кроме США, был приостановлен, и золотой стандарт распался. Золото изымалось из внутреннего обращения и заменялось банкнотами, неразменными на золото. В международном платежном обороте было запрещено свободное движение золота между странами.

Система золотодевизного стандарта. После окончания Первой мировой войны в странах, принимавших участие в военных условиях, изменилось соотношение между денежной массой и золотым резервом, вследствие чего в этих странах стремительными темпами стала нарастать инфляция. В таких условиях было решено банкноты разменивать не на золото, а на девизы других стран, которые затем могли быть обменены на золото. При этом золото оставалось законным средством расчета в международных операциях. Законодательно эта система была оформлена в 1922 г. на Генуэзской конференции. Кроме золота и английского фунта стерлингов, рекомендовалось использовать так же доллар США.

Основные принципы Генуэзской валютной системы были аналогичны принципам Парижской валютной системы. Золото сохраняло роль окончательных мировых денег, оставались золотые паритеты. Однако были внесены и определенные изменения. Золотовалютный стандарт (девизный) представлял собой такую форму золотого стандарта, при которой отдельные национальные банкноты размениваются не на золото, а на валюту других стран (на девизы, размениваемые в свою очередь на золотые слитки). В данной мировой валютной системе использовался принцип свободно плавающих валютных курсов. Но девизная форма золотого стандарта просуществовала недолго. Мировой кризис 1929-1931 гг. полностью разрушил данную систему. Кризис затронул и девизные валюты. В 1931 г. Великобритания была вынуждена отменить золотой стандарт, а фунт стерлингов девальвировала. В 1933 г. в США размен банкнот на золото был прекращен, а вывоз золота за границу — запрещен, доллар девальвирован на 41%. Отмена золотого стандарта привела к тому, что стало осуществляться валютное обращение неразменных на золото денежных знаков, то есть кредитных денег.

В 1944 г. на валютно-финансовой конференции ООН в Бреттон-Вудсе (США) был принят золотодевизный стандарт, основанный на золоте и двух девизных валютах — долларе США и английском фунте стерлингов. Данный стандарт относился только к международной валютной системе, внутренняя денежная система функционировала на базе неразменных кредитных денег. Основные принципы Бреттон-Вудской валютной системы:

Золото сохранило функцию мировых денег. Одновременно использовались резервные валюты — доллар США, английский фунт стерлингов. Чтобы закрепить за долларом статус главной резервной валюты, Казначейство США продолжало разменивать его на золото иностранным Центральным банкам и правительственным учреждениям по официальной цене, установленной в 1934 г., исходя из золотого содержания своей валюты (35 доллара за 1 тройскую унцию, равную 31,1035 г). Каждая национальная денежная единица имела валютный паритет в золоте и долларах.

Созданы органы международного валютного регулирования — Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). МВФ предоставлял кредиты в иностранной валюте для покрытия дефицита платежных балансов в целях поддержки нестабильных валют, осуществлял контроль за соблюдением странами-членами принципов мировой валютной системы, обеспечивал валютное сотрудничество стран.

Под давлением США утвердился долларовый стандарт — мировая валютная система, основанная на господстве доллара. Доллар — единственная валюта, частично конвертируемая в золото, — стал базой валютных паритетов, преобладающим средством международных расчетов, валютной интервенции и резервных активов. Таким образом, США установили монопольную валютную гегемонию, оттеснив своего давнего конкурента — Великобританию.

Установлен режим фиксированных валютных паритетов и курсов: курс валют мог отклоняться от паритета в узких пределах (±1% по Уставу МВФ и ±0,75% по Европейскому валютному соглашению). Для соблюдения пределов колебаний курсов валют ЦБ были обязаны проводить валютную интервенцию в долларах. Девальвация свыше 10% допускалась лишь с разрешения МВФ.

При нарушении платежных балансов разрешалось урегулировать их золотом.

В послевоенный период, когда формировались принципы Бреттон-Вудской валютной системы, Великобритания не имела достаточных золотых запасов, чтобы фунт стерлингов мог обмениваться в золото, и практически отказалась от его функции девизной валюты. Таким образом, Бреттон-Вудская валютная система поставила доллар в привилегированное положение, что давало экономические и политические преимущества США. На практике доллар почти монопольно опосредовал внешнеторговые расчеты.

Восстановление национальных экономик западноевропейских стран, пострадавших во время Второй мировой войны, постепенно изменило расстановку сил в мировой экономике. К концу 1960-х годов позиции доллара в мире заметно пошатнулись, что было вызвано как собственными экономическими проблемами США, так и ростом экономического влияния стран Западной Европы и Японии. Требования Бреттон-Вудской системы об обмене доллара на золото оказались обременительными для США, поскольку диктовались необходимостью поддерживать цены на золото за счет собственных резервов. Таким образом, данная валютная система перестала соответствовать потребностям мирового хозяйства. В конце 60-х — начале 70-х гг. ХХ века в международной экономической системе разразился новый кризис.

В 1971 г. МВФ расширил допустимый предел отклонения курса валют от паритетного до +2,25%. США отказались от обмена доллара на золото по официальной цене, а через год вся система фиксированных курсов рухнула.

Современный этап развития мировой валютной системы начинается с 1976 г., когда на совещании в Кингстоне (Ямайка) представители 20 стран достигли соглашения о реформировании мировой валютной системы. В 1978 г. Ямайские соглашения были ратифицированы большинством стран-членов МВФ. С этого момента вступают в силу принципы системы, которая получила название Ямайская валютная система. В соответствии с данной системой валютные отношения строятся на основании следующих принципов:

Юридически завершена демонетизация золота: отменена его официальная цена, золотые паритеты, прекращен размен долларов на золото. По Ямайскому соглашению золото не должно служить мерой стоимости и точкой отсчета валютных курсов. Центральным банкам разрешалось продавать и покупать золото как обычный товар по ценам "свободного" рынка. Введен стандарт СДР (Special drawing rights — SDR, специальные права заимствования) вместо золотодевизного стандарта. СДР представляют собой международные условные счетные денежные единицы, которые могут выступать как международные платежные и резервные средства. Эмиссию СДР осуществляет МВФ. Они используются для безналичных международных расчетов путем записей на специальных счетах и в качестве расчетной единицы МВФ. В функции СДР входит: регулирование платежных балансов, пополнение официальных валютных резервов, соизмерение стоимости национальных валют.

Соглашение о создании этой новой международной валютной единицы подписано странами-членами МВФ в 1967 г. Первое изменение Устава МВФ, связанное с выпуском СДР, вошло в силу в 1969 г.

Резервными валютами официально признаны доллар США, марка ФРГ, фунт стерлингов, швейцарский франк, японская иена, французский франк;

Установлен режим свободно плавающих валютных курсов, т.е. их формирование на мировом валютном рынке на основе спроса и предложения;

Государствам разрешено самостоятельное определение режима валютного курса, пределы колебания курсов валют не регулируются.

Узаконено создание замкнутых валютных блоков, которые являются полноправными участниками международной валютной системы.

В результате Ямайской валютной реформы доллар фактически остается ведущим международным платежным и резервным средством, что обусловлено более мощным экономическим, научно-техническим и военным потенциалом США, их огромными заграничными инвестициями. Это определяет господствующую роль Соединенных Штатов в международных экономических, в том числе, валютно-кредитных и финансовых, отношениях.

Одной из особенностей современных валютных отношений является существование Европейской валютной системы (ЕВС). Основные цели ЕВС:

1) создание зоны стабильных валютных курсов в Европе, отсутствие которой затрудняло сотрудничество стран-членов Европейского сообщества в области выполнения общих программ и во взаимных торговых отношениях;

2) сближение экономических и финансовых политик стран-участниц. Выполнение этих задач способствовало бы построению европейской валютной организации, способной отражать спекулятивные атаки рынка, а также сдерживать колебания международной валютной системы (особенно изменения доллара).

Основной инструмент ЕВС - европейская валютная единица - ЭКЮ. Ее стоимость определяют через валютную корзину, состоящую из валют стран-участниц. Европейская комиссия каждый день рассчитывает стоимость ЭКЮ в различных валютах стран-членов ЕС на основе обменных курсов.

Похожие работы

... , где введение евро повысило относительное значение кредитных рисков и, следовательно, требования рынка к дебиторам. Появление единой европейской валюты требует пересмотра стратегии России относительно новых заимствований. Можно предположить, что в перспективе объем долларовых кредитов в наших операциях на мировом рынке ссудных капиталов сократится и соответственно увеличатся масштабы обращения ...

... , которая носит название листинга. Если сказать коротко, листинг – это процедура допуска актива на биржевые торги (читайте – на котирование). Другими словами, листинг – это конкурсный отбор по определенным качественным и количественным критериям, своего рода ОТК (отдел технического контроля) биржи. Сравнение листинга с ОТК тем более является уместным, потому, что в задачу и того и другого входит ...

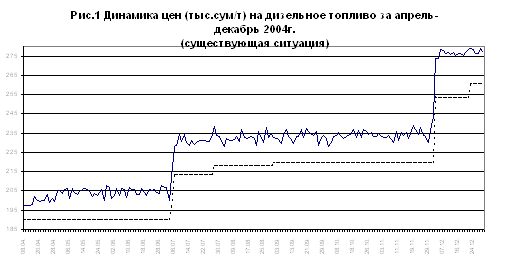

... предложения и представляет равновесную цену в каждый период времени. Предположим также, что все прочие внешние факторы ценообразования, кроме налогов, в рассматриваемый период времени остаются неизменными. Р Q Рис.12. Воздействие изменения налога на кривые спроса ...

... в хеджировании валютного риска. С помощью форвардных контрактов основная доля промышленных клиентов стремится закрыть открытую валютную позицию. 2. Лизинг в кредитовании внешнеэкономической деятельности Для финансирования долгосрочных международных операций, связанных с движением инвестиционных товаров, часто используется лизинговое кредитование. Типичная лизинговая операция может быть ...

0 комментариев