Навигация

Правовые основы антикризисного управления

Министерство образования и науки Российской Федерации

Алтайский Государственный Технический Университет

им. И. И. Ползунова

Курсовая работа

по дисциплине «Антикризисное управление»

на тему «Правовые основы антикризисного управления»

Выполнила:

студентка группы Ал (З) - М-22

Носова Е.Е.

Преподаватель:

Кисилёва Н.М.

Алейск 2006

Содержание

Введение

Глава 1. Правовые аспекты антикризисного управления

1.1. Основы действующего законодательства Российской Федерации о несостоятельности (банкротстве) предприятий

1.2. Сравнительный анализ правовых аспектов финансовой несостоятельности в зарубежной практике

Глава 2. Правовые методы антикризисного управления

2.1 Банкротство

2.2 Реструктуризация

2.3 Реорганизация

2.4 Санация

2.5 Ликвидация

2.6 Мировое соглашение

2.7 Оживление

Глава 3.Один из процессов антикризисного управления

3.1 Реструктуризация

3.2 Принципы и критерии эффективности реструктуризации

3.3. Организация реструктуризации

3.4. Роль реструктуризации в антикризисном управлении

3.5 Вывод

Заключение

Список использованной литературы

Введение

Под антикризисным управлением понимают либо управление в условиях кризиса, либо управление, направленное на вывод предприятия из кризисного состояния, в котором оно находится.

Однако подобная трактовка сущности антикризисного управления ослабляет его предотвращающую, опережающую направленность. Поэтому стратегически антикризисное управление начинается не с анализа баланса предприятия (фирмы) за предшествующий или текущий периоды работы и осуществления, чрезвычайных мер по недопущению несостоятельности, а с момента выбора миссии фирмы, выработки концепции и цели ее предполагаемой деятельности, формировании и поддержании на должном уровне стратегического потенциала фирмы, способности обеспечивать в течение длительного периода конкурентное преимущество фирмы как на внутреннем, так и на внешнем рынках.

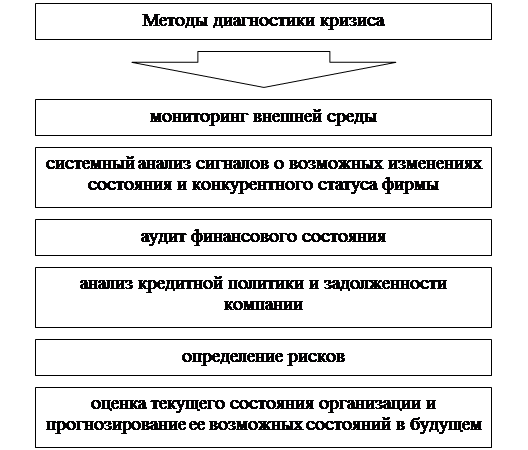

Поэтому, с одной стороны, антикризисное управление должно охватывать значительно более широкие сферы деятельности, чем анализ только финансового состояния фирмы. Таким образом, антикризисное управление - это:

· анализ состояния макро - и микросреды и выбор предпочтительной миссии фирмы;

· познание экономического механизма возникновения кризисных ситуаций и создание сканирования внешней и внутренней сред фирмы с целью раннего обнаружения "слабых сигналов" об угрозе приближения кризиса;

· стратегический контроллинг деятельности фирмы и выработка стратегии предотвращения ее несостоятельности;

· оперативная оценка и анализ финансового состояния фирмы и выявление возможности наступления несостоятельности (банкротства);

· разработка предпочтительной политики поведения в условиях наступившего кризиса и вывода из него фирмы;

· постоянный учет риска предпринимательской деятельности и выработка мер по его снижению.

Реформирование экономики России началось и продолжается на фоне глубокого кризиса всех его сфер и отраслей.

Негативные последствия либерализации цен, кризис российских рыночных реформ, обострили до крайности проблему платежеспособности и поставили вопрос о массовом банкротстве предприятий.

Из вышесказанного следует, что тема антикризисного управления очень важна в нынешних условиях российской экономики.

В главе 1 описаны правовые аспекты антикризисного управления, как в российском, так и в зарубежном законодательстве.

Глава 2 описаны некоторые правовые методы антикризисного управления.

В главе 3 описан один из процессов антикризисного управления предприятий – реструктуризация.

Глава 1. Правовые аспекты антикризисного управления

1.1. Основы действующего законодательства российской федерации о несостоятельности (банкротстве) предприятий

Практика поведения организаций России в условиях кризиса только начинает формироваться. Соответственно институт банкротства предприятий в экономике Российской Федерации также находится в процессе становления, однако он активно развивается. Попытаемся систематизировать право вые и организационные аспекты банкротства (несостоятельности) предприятий в современной России, так как именно они являются основополагающими для развития теории и практики антикризисного управления в нашей стране.

В Российской Федерации реализация процедуры банкротства впервые была законодательно оформлена Законом РФ № 3929-1 «О несостоятельности (банкротстве) предприятий», вступившим в силу с1 марта 1993 г. в соответствии с постановлением Верховного Совета РФ от 19 ноября 1992 г.¹ Конечно, этот Закон имел много недостатков, но, по крайней мере, он впервые четко регламентировал основные понятия, имеющие отношение к несостоятельности предприятий, судебные и внесудебные процедуры банкротства и много других важных моментов. Поэтому имеет смысл кратко изложить основные положения Закона, несмотря на то, что с 1 марта 1998 г. он утратил силу.

Итак, в соответствии с этим Законом определялись условия и процедура, объявления предприятия несостоятельным и устанавливалась очередность удовлетворения требований кредиторов.

Руководствуясь этим Законом, можно было выделить три основных признака признания предприятия банкротом. Под несостоятельностью (банкротством) понимается неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи

.____________________________

¹ В настоящее время этот Закон утратил силу в связи с принятием нового Закона о банкротстве.

в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или наличием неудовлетворительной структуры баланса должника

Внешним признаком несостоятельности (банкротства) предприятия является приостановление его текущих платежей, если предприятие не обеспечивает или заведомо не способно обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков их исполнения.

Заявление в арбитражный суд о признании банкротом могли подавать должник, кредиторы или прокурор.

Предприятие считается несостоятельным (банкротом) только после признания факта о его несостоятельности арбитражным судом или официального объявления о ней должником при его добровольной ликвидации.

После признания предприятия банкротом в отношении предприятия применялись следующие процедуры:

1) реорганизация;

2) ликвидация;

3) мировое соглашение.

Реорганизационные или ликвидационные процедуры назначаются по решению арбитражного суда. Реорганизационные процедуры направлены на поддержание деятельности и оздоровление предприятия должника с целью предотвращения его ликвидации и способствуют продолжению его существования. Они включают внешнее управление имуществом должника и санацию (финансовое оздоровление).

К ликвидационным процедурам относятся принудительная ликвидация предприятия-должника по решению арбитражного суда или его добровольная (внесудебная) ликвидация под контролем кредиторов. Ликвидация предприятия из-за его несостоятельности осуществляется в порядке конкурсного производства специально назначаемым лицом (конкурсным управляющим).

Мировое соглашение - процедура достижения договоренности между должником и кредиторами относительно отсрочки и (или) рассрочки причитающихся кредиторам платежей или скидки с долгов.

Отличительная особенность мирового соглашения, предусмотренная Законом, обусловлена тем, что при рассмотрении дел о несостоятельности (банкротстве), арбитражные суды не определяют спорное правоотношение сторон, а устанавливают факт несостоятельности конкретного предприятия. Поэтому утверждение мирового соглашения арбитражным судом не является рассмотрением дела по существу.

Естественно, Закон о несостоятельности (банкротстве) от 19 ноября 1992 г. не предусматривал многих важных положений, в частности механизмов финансового анализа и финансового оздоровления. Формулировки данного Закона не были четкими. Поэтому последнее мешало развитию института банкротства в России. Например, данное Законом определение несостоятельности затягивало судебные процессы по делам о банкротстве на целые месяцы, так как доказать превышение обязательств над стоимостью имущества должника при наличии неудовлетворительной структуры баланса часто было достаточно сложно. Многие положения Закона не работали, поэтому крупные государственные и частные промышленные предприятия получили возможность, не опасаясь банкротства, затягивать кризис неплатежей, используя его как способ компенсации дефицита дешевых кредитных ресурсов, необходимых для формирования оборотных средств. Банкротства не боялись и другие предприятия. Фактически выгоднее было не платить по обязательствам долгое время.

Однако именно этот Закон положил начало становлению механизма банкротства предприятий в Российской Федерации и способствовал внедрению механизма реструктурирования предприятий.

Согласно нашей хронологии отметим еще несколько нормативных актов, которые оказали влияние на развитие организационноправовых аспектов института банкротства в России:

1) постановление Совета Министров РФ и Правительства РФ от 20 сентября 1993 г. № 926 «О Федеральном управлении по делам о несостоятельности (банкротстве) при Государственном комитете Российской Федерации по управлению государственным имуществом

2) Указ Президента РФ от 22 декабря 1993 г. NQ 2264 «О мерах по реализации законодательных актов о несостоятельности (банкротстве) предприятий».

3) постановление Правительства РФ от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Оно имело большое значение, так как в нем впервые была разработана система критериев для признания структуры баланса неудовлетворительной. Это всем известные коэффициенты текущей ликвидности, обеспеченности собственными средствами, восстановления (утраты) платежеспособности. Кроме того, в документе были освещены вопросы предоставления государственной помощи предприятиям-должникам;

4) Указ Президента РФ от 2 июня 1994 г. №1114 «О продаже государственных предприятий-должников

5) распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ от 30 июня 1994 г.№ 15-Р «Об учете неплатежеспособных предприятий

6) распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ от 12 августа1994 г. NQ 31 «Об утверждении методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса». В настоящее время этот документ в данной редакции недействителен, но в свое время он стал методикой, по которой анализировалось финансовое состояние потенциальных банкротов;

7) распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ от 13 сентября1994 г. «Об аттестации специалистов по антикризисному управлению» (последняя редакция - от 2 февраля 1994 г.).

8) распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ от 5 декабря1994 № 98-Р «Об утверждении типовой формы плана финансового оздоровления (бизнес-плана), порядка его согласования и методических рекомендаций по разработке планов финансового оздоровления

9) Федеральный закон от 21 июля 1997 г. №119-ФЗ «Об исполнительном производстве».

10) Федеральный закон от 8 января 1998 г. №6-ФЗ «О несостоятельности (банкротстве»). Он заменил Закон о несостоятельности (банкротстве) от 19 ноября 1992 г. Федеральный закон от 8 января1998 г. не является новой редакцией Закона РФ от 19 ноября 1992 г.. Его основой является совершенно иная идеология, которая базируется на отказе от принципа «неоплатности» долга при определении критерия банкротства (т.е. банкротом мог быть признан тот, кто не мог оплатить свой долг). В Федеральном законе от 8 января 1998 г. основой критерия банкротства является принцип «неплатежеспособности». Если по нормам Закона РФ от 19 ноября 1992 г. банкротству не подлежали организации, сумма кредиторской задолженности которых была меньше стоимости их имущества, то в Федеральном законе от 8 января 1998 г. этой нормы нет. Новый Закон иначе, чем предыдущий, определяет признаки банкротства;

11) постановление Правительства РФ от 22 мая 1998 г. «О мерах по повышению эффективности применения процедур банкротства», а также Положение об ускоренном порядке применения процедур банкротства

12) постановление Правительства РФ от 1 июня 1998 г. № 537 «О федеральной службе России по делам о несостоятельности и финансовому оздоровлению». Эта служба заменила Федеральное управление по делам о несостоятельности (банкротстве) при Госкомимуществе РФ. Она стала федеральным органом исполнительной власти, осуществляющим исполнительные, контрольные, разрешительные, регулирующие и организационные функции, предусмотренные законодательством РФ о несостоятельности (банкротстве) и финансовом оздоровлении организаций;

13) Федеральный закон от 25 февраля 1999 г. № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций».

14) Федеральный закон от 24 июня 1999 г. № 122-ФЗ «Об особенностях несостоятельности (банкротства) субъектов естественных монополий топливно-энергетического комплекса».

15) Федеральный закон от 26 октября 2002 г. «О несостоятельности (банкротстве»). Этот Закон действует в настоящее время.

Анализируя приведенные выше нормативные акты, можно сделать вывод, что идет постепенная эволюция механизма банкротства предприятий в России и появляются новые документы, отвечающие современным реалиям. Кроме того, наблюдаются постоянное углубление, детализация правовых и организационных аспектов антикризисного управления. Однако институт банкротства в Российской Федерации еще окончательно не сформирован, поэтому в дальнейшем специалистам предстоит решить большое количество различных проблем.

Итак, с 2002 г. изменилась экономическая среда российского предпринимательства под воздействием вступившего в силу нового Закона о несостоятельности (банкротстве). Закон от 2002 г. можно назвать уникальным, так как он не только содержит нормы материального права, но и регламентирует ход судебного разбирательства. В новом Законе отражен опыт, накопленный в ходе обобщения судебной практики. Закон 2002г. о банкротстве касается не только должников и кредиторов, которые непосредственно участвуют в судебном процессе. В России введен принципиально новый институт арбитражных управляющих, а это уже развитие еще одного вида предпринимательской деятельности.

Особое место в процессе банкротства занимает независимая экспертиза. В настоящее время судьи избавлены от необходимости принимать экономические решения. Чиновники кроме контрольных функций начинают работать над построением национальной системы банкротства и созданием необходимой инфраструктуры.

Процедуры банкротства имеют строгое логическое описание. Они начинаются с подачи заявления о признании должника банкротом и заканчиваются прекращением производства по делу о несостоятельности. Следует отметить, что механизмы процедуры достаточно хорошо описаны и формализованы в тексте Закона.

Похожие работы

... из кризисного состояния. В борьбе с угрозой банкротства предприятие должно рассчитывать исключительно на внутренние финансовые возможности. Вышеперечисленные принципы являются основой организации антикризисного управления предприятием [9]. Теперь коснемся вопроса, какую роль играет финансовый менеджмент в антикризисном управлении. Практически все вышеперечисленные авторы сходятся во мнении, ...

... в конкурентной среде). Данные предложения позволят повысить эффективность процесса антикризисного управления ООО «Доминус», а именно: обеспечить контроль над затратами, увеличить прибыль, усилить финансовую устойчивость предприятия, качественно улучшить процесс антикризисного управления. Список использованной литературы I. Нормативно-правовые акты 1. Конституция Российск

... мировое соглашение и заявлять отказ от исполнения договоров должника фактически говорят о передаче прав на чрезвычайные действия, т.е. внешнему управляющему даются права на осуществления антикризисного управления. Отказ от исполнения договоров должника регламентируется ст.77 главы V Закона о банкротстве: "Внешний управляющий в трехмесячный срок с момента введения внешнего управления вправе ...

... сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции и т. п.; 4. Эффективное антикризисное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками, можно обеспечить более рациональное и экономное ...

0 комментариев