Навигация

Короткострокове фінансування комерційними банками міжнародної торгівлі

з дисципліни: «Міжнародні розрахунки і валютні операції»

ЗМІСТ

1. Короткострокове фінансування комерційними банками міжнародної торгівлі

2. Техніка відкриття і ведення валютних рахунків юридичних осіб нерезидентів

Список літератури

1. Короткострокове фінансування комерційними банками міжнародної торгівлі

Овердрафт - форма кредитування, яка використовується для покриття короткострокових розривів у платежах позичальника. Надається клієнтам, які мають стабільні регулярні надходження на рахунок.

Принципова відмінність від традиційного кредитування – кредитні ресурси не направляються на рахунок клієнта, а надається можливість «мінусового» залишку на рахунку. Рішення по наданню овердрафту клієнтові приймається кредитним комітетом банку. Режим овердрафту припускає можливість у межах встановленого операційного часу здійснювати платежі в національній валюті. Усі надходження на розрахунковий рахунок автоматично йдуть на погашення заборгованості по овердрафту. Банк нараховує відсотки в щоденному режимі за станом заборгованості на певний час доби. У договорі овердрафту має бути зафіксований точний час дня, коли фіксується заборгованість по овердрафту для подальшого нарахування відсотків. При цьому необхідно пам'ятати, що до 80% зарахувань коштів на рахунки клієнтів відбуваються після 16:00 поточного операційного дня.

У договорі овердрафту, як правило, фіксується термін неперервного від’ємного сальдо по розрахунковому рахунку клієнта, як правило, до 30 днів. Це означає, що в межах фіксованого терміну залишок на рахунку має бути позитивним або нульовим за рахунок надходжень. Зустрічаються договори, де відсоткова ставка варіюється в залежності від терміну неперервного від’ємного сальдо по розрахунковому рахунку клієнта.

Забезпеченням, як правило, є застава товарів, які знаходяться в обороті, або без забезпечення (бланковий). У випадку відкриття бланкового овердрафту, як правило, банк вимагає його обнуління на кожне 1-е число місяця.

Даний продукт використовується, як правило, для нівелювання розривів між платежами й надходженнями на розрахунковий рахунок, і при обґрунтуванні необхідності даної послуги в банк необхідно дати інформацію про торгову політику підприємства в розрізі «порядок розрахунків» по договорах з постачань та продажу. При розгляді питання про кредитування аналізуються обороти по поточному рахунку в національній валюті, як правило, за 6 місяців. При визначенні суми овердрафту до розрахунку береться сума середньомісячного обороту – 15-40%.

Терміновий кредит - форма кредитування, яка використовується для покриття короткострокових розривів у платежах позичальника. Надається клієнтам, при фінансуванні угод, де момент одержання виторгу (посередницька діяльність) є фіксованим. На практиці в чистому вигляді застосовується рідко, у зв'язку з ускладненою процедурою зміни терміну погашення у випадку форс-мажору, проте застосовується в поєднанні з іншими режимами короткострокового фінансування – овердрафт, кредитна лінія.

У договорі про надання термінового кредиту зазначені дата одержання, дата погашення. Привабливість даного режиму кредитування – дешевизна. Банк, що надає кредит, може залучити термінові ресурси для кредитування клієнта на Міжбанківському ресурсному ринку, що і буде основною складовою ціни для клієнта.

При вирішенні питання про кредитування, розглядаються ретельніше ризики підприємства, які виникають при веденні основної діяльності.

Рішення по наданню термінового кредиту клієнту приймається кредитним комітетом банку.

Можливий моновалютний режим, обов'язкове відстеження банком цільового використання позикових коштів. Джерело погашення – виторг по контракту, який фінансується, або інші надходження на розрахунковий рахунок клієнта. Не виключене часткове погашення за рахунок використання кредитної лінії, овердрафту. Термін кредиту – до 30 днів ( рідше до 60).

Кредитна лінія - форма кредитування, яка використовується для покриття короткострокових розривів у платежах позичальника. Надається клієнтам з метою поповнення оборотних коштів для закупівлі товару, складових, комплектуючих, видаткових матеріалів, видача зарплати тощо Надається клієнтам, основна діяльність яких припускає реалізацію товарів (послуг) в Україні. Якщо договір про надання кредитної лінії є підписаним, клієнт має вільний режим залучення позикових коштів (по листу) і погашення з розрахункового рахунку, у межах суми договору. На практиці найбільш застосовуваним є режим фінансування в іноземній валюті. Спрощено процедуру купівлі валюти при погашенні, порівняно з купівлею валюти для оплати зовнішньоекономічного контракту.

Вартість кредитної лінії вища за термінове кредитування, можлива відсоткова оплата невибраного об’єму.

При розгляді питання про кредитування розглядаються ретельніше ризики підприємства, що виникають під час ведення основної діяльності.

Рішення по наданню термінового кредиту клієнту приймається кредитним комітетом банку. Можливий мультивалютний режим, термін кредитної лінії – від 1 до 18 місяців і надається, як правило, під заставу майна.

Операції «РЕПО» з товарами – форма кредитування, за якої банк (можливо через дочірні компанії) укладає угоду покупки товару (як правило, за ціною нижче ринкової) з обов'язковою умовою зворотного викупу за фіксованою ціною через визначений термін. При цьому здійснюється перехід права власності. Заробіток банку і компенсація витрат по даній угоді закладений в різниці цін продажу і купівлі. Подібні угоди застосовуються до зернових на елеваторі, інших товарів, схильних до вартісних сезонних коливань. Основна мета даного виду угод – вивільнити оборотні кошти підприємства, які заблоковані в товарних залишках, придбаних у період мінімальних цін, оптимізувати оподаткування (ПДВ).

При такій формі фінансування не використовуються основні принципи кредитування, і основний аналіз спрямований на формування ліквідної вартості товару, який купується, забезпечення збереження.

Вартість подібної послуги дорожча за середню відсоткову ставку по чистому кредитуванню. Ціноутворення пов'язане з ризиком ліквідності товару, витратами під час збереження, страхуванні товару.

Сьогодні у світовій діловій практиці документарні акредитиви і банківські гарантії найчастіше використовуються як інструменти фінансування міжнародних торгових операцій. Таке фінансування приймає форму відкриття банком акредитива або надання банківської гарантії без розміщення клієнтом грошового покриття, маючи в активі його зобов’язання зробити це у момент проведення платежу за відповідним інструментом.

Для фінансування своїх зовнішньоторгових операцій експортери та імпортери можуть, у першу чергу, скористатися звичайними кредитними послугами обслуговуючого їх банку, а саме, контокорентними кредитами.

Але специфічні умови зовнішньої торгівлі спричинили виникнення особливих кредитних форм і/або особливих форм забезпечення. Банки дуже часто підтримують зовнішню торгівлю своїх клієнтів гарантіями.

Гарантія повернення платежів (авансових сум). За такої гаранти банк, як правило, гарантує повернення авансових сум, отриманих його клієнтом для здійснення тієї чи іншої операції з поставки. Але гарантія повернення платежів (авансових сум) зустрічається також при авансуванні певних операцій щодо надання послуг, коли повернення авансів стає необхідним у випадку нездійсненої операції. Зазвичай розмір гарантій складає 15-30 % вартості замовлення.

Гарантія пропозиції. При тендерах банк учасника тендерних торгів гарантує певною сумою виконання контрактів поставки і договорів виробництва. Але це також розповсюджується на виплату сум, які зазвичай блокуються для можливо необхідного усунення браку. Звичайний розмір цієї гарантії 5-10 % від вартості поставки або послуг.

Гарантія коносаментів (letter ofidemnity). Банк бере на себе перед пароплавством зобов'язання відшкодування збитків, які можуть бути юридичне заявлені у випадку відпуску товарів без коносаментів (коли товар прибув у порт, а відправлені поштою коносаменти ще знаходяться в дорозі).

Одночасно він бере на себе зобов'язання дослати затримані оригінали коносаментів. Доказом того, що вони були відправлені, як правило, є отримання копій, які завжди пересилають поштою окремо. Звичайний розмір такої гарантії 10-15 % вартості товару.

З метою сприяння експортним операціям своїх клієнтів банки в країні експортера часто надають так звані кредити замовникам, тобто кредити закордонним споживачам (замовникам), причому ці кредити пов'язані із замовленням відповідного товару (цільовий кредит); виплата відбувається, як правило, за пред'явленням визначених договором купівлі-продажу документів, часто - безпосередньо експортеру.

Ризики країни імпортера в багатьох випадках покриваються страхуванням експортних кредитів у країні експортера, так що можливе відносно вигідне фінансування.

Купівля експортних товарів все більше залежить від імпорту виробів з країни споживача, щоб таким чином компенсувати валюту, яка витрачається, виручкою від експорту власної, прив'язаної до імпортної операції продукції.

Спочатку використовувані тільки в торгівлі між Сходом і Заходом, відомі тепер під назвою зустрічних угод, зустрічної торгівлі (Counter trade), бартерних операцій, компенсаційних угод, торговельні операції розповсюдилися також на торгівлю "порогових" і промислове розвинутих країн з країнами, що розвиваються. При цьому мова йде про зв'язок закупівель із зобов'язаннями щодо зустрічних закупкок або поставок. При цьому часто оплата замінюється повністю або частково переказом товарів і послуг.

Однак такі угоди лише в крайніх випадках можуть проводитися без балансування шляхом грошових платежів. При зустрічних угодах, які укладаються на практиці, існують два окремих договори, хоча вони і взаємно обумовлюються, тому що імпортер купить, тільки якщо експортер купить у нього. Але виконуються вони незалежно один від одного, тобто часто кожен із партнерів платить своєму контрагенту за зустрічну угоду.

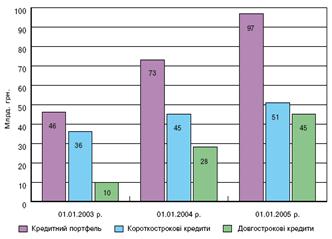

Короткострокове фінансування корпоративних клієнтів не обмежується овердрафтами й кредитними лініями, – більш зрілий ринок забезпечує українським компаніям необхідні інструменти для вирішення індивідуальних завдань.

Структура короткострокових інструментів фінансування ускладнюється – компанії прагнуть знаходити оптимальні рішення для своїх потреб. Ці вимоги не залишаються без уваги банків, що призвело до більш активного просування і, в ряді випадків, відродження альтернативних традиційному кредитуванню інструментів. Так, Українські банки пропонують підприємствам скористатися комплексною програмою короткострокового фінансування, яка крім звичного кредитування включає факторинг, використання при розрахунках векселів і несплачених акредитивів.

Банкір зазначає, що факторинг у відсотковому обчисленні коштує трохи дорожче від традиційного кредитування, водночас він включає не тільки фінансування, але й увесь комплекс супутніх послуг. Йдеться не лише про викуп дебіторської заборгованості, але й про інкасування дебіторської заборгованості постачальника, страхування постачальника від кредитного ризику, ведення бухгалтерського обліку постачальника, насамперед обліку реалізації.

Лише деякі українські банки, називаючи послугу «факторингом», справді надають її на фаховому рівні, а не обмежуються тільки кредитуванням у формі попередньої оплати боргових вимог. Часто показником якості роботи українського банку в цьому секторі є визнання з боку професійних міжнародних факторингових організацій. Наприклад, Укрсоцбанк, будучи членом міжнародної факторингової асоціації FCI, охопив партнерськими відносинами країни, які мають найбільш активні економічні відносини з Україною, серед них – Росія, Китай, Туреччина й ряд інших.

Банкір наголошує, що свої переваги мають і векселі, які щораз частіше застосовуються як інструмент розрахунків за товарними операціями. По-перше, використання векселя не пов’язано з такою бюрократією, як одержання кредиту. По-друге, часто він є дешевшим, ніж кредит або овердрафт (строк дії векселів зазвичай не перевищує 90 днів; верхня межа вартості векселя перебуває нижче від нижньої межі вартості кредиту). По-третє, векселі не мають секторальної спеціалізації й зручні для компаній будь-якого типу й розміру. «Всі ці переваги векселя сприяють зростанню попиту на цей продукт.

Фахівці банків також констатують чудові перспективи акредитивів для зовнішніх розрахунків. При цьому акредитив виступає заміною короткостроковим формам кредитування, оскільки знімає необхідність попереднього фінансування угоди. Однак він має переваги порівняно із кредитом, оскільки спрямований на гарантування якості угоди для обох контрагентів: постачальник гарантовано одержує оплату, покупець – товар або послугу необхідної якості.

2. Техніка відкриття і ведення валютних рахунків юридичних осіб нерезедентівВідповідь на це питання нами було зроблено на основі нормативно-правових актів, а саме Постанови Правління НБУ «Про затвердження Інструкції про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах» від 12.11.2003 N 492, яка була затверджена відповідно до статті 7 Закону України “Про Національний банк України” і з метою приведення порядку ведення рахунків клієнтів банків у відповідність до вимог Цивільного кодексу України та Господарського кодексу України.

Характеристика банківських рахунків в іноземній валюті

Уповноважені банки для формування кредитного потенціалу в іноземній валюті відкривають юридичним і фізичним особам (резидентам і нерезидентам) такі банківські рахунки:

■ поточні;

■ розподільчі;

■ кредитні;

■ депозитні (вкладні).

Поточний валютний рахунок призначений для розрахунків клієнтів банку в межах чинного законодавства в безготівковій та готівковій іноземній валюті при здійсненні поточних операцій та для погашення заборгованості за кредитами в іноземній валюті.

Розподільчий рахунок призначений для попереднього зарахування коштів у іноземній валюті, що надійшли на адресу юридичної особи-резидента, та обов'язкового продажу частини цієї інвалюти на міжбанківському валютному ринку України. Кошти, які були зараховані на розподільчий рахунок і не підлягають продажу на міжбанківському валютному ринку України, розподіляються за призначенням згідно з дорученням юридичної особи-резидента.

Кредитні рахунки в інвалюті відкривають особам, що одержують кредит в іноземній валюті.

Депозитні валютні рахунки призначені для збереження коштів і одержання доходу.

Для обліку операцій на поточних, кредитних і депозитних рахунках використовуються ті ж самі рахунки другого класу Плану бухгалтерського обліку, що й для обліку операцій у національній валюті.

Розподільчі рахунки суб'єктів господарської діяльності обліковуються на рахунку 260-ї групи «Кошти до запитання суб'єктів господарської діяльності»:

Похожие работы

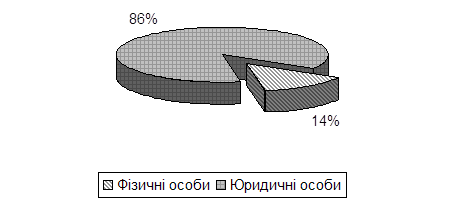

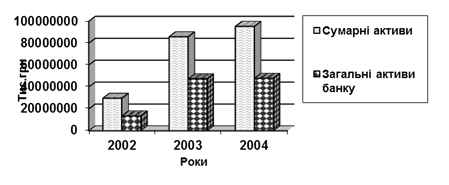

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

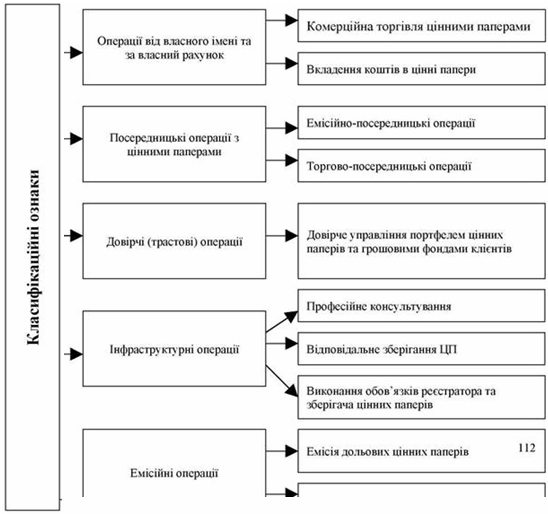

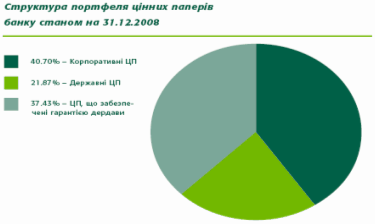

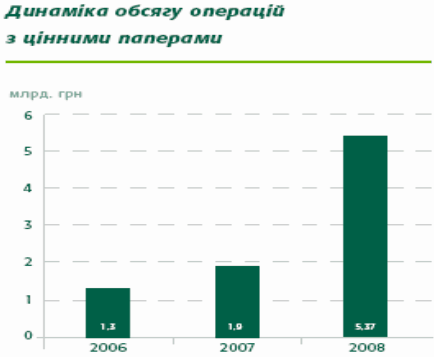

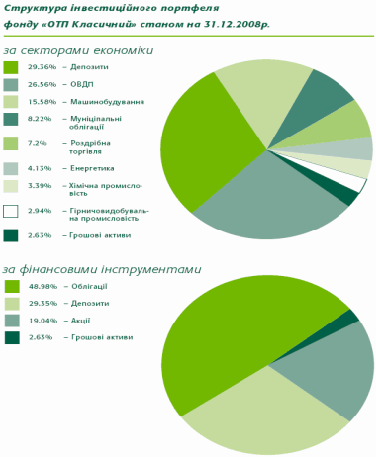

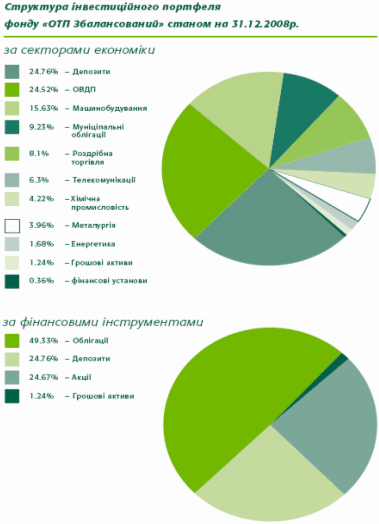

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

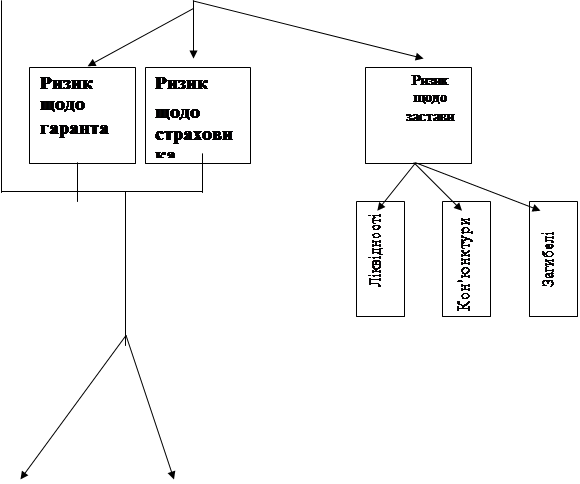

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

0 комментариев