Навигация

Ризики інвестування в цінні папери. Міжнародний ринок позикових капіталів

Міністерство освіти і науки України

Національний університет харчових технологій

Кафедра менеджменту

зовнішньоекономічної діяльності

Контрольна робота

з дисципліни:

"Міжнародний фінансово-інвестиційний менеджмент"

Київ – 2009

1. Визначення інвестиційних ризиків

Поняття ризику в господарській діяльності існувало здавна й було пов’язане з невизначеністю в майбутньому внаслідок певних дій або рішень. Загалом, уся життєдіяльність людини схильна до сукупності випадковостей, а отже, і ризиків.

Інвестування не можна розглядати без урахування ризику, тобто вірогідності відхилення величини фактичного інвестиційного доходу від очікуваного. Однак потрібно розуміти, що ризик – це не тільки втрати, а й додатковий прибуток, тобто разом з можливістю понести втрати існує альтернатива отримання додаткових доходів (прибутків), тобто ризикованість будь-якого підприємства є альтернативою його дохідності.

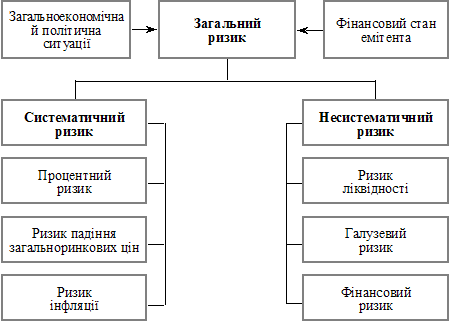

Ризик інвестування коштів у цінні папери – це вірогідність збитків або недоотримання очікуваного доходу. Західні економісти розрізняють дві категорії ризику – систематичний і несистематичний, – які в кінцевому підсумку становлять загальний ризик інвестицій.

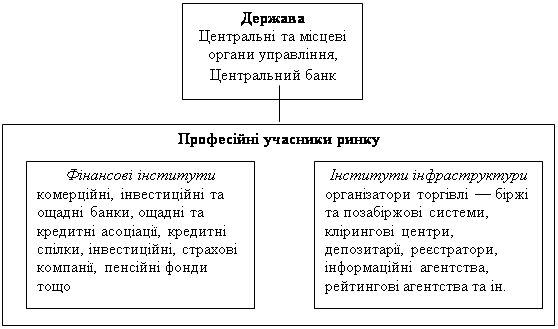

Види інвестиційних ризиків наведено на рис. 1.

Рис. 1. Класифікація ризиків інвестування

Систематичний ризик пов’язаний із загальною економічною та політичною ситуацією в країні й навіть у світі, зростанням цін на ресурси, загальноринковим падінням їх на всі фінансові активи.

До категорії систематичних належать такі ризики: зміни процентної ставки, падіння загальноринкових цін, інфляції.

Процентний ризик зумовлений невизначеністю в майбутньому щодо напряму руху та рівня процентних ставок. Для банку це ризик перевищення середньої процентної ставки за залученими коштами (депозитами) над середньою процентною ставкою за виданими кредитами.

Щодо цінних паперів, то процентний ризик – це ступінь невизначеності на рівні курсів цінних паперів, що викликано змінами ринкових процентних ставок. У першу чергу під вплив такого ризику потрапляють цінні папери з фіксованим періодичним доходом. Зі зростанням процентних ставок курси цінних паперів знижуються (і навпаки).

Рівень процентних ставок залежить від таких чинників:

1. Очікувані темпи інфляції та економічного зростання. Залежно від рівня інфляції ставки підвищуються або падають.

2. Обсяг державного боргу, який зумовлює зростання попиту на капітал. Це виражається в тому, що уряду доводиться пропонувати вищі процентні ставки для отримання великих кредитів, що, у свою чергу, приводить до підвищення процентних ставок за іншими позиками на ринку.

3. Грошова політика уряду. Існує взаємозв’язок між обмінним курсом валюти країни та процентними ставками на інвестиції в цій валюті. Високі процентні ставки необхідні для того, щоб інвестори тримали капітали в слабкій валюті та вкладали додаткові.

Ризик падіння загальноринкових цін пов’язаний зі зниженням цін на всі папери, що обертаються на ринку одночасно. Цей ризик стосується передусім акцій і є наслідком загальнодержавної нестабільності. Його ступінь може бути неоднаковим для акцій різних емітентів. Деякі виробництва (комунальні господарства, транспорт, енергетика, харчова промисловість) мало залежать від спаду виробництва в цілому. Акції таких компаній є привабливими для інвесторів, які не схильні до ризику й намагаються мати гарантії надійності вкладення капіталу.

Ризик інфляції обумовлений зміною купівельної спроможності грошей і призводить до того, що вкладення навіть у найбезпечніші папери піддаються збиткам. Цей вид ризику існує в усіх країнах, оскільки інфляція – загальносвітова тенденція: різняться лише її щорічні рівні в різних державах. У розвинених країнах вважається нормальним річний рівень інфляції в 3%.

Несистематичний ризик пов’язаний із фінансовим станом конкретного емітента цінних паперів. Він може бути викликаний невдалими маркетинговими програмами, розірванням великих контрактів емітента, страйками тощо. Оцінка такого ризику потребує певних зусиль як посередників ринку фінансових активів, так і інвесторів. До категорії несистематичних належать такі ризики: ліквідності, галузевий, фінансовий.

Ризик ліквідності пов’язаний з можливою затримкою реалізації цінного папера на ринку. Інвестор має бути впевнений, що за потреби він може продати свій цінний папір і перетворити вкладений капітал у готівку. Найменший ризик ліквідності в боргових зобов’язань, оскільки за їхнього випуску обумовлюється можливість погашення паперів до кінця строку позики; при цьому можлива втрата процентів, але основний капітал зберігається й повертається кредитору.

Галузевий ризик пов’язаний зі зміною стану справ у окремій галузі економіки, яка, як і всі інші, переживає народження, підйом, розквіт і занепад. Це обумовлено зменшенням ресурсів, зміною попиту на продукцію, загальним напрямом економічного розвитку. Галузь на стадії підйому та розквіту має більший прибуток, і, відповідно, привабливість для акціонерів.

Фінансовий ризик – це збитки, пов’язані з нерентабельністю або банкрутством емітента цінних паперів. У цілому фінансовий ризик, як міру економічної або соціальної невизначеності, можна охарактеризувати за такими критеріями:

· величиною – високий, середній та низький;

· ступенем припустимості – припустимий, коли втрачається частина доходу, прибутку; критичний (локальний) ризик, за якого доходи втрачаються повністю й виникає необхідність відшкодовувати витрати; катастрофічний – повна втрата майна;

· об’єктами – підприємця, підприємства, банку, страхової компанії, тобто окремих юридичних і фізичних осіб;

· видом діяльності – ризики виробничої, посередницької, торгової, транспортної, консалтингової, страхової, охоронної та іншої діяльності;

· економічним змістом – чистий ризик як об’єктивна можливість понести збитки (нульовий результат) і спекулятивний – як суб’єктивна можливість отримання позитивного або негативного результату певної діяльності;

· характером – операційний, інфляційний, кредитний, процентний, валютний.

Операційний ризик (або бізнес-ризик, підприємницький ризик) полягає в спроможності підприємства підтримати рівень доходу на вкладений капітал. В умовах акціонерного товариств це можливість підтримати дохід на акцію на рівні, що не знижується.

Бізнес-ризик виникає в тих випадках, коли комерційна та господарська діяльність компанії стають менш успішними, ніж це було раніше або очікувалося. Наприклад, унаслідок того, що конкуренти знизили ціни або запропонували на ринку конкурентний товар, може знизитися обсяг реалізації. Можливі прорахунки у внутрішньофірмовому плануванні, організації виробництва, маркетинговій стратегії тощо. Тому основним завданням менеджменту є зведення бізнес-ризику до мінімуму забезпеченням ефективного функціонування виробництва, ретельним вивченням ринків збуту продукції та послуг.

Інфляційний ризик визначається ступенем точності прогнозування інфляції та її впливу на результат фінансово-господарської діяльності.

Процентний ризик проявляється в зміні процентних ставок за наданими кредитними ресурсами.

Валютний ризик виникає у зв’язку з невизначеністю майбутнього руху курсів національної валюти щодо іноземних. Під вплив цього ризику підпадають усі суб’єкти інвестиційної діяльності, які здійснюють фінансові операції в іноземних валютах. Дуже залежать від нього клірингові розрахунки та бартерні операції.

Кредитний ризик означає можливість виникнення збитків унаслідок несплати або простроченого виконання клієнтом своїх фінансових зобов’язань. Отже, ризикує як кредитор, так і позичальник. У групі фінансових ризиків кредитні займають одне з чільних місць.

Для банків кредитний ризик складається із сум заборгованості позичальників за кредитами й овердрафтами, а також із заборгованості клієнтів за іншими угодами (свопами, акредитивами, гарантійними зобов’язаннями).

Як ризик неповернення основного боргу й процентів за позикою кредитний ризик виникає внаслідок:

· неможливості позичальника створити в майбутньому адекватний грошовий потік;

· невпевненості в реалізації в майбутньому за необхідною ціною застави під кредит;

· погіршення іміджу (репутації) позичальника у зв’язку з непередбаченими несприятливими змінами в діловому світі.

Підприємство може також підпадати під вплив кредитного ризику, якщо розміщує багато вільних коштів на банківському депозиті. Може виникнути ризик ліквідації банку, і в цьому випадку підприємство втратить більшу частину своїх вкладів.

Якщо компанія позичає гроші за овердрафтом, то вона може піддатися ризику, пов’язаному з рішенням банку знизити наданий кредит (граничну суму овердрафтної позики банк має право зменшити в будь-який час). Для компанії це ризик негайної ліквідації.

Ринком цінних паперів породжується інвестиційний ризик, який акумулює процентний і бізнес-ризики, а також зумовлює специфічний ринковий ризик. Сутність інвестиційного ризику полягає в ризику втрати, по-перше, укладеного (інвестованого) капіталу, і, по-друге, – очікуваного доходу.

Ринковий ризик, як правило, не пов’язаний з економічною ситуацією на підприємстві-емітенті. Він відображає зміни в очікуваннях інвесторів щодо перспектив підприємства-емітента. Зазвичай емітент не може контролювати рух своїх цінних паперів на ринку. Раптова війна, результати виборів, політична ситуація, хвороба або втрата президента, приплив золота тощо справляють величезний вплив на рух ринкових цін.

Головними чинниками, які визначають рівень ризику, є:

1. Співвідношення ризику та доходу.

2. Тривалість вкладення інвестицій.

3. Бар’єрна й позбавлена ризику ставки та премія за ризик.

4. Оцінка віддачі (доходу) укладеного капіталу.

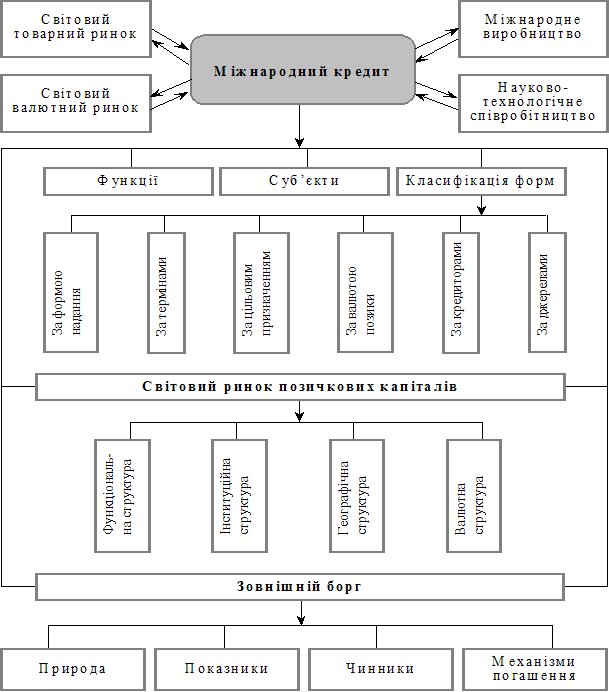

2. Світовий ринок позикових капіталів: інституційна структура

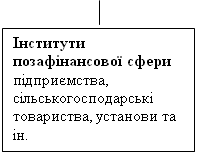

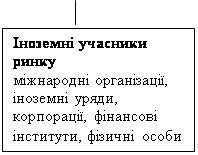

Інституційна структура світового ринку позикових капіталів.

Вона відображає відносини між професійними фінансовими посередниками, позичальниками та кредиторами різних країн і передбачає виділення суб’єктів світового ринку позикових капіталів.

Суб’єкти світового ринку позикових капіталів:

Похожие работы

... серед них у сучасний період відіграють Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР). Останній сьогодні є головною установою Групи Світового банку. 2. ОСОБЛИВОСТІ РИНКУ ПОЗИЧКОВОГО КАПІТАЛУ ЛАТИНСЬКОЇ АМЕРИКИ 2.1. Сучасні тенденції розвитку ринку позикових капіталів в країнах Латинської Америки Враховуючи передумови розвитку ...

... банки зацікавлені в тому, щоб різниця К - Ц була мінімальною. Це досягається в тому випадку, коли ставка рефінансування (облікова ставка) буде найнижчою. 2. Поняття банківської ліквідності Термін «ліквідність» (від лат. Liquidus - рідкий, текучий) у буквальному значенні слова означає легкість реалізації, продажі, перетворення матеріальних цінностей у кошти. Поняття ЛІКВІДНІСТЬ комерці ...

... . Існує п’ять основних шляхів виходу: - флотація компанії; - продаж компанії; - рефінансування (продаж інвестиції іншій інвестиційній організації); - перекупка компанії управляючими. Флотація на фондовому ринку може бути доступна тільки досить великим компаніям з допустимими показниками прибутку. Іноді компанія може флотувати свої акції на закордонній Фондовій Біржі без флотування ...

... відповідних законодавчих та нормативних документів та спостерігати за їх дотриманням. ГЛАВА 3. ПРОБЛЕМИ ПОДАЛЬШОГО РОЗВИТКУ ФОНДОВОГО РИНКУ УКРАЇНИ 3.1. ІНФРАСТРУКТУРА РИНКУ ЦІННИХ ПАПЕРІВ Як зазначалось нами в першій главі, під інфраструктурою фінансового ринку слід розуміти весь комплекс елементів і видів діяльності, які створюють умови для ...

0 комментариев