Навигация

Ноября 2008 года Президент Медведев и российская пресса констатировали приход кризиса в реальный сектор экономики России

18 ноября 2008 года Президент Медведев и российская пресса констатировали приход кризиса в реальный сектор экономики России.

19 ноября Председатель ЦБ С. Игнатьев сообщил Госдуме: "На 1 ноября 2008 года объём золотовалютных резервов в Российской Федерации составил 484,6 миллиарда долларов США. За сентябрь и октябрь золотовалютные резервы снизились на 97,6 миллиарда долларов." Из названной суммы 57,5 миллиарда долларов были потрачены на валютном рынке с целью поддержания курса рубля.

Выступления руководства партии "Единой России", включая В. Путина,20 ноября на 10-м съезде партии были расценены как первое официальное признание власти, что "страна погружается в кризис, причем не только финансовый, но и экономический".

25 ноября сообщалось, что в РФ, согласно расчетам Министерства экономического развития, впервые с момента начала мирового кризиса зафиксировано снижение ВВП в одном месяце по отношению к предыдущему: в октябре ВВП снизился на 0,4% по отношению к сентябрю, хотя в годовом выражении, по сравнению с октябрем 2007 года, вырос на 5,9%.

Согласно опубликованной 26 ноября Банком России (ЦБР) отчётности банков по данным оборотной ведомости бухгалтерского учёта за октябрь 2008 года, по расчётам газеты "Коммерсантъ", совокупный убыток банковской системы России в октябре составил 39,3 млрд рублей: треть банков (288 организаций) получила убыток, в совокупности составивший 69,0 млрд рублей (результаты не учитывают показатели Внешэкономбанка, убытки которого превысили убытки всей банковской системы и составили 46,0 млрд руб).

Декабрь 2008 года.

После очередного снижения курса российской валюты 5 декабря относительно бивалютной корзины на 1%, что связывалось с удешевлением основой статьи российского экспорта - нефти (цены на марку Urals 5 декабря снизились до четырехлетнего минимума - $36 за баррель), участники рынка ожидали от ЦБ более резкой девальвации уже в начале следующего года.

Согласно данным, обнародованным 23 января 2009 года Росстатом, в декабре 2008 года падение промышленного производства в России достигло 10,3% по отношению к декабрю 2007 года (в ноябре - 8,7%), что стало самым глубоким спадом производства за последнее десятилетие; в целом в 4-м квартале 2008 года падение промпроизводства составило 6,1% по сравнению с аналогичным периодом 2007 года. Цены производителей промышленных товаров в декабре 2008 года продолжили снижение, упав по сравнению с ноябрем на 7,6%, с декабрем 2007 года - на 7%.

Андрей Илларионов оценил темпы спада в ноябре - декабре как "не имеющие аналогов в современной российской экономической истории".

Рецессия и депрессия 2009 года.

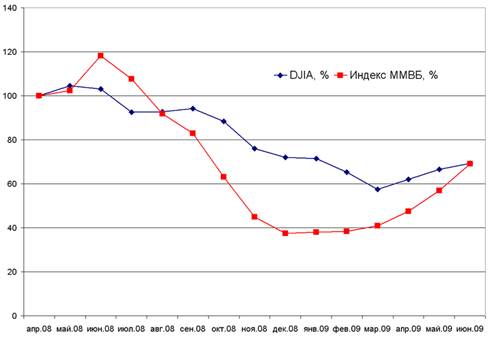

Индекс ММВБ в сравнении c индексом DJIA. В процентах от значений апреля 2008.

Исходя из сделанных 19 января в Гонконге заявлений заместителя Председателя Правительства РФ Алексея Кудрина, "Независимая газета" делала вывод, что в 2009 году Россию ждёт стагфляция: сочетание спада при сохранении высокой инфляции, и что правительство смирилось с неизбежностью подобного негативного сценария.

Во второй половине января 2009 года были обнародованы новые расчёты Минэкономразвития РФ, согласно которым ВВП России в 2009 году снизится на 0,2% (вместо роста на 2,4% по предыдущему прогнозу); прогноз падения промпроизводства в 2009 году был увеличен до 5,7% (против снижения на 3,2% по предыдущему прогнозу); инвестиции в основной капитал в 2009 году снизятся на 1,7% (против ранее ожидавшегося роста на 1,4%).

Обнародованный в конце января прогноз Международного валютного фонда резко ухудшил прогноз развития экономики России и мира на 2009 год: объём российского ВВП, по расчётам МВФ, упадёт на 0,7%, а не на 0,2%, как рассчитывали в то время в Минэкономразвития.

19 января российский фондовый рынок испытал сильнейшее падение в 2009 году: индекс РТС потерял 6,2%, опустившись до отметки 531,66 пункта - минимального уровня с июля 2004 года; индекс ММВБ в валютном выражении потерял 5,4%. Основной причиной падения стала, по мнению аналитиков, политика управляемой девальвации национальной валюты, проводимая Банком России.

23 января индекс РТС упал на 3,34%, за неделю потеряв 12%, до отметки 498,2 пункта - ниже отметки 500 пунктов, самого низкого уровня с 2003 года; капитализация рынка акций опустилась до $305 млрд, что ниже рыночной стоимости одного Газпрома в мае 2008 года ($365,7 млрд); индекс ММВБ по итогам торгов снизился на 0,71%, до 553,62 пункта. Акции Сбербанка обвалились до исторических минимумов, потеряв на ММВБ 2,88% и опустившись до минимальной отметки 15,2 руб за акцию, что ниже цены размещения в марте 2007 года на 82,92%.

Данные ВВП-индикатора банка VTB Capital за январь 2009 года свидетельствовали о снижении в годовом исчислении официального российского ВВП в первом квартале, что будет означать первое снижение экономики в годовом исчислении, начиная с первого квартала 1999 года.

Согласно данным Росстата, по сравнению с январем 2008 года промышленное производство в январе 2009 года упало на 16% - самый глубокий обвал с 1994 года: наиболее сильный спад в обрабатывающих отраслях, где производство снизилось на 24,1%. В январе 2009 года впервые в XXI веке была зафиксирована отрицательной динамика объёма работ в строительстве: строительство сократилось на 16,8% (в декабре 2008 года рост составит 0,1%).

К средине февраля 2009 года среднесуточная добыча газа к уровню 2008 года в целом по России снизилась на 9,9%, в "Газпроме" - на 13,3%.

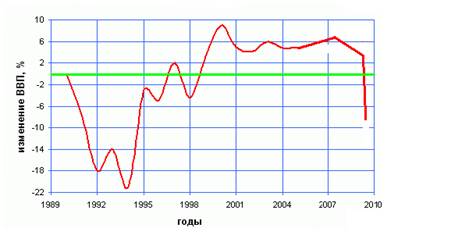

График годового изменения реального ВВП России 1991-2009 (прогноз)

17 февраля Минэкономразвития скорректировало прогноз на 2009 год до минус 2,2% ВВП, минус 7,4% по промышленности и примерно минус 14% по инвестициям, оставив прогноз по цене нефти прежним - 41 доллара за баррель.

По данным Росстата, в феврале 2009 года индекс промышленного производства снизился на 13,2% по сравнению с аналогичным показателем прошлого года; объём производства в обрабатывающих отраслях промышленности в январе - феврале сократился на 21%, добыча полезных ископаемых сократилась на 4,5%, производство электроэнергии - на 7,2%. Впервые с сентября 1999 года в феврале товарооборот в рознице снизился на 2,4%.

24 марта Алексей Кудрин на расширенной коллегии Минэкономразвития РФ сказал, что ожидает вторую волну проблем в финансовой системе, связанную с невозвратом кредитов в реальной сфере экономики, и снижение цен на нефть; заявление заместителя Председателя Правительства и министра финансов обрушило российские биржевые индексы.

15 апреля Росстат сообщил, что промпроизводство в I квартале снизилось по сравнению с I кварталом 2008 года на 14,3%; 23 апреля замминистра экономического развития Андрей Клепач сообщил, что падение в первом квартале вышло гораздо хуже, чем предполагало правительство: ВВП снизился на 9,5% в сравнении с I кварталом 2008, а прогноз был минус 7-8%.

Опубликованный 22 апреля прогноз Международного валютного фонда (МВФ) (предыдущий был в январе) скорректировал показатели спада для России до 6% в 2009 году.

15 мая Росстат сообщил, что ВВП РФ в I квартале 2009г снизился по сравнению с IV кварталом 2008г на 23,2% в номинальном выражении; в реальном же выражении - на 35%, половину которых можно отнести к сезонным факторам.

По итогам первого полугодия 2009 года, "Россия стала безусловным лидером среди крупных стран по относительным темпам падения экономики по сравнению с докризисным периодом".

Согласно данным Росстата в начале августа 2009 года, по итогам второго квартала ВВП России вырос на 7,5% по отношению к первому кварталу; по сравнению с тем же периодом прошлого года показатели - отрицательные: минус 10,9 процента; 24 августа Клепач заявил о окончании рецессии. В опубликованном 12 октября 2009 года интервью руководитель Росстата В.Л. Соколин говорил, в частности: "<…> Если исходить из модели, применяемой Росстатом, то она не подтверждает данные Минэкономразвития о том, что мы уже пошли вверх. Я имею в виду такой показатель, как тренд - динамику с исключением всевозможных сезонных и календарных факторов. Если взять, например, промышленное производство, то четыре последних месяца эта линия идёт абсолютно горизонтально."

1.3 Начало экономического спада в Европе

Во Франции в начале января 2008 года возник скандал вокруг банка Société Générale, трейдер которого в течение 2007 года с использованием механизма маржинальной торговли открыл позиции на индексы европейских бирж на общую сумму около 50 млрд евро, что примерно в 1,5 раза больше капитализации банка. В результате резкого падения фондовых рынков, по открытым позициям возникли убытки около 5 млрд евро.18 января 2008 года операции объявили мошенническими и все позиции были закрыты, что спровоцировало волну распродаж на фондовых рынках.

В Дании спад ВВП составил 0,6% в первом квартале 2008 года. Эстония показала спад 0,9% во втором квартале после 0,5% в первом, в результате страну поглотила рецессия. В Латвии падение на 0,2% во втором квартале после 0,3% в первом, в результате также произошла рецессия. Швеция показала нулевой рост во втором квартале. Экономика Европейского союза сократилась на 0,1% во втором квартале.

В еврозоне в целом промышленное производство упало на 1,9 процента в мае, это самое большое падение со времен кризиса 1992. Продажи европейских автомобилей упали на 7,8% в мае по сравнению с предыдущим годом. Объём розничных продаж упал на 0,6% в июне по сравнению с маем и на 3,1% по сравнению с предыдущим годом. Германия была единственной страной из четырёх самых больших экономических систем в еврозоне, которая зарегистрировала увеличение производства в июле, хотя размер прироста и резко снизился. Во втором квартале объём экономики еврозоны уменьшился на 0,2 процента.

Ирландия в течение первого квартала 2008 года сообщила о сокращении ВВП на 1,5%, это был рекордный спад с 1983 года. Однако Центральный статистический офис Ирландии сообщил о росте ВНП около 0,8%, в Ирландии правительство считает ВНП более точным признаком определения состояния экономики. ВВП Ирландии сократился во втором квартале на 0,5%, в результате Ирландия первый член еврозоны, который вошёл в рецессию.

Испанская строительная компания Martinsa-Fadesa объявила о банкротстве, так как ей не удалось рефинансировать задолженность в 5,1 млрд евро. Во втором квартале цены на недвижимость в Испании упали на 20 процентов. В регионе Кастилия - Ла-Манча все ещё не проданы приблизительно 69% всех зданий, построенных за прошлые три года. Deutsche Bank ожидает 35-процентное падение цен на недвижимость в Испании к 2011. Премьер-министр Испании, Хосе Луис Сапатеро, обвинил Европейский центральный банк в усугублении ситуации из-за поднятия процентных ставок.

Хотя Испания избежала спада в первой половине 2008 года, уровень безработицы в стране увеличился на 425,000 за последний год, достигнув 9,9%. Продажи автомобилей в Испании упали на 31% в мае. Спад производства достиг 5,5% в мае. Снижение розничных продаж в Испании достигло 7,9% в июне по сравнению с предыдущим годом. В июне продажи продуктов питания снизились на 6,8%. По сообщению ассоциации испанских производителей автомобилей ANFAC, продажи новых автомобилей в июле упали на 27,5% по сравнению с предыдущим годом. Во втором квартале экономика Испании выросла на 0,1%, что является самым низким показателем за 15 лет.

В Германии розничные продажи упали на 1,4% в июне 2008 года; во втором квартале германская экономика показала спад на 0,5 процента.

В Италии Fiat объявил о закрытии заводов и временных увольнениях на заводах в Турине, Мельфи, Имоле и Сицилии. Итальянская экономика сократилась на 0,3% во втором квартале 2008.

В Нидерландах объём промышленного производства в мае упал на 6%.

Другие члены еврозоны встретили спад в их экономике во втором квартале: французская экономика сократилась на 0,3%; экономика Финляндии снизилась на 0,2%; в Нидерландах показала нулевой рост во втором квартале.

28 сентября, нидерландско-бельгийский банк Fortis был частично национализирован с наличным вливанием от стран Бенилюкса, составляющих ?11,2 миллиардов. В июне, компания объявила о распродаже со скидкой активов, чтобы получить ?5 миллиардов, для улучшения ликвидности организации. Однако, этого оказалось недостаточно.

9 октября 2008 года министр финансов Соединённого Королевства А. Дарлинг использовал полномочия, предоставляемые правительству антитеррористическим законом Anti-Terrorism, Crime and Security Act 2001 для замораживания активов исландского банка Landsbanki Islands hf на территории страны. Кризис в Великобритании, по мнению политических обозревателей, способствовал осенью 2008 года значительному росту рейтинга премьер-министра Г. Брауна, действия которого, направленные на спасение банковской системы, стимулирование бизнеса и спроса получили одобрение как в Британии, так у руководства иных стран.23 января 2009 года национальное статистическое ведомство Великобритании сообщило о том, что в четвёртом квартале 2008 года ВВП Великобритании сократился на 1,5% по сравнению с предыдущим кварталом, что означало официальное вхождение британской экономики Великобритании в рецессию: падение ВВП в четвёртом квартале 2008 года составило 1,5%, в третьем квартале того же года снижение составило 0,6%.

В начале декабря 2008 года Статистическое управление Евросоюза сообщило, что ВВП еврозоны в третьем квартале 2008 года снизился на 0,2%, как и в предыдущем квартале: европейская экономика вошла в период рецессии впервые за 15 лет.

По данным Евростата, опубликованным в феврале 2009 года, промышленное производство в Евросоюзе в декабре 2008 года снизилось на 11,5% в годовом выражении и на 2,3% по сравнению с ноябрем, в еврозоне - на 12% и 2,6% соответственно, что является абсолютным рекордом: подобного не наблюдалось с 1986 года, когда начала вестись общеевропейская статистика.

1.4 Совместные действия финансовых и политических властей

8 октября 2008 года все ведущие центробанки мира, исключая ЦБ Японии и России, приняли беспрецедентное решение об одновременном снижении процентных ставок. Ключевая ставка Федеральной резервной системы США (ФРС) была снижена с 2% до 1,5%; так же на 0,5 процентного пункта были снижены ставки Банка Канады, Банка Англии, Банка Швеции, Национального банка Швейцарии и Европейского центробанка (ЕЦБ). Такое решение было расценено обозревателями как признание глобального характера кризиса, требующего координированных действий ведущих экономик.

На следующий день примеру последовали Финансовые регуляторы Южной Кореи, Тайваня и Гонконга, также снизившие основные учётные ставки.

10 октября, собравшиеся на совещание в Вашингтоне министры финансов и главы центральных банков стран Клуба семи (представлявший Россию А. Кудрин был приглашён на рабочий ужин "восьмёрки") утвердили антикризисный план, заменивший собой традиционное для подобных встреч итоговое коммюнике, заявив, что они предпримут "неотложные и исключительные действия". Принятый "семёркой" план из 5 пунктов предусматривал "использовать любые имеющиеся средства, чтобы поддерживать системно важные финансовые институты, не допуская их краха" и иные меры, уже осуществлявшиеся к тому времени правительствами стран-участниц.

12 октября 2008 года лидеры 15 стран Евросоюза на встрече, прошедшей в Париже, договорились ввести систему государственных гарантий для кредитов, привлекаемых банками, а также обеспечить поддержку финансовым институтам, которые столкнулись с проблемами: гарантии должны предоставляться по межбанковским кредитам на срок до 5 лет; правительства получат право поддерживать банки, покупая их привилегированные акции; системообразующие банки, столкнувшиеся с трудностями, будут рекапитализироваться за счёт бюджетных средств.

13 октября 2008 года Европейский центробанк (ЕЦБ), Банк Англии и ЦБ Швейцарии пообещали, что по договору о валютном свопе с Федеральной резервной системой (ФРС) США предоставят "долларовое фондирование в размере, необходимом для удовлетворения спроса" в 2008 и 2009 годы. В тот же день британский премьер-министр Гордон Браун призвал к созданию "нового Бреттон-Вудса".

14 октября 2008 года правительство США объявило "план спасения", предусматривающий выделение 250 миллиардов долларов на стабилизацию финансовой системы, часть которых, а именно 125 миллиардов, пойдёт на покупку долей в девяти крупнейших американских банках, в частности: Bank of America Corp, Wells Fargo, Citigroup, JPMorgan Chase & Co, Goldman Sachs, Morgan Stanley и Bank of New York Mellon Corp. План предусматривает беспрецедентную в истории США частичную национализацию частных банков, что сам Генри Полсон назвал "предосудительным", но необходимым для оживления экономики.

14 ноября 2008 года лидеры стран Группы двадцати (G20) собрались на антикризисный саммит. По итогам рабочего заседания участники саммита приняли декларацию, содержащую, в частности, общие принципы реформирования финансовых рынков, реорганизации международных финансовых институтов, обязательство воздерживаться от применения протекционистских мер в последующие 12 месяцев (пункт 13 Декларации саммита). По мнению газеты "Ведомости" от 17 ноября 2008 года конкретные меры, содержащиеся в приложении к декларации и направленные на укрепление прозрачности финансовых систем и продуктов и унификацию регулирования в разных странах к 31 марта 2009 года, суть "высокоприоритетные пожелания, не имеющие прямого действия".

23 ноября 2008 года в Лиме завершился саммит лидеров стран-членов организации Азиатско-Тихоокеанского экономического сотрудничества, которые признали, что в ближайшей перспективе снижение темпов роста мировой экономики является "неизбежным".

4 декабря 2008 года ЕЦБ и Банк Англии значительно понизили базовые процентные ставки: руководство ЕЦБ снизило ставку до 2,5% с 3,25%, хотя ожидалось сокращение до 2,75%; Банк Англии снизил базовую ставку на 1 процентный пункт - ставка опустилась до 2%, самого низкого уровня за всю историю существования Банка Англии с 1694 года. Мера была предпринята перед лицом назревающей угрозы дефляции.

2 апреля 2009 г. состоялся саммит большой двадцатки в Лондоне, на котором был принят План действий по выходу из глобального финансового кризиса. В частности, одной из наиболее серьёзных мер стало решение о значительном увеличение ресурсов МВФ - до 750 млрд долларов США, поддержка новых ассигнований СПЗ в размере 250 млрд долларов США.

2. Последствия экономического кризиса в России 2.1 Происхождение глобального кризиса

Среди аналитиков, отрицавших в конце 2007 года вероятность кризиса, сегодня большинство объясняет негативные процессы в мировой экономике как последствия ипотечного кризиса в США. По мнению неолиберальных экономистов, кризис вызван просто коллективными ошибками руководства ряда компаний и завершится, как только ситуация в финансовой сфере поправится. Аналогичной позиции придерживаются практически все правительства. Власти РФ не раз выражали уверенность, что финансовый кризис не затронет отечественную экономику, а, напротив, окажет на нее положительное влияние. Однако при рассмотрении происхождения глобального кризиса видно, насколько поверхностными являются подобные оценки.

О приближении мирового экономического кризиса свидетельствовал целый ряд фактов. Рост производства в "новых промышленных странах" должен был, прежде всего, обслуживать потребление в богатых США и ЕС. Однако в связи с выносом из этих "старых промышленных стран" многих производств в них неуклонно снижалась реальная заработная плата, усиливалась тенденция к неполной и нестабильной занятости. "Хорошие рабочие места" в "первом мире" заменялись низкооплачиваемыми в странах периферии, где не имелось профсоюзов, социального и трудового законодательства. Если во времена "социального государства" периода 1949-1973 годов политика занятости, проводимая правительствами, в сочетании с высокими пособиями по безработице обеспечивала устойчивый спрос при стабильном жизненном уровне, то в современной западной экономике даже в работающих семьях характерна тенденция к нестабильности доходов. Так, если средний американец тратил в начале 1990-х годов на жилье 25% своих доходов, то в 2005 году эта доля возросла до 50-60%. Рабочие организации Запада, гарантировавшие людям в 1949-1973 годах относительно высокий уровень жизни, были ослаблены (профсоюзы) или деградировали (социал-демократия), а их социальная база сузилась в результате выноса целых отраслей в страны периферии.

На протяжении 2000-х годов падение доходов трудящихся "первого мира" прикрывалось ростом потребительского кредита, но к концу десятилетия задолженность семей в США и Британии достигла критической отметки. В 2007 году в Соединенных Штатах разразился кризис неплатежей - "народный дефолт". В ходе него частные лица, не располагая достаточными средствами, задерживали или прекращали выплаты по банковским кредитам. Этот кризис наложился на крайнее финансовое ослабление американского государства. Долларовая эмиссия, которой правительство Буша старалось покрыть военные расходы, лишь ускоряла процесс ослабления потребительского рынка США. Ресурс поддержки потребления за счет банковского кредитования в 2007 году был практически исчерпан - население стало неспособно оплачивать даже минимальные проценты. Банковский сектор охватил кризис; информация о понесенных компаниями в минувшем году убытка привела к первым обвалам на бирже, а затем и к дестабилизации всех фондовых рынков планеты.

Характерно, что потребительское кредитование 2000-х годов часто не было способно за счет процентов покрыть инфляционные издержки банков. Кредитование населения под низкий процент (до 3%) являлось прямым следствием беспрецедентного глобального перенакопления капиталов, которые оказалось некуда больше вкладывать. В мировой экономике сложилась ситуация, когда возможности рынков исчерпались.

На протяжении двух последних десятилетий не только потребление в США, но и рост мировой экономики поддерживались за счет кредитования населения (прежде всего западного "среднего класса"). Доступность кредитов обеспечивали высокие прибыли корпораций США и других стран. Возникало противоречие между производственными и потребительскими рынками. Вынос производства из "первого мира" (наиболее экономически развитые страны: США, Япония, Франция, Италия, Германия, Канада и др.), объективно понижал его потребительские возможности, но полученные в "третьем мире" (страны с очень низкими экономическими показателями, Африканские и Латиноамериканские страны) прибыли позволяли кредитовать средние слои западного общества (прежде всего в США и Великобритании). Неминуемо происходившее обострение этого противоречия по мере все большего переноса промышленности из центра мировой экономики на периферию не могло не привести к глобальному кризису, более тяжелому и более сложному, чем обычные кризисы перепроизводства (рецессии), происходящие каждые десять лет. США стали первой страной, по которой пришелся начальный удар глобального системного кризиса.

2.2 Инфляция

Неожиданностью для мировой финансовой системы в 2008 году стало ускорение инфляции, прежде всего выразившееся в росте цен на продовольствие и топливо. В качестве причины инфляции большинство аналитиков называют рост цен на продукты питания и энергоносители, т.е. саму инфляцию. Невзирая на неадекватность подобных объяснений, мировая инфляция имеет объективные причины, связанные с общим кризисом модели глобальной экономики. Рост товарных цен - не причина, а следствие инфляции.

Характерной особенностью международной инфляции является ее глобальный характер. В разной степени она затрагивает все страны планеты, неравномерно понижая покупательную способность всех денежных единиц. В настоящее время быстрее всего растут цены на товары первой необходимости, потребляемые постоянно: продовольствие и топливо. В США торговые сети и небольшие магазины проводят распродажи, поскольку они переполнены нереализованными промышленными товарами. Как только запас продукции будет продан, цены на промышленные товары пойдут вверх, подчиняясь общей тенденции.

Учитывая, что в мире не произошло скачкообразного роста потребления (благосостояние населения планеты продолжает ухудшаться), причина инфляции состоит в нарушении баланса между товарной и денежной массой в глобальном хозяйстве. Денежная масса в мировой экономике существенно увеличилась, масса промышленной продукции осталась почти неизменной. Однако обеспеченность товарной массы денежной возросла. Денежных единиц в экономике на условную единицу товаров стало больше. Ускорение инфляции произошло в результате начавшейся потери деньгами обеспеченности на фондовом рынке и на американском рынке недвижимости, ввиду обесценивания акций и домов. Сумма денег в экономике осталась прежней, но соответствующая ей сумма цен товаров снизилась вследствие первых проявлений глобального кризиса. В результате покупательная способность трудящихся сократилась за счет обесценивания их зарплат. Потребление начало падать, спрос сконцентрировался на товарах первостепенной необходимости.

В настоящее время этот процесс продолжает развиваться, подготовляя торговый кризис, за которым неминуемо последуют новые биржевые падения. Это, в свою очередь, еще более осложнит ситуацию: инфляция ускорится, начнется остановка промышленности, рост безработицы. Цены на продукты питания относительно других товаров упадут. Несмотря на голод в мире, потребление продовольствия будет снижаться. Стоимость нефти останется высокой, пока не обвалится на кризисном пике. Глобальное хозяйство вступит в полосу стагфляции.

В результате масштабного биржевого обвала, отражающего уже общий хозяйственный кризис, в мире может не остаться ни одной устойчивой денежной единицы. При этом евро, вероятнее всего, станет валютой наименьших потерь. Правительства США и других стран продемонстрировали полную неготовность противостоять глобальной инфляции. Премьер-министр РФ сложил с себя ответственность за инфляционное снижение доходов населения. Никаких адекватных проблеме шагов в настоящее время не предпринято. Ввиду глубоко системных причин инфляции, как одного из проявлений кризиса мировой экономической модели, нет оснований ожидать ее прекращения в текущем году. Пока применяемые антиинфляционные меры (как часть антикризисных стратегий) не затрагивают причин инфляции, она не может быть приостановлена.

2.3 Действия руководства страны и денежных властейВ 2008 году бюджетные антикризисные меры составили 1089 млрд. рублей (2,6% ВВП), из них на укрепление финансового сектора было направлено 785 млрд. рублей, на поддержку реального сектора экономики - 304 млрд. рублей.

Меры по укреплению финансового сектора, реализованные в 2008 году:

субординированные кредиты - 450 млрд. рублей;

рекапитализация и другие меры прямой поддержки - 335 млрд. рублей;

рекапитализация Агентства по страхованию вкладов - 200 млрд. рублей;

рекапитализация банков - 75 млрд. рублей;

рекапитализация Агентства по ипотечному жилищному кредитованию - 60 млрд. рублей.

Меры по поддержке реальной экономики, реализованные в 2008 году:

меры налогово-бюджетного стимулирования, направленные на поддержку производителей - 272 млрд. рублей;

снижение налогового бремени - 220 млрд. рублей;

поддержка отраслей - 52 млрд. рублей;

меры налогово-бюджетного стимулирования, адресованные населению - 32 млрд. рублей;

приобретение жилья для военнослужащих и для социально уязвимых групп населения - 32 млрд. рублей.

На 2009 год объявлено о бюджетных антикризисных мерах на 1834,77 млрд рублей, из них на укрепление финансового сектора планируется направить 625 млрд рублей, на поддержку реального сектора экономики - 798,3 млрд рублей, на помощь регионам - 300 млрд рублей, на защиту уязвимых групп населения - 111,5 млрд рублей.

Август - октябрь 2008 года

Стремясь предотвратить кризис ликвидности, в августе Министерство финансов России разместило в коммерческих банках 166 млрд рублей; в сентябре - 763 млрд рублей (лимит повышен до 1,5 трлн рублей); ещё 300 млрд рублей были высвобождены ЦБ посредством снижения требования к резервам банков.

В сентябре-октябре 2008 года правительством России были объявлены первые антикризисные меры, направленные на решение самой неотложной на тот момент задачи: укрепление финансовой системы России. В число этих мер вошли инструменты денежно-кредитной, бюджетной и квазифискальной политики, которые были нацелены на обеспечение погашения внешнего долга крупнейшими банками и корпорациями, снижение дефицита ликвидности и рекапитализацию основных банков. Расходы бюджета, направленные на поддержку финансовой системы, превысили 3% ВВП. Эти расходы осуществлялись по двум каналам: предоставлением ликвидности в виде субординированных кредитов и посредством вливаний в капитал банковской системы. По оценке Всемирного банка, "это позволило добиться стабилизации банковской системы в условиях крайнего дефицита ликвидности и предотвратить панику среди населения: чистый отток вкладов из банковской системы стабилизировался, начался рост валютных вкладов, удалось избежать банкротств среди крупных банков, и был возобновлён процесс консолидации банковского сектора".

7 октября 2008 года Президент России Д. Медведев, после совещания с экономическим блоком правительства, сказал, что государство предоставит российским банкам субординированный кредит на сумму до 950 млрд рублей сроком не менее чем на пять лет. Из общей суммы кредита Сбербанк должен был получить до 500 млрд рублей, ВТБ - до 200 млрд рублей, Россельхозбанк - до 25 млрд рублей; оставшиеся 225 млрд смогут получить прочие российские банки при условии, что сумма кредита не будет превышать 15% уставного капитала банка, а владельцы банка будут готовы внести два рубля своих средств на рубль государственных.

The Financial Times от 10 октября 2008 года отмечала, что накопленные резервные средства России, по мнению экспертов, дают стране преимущество: "Президент Дмитрий Медведев пообещал выделить примерно 20 миллиардов долларов бюджетных средств для интервенции на фондовом рынке с целью покупки акций. Десятки миллиардов долларов из бюджета были также перечислены на счета неплатежеспособных банков в виде займов. Государственный Внешэкономбанк предоставил 50 миллиардов долларов заёмных средств тем российским компаниям, которые не в состоянии справиться с выплатой валютных долгов. В результате Россия оказалась в довольно неплохом положении, будучи в состоянии пережить нынешний кризис. У нее огромные запасы денежных средств, а ее банковская система хоть и нестабильна, но не настолько велика в сопоставлении с остальной экономикой, как в западных странах."

10 октября 2008 года Государственная дума приняла ряд законопроектов по стабилизации финансовой системы. В частности поправки разрешают размещать средства Фонда национального благосостояния во Внешэкономбанке на депозиты до 31 декабря 2019 года на общую сумму не более 450 млрд рублей по ставке 7% годовых в порядке, установленном российским правительством. Член комитета Госдумы по экономической политике Наталья Ермакова выразила мнение, что тем самым "законодатель дает Центробанку еще один сильный инструмент для того, чтобы поддерживать ликвидность". Аналитики, опрошенные журналом "Эксперт", позитивно оценили принятые меры: "Меры, направленные на стабилизацию финансовой системы России, безусловно, улучшат ситуацию в экономике и приведут к тому, что повысится ликвидность финансового рынка в целом, снизится напряженность на рынке межбанковского кредитования, на долговом и фондовом рынках".

Также 10 октября, Председатель Правительства В. Путин заявил, что в роли оператора размещения гос. средств (включая средства Фонда национального благосостояния России) в российские акции и облигации выступит Банк развития (Внешэкономбанк), в котором он является председателем Наблюдательного совета. Министр финансов А. Кудрин в Вашингтоне заявил, что будет рассмотрена возможность использовать для поддержания российского фондового рынка и средства пенсионных накоплений; он также сказал, что кризис может продолжаться "более двух лет", а роста российских активов "нужно будет ждать в течение 3-5 лет".

За неделю, прошедшую после заявлений Путина, Медведева и Кудрина, к 17 октября 2008 года индекс РТС упал на 21%. В целом за пять месяцев индекс РТС потерял более 73%, опустившись с 2487,92 пункта 19 мая 2008 года до 667,62 пункта 17 октября 2008 года.

13 октября 2008 года Президент Медведев подписал пакет законов, ранее принятый Государственной Думой и одобренный Советом Федерации; Д. Медведев отметил на встрече с помощником Президента А. Дворковичем, что законы касаются "одного вопроса: обеспечения стабилизации на нашем финансовом рынке - имея в виду, естественно, те очень сложные процессы, которые сегодня происходят на международных финансовых рынках, нашу зависимость от этих процессов и необходимость предотвратить наиболее сложные последствия для нашей страны. Правительство сейчас приступит к реализации этих законов." Дворкович, со своей стороны, сказал, что для "начала размещения средств Фонда национального благосостояния на внутреннем финансовом рынке" будет достаточно акта Правительства, проект которого "подготовлен".

Русский Newsweek от 13 октября 2008 года сообщал, что ВЭБ уже под обеспечение кредита забирает в залог акции российских предприятий, что создаёт "риск национализации" и передела собственности. Аналогичные опасения высказывал крупный предприниматель и депутат Госдумы четвёртого созыва А.Е. Лебедев: "В политической элите есть сторонники идеи о возврате контроля над этими бизнесами государству. Кризис представляет для этого удобный путь. Правительство рефинансирует долги этих компаний перед иностранными кредиторами, а спустя некоторое время становится владельцем контрольных пакетов акций. И не нужно ни платить много, как за Сибнефть, ни банкротить и возбуждать уголовные дела, как с ЮКОСом." Политолог А. Белковский считал, что "те меры, которые сегодня принимает правительство против финансового кризиса, фактически направлены на одну цель - на спасение личных кошельков нескольких сотен представителей правящей элиты." Такое же мнение высказывала газета Ведомости в своей редакционной статье от 23 октября 2008 года: "Государство, долго не раздумывая, кинулось спасать бизнесменов. Объём государственной помощи приближается к 6 трлн руб. - это ненамного уступает расходам недавно уточнённого бюджета России на 2008 г. (6,75 трлн руб). Вроде бы то же самое сейчас делают все правительства, у которых есть хоть какие-нибудь денежные запасы. Но с принципиальным отличием: они на государственные средства спасают систему, поддерживая ее там, где кризис прорвал оборону, а мы спасаем конкретный бизнес конкретных людей."

23 октября 2008 года Госдума приняла сразу во втором и третьем чтениях поправки в федеральный бюджет на 2008-2010 годы, которые увеличивают финансирования по отдельным антикризисным направлениям; также были приняты законы, расширяющие полномочия Банка России, позволяя ему идти на "спецмеры" по скупке кризисных банков и оперировать не только государственными ценными бумагами, но и осуществлять куплю-продажу корпоративных ценных бумаг.

27 октября 2008 года, в обстановке секретности, Наблюдательный совет Внешэкономбанка одобрил выделение денег ряду компаний, распределив около $10 млрд из общей суммы $50 млрд: в числе компаний, спасаемых от проблем с margin call, были UC Rusal, ритейлер X5 Retail Group, Вымпелком; часть средств получило также ОАО РЖД. Около половины выделенной ВЭБом суммы - $4,5 млрд - досталась компании О. Дерипаски UC Rusal.

Ноябрь - декабрь 2008 года

8 ноября 2008 года Председатель Правительства В. Путин утвердил подготовленный в соответствии поручением президента Дмитрия Медведева "План действий, направленных на оздоровление ситуации в финансовом секторе и отдельных отраслях экономики".

11 ноября 2008 года Президент Д. Медведев в Кремле на встрече с президиумом Торгово-промышленной палаты (ТПП) России заявил о необходимости сократить число посредников, участвующих в распределении государственных ресурсов конкретным предприятиям; также было сказано о необходимости усиления государственного контроля за деятельностью банков. В тот же день ЦБ РФ объявил о "расширении с 11 ноября 2008 года коридора допустимых колебаний операционного ориентира курсовой политики - рублёвой стоимости бивалютной корзины" симметрично в каждую сторону.

Газета "Ведомости" от 17 ноября 2008 года, говоря о значении антикризисного саммита G20, по итогам которого Президент Медведев поставил подпись под декларацией, которая, в частности, обязывает участников воздерживаться от каких-либо новых торговых заградительных мер, отмечала: "Годовой мораторий на протекционистские меры, с которым согласились все участники саммита, - с одной стороны, довольно общее заявление, с другой - накладывает некие ограничения, прежде всего моральные. Никаких механизмов принуждения к соблюдению моратория нет. Но, конечно, страну, заподозренную в протекционизме, остальные участники „двадцатки“ смогут публично осудить. В этом смысле очень интересно, как будет действовать российское правительство. Наш план борьбы с кризисом на протекционизме держится. В нём предусмотрено повышение таможенных пошлин на несколько десятков товарных позиций, в том числе запретительные пошлины на ввоз иностранных автомобилей старше пяти лет. Поставщики российских товаров получат ценовые преференции при госзакупках: их признают победителями, даже если товар дороже иностранного аналога на 5-25%. А сельхозпроизводители и экспортеры получат от государства щедрые субсидии. ". Утверждённый ранее, 8 ноября 2008 года, Председателем Правительства В. Путиным "План действий, направленных на оздоровление ситуации в финансовом секторе и отдельных отраслях экономики" предусматривал повышение импортных пошлин на широкий круг товаров.17 ноября В. Путин публично поставил под сомнение обязательство об отказе от протекционизма, заявив, что Россия выполнит решения саммита G20, но реализует намеченные меры по защите национальных интересов.

19 ноября, выступая перед Госдумой, министр финансов А. Кудрин утверждал: "Достигнутые показатели объема золотовалютных резервов, которые Россия скопила за последние годы, и понимая, и оценивая опыт дефолта и опыт девальвации 1998 года, позволяют говорить о том, что сегодня накоплена прочная основа для стабильности макроэкономики, стабильности курса национальной валюты."

20 ноября, выступая на 10-м съезде "Единой России" лидер партии В. Путин предложил снизить налоги на бизнес. В тот же день Президент Медведев пригласил ряд крупнейших предпринимателей России (Владимир Потанин ("Интеррос"), Алишер Усманов ("Металлоинвест"), Михаил Фридман ("Альфа-групп"), Виктор Вексельберг ("Ренова"), Михаил Прохоров ("Онэксим"), Олег Дерипаска ("Базэл"), Алексей Мордашов ("Северсталь"), Алексей Миллер ("Газпром"), Игорь Зюзин ("Мечел"), Владимир Лисин (НЛМК), Виктор Рашников (ММК), Дмитрий Пумпянский (ТМК), Владимир Богданов ("Сургутнефтегаз"), Вагит Алекперов ("Лукойл")) на ужин в своей резиденции в Барвихе; во время беседы выступил каждый бизнесмен: гости говорили о необходимости ускоренного возврата НДС, снижения НДПИ и налогов в целом, замораживания тарифов естественных монополий, просили приостановить либерализацию энергорынка, дать льготные кредиты для рефинансирования внешних займов и капвложений; Медведев заинтересовался, кто уже успел получить госкредиты. Оппозиционный политик Владимир Милов оценил заявленные В. Путиным меры как "имитационные".

Похожие работы

... правил "расчистки" трансграничных долгов, в том числе путём координации действий стран, "представляющих" кредиторов и должников", - подчеркивается в российских предложениях. Русская линия Финансовый кризис: что делать после того, как сократили затраты Мировой финансовый кризис, повлекший за собой кризис доверия и снижение спроса, есть и в России. Каждый руководитель сталкивается с уходами ...

... эффект девальвации рубля и проявятся первые признаки улучшения мировой экономики. 3. Финансовый кризис в России глазами экономистов Финансовый кризис и рецессия 2008—2009 годов в России как часть мирового финансового кризиса стали возможными из-за произошедшей интеграции российской экономики в мировую экономику, когда любое событие за рубежом оказывает влияние на стоимость российских ...

... так считают в Минэкономразвития. По итогам же года рост внутреннего валового продукта должен составить порядка 6%.[31] Уже по итогам 2008г можно сказать, что мировой финансовый кризис негативно сказывается на российской экономике, но правительство пытается сделать все возможное, чтобы смягчить удар. 3. ЭКОНОМИЧЕСКАЯ ПОЛИТИКА РОССИЙСКОГО ПРАВИТЕЛЬСТВА ВО ВРЕМЯ КРИЗИСА В 2008 ГОДУ Мир ...

... и прочие радости) имеет одну задачу: дожить до выборов и раствориться в бескрайнем информационном поле. Одна перспектива греет душу — будущее премьерство Путина. Настоящий мужик: он заварил — ему и расхлебывать. КРАТКАЯ ИСТОРИЯ МИРОВЫХ ФИНАНСОВЫХ КРИЗИСОВ На протяжении развития нашей цивилизации случались крупные финансовые кризисы. Наша история хранит память о кризисе в Голландии в 17 ...

0 комментариев