Навигация

Финансирование и кредитование малого бизнеса

3.2 Финансирование и кредитование малого бизнеса

Стимулирование развития малого бизнеса в России на государственном уровне осуществляется по нескольким направлениям: создается институциональная среда, реализуются специальные государственные программы, и особое внимание уделяется кредитованию малого бизнеса государственными банками.

На данный момент уже достаточно развита сеть базовых объектов инфраструктуры поддержки малого предпринимательства. В регионах России функционируют более 1350 объектов инфраструктуры, в том числе 75 региональных и 150 муниципальных фондов поддержки малого предпринимательства, 52 агентства поддержки малого бизнеса, более 50 бизнес-инкубаторов, более 70 научных и технологических парков, 30 специализированных лизинговых компаний. В 24 регионах создано 50 инновационно-технологических центров.

Программы финансирования малого предпринимательства широко реализуются через систему государственных и муниципальных фондов поддержки, которые в соответствии с действующим законодательством предоставляют кредиты малому бизнесу.

По данным Федерального фонда поддержки малого предпринимательства (ФФПМП), микрофинансовую деятельность осуществляют около 30 региональных и 60 муниципальных фондов ПМП. Размеры совокупного портфеля микрозаймов для каждой из этих организаций колеблются от 5 до 30 млн. руб., что позволяет в каждом регионе ежемесячно выдавать малым предприятиям от 100 до 500 микрозаймов.

Механизм выдачи микрозаймов субъектам малого предпринимательства практикуется более чем в 50 субъектах РФ. Однако самый значительный объем кредитования малого бизнеса среди региональных фондов - в Москве.

Крупнейшая в России небанковская микрофинансовая организация - Фонд поддержки малого предпринимательства "ФОРА" - обслуживает более 15 тыс. предпринимателей в 18 регионах России и распоряжается портфелем займов примерно в 20 млн. долл.

Банковская поддержка малого бизнеса в России со стороны государства реализуется с помощью банков развития, создаваемых для вложений бюджетных средств в направления, не финансируемые коммерческими банками из-за низкой рентабельности проектов. На сегодняшний день функционируют три подобных банка: Российский сельскохозяйственный банк (Россельхозбанк), Российский экспортно-импортный банк (Росэксимбанк) и Российский банк развития (РосБР).

Российский банк развития реализует двухуровневую процедуру кредитования, для подготовки которой был проанализирован мировой опыт в этой области, изучены аналогичные программы Банка развития немецкой экономики, Канадского банка развития бизнеса, Корейского банка развития, ЕБРР и Мирового банка. Банк выдает целевые кредиты предварительно отобранным банкам-партнерам, которые затем реинвестируют предоставленные РосБР средства непосредственно в предприятия малого бизнеса.

Однако, несмотря на государственную поддержку и деятельность частных фондов, основную роль в формировании финансовой инфраструктуры для малого бизнеса играют банки, лизинговые и страховые компании. Именно они осуществляют основной объем кредитования и инвестирования в малый бизнес, несут основные риски и оказывают основные сопровождающие финансовые и информационные услуги малым предприятиям.

В последние годы рынок банковского кредитования малого бизнеса растет. По различным оценкам в 2005 г. российские банки предоставили кредиты малому бизнесу на сумму порядка 123 млрд. руб. По итогам 2006 г. этот показатель увеличился до 210 - 230 млрд. руб., а по результатам 2007 г. достиг значения 400 - 420 млрд. руб.

Таким образом, за три года рынок увеличился примерно в три раза (рисунок 3.1).

Рисунок 3.2 – объем кредитования малого бизнеса, млрд.руб., 2005-2008 гг.

Наряду с легальным рынком существует "черный" рынок кредитования малого бизнеса. Его объем оценивается в 8 - 10 млрд. долл. за год (220 млрд. руб.), а темпы его развития сопоставимы с ростом рынка легальных кредитов.

Дальнейшие перспективы рынка кредитования малого бизнеса следующие: в течение 4-5 лет аналитики прогнозируют бурный рост, затем рынок окончательно сформируется и стабилизируется, а темпы прироста снизятся до 30 - 35%.

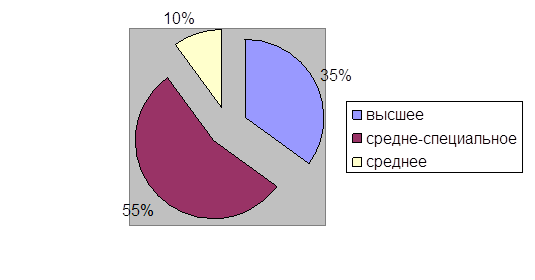

На сегодняшний день отраслевая структура кредитования малого бизнеса во многом схожа с отраслевым распределением самих предприятий. Лидирующей отраслью является торговля и общепит - 50%. Около 13% фирм занято в строительстве, 12% - в промышленности. Доля сельскохозяйственных компаний незначительна и составляет около 2% (рисунок 3.2).

Рисунок 3.3 - Отраслевое распределение субъектов малого бизнеса по объему

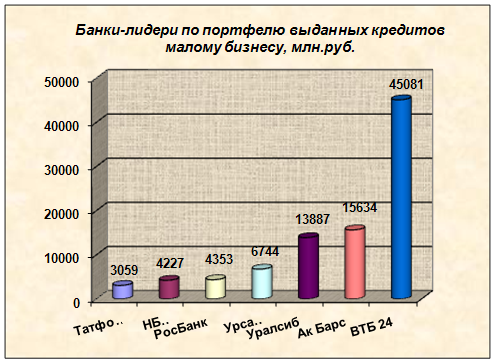

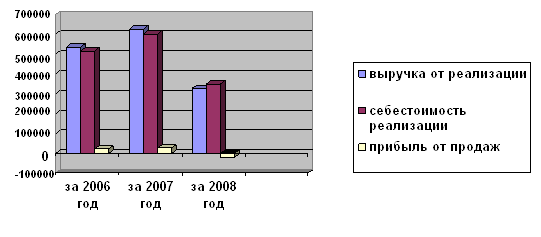

Лидером рынка по объему выданных кредитов по состоянию на 1 января 2008 г. стал банк ВТБ 24, по данным РБК Рейтинг. Второе место занял Ак-Барс банк (15 634 357 тыс. руб.), третье УРАЛСИБ (138870011 тыс.руб.) (рисунок 3.4).

Показателен тот факт, что большая часть объемов кредитования у лидеров рынка приходится на регионы. В 2007 г. регионы России стали одной из основных точек роста всего рынка.

Развитая региональная сеть обеспечивает высокую долю охвата потенциальных клиентов. Так, тройка лидеров по количеству городов, где представлены программы кредитования малого предоставленных кредитов.

В целом можно сказать, что в последнее десятилетие ситуация с развитием малого бизнеса меняется в лучшую сторону. Однако недостаток финансирования по-прежнему остается проблемой, с которой малый бизнес сталкивается на протяжении всего жизненного цикла компании: открытия, становления, развития. Особенно остро она ощущается по мере развития малого предприятия: многие компании имеют схемы диверсификации производства, увеличения оборотных мощностей, но не имеют денежных средств на реализацию этих планов.

Рисунок 3.4 – Банки-лидеры по портфелю выданных кредитов малому бизнесу, млн.руб.

Низкая финансовая грамотность предпринимателей также не способствует росту рынка кредитования малого бизнеса.

Часть заемщиков не планируют свои кредитные займы, другие даже не знают, как правильно можно было бы потратить денежные средства, третьи не могут подготовить бизнес-план. А некоторые предприниматели даже не имеют расчетного счета и не могут представить документы, необходимые для кредитования, из-за отсутствия правильно оформленной бухгалтерской отчетности.

Понижение спроса на услуги вызывают и предубеждения предпринимателей, часть из которых довольно скептически относятся к кредитным продуктам для бизнеса, заранее считая их излишне дорогими и недоступными. Однако решению этой проблемы способствует рост конкуренции между банками в борьбе за малый бизнес, которая ведет к постоянному снижению процентных ставок и смягчению условий кредитования.

Таким образом, можно выделить шесть основных проблем, с которыми сталкиваются банки при кредитовании субъектов малого бизнеса:

а) невысокая легитимность малого бизнеса;

б) нестабильное финансовое положение;

в) отсутствие залогового обеспечения;

г) низкая финансовая грамотность представителей малого бизнеса;

д) стереотипы и предубеждения представителей малого бизнеса;

е) отсутствие должной поддержки на федеральном уровне[27.c.12]

Кредитование малых предприятий считается рискованной операцией, в связи с тем, что оно в основном ассоциируется с кредитованием новых субъектов предпринимательской деятельности, которые еще себя не зарекомендовали. Кроме того, в условиях кризиса немало граждан, оставшись без работы, подались в малый бизнес от безысходности. К тому же фон, на котором возникают малые предприятия в настоящее время, противоречив и неблагоприятен: с одной стороны, все предприятия значительно сократили программы капиталовложений, привлекаемых на основе банковских кредитов, и одновременно уменьшились требования на получение оборотных средств, а с другой - ужесточена кредитная политика по отношению ко всем заемщикам, включая малые и средние предприятия, в части гарантийных обязательств, обеспечения кредитов и сокращения размера кредитов при общем снижении процентных ставок за пользование кредитом.

Но из того факта, что новые коммерческие предприятия несут в себе элемент риска, вытекает тот простой вывод, что любые решения по их кредитованию должны приниматься с учетом этого риска. К тому же статистика показывает, что шансы на преуспевание нового предприятия увеличиваются, если профессиональный совет дается в начале их деятельности, а такой совет как раз и могут дать банки. В результате успешная деятельность предприятия не только снизит риск потерь для банка, но также поднимет его репутацию в глазах клиентов.

Любое из следующих предприятий может быть новым малым предприятием:

- один человек или группа людей впервые открывают дело, не имея какого-либо опыта в бизнесе, которым хотят заниматься;

- один человек или группа людей могут открыть свое собственное предприятие в том виде бизнеса, в котором они ранее работали. Они имеют некоторый опыт и технические навыки в выбранном ими направлении бизнеса, но не имеют управленческого опыта или опыта учредителя предприятия;

- профессионалы нередко хотят открыть свое дело, возможно, купив практику какого-либо специалиста, собирающегося ее оставить;

- менеджеры предприятия могут выкупить предприятие у его владельцев. Таким образом, лицо (или группа лиц), покупающее предприятие, в данном случае имеет опыт руководства, не будучи при этом хозяином предприятия;

- новый бизнес может быть связан с приобретением франшизы, т.е. права на производство товаров или услуг под фирменной маркой другой, более известной фирмы (обычно это право предоставляется на фиксированный период и на ограниченной территории в обмен на разовый платеж и периодические отчисления). Наиболее известный пример бизнеса подобного рода - это рестораны быстрого питания;

- покупка уже действующего предприятия человеком (или группой людей), у которых нет никакого предшествующего опыта в бизнесе или связи с бизнесом. Возможен случай, когда одно предприятие вступает во владение другим предприятием, которое прямо не конкурирует с их собственным, и такое присоединение приобретает некоторые черты диверсификации.

Таким образом, нередко отличительной особенностью многих новых предприятий является то, что создающие или приобретающие его человек или люди намереваются работать в новом для них направлении. Именно недостаток предыдущего опыта и, возможно, отсутствие существующего на настоящий момент рыночного спроса и клиентуры для нового бизнеса являются обстоятельствами, создающими экстраординарный риск. По этой причине многие банкиры сталкиваются с дилеммой: с одной стороны, они обязаны заботиться об устойчивости своего банка, а с другой - могут видеть определенные преимущества в оказании помощи МСБ в выживании.

Способность малого предприятия выплатить ссуду следует проверить точно так же, как и в случае любой другой заявки на кредитование. Выплаты должны быть сделаны из средств, полученных предприятием. Основное условие предоставления ссуды - высокая вероятность ее погашения с соответствующими процентами. Банку нет смысла предоставлять ссуду клиенту, который не имеет достаточных источников погашения задолженности, даже при условии ее хорошего обеспечения.

Сроки предоставления ссуды должны учитывать степень риска, присутствующего в конкретном предприятии. Если ссуда необходима для приобретения недвижимости для основания предприятия, срок банковской ссуды может быть довольно большим, принимая во внимание срок "жизни" активов и тенденцию к росту стоимости недвижимости во времени. Разумеется, при этом нужно учитывать состояние экономики. В случае получения ссуды на покупку предприятия или активов, для которых характерен большой риск, банк должен настоять на коротком сроке ссуды, достаточном для ее выплаты

Следует отметить, что в процессе проведения анализа платежеспособности малого предприятия с целью его последующего кредитования банки осуществляют проверку его финансового состояния. В процессе осуществления данных проверок банки используют достаточно большое количество косвенных показателей для создания полной и ясной картины о финансовом состоянии заемщика. Такая ситуация объясняется тем, что малые предприятия в России недостаточно "прозрачны" и кредиторам сложно составить реальную картину их платежеспособности.

Согласно статистике в первый же год своего существования закрывается около 80% новых предприятий. Это приводит к тому, что риск невозврата капитала возрастает, что пугает банки. Поэтому на первоначальное развитие бизнеса деньги получить очень нелегко. Однако если хозяин нового проекта уже положительно себя зарекомендовал в данной отрасли, и имеет продолжительный опыт работы в ней в качестве наемного менеджера, а также если он сам непосредственно вкладывает не меньше 30 - 50% собственных средств, то банк, безусловно, выдаст кредит на недостающую сумму. Вместе с тем банки не боятся финансировать кафе, рестораны, химчистки и магазины, поскольку здесь успех в бизнесе более предсказуем. В большинстве случаев размер кредитов, предлагаемых малым предприятиям, составляет от 500 тыс. руб. до 3 млн. руб. Срок преимущественно - до 5 лет. На сегодняшний день наилучшие условия предлагают чаще всего крупные государственные и частные банки[5.c.23]

На IV Ежегодной конференции "Финансирование малого и среднего бизнеса - 2009", организатором которой выступило рейтинговое агентство "Эксперт РА", обсуждались такие вопросы, как перспективы развития МСБ, государственная стратегия в этой области, привлечение средств для кредитования малых и средних предприятий в условиях кризиса, влияние кризиса на динамику рынка финансовых услуг МСБ, региональные аспекты и многое другое.

По данным рейтингового агентства "Эксперт РА", рынок кредитования МСБ замедлил свое развитие. Банки увеличили свои портфели по этому направлению только на 34% до 2347 млрд руб. против 83% годом ранее.

Показывающий прежде опережающие темпы роста рынок МСБ в 2008 г. вырос практически так же, как и кредитование корпоративных клиентов (+34,28% в 2008 г.) и розничное кредитование (+35,21%). Таким образом, сегмент МСБ ощутил на себе влияние кризиса быстрее всего, восстанавливаться же будет с временным лагом по сравнению с другими направлениями кредитования. Если ранее многие участники рынка возлагали большие надежды на возможность активной экспансии в сегмент МСБ, то теперь судьба рынка под вопросом. В прошлые годы сегмент значительно опережал в своем развитии кредитование корпоративного сектора и розницу, что будет дальше - большой вопрос, зависящий в краткосрочной перспективе от масштабов распространения кризиса в регионах. За первое полугодие 2008 г. банки выдали 70% от объема ссуд, предоставленных небольшим предприятиям в 2007 г. Второе полугодие принесло разочарование: падение до 61,5% от уровня предыдущего года. По итогам года банки увеличили выданные МСБ кредиты на 31,2% до 4,15 трлн. руб. В том числе ссуды малому бизнесу выросли на 47% до 891 млрд. руб., среднему - на 28% до 3,3 трлн. руб.[9.c.12].

Похожие работы

... усилится[10]. Таким образом, в ближайшие двадцать лет, а может быть и раньше, Китай превратится в страну с самой развитой экономикой. 1.3 Состояние внешнеэкономической деятельности российских предприятий Внешнеэкономическая деятельность является одним из важнейших факторов развития народного хозяйства и экономической стабилизации страны. В настоящее время нет практически ни одной отрасли ...

... товарами; - своевременное представление информации об издержках обращения для принятия управленческих решений; - обеспечение контроля за недопущением нерациональных расходов. Бухгалтерский чёт издержек обращения и производства предприятий торговли должны обеспечить своё временное, полное и достоверное отражение фактических расходов, а также контроль за использованием материальных, ...

... привлекать, потому что становится привычным. Применение пирамиды иерархии потребностей Маслоу при проектировании системы мотивации [56]. Модель современной системы материальной мотивации Проблема мотивирования труда является одной из самых острых проблем, стоящих перед современным российским предприятием. Как правило, отечественные руководители рассматривают систему мотивации как инструмент, ...

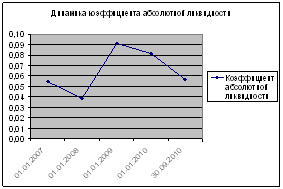

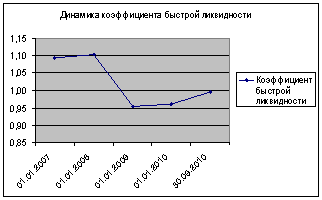

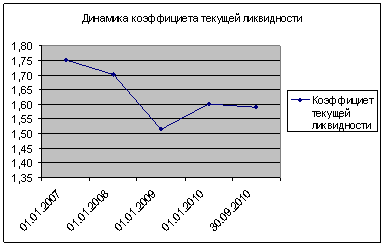

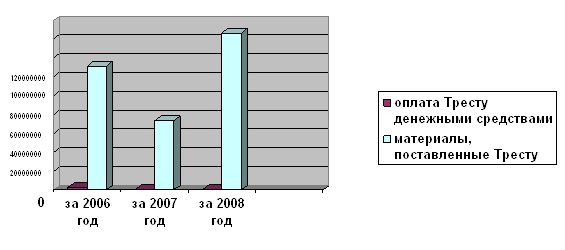

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

0 комментариев