Навигация

Оценка и обоснование лизинговой схемы реализации продукции

Содержание

Раздел 1

Вступление…………………………………………………………....……3

Раздел 2

Аналитическая часть. Маркетинг проекта……………………..……..….6

2.1. Введение………………………………………………..…….…….6

2.2. Среда маркетинга………………………………………..…………8

2.2.1. Макроуровневые факторы………………………………….………8

2.2.2. Внешняя среда…………………………………………….….……10

2.3. Комплекс маркетинга (Правило 4Р)…………………………….15

2.3.1. Рынок……………………………………………………………….15

2.3.2. Товар………………………………………………………………..17

2.3.3. Продвижение товара………………………………………………20

2.3.4. Цена…………………………………………………………………21

2.4. SWOT – анализ……………………………………………………23

2.5. Выводы…………………………………………………………….28

Раздел 3

Проектная часть…………………………………………………………..29

Финансово-экономическое обоснование положений проекта………..29

3.1. Денежные потоки поставщика оборудования………………….29

3.2. Денежные потоки лизинговой компании………………………33

3.2.1. Стоимость капитала лизинговой компании……………….…….33

3.2.2. Остаточный денежный поток лизинговой компании……………35

3.2.3. Зависимость маржинального лизингового платежа от стоимости заемного капитала……………………………………………………………….36

3.2.4. Зависимость маржинального лизингового платежа от срока лизинга……………………………………………………………………………37

3.2.5. Зависимость маржинального лизингового платежа от стоимости оборудования…………………………………………………………………….38

3.3. Денежные потоки лизингополучателя………………….……..40

3.3.1. Схемы финансирования покупки основного средства…..…….40

3.3.2. Дифференциальные денежные потоки…………………………40

Раздел 4

Заключение, выводы по проекту……………………………………….44

Раздел 5

Приложения, графики

1. Вступление.

Общие цели и задачи проекта:

Основная цель проекта – сформировать новое конкурентное преимущество для продукции российского производства. Задача проекта - всесторонне рассмотреть экономическую целесообразность сотрудничества лизинговой компании и предприятия при поставках продукции на внутренний рынок России.

Идея проекта состоит в реализации преимуществ, которые предоставляет для поставщика и потребителя услуга финансового лизинга. На примере крупнейшего в России производителя бульдозерной техники – ОАО «Промтрактор» рассмотрена возможность увеличения потребления продукции российского производства на внутреннем рынке за счет привлечения кредитных средств банков через механизм лизинга и формирования производителем и лизинговой компанией совместной ценовой политики.

В результате рассмотрения рынков кредитных ресурсов и предложения услуги финансового лизинга в России, а также анализа практики продаж зарубежных производителей, сделан вывод о необходимости формирования для широкого круга потребителей предложения на поставку продукции ОАО «Промтрактор» на условиях финансового лизинга.

Россия производит огромное количество промышленной продукции, основным конкурентным преимуществом которой остается низкая цена. Развитие предприятий требует инвестиций в основные средства, в НИОКР и в персонал.

Отсутствие ликвидных средств у большинства российских предприятий заставляет поставщиков оборудования предлагать альтернативные механизмы финансирования. Такие механизмы, как правило, принимают форму товарных кредитов. Однако, поскольку продавцы оборудования стараются сократить свою зависимость от кредитного риска покупателя, они обращаются к финансовым посредникам, таким как лизинговые компании, с которыми они могут разделить риск. Многие крупные компании-поставщики создали свои собственные лизинговые компании, которые действуют в их интересах. По запросам лизинговых компаний многие поставщики соглашаются оказать содействие в перепродаже оборудования, предоставить гарантии выкупа, возможности регрессных требований и коллективных регрессных требований.

Финансовая аренда (лизинг) является важным источником среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Отрасль лизинга особенно важна для стран с развивающейся и переходной экономикой, поскольку она обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж основных активов и развитию финансовых механизмов, доступных местным предприятиям.

Услуга финансового лизинга промышленного оборудования позволяет решить сразу несколько задач: упрощает процесс принятия решения банком о предоставлении кредита, обеспечивает инвестиции в основные средства лизингополучателя и увеличивает выручку поставщика оборудования, за счет потребителей, приобретающих продукцию в рассрочку, без увеличения размера дебиторской задолженности.

Механизм лизинга предоставляет лизингополучателям, крупным и мелким, средство приобретения активов и увеличения своих производственных мощностей на выгодных финансовых условиях. Лизинг привлекателен для лизингополучателей благодаря его экономической эффективности, гибкости и доступности по сравнению с банковским финансированием.

Поставщикам оборудования, как российским, так и зарубежным, использование механизма лизинга дает эффективный и сопряженный с низким уровнем риска способ продажи их продукции конечным пользователям в России, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Объем предложения услуги финансового лизинга в России в настоящее время превышает спрос на данную услугу в основном за счет высокой стоимости кредитных ресурсов в стране и отсутствия у многих предприятий опыта работы по лизингу. В то же время зарубежные производители и поставщики, широко использующие механизм лизинга при формировании цен на продукцию, поставляемую в Россию, значительно повышают конкурентоспособность своей продукции. Мало кто знает условия поставки по лизингу бульдозеров ОАО «Промтрактор», а проценты и срок товарного кредита, предоставляемого Катерпилларом или Камацу широко известны на российском рынке.

В аналитической части проекта представлены рынки кредитных ресурсов и услуги финансового лизинга в России. Рассмотрены конкурентная борьба, конкурентные преимущества и ценообразование российских и зарубежных поставщиков тракторной техники. Основной вопрос маркетинга проекта - оценить возможность стратегического альянса лизинговой компании и поставщика с целью создания нового для российских производителей конкурентного преимущества.

В проектной части проекта исследование денежные потоки, возникающие у участников лизинговой сделки, при реализации данного проекта и использовании существующих в России кредитных ресурсов.

Исследование построено на анализе денежных потоков поставщика, лизингодателя и лизингополучателя продукции.

Для формирования конкурентоспособного лизингового предложения рассмотрены зависимости величины лизингового платежа от стоимости кредитных ресурсов, привлекаемых лизинговой компанией, и от размера скидки, предоставляемой поставщиком лизинговой компании. Таким образом, проанализирован вариант стратегического альянса лизинговой компании и поставщика, позволяющий создать новое конкурентное преимущество продукции. Необходимо подчеркнуть, что в данном случае, сбытовая политика поставщика полностью сохраняется, поставщик не утрачивает контроль за конечной ценой потребления товара.

Скидка, предоставляемая поставщиком лизинговой компании, может повлиять на величину денежного потока поставщика, изменив размер выручки. Отсутствие статистики лизинга в России не позволяет ссылаться на прецеденты. Лизинг продукции, безусловно, интересен потребителям, не имеющим достаточных финансовых возможностей для приобретения техники на условиях предоплаты или на кредитные средства, но лизингом могут воспользоваться и потребители, посчитавшие лизинг более выгодным способом приобретения основных средств.

Любое предприятие имеет дебиторскую задолженность. В случае реализации продукции с помощью лизинговой компании дебиторская задолженность поставщика не увеличивается. Логично предположить, что размер дебиторской задолженности должен уменьшится пропорционально общему объему продаж техники на условиях лизинга. Размер дивестированных средств, связанных с уменьшением дебиторской задолженности, позволяет определить величину скидки от стоимости продукции для лизинговой компании, которая не повлияет на величину выручки предприятия.

Вопрос, каким образом финансировать приобретение основных средств, решается каждым предприятием не менее одного раза в год. Всегда существует набор факторов, который необходимо учитывать при принятии решения. В общем случае анализ денежных потоков покупателя, возникающих при финансировании покупки основного средства за счет собственных или кредитных средств, а также на условиях финансового лизинга приведен в Главе 3.3.

Маркетинг – совокупность рынка, персонала и современных информационных технологий.

Похожие работы

... и иных внеоборотных активов; - уплаченные штрафы и пени за нарушение налогового законодательства, осуществляемые за счет чистой прибыли предприятия; Глава II. Анализ производства и реализации продукции СПК «Скуратовский» 2.1. Технико-экономическая характеристика предприятия. Общество с ограниченной ответственностью промышленно-коммерческая фирма СПК «Скуратовский» был зарегистрирован 14 ...

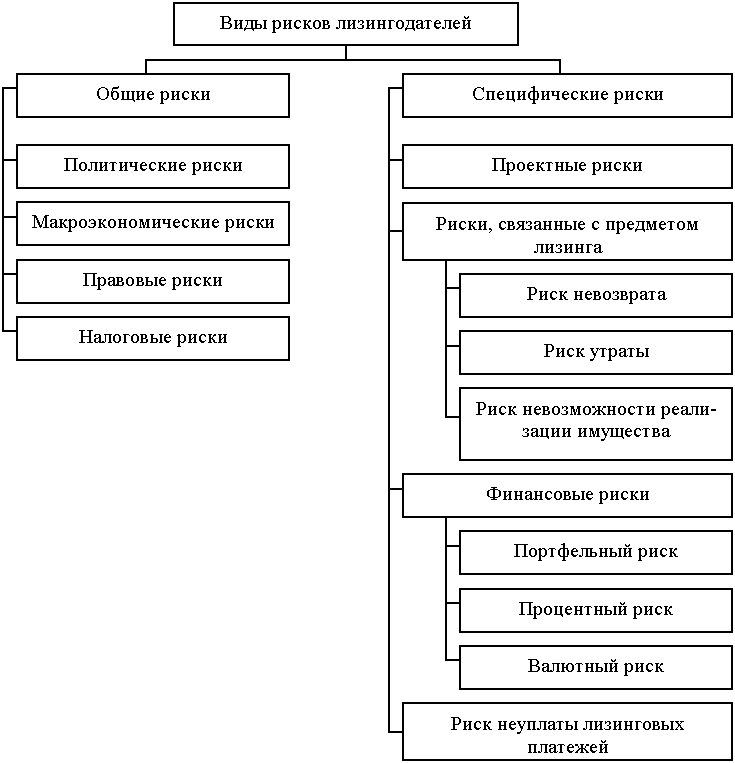

... методические рекомендации. Рекомендации для практической деятельности: Предложенные в дипломной работе рекомендации даются исходя из представленных в работе относительно новых для России методов управления рисками в лизинговых операциях. При изучении кредитной структуры и источников возврата кредита необходимо рассматривать как кредит лизинговой фирме, так и лизинг арендатору. Основной целью ...

... С одной стороны, любой план маркетинга — это всегда субъективный подход и прогнозные ожидания предприятия-лизингополучателя. С другой стороны, плана маркетинга — это своеобразная аргументация, призванная убедить лизинговую компанию-лизингодателя в реализуемости, надежности и эффективности конкретной лизинговой операции. Для проведения анализа чувствительности лизингового проекта необходимо: • ...

... , предназначалось для российского лизингополучателя. Вместе с тем иностранные и российские сталкиваются при осуществлении сделок с некоторыми проблемами, которые снижают экономическую эффективность международных лизинговых операций: это двойное обложение налогом на добавленную стоимость. НДС начисляется на стоимость самого имущества при ввозе его на таможенную территорию России, а также на ...

0 комментариев