ЗМІСТ

| Вступ | 6 |

| 1. Теоретичні основи формування портфеля цінних паперів інвестиційної компанії | 8 |

| 1.1. Економічний зміст категорії «портфель цінних паперів інвестиційної компанії» | 8 |

| 1.2. Класифікаційні аспекти та етапи формування портфеля цінних паперів інвестиційної компанії | 20 |

| 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії | 31 |

| 2. Оцінка ефективності процесу формування портфеля цінних паперів інвестиційної компанії наприкладі ТОВ «УНІВЕР Менеджмент» | 39 |

| 2.1. Аналіз сучасного стану портфельного інвестування в Україні | 39 |

| 2.2. Загальна характеристика фінансово-економічної діяльності ТОВ «Універ Менеджмент» | 45 |

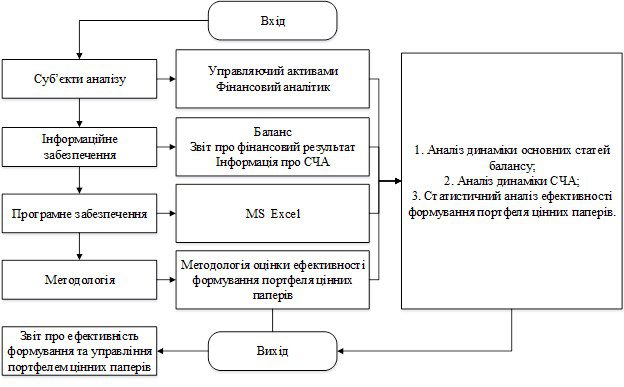

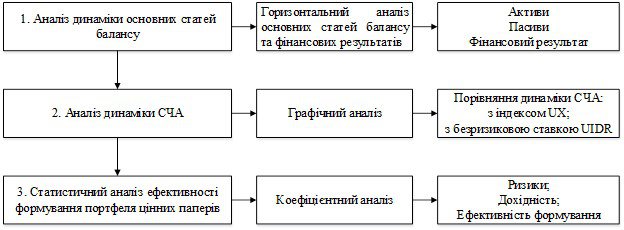

| 2.3. Технологія аналізу оцінки ефективності формування портфеля цінних паперів | 52 |

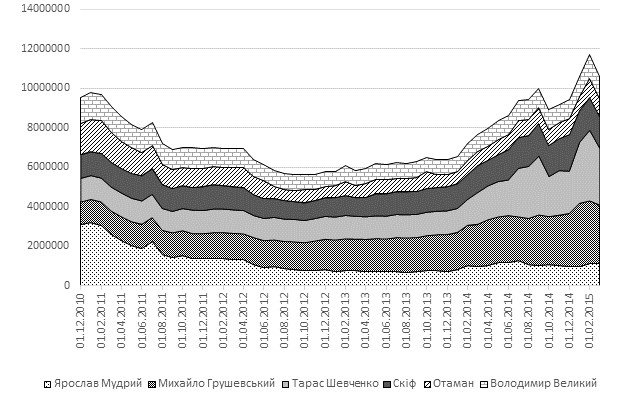

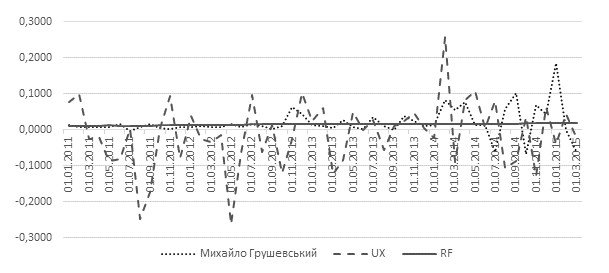

| 2.4. Оцінка ефективності формування портфеля цінних паперів на прикладі ТОВ «УНІВЕР Менедмент» | 59 |

| 3. Напрями удосконалення процесу формування портфеля цінних паперів на прикладі ТОВ «УНІВЕР Менеджмент» | 69 |

| 3.1. Формування портфеля цінних паперів за допомогою оптимізаційних моделей Марковіца та Шарпа | 69 |

| 3.2. Оцінка ризуку існуючих та перспективних портфелів цінних паперів інвестиційної компанії за методологією Value-at-Risk | 78 |

| 3.3. Тестування ефективності ринку на прикладі інвестиційних фондів | 86 |

| 4. Охорона праці на підприємстві | 92 |

| Висновки | 101 |

| Перелік використаної літератури | 104 |

| Додатки | 110 |

ВСТУП

Належний розвиток портфельного інвестування в Україні може забезпечити можливість вільно акумулювати заощадження населення, тимчасово вільні ресурси підприємств чи зовнішні фонди, вільно їх перетворювати та вкладати у найефективніші галузі економіки країни чи забезпечувати державу «безінфляційними» грошовими ресурсами. Саме тому дослідження участі України у світових фінансових процесах, зокрема портфельному інвестуванні на фінансовому ринку, є актуальним і необхідним, оскільки це один із факторів, який сприятиме гармонійному економічному розвитку країни.

Дослідження теоретичних та практичних засад фінансового інвестування та диверсифікації портфеля цінних паперів визначило науковий пріоритет для багатьох вітчизняних та зарубіжних вчених-економістів, таких як: Базилевич В., Бланк І., Брігхем Ю., Ерхардт М., Домбровський В., Шелудько В., Марковіц Г., Модільяні Ф., Мозговий О., Мойсенко І., Мороз Ю.,Міллер М., Пересада А., Савчук В., Сохацька О., Тарасевич В., Тобін Дж., Удалих О., Шарп У. та інші.

Метою дипломної бакалаврської роботи є теоретичне узагальнення основ портфельного інвестування та розробка практичних рекомендацій щодо удосконалення процесу формування портфелю цінних паперів з оптимальним співвідношення ризику та дохідності з метою диверсифікації несистематичного ризику.

Для досягнення зазначеної мети сформульовані наступні завдання дослідження:

дослідити економічний зміст категорії портфель цінних паперів інвестиційної компанії;

систематизувати класифікаційні аспекти та дослідити основні етапи формування портфеля цінних паперів;

проаналізувати можливості портфельної теорії в якості основи для формування портфеля цінних паперів;

проаналізувати сучасний стан портфельного інвестування в Україні;

оцінити ефективність формування портфеля цінних паперів на прикладі ТОВ «УНІВЕР Менедмент»;

запрапонувати заходи з покращення процесу формування портфеля цінних паперів ТОВ «УНІВЕР Менеджмент», оцінити потенційні ризики та проаналізувати доцільність розроблених нововведень.

розробити технологію аналізу оцінки ефективності формування портфеля цінних паперів;

Об’єктом дослідження є поцесу інвестування в цінні папери суб’єктів господарської діяльності з метою отримання прибутку або досягнення соціального ефекту як пріоритетної форми фінансового інвестування.

Предметом дослідження є теоретичні положення, методичне забезпечення, методи та інструменти формування портфелю цінних паперів інвестиційних компаній.

Базою проведення дослідження стала фінансова-економічна діяльність компанії з управління активами ТОВ «Універ Менеджмент».

У якості інформаційного забезпечення бакалаврської роботи використано фінансову звітність підприємства, а саме: форма №1 «Баланс» та форма №2 «Звіт про фінансові результати», інша внутрішня звітність підприємства, наукові праці вітчизняних і зарубіжних вчених-економістів з проблем портфельного інвестування, законодавчо-нормативна база, яка регламентує фінансове інвестування в Україні.

Методами дослідження стали: методи дедукції та індукції, аналізу та синтезу, історичний метод, графічний метод (для візуального відображення матеріалу); методи вертикального і горизонтального аналізу (оцінка динаміки активів та пасивів підприємства, оцінка структури інвестиційних фондів), метод коефіцієнтів (для розрахунку показників ефективності формування портфеля цінних паперів інвестиційної компанії), моделювання (для побудови оптимального портфеля цінних паперів для ТОВ «УНІВЕР Менеджмент») тощо.

За результатами написання бакалаврської роботи у рамках науково1практичної конференції молодих учених та студентів «Розвиток європейського простору очима молоді: економічні, соціальні та правові аспекти» опубликовано одні тези статей на тему «Узагальнення підходів до класифікації категорії «портфель цінних паперів» та одну статтю «Формування диверсифікованого портфеля цінних паперів в умовах українського фондового ринку» у виданні «Студентськомий науковомий вісник Миколаївського національного аграрного університету».

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ ФОРМУВАННЯ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ ІНВЕСТИЦІЙНОЇ КОМПАНІЇ

1.1 Економічний зміст категорії «портфель цінних паперів інвестиційної компанії»

Інвестиційна діяльність, наряду з фінансовою та операційною діяльністю, є одним із основних видів господарчих операцій, які протікають майже у будь1якій вітчизняній або іноземній компанії. Тому й не дивно, що кожен вид діяльності може охоплювати більшу або меншу частину активності суб’єкта господарювання залежно від його галузевої приналежності, стадії розвитку, макроекономічної ситуації або специфічних умов у яких може опинитися підприємство. Проте відзначимо, що на виробничих підприємствах зазвичай домінує операційна діяльність, а банківських та небанківських фінансово1кредитних установах – інвестиційна [47].

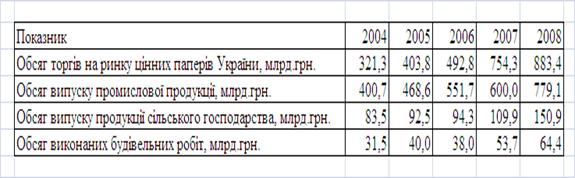

Інвестиційний процес є важливим не тільки на мікрорівні, як окрема діяльність економічного суб’єкта, а й на макрорівні, де він фактично виступає джерелом ресурсів для забезпечення економічного розвитку держави. При чому важливим умовою ефективної функціонування інвестиційного процесу є рівномірне фінансування економіки через ринок цінних паперів та банківську систему. Натомість в Україні спостерігається зміщення балансу фінансування господарчої системи на сторону банківського сектору.

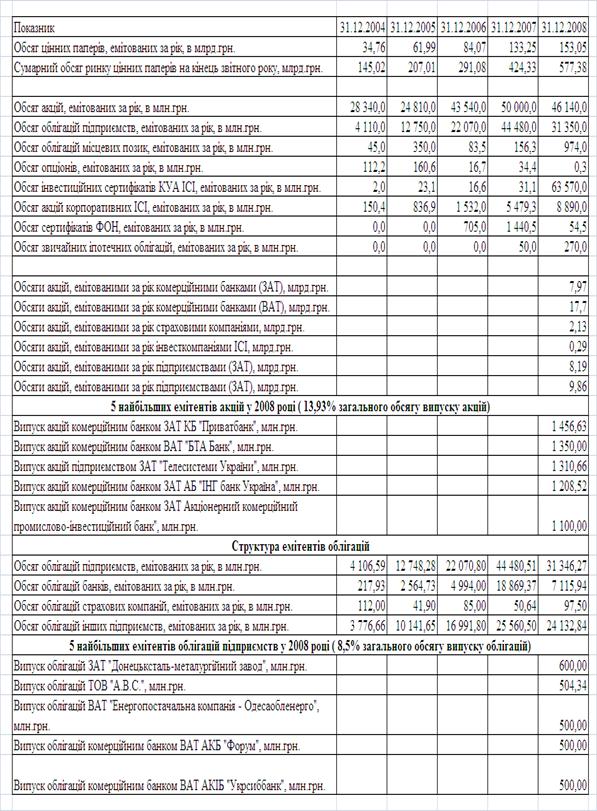

Яскравим підтвердженням цього факту є динаміка обсягів кредитування та реєстрації випусків цінних паперів. Тут бачимо відносно нерівномірне зростання обох показників в наслідок, чого спостерігається катастрофічне зміщення у бік банківського сектору. У зв’язку з відсутністю альтернативних джерел залучення додаткового капіталу суб’єктами господарювання, вартість банківського кредиту на сьогодні в Україні значно перевищує процентні ставки у провідних країнах світу.

Причинно-наслідковий зв’язок між зростанням споживання кредитних ресурсів та їх вартістю (рівнем відсоткових ставок) в економіці України спостерігається в період 2008-2011 років, коли у більшості розвинених держав спостерігалося в зниження ставок в Україні процентні ставки залишилися на незмінному рівні та навіть зростали.

Така ситуація зумовлює зниження ділової активності економічних доменів та актуалізує питання конвергенції складових фінансової системи України, а саме: вживання заходів із розширення сфери функціонування та підвищення конкурентоспроможності фондового ринку, особливо активного розвитку портфельного інвестування. Це дозволить диверсифікувати ризики, зокрема й кредитні, між банківськими установами та інвесторами, що в свою чергу, сприятиме зміцненню національної фінансової системи.

Відтак актуалізується питання дослідження поняття «портфель цінних паперів» економічної категорії як базисного поняття портфельного інвестування. В науковій сучасній літературі немає єдиного погляду на сутність природи «портфеля цінних паперів». Класики економічної думки, що стояли у витоків портфельного інвестування вживають категорію «портфель цінних паперів», як синонім до більш широкого поняття «інвестиційний портфель», тому надалі будемо дотримуватися загально прийнятої практики.

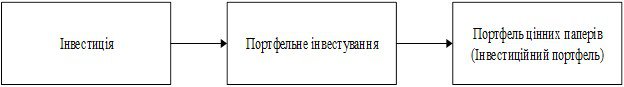

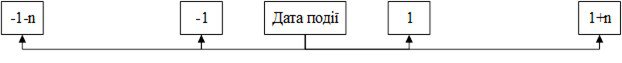

З метою дослідження сутнісних характеристик портфельного інвестування доцільно побудувати генетичний зв’язок між компонентними складовими категорії: «інвестиції», «портфельні інвестуиції» та «інвестиційний портфель» рис. 1.1.

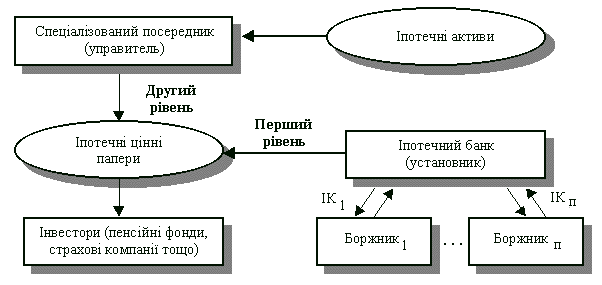

Рис. 1.1. Генетичний зв’язок категорій «інвестиції», «портфельні

інвестиції» та «портфель цінних паперів»

Логіка цієї схеми полягає у тому, що на основі методу наукового пізнання – індукції встановлено ключове поняття «інвестиції», як фундаментального, яке є підґрунтям для трактування економічної категорії «портфельного інвестування», а також у подальшому використанні дедуктивних методів для переходу до дослідження категорії «інвестиційний портфель», яку фактично є похідною від поняття «портфельні інвестиції»

Після розпаду СРСР Україна вслід за країнами Центральної і Східної Європи розпочала ринкове реформування економіки. Саме в той час у вітчизняній літературі і практиці вперше стали застосовувати поняття «інвестиції». За радянських часів в економічній літературі така категорія практично не використовувались, лише в окремих випадках під інвестиціями розуміли сукупність затрат на реалізацію довготермінових вкладень капіталу в засоби виробництва, яке багатьма фахівцями ототожнювалось із поняттям «капітальні вкладення». У більш стислому розумінні «капітальні вкладення» трактувались як затрати на будівництво та придбання основних засобів [25].

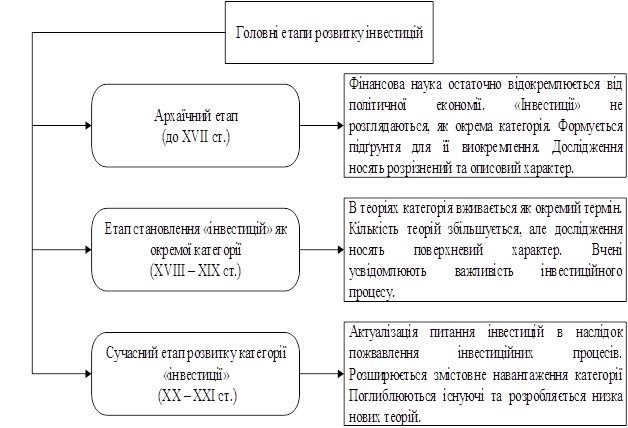

У світовому науковому просторі теорія і методологія інвестицій виразно осмислюється та формулюється у другій половині XX століття, а науково1теоретичне розроблення принципів та ідей стосовно інвестиційних процесів мало досить неординарну історію [46]. До цього часу категорія «інвестиції» пройшла три етапи свого становлення рис. 1.2.

Рис. 1.2. Історичні етапи генезису поняття «інвестиції»

Перший етап – архаїчний (до ХVІІ ст.). Від початку перших торгівельних відносин до початку формулювання перших теорій інвестицій (епохи меркантилізму). Наявність у теоріях описів окремих ознак та чинників формування без використання поняття «інвестиції». На цьому етапі становлення системи наукових знань про інвестиції категорія не розглядалася як окремо існуючий термін. Відповідне поняття було часткою юридичної термінології та діловодства ще задовго до того як економісти пристосували його для своїх потреб. Наприклад, у давньоримських юристів та їх послідовників термін «інвестиції» був синонімом таких понять, як «багатство», «скарби», «збереження». Вони являли собою основну частину позики, на відміну від відсотків та інших додаткових вимог кредитора. На той час під інвестиціями розуміли суму грошей або їх еквіваленти, які приносили в товариство або компанію, загальну суму активів фірми. Таким чином, було за суттю грошовим і означало або реальні гроші, або певні блага, оцінені в грошах. Крім цього даний етап є цікавим для нас з позицій того що у XV столітті відбулося остаточне відокремленням фінансова наука від політичної економії та подальший її розгляд як окремої галузі економічного знання [11].

Перші ж теорії інвестицій були сформовані в середині ХVІ-ХVІІ ст. Насамперед це соціально-економічна теорія торгових інвестицій – меркантилізм, предметом дослідження якого була сфера обігу, середовище «породження грошей грошима», тобто зростання обсягів капіталу. Прибічникам теорії «мануфактурних» інвестицій пізнього меркантилізму властиве перебільшення ролі грошей, у яких вони вбачали чи не єдину умову розвитку виробництва тощо [5].

Пізніше відбувається перехід до другого етапу – етапу становлення «інвестицій» як окремої категорії (ХVІІІ-ХІХ ст.). Тут в науковому обігу входять теорії, в яких вчені вживали цей термін, але поглиблене вивчення останніх здійснювалось впродовж третього етапу. Теоретики на цьому етапі описують інвестиційний процес, як важливу складову частину економічної політики, але поглиблене вивчення останніх здійснювалось впродовж третього етапу, на якому проведена ґрунтовна переоцінка попередніх знань про інвестиції та методи їх регулювання [13].

Третій етап – сучасний етап розвитку категорії «інвестиції» (ХХ1ХХІ ст.). Відбувається розширення змістового наповнення поняття «інвестиції» внаслідок його актуалізації через зростання ролі інвестиційних процесів у розвитку економіки. Поглиблення теорій, що виникли на попередньому етапі, а також приділення особливої уваги соціальним, етичним, правовим та політичним проблемам. В цей час виникли і набули поширення теорії трансформації та міжнародного руху капіталів. Наголошувалось на необхідності контролю держави за інвестиційними потоками, ефективним засобом регулювання інвестицій вважалось створення транснаціональних корпорацій [5].

Термін «інвестиції» походить від латинського слова «investire», що означає «вкладати». Але в більш широкому розумінні «інвестувати» означає – «відмовитися від грошей сьогодні, щоб отримати більшу їх суму в майбутньому» [32]. До інвестування прийнято відносити вкладення у майнові та інтелектуальні цінності, кошти вкладаються в об’єкти підприємницької та інших видів діяльності, в результаті чого створюється прибуток (дохід) або досягається певний соціальний-економічний ефект в майбутньому. Під соціально-економічним ефектом зазвичай розуміють позитивні зміни у соціальній та економічній сферах, які забезпечують подальший розвитку суспільства. Незважаючи на все це, різні вчені та практики мають відмінні погляди щодо сутності цієї категорії та використовують різні підходи для її визначення, що знайшло своє відображення в науковій літературі.

Наприклад, український вчений Мойсеєнко І. визначає інвестиції як складний комплекс робіт, який включає такі основні фази: визначення об'єкта інвестування, залучення фінансових коштів, здійснення контролю за їх використанням. [59] Зазначений вище підхід дає достатньо детальний погляд на «інвестиції», як процес. Таким чином він має певну перевагу перед усіма іншим тому, що деталізує природу об’єкта дослідження в дипломному проекті.

У своїх роботах Коваленко Ю. вважає, що інвестиції– це будь-яке вкладення коштів, що не обов’язково призводить до зростання капіталу або одержання прибутку [24]. Вважаємо що, таке пояснення цієї категорії дає досить поверхневе уявлення про її сутність, натомість досить влучно демонструє варіанти розвитку подій при здійсненні діяльності такого виду.

З огляду на українського законодавства відповідно до Закону України «Про інвестиційну діяльність» інвестиціями є всі види майнових та інтелектуальних цінностей, що вкладаються в об'єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (дохід) або досягається соціальний ефект [2]. Бачимо, що законодавці ґрунтовно і всеосяжно трактують зміст цього поняття, зосереджуючи свою увагу на мікрорівні.

На погляд групи дослідників з Михасюка І., Мельника А., Крупка М., та Залоги З.: «Інвестиції – це грошові, майнові, інтелектуальні цінності, які вкладають в об´єкти підприємницької та інші видів діяльності з метою отримання прибутку» [57]. Слабким місцем бачення терміну цими дослідниками, на нашу думку, є відносно вузьке бачення цього терміну. У контексті їх досліджень він охоплює лише мікрорівень із деталізацією відносно підприємства, що є недосить виваженим рішенням.

Всесвітньовідомий лауреат Нобелівської премії у галузі економіки Шарп У. в своїй монографії тлумачить інвестиції, як відмову від певної цінності у теперішньому часі за (можливу, невизначену) цінність у майбутньому [52]. Такий варіант пояснення цієї категорії характеризує її у досить вузькому сенсі. Автор концентрує свою увагу на «інвестиціях» з точки зору фінансових ринків, оскільки під словом «цінність», очевидно, треба розуміти грошові кошти або їх еквіваленти.

З точки зору Денисенко М. П., «інвестиції – це те, що відкладається на завтра» одну їх частину складають споживчі блага, які не використовуються в поточному періоді, вони відкладаються на збільшення запасів, іншу – ресурси, які направляються на розширення виробництва» [15]. Це бачення «інвестицій» більш влучно характеризує їх з точки зору економічної теорії, і швидше автор зосередив свою уваго на макроекономічній природі цього явища.

Вчений Яременко О. В. висловлює думку про те, що категорія «інвестиції» може бути сформульована так: інвестиції підприємства є вкладенням капіталу в усіх його формах в різні об’єкти (інструменти) його господарської діяльності з метою отримання прибутку, а також досягнення іншого економічного або неекономічного ефекту, здійснення якого базується на ринкових принципах і пов’язане з чинниками часу, ризику і ліквідності [56]. Така інтерпретація досить широко охоплює аналізоване нами поняття. Головним чином увага цього автора зосереджується на макрорівні.

В монографії Гітмана Л. і Джонка М. «Основи інвестування»: «Інвестиція – це спосіб розміщення капіталу, який повинен забезпечити заощадження або зростання капіталу» [11]. На наш погляд, доречно пов’язувати інвестиції із потребою збільшення капіталу, адже в умовах ринкової економіки більшість суб’єктів економічних відносин, швидше цікавить задоволення власних потреб, а ніж створення якихось суспільних благ. Звичайно винятком у такій ситуації буде держава в особі місцевих або загально державних органів влади.

Відомий економіст Бланк І. тлумачить інвестиції, як вкладений капітал у грошовій, матеріальній та нематеріальній формах з метою отримання поточного доходу або забезпечення повернення його вартості у майбутньому періоді [6]. Автор влучно відображає суть категорії з точки зору суб’єкта господарювання та яскраво підкреслює обов’язковість повернення вкладень в процесі реалізації проекту.

Видатний вчений Кейнс Дж. стверджував, що це: «поточний приріст цінностей капітального майна внаслідок виробничої діяльності даного періоду». «Це та частина доходу за даний період, яка не була використана для споживання» [76]. Тут головна увага зосереджена на макрорівні. Таке трактування чітко демонструє подвійність природи інвестицій, спершу вони розглядаються у якості акумульованого доходу для накопичення ресурсів, інакше кажучи, потенційний інвестиційний попит. З іншого боку, інвестиції приймають форму витрат, які забезпечують зростання вартості капітального майна, тобто як реалізовані попит та пропозиція.

В своїх працях Мочерний С. зображує інвестиції, як «довготермінові вкладення капіталу в різні сфери та галузі народного господарства всередині країни та за її межами з метою привласнення прибутку» [17]. Стосовно бачення «інвестицій» з точки зору цього автора, слід сказати, що слабким місцем його характеристики є концентрація уваги довкола довгостроковості інвестиційного процесу, не враховуючи він може бути і короткостроковими. До того ж, зі сто відсотковою впевненістю можна стверджувати, що це визначення охоплює лише макрорівень та не демонструє специфіки інвестування на нижчому рівні.

На основі вищевикладеного у роботі в таблиці 1.1 диференційовано погляди експертів щодо змісту економічної категорії «інвестиції» відносно ключових ознак терміну (рівень економічної системи, суб’єктна орієнтованість, природа категорії та галузь знань).

На основі термінологічного аналізу сутності інвестицій, шляхом узагальнень та критичного погляду на існуючі трактування даної дефініції, було уточнено її економічний зміст.

Отже, на наш погляд, інвестиції – це процес вкладання коштів або будь-яких інших цінностей у різного роду об’єкти відповідно до розробленої стратегії з метою отримання позитивного фінансового результату чи соціально-економічного ефекту розрізнений на мікрорівні та агрегований у макросередовищі.

Підкреслимо, що термін «інвестиції» є досить складним та багатогранним, виходячи з цього зауважимо наступне.

Таблиця 1.1

Диференціація категорії «інвестування» за ключовими ознаками (рівень економічної системи, суб’єктна орієнтованість, природа категорії та галузь знань)

| Автор | Рівень економічної системи | Суб’єктна орієнтованість | Природа категорії | Галузь знань |

| Мойсенко І. [59] | Мікрорівень | Виробниче підприємство | Процес | Інвестування |

| Коваленко Ю. [24] | Мікрорівень | Універсальна | Процес | Інвестування |

| Закон України «Про інвестиційну діяльність» [2] | Мікрорівень | Універсальна | Цінність | Юриспруденція |

| Шарп У. [52] | Мікрорівень | Універсальна | Цінність | Фінансова математика |

| Денисенко М. [15] | Макрорівень | Економічне середовище держави | Процес розподілу благ | Інвестування |

| Михасюка І., Мельника А., Крупка М., Залога З. [57] | Мікрорівень | Універсальна | Цінність | Економічна теорія |

| Яременко О. [56] | Мікрорівень | Фінансово-кредитна установа | Процес | Фінанси |

| Гітмана Л., Джонка М. [11] | Мікрорівень | Фінансово-кредитна установа | Спосіб розміщення капіталу | Інвестування |

| Бланк І.А. [6] | Мікрорівень | Виробниче підприємство | Капітал | Фінансовий менеджмент |

| Кейнс Дж. [76] | Макрорівень | Економічне середовище держави | Процес розподілу доходу | Економічна теорія |

| Мочерний С. [17] | Макрорівень | Економічне середовище держави | Процес | Економічна теорія |

По-перше, «інвестиції» на макро та мікрорівні мають відносно різний механізм функціонування. Адже як відомо закони макроекономіки не діють на мікрорівні і навпаки. По1друге, слід пам’ятати, що відносно різних суб’єктів може змінюватися їх кінцева мета. Це у кінцевій накладає свій відтінок. По1третє, питання галузевої орієнтованості поглядів підчас вивчення категорії. Інтерпретації того чим є «інвестиції» відносно бухгалтерського обліку, державних фінансів, корпоративних фінансів та юриспруденції можуть суттєво відрізнятися та мати суб’єктивний характер. Наприклад, обліковці зосереджують увагу на їх відображенні стосовно рахунків, а юристи на правових засадах тощо. По-четверте, відмінність поглядів щодо форми об’єкту: операція, процес або певна цінність.

Наступною ланкою генетичної схеми є дослідження категорії «портфельні інвестиції». Зауважимо, що цей термін у європейських та американських дослідників стосується усіх вкладень, що не передбачають активної участі в управлінні і стосується як операцій в межах так і поза межами країни. Натомість у науковій літературі українського або російського походження «портфельні інвестиції» мають певний асиметричний відтінок в змісті, тому проаналізуємо думки вчених з цього приводу.

Авторитетний дослідник вітчизняного фондового ринку Мозговий О. трактує цю категорію так: «Портфельні інвестиції – це вкладення капіталу в цінні папери з метою отримання доходу та за відсутності права реального контролю над об’єктом інвестування» [28]. На наш погляд, саме це формулювання визнаного українського експерта у галузі фінансових ринків найбільш повно розкриває сутність поняття.

У своїх роботах Мороз Ю. дає таке визначення: «Портфельні інвестиції – це суто фінансові активи у вигляді облігацій та акцій, які деномінуються у національну валюту» [29]. На нашу думку, такий підхід є досить влучним, не дивлячись на певну деталізацію стосовно інвестиційних інструментів.

Відповідно до інструкції Національного банку України: портфельними інвестиціями є валютна операція, що передбачає придбання цінних паперів, їх похідних та фінансових активів за кошти на фондовому ринку [38]. Загалом такий погляд на категорію має право на існування, проте він є ближчим до міжнародної економіки, оскільки розуміється як міжнародну операцію, що в свою чергу не дає всеосяжного розуміння сутності цього поняття.

Чинне податкове законодавство (Податковий кодекс України) стверджує, що портфельні інвестиції – це господарські операції, що передбачають купівлю цінних паперів, деривативів та інших фінансових активів за кошти на фондовому ринку або біржовому товарному ринку. Як бачимо, податківці також досить широко визначають цей термін. Таке пояснення деталізовано розкриває його сутність, що у значній мірі розширює поле для аналізу категорії [1].

У своїй монографії «Міжнародна економіка» Тарасевич В. пояснює категорію «портфельні інвестиції»: «Портфельні інвестиції – це вкладення капіталу в іноземні цінні папери, що не надає інвесторові реального контролю над об'єктом інвестування і метою якого є виключно отримання доходу у формі дивідендів чи відсотків» [45]. Таке тлумачення також демонструє використання терміну на оcнові міжнародних фінансових відносин. Зауважимо, що вітчизняні вчені-економісти здебільшого зосереджують саме на цьому аспекті під час трактування поняття «портфельні інвестиції».

Відповідно до Економічного глосарію Всесвітнього банку портфельними інвестиціями є купівля цінних паперів, акцій та облігацій, які на відміну від прямих інвестицій не дозволяють інвестору встановити ефективний контроль над підприємством і не є свідоцтвом про наявність у інвестора довготермінової зацікавленості у розвитку підприємства [67].

Редакція англомовного сайту «Investopedia» дотримується думки, що портфельне інвестування – це вкладення у портфель цінних паперів у пасивній формі або такій, що не передбачає активного втручання у справи емітентів [74]. Підсумовуючи результати аналізу думок авторитетних вчених стосовно поняття «портфельні інвестиції», в таблиці 1.2 виконано атрибутивний аналіз диференціювавши категорію за ознаками суб’єктної орієнтованості, природи категорії та галузі знань.

Таблиця 1.2

Диференціація категорії «портфельні інвестиції» за ознаками суб’єктна (орієнтованість, природа категорії та галузь знань)

| Автор | Суб’єктна орієнтованість | Природа категорії | Галузь знань |

| Мозговий О. [28] | Універсальна | Процес | Фінанси |

| Мороз Ю. [29] | Знеособлена | Фінансові активи | Міжнародна економіка |

| Тарасевич В. | Універсальна | Процес | Міжнародна економіка |

| Податкове законодавство [1] | Універсальна | Операція | Юриспруденція |

| Інструкція НБУ [38] | Універсальна | Операція | Юриспруденція |

| «Investopedia» [74] | Універсальна | Операція | Фінанси |

| Всесвітній банк [67] | Універсальна | Процес | Міжнародна економіка |

Здебільшого вітчизняні вчені тлумачать економічну категорію «портфельні інвестиції» з позиції міжнародних фінансових відносин. Такий підхід не є доцільним та звужує економічний зміст категорії, так як сам процес інвестування носить як внутрішній так і міжнародний характер.

Шляхом атрибутивної оцінки поглядів на сутність категорії «портфельне інвестування» сформулюємо уточнене поняття даної категорії. Портфельне інвестування – процес вкладення капіталу у будь-які інвестиційні інструменти, за у мови, що інвестор концентрує у своїй власності таку їх кількість, яка б не передбачала активну участь в управлінні емітентом.

Останньою ланкою схеми є проведення аналізу категорії «портфель цінних паперів у розрізі поняття «інвестиційний портфель» з точки зору провідних науковців галузі.

На думку Базилевича В. під інвестиційним портфелем або портфелем цінних паперів розуміється інвестиції у цінні папери (акції, облігації тощо) різних емітентів, розглянутих як єдине ціле» [49]. Автор дає досить широке та зрозуміле пояснення, яке влучно демонструє сутність досліджуваного об’єкта.

За визначенням Сохацької О. відомого українського експерта у галузі фінансового інжинірингу: «Інвестиційний портфель – це набір фінансових активів, яким розпоряджається інвестор» [44]. Перевагою такого варіанту визначення, на наш погляд, є простота тлумачення досліджуваного поняття

Відомий вчений Пересада А. вважає, що інвестиційний портфель – це цілеспрямовано сформована сукупність об’єктів фінансового та/або реального інвестування, призначена для реалізації попередньо розробленої стратегії, що визначає інвестиційну мету [35]. Очевидно, що автор приділяє особливу увагу етапам побудови портфелю, тому можна сміливо казати, що перевагою такого бачення об’єкту дослідження є розкриття процесуальної сторони категорії.

З точки зору Гітмана Л. тлумачить цю категорію: «Інвестиційний портфель – це набір інвестиційних інструментів для досягнення загальної мети» [11]. Таке визначення дещо поверхнево з’ясовує сутність категорії, проте вкотре підкреслює, що портфель це не просто наосліп обрана сукупність, а вибірка сформована заради досягнення встановленої мети.

На думку, Бланка І.: «Інвестиційний портфель – це цілеспрямовано сформована сукупність фінансових інструментів, призначена для здійснення фінансового інвестування відповідно розробленої інвестиційної політики» [6]. Відповідна інтерпретація підтверджує наше судження відносно еквівалентності понять «інвестиційний портфель» та «портфель цінних паперів». Вчений пояснює сутність поняття у вузькому сенсі.

Український фахівець Удалих О. визначає інвестиційний портфель як цілеспрямована сформована сукупність цінних паперів, придбаних підприємством відповідно до розробленої інвестиційної стратегії фінансового інвестування [48]. Недоліком такого підходу до пояснення категорії є концентрація уваги до проблеми з точки зору виробничого підприємства та інвестування у фінансові інструменти. Для систематизації результатів аналізу, представимо інформацію у вигляді таблиця 1.3.

Виходячи із систематизованих підходів виконаної щодо форм категорії «портфель цінних паперів» («інвестиційний портфель») дійшли висновку, що як вітчизняні так і іноземні науковці мають досить подібне бачення категорії «інвестиційний портфель».

Таблиця 1.3

Диференціація категорії «портфель цінних паперів» за ключовими ознаками (суб’єктна орієнтованість, природа категорії, галузь знань)

| Автор | Суб’єктна орієнтованість | Природа категорії | Галузь знань |

| Базилевич В. [49] | Універсальна | Набір | Ринок цінних паперів |

| Сохацька О. [44] | Інвестор | Сукупність, як єдине ціле | Ринок цінних паперів |

| Пересада А. [35] | Універсальна | Сукупність сформована відповідно до стратегії | Фінанси |

| Гітман Л. [11] | Універсальна | Набір інструментів для досягнення мети | Інвестування |

| Бланк І. [6] | Універсальна | Сукупність сформована відповідно до інвестиційної політики | Фінансовий менеджмент |

| Удалих О. [48] | Виробниче підприємство | Сукупність сформована відповідно до стратегії | Інвестування |

Всі вони сходяться в одному: портфель слід розглядати, як одне ціле. Єдине у чому різняться їх погляди – це чим мотивоване формування такого набору фінансових інструментів та елементи які входять до нього. Головним недоліком усіх дослідників є те, що вони не розкривають перелік інвестиційних інструментів з яких може бути побудовано портфель.

Таким чином після проведення такого роду досліджень можна в підсумку сформулювати уточнене тлумачення категорії «портфель цінних паперів» («інвестиційний портфель»). Портфель цінних паперів – це сукупність інвестиційних інструментів сформована відповідно до інвестиційної політики, слугує для досягнення цілей інвестора та заохочення його потреб.

Результатом побудови генетичної схеми виникнення категорії «портфель цінних паперів» («інвестиційний портфель») стало визначення сутності та природи не тільки ключового поняття розділу, а й споріднених первинних понять, внаслідок чого було отримано повну картину генезису категорії.

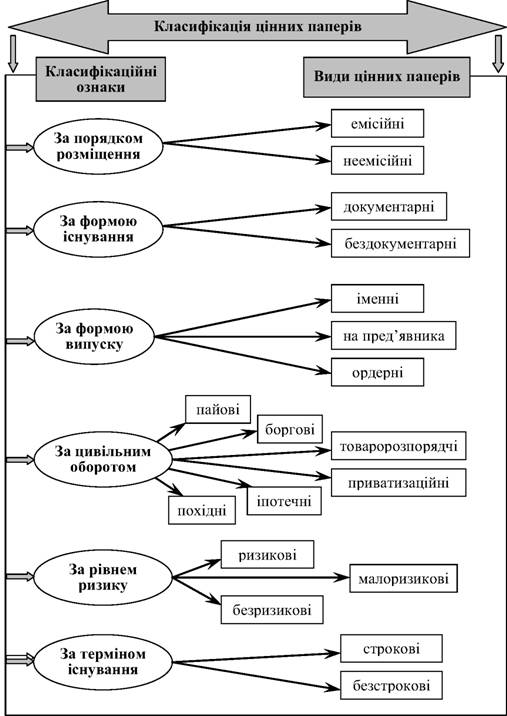

1.2 Класифікаційні аспекти та етапи формування портфеля цінних паперів інвестиційної компанії

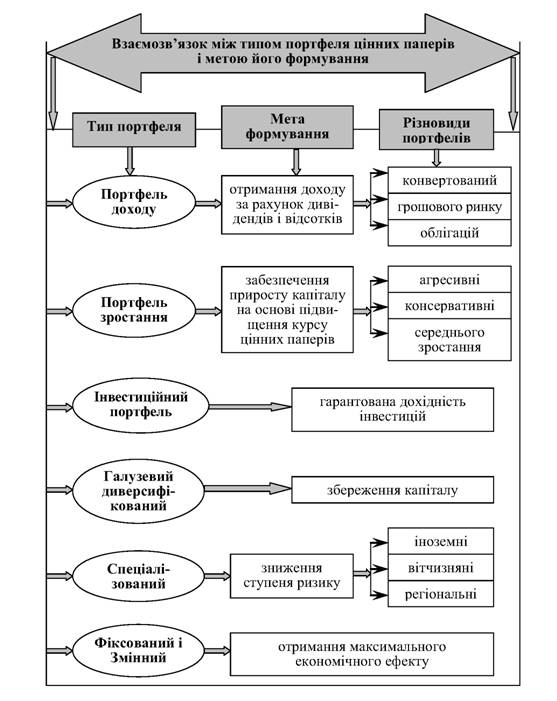

Загалом підбір влучної класифікаційної ознаки є дуже складним та суб’єктивним питанням, оскільки багато вчених та практиків поділяють інвестиційні портфелі за своїм власним набором класифікаційних ознак. Крім того правильна і точна ідентифікація типу портфеля цінних паперів обраного для побудови є одним з провідних факторів для вибору інвестиційної політики Тому для побудови найбільш розгорнутої типізації інвестиційних портфелів, необхідно розглянути підходи до класифікації визнаних експертів у галузі фінансів.

В результаті дослідження класифікаційних аспектів портфелів цінних паперів в економічній літературі було систематизовано класифікаційні ознаки, що представлено таблиці 1.4.

На основі отриманої сукупності підмножин (класифікації Пересади А., Бланка І., Mоториної І., Примостки Л., Скибінського О., Саталкіної Л., Жукової Н. Плаксіної Є. та законодавства України) сформуємо власну найбільш повну множину класифікаційних ознак для економічного терміну «портфель цінних паперів».

З огляду на інформацію представлену у таблиці 1.4 можемо стверджувати, що найбільш складні та повні класифікації портфелів були створені Бланком І. та Пересадою А., проте слід зауважити, що вони мають низку відмінностей.

Таблиця 1.4

Порівняння підходів до класифікації портфелів цінних паперів

| Класифікаційна ознака | Автори | |||||||

| Пересада А. [36] | Бланк І. [7] | Інструкції № 1 з бухгалтерського обліку операцій з цінними паперами в банках України [37] | Mоторина І. [30] | Примостка Л. [39] | Скибінський О., Саталкіна Л. [42] | Жукова Н. [20] | Плаксіна Є. [33] | |

| За метою інвестування | + | + | + | |||||

| За цілями інвестування | + | + | + | + | ||||

| За спеціалізацією основних видів фінансових інструментів інвестування | + | + | + | |||||

| За рівнем приймаємих ризиків | + | + | + | + | + | |||

| За терміном інвестування | + | + | + | + | ||||

| За спеціалізацією | + | |||||||

| За видом управління | + | + | ||||||

| За відображенням портфеля в балансі: | + | |||||||

| За інструкцією № 1 з бухгалтерського обліку операцій з цінними паперами в банках України | + | |||||||

| За числом стратегічних цілей формування | + | + | ||||||

| За стабільністю структури основних видів фінансових інструментів інвестування | + | |||||||

| За функціональною складовою портфелі цінних паперів поділяться на групи (за назвами однойменних функцій) | + | |||||||

| За рівнем ліквідності | + | + | ||||||

| За послідовністю формування | + | |||||||

| За умовами оподаткування інвестиційного доходу | + | + | ||||||

Також треба сказати, що здебільшого автори перефразовують існуючі ознаки, від чого поділ портфелів на групи мало змінюються або можлива ситуація, коли виокремлюють додаткову групу. Виходячи з інформації представленої у таблиці 1.4 було узагальнено існуючі підходи і складено більш об’ємну типізацію інвестиційних портфелів (таблиця 1.5).

Таблиця 1.5

Узагальнена класифікація категорії портфеля цінних паперів

| Класифікаційні ознаки | Види портфелів |

| За метою інвестування | портфель доходу, портфель росту |

| За цілями інвестування | портфель одержання доходу, портфель збереження капіталу, портфель приросту капіталу, портфель забезпечення резервів, портфель ліквідності, портфель розширення сфери впливу, портфель приватизації, портфель спекуляції |

| За спеціалізацією основних видів фінансових інструментів інвестування | портфель цінних паперів, портфель реальних інвестицій, депозитний портфель, іпотечний портфель, позиковий портфель, валютний портфель, комбінований портфель, іноземних інвестицій портфель |

| За рівнем приймаємих ризиків | агресивний (спекулятивний) портфель, поміркований (компромісний) портфель, консервативний портфель |

| За терміном інвестування | короткостроковий портфель, середньостроковий портфель, довгостроковий портфель |

| За спеціалізацією | портфель галузевий, портфель регіональний, іноземних інвестицій портфель, інвестиційний портфель у масштабах країни, муніципальний інвестиційний портфель |

| За видом управління | фіксований портфель, портфель з пасивним управлінням, портфель з активним управлінням |

| За відображенням портфеля в балансі | портфель активів, портфель пасивів, портфель позабалансових активів |

| За інструкцією № 1 з бухгалтерського обліку операцій з цінними паперами в банках України | торговий портфель цінних паперів, портфель цінних паперів на продаж, портфель до погашення; інвестиції в асоційовані та дочірні компанії |

| За функціональною складовою портфелі цінних паперів поділяться на групи | портфель генерування доходів, портфель диверсифікації активів, портфель підвищення ліквідності компанії, портфель зниження податкових виплат; заставний портфель, портфель поліпшення фінансових показників діяльності компанії, портфель гнучкості активів, портфель стабілізація доходів |

| За стабільністю структури основних видів фінансових інструментів інвестування | портфель з фіксованою структурою активів, портфель із гнучкою структурою активів |

| За рівнем ліквідності | високоліквідний портфель, середньо ліквідний портфель, низько ліквідний портфель |

| За умовами оподаткування інвестиційного доходу | оподатковуваний портфель, портфель звільнений від оподаткування |

| За числом стратегічних цілей формування | моноцільовий портфель, поліцільовий (комбінований) портфель |

| За послідовністю формування | стартовий портфель реструктуризований портфель |

За метою інвестування портфелі цінних паперів поділяють на портфель доходу – інвестиційний портфель, сформований з метою максимізації рівня інвестиційного прибутку в поточному періоді незалежно від темпів росту інвестованого капіталу на довгий строк; портфель росту – інвестиційний портфель, побудований з метою максимізації темпів приросту інвестованого капіталу на довгий строк незалежно від рівня прибутку в поточному періоді [20, 33, 36].

За цілями інвестування: портфель одержання доходу, портфель збереження капіталу, портфель приросту капіталу, портфель забезпечення резервів, портфель ліквідності, портфель розширення сфери впливу, портфель приватизації та портфель спекуляції [7, 30, 36, 42].

За спеціалізацією основних видів фінансових інструментів інвестування (в залежності від об’єктів у які відбувається інвестування): портфель цінних паперів, портфель реальних інвестицій, депозитний портфель, іпотечний портфель, позиковий портфель, валютний портфель, комбінований портфель та іноземних інвестицій портфель [7, 36, 42].

За рівнем приймаємих ризиків: агресивний (спекулятивний) портфель – формується за критерієм максимізації поточного доходу. Дає змогу отримати максимальну норму інвестиційного прибутку на вкладений капітал, але супроводжується найвищим рівнем інвестиційного ризику; поміркований (компромісний) портфель – інвестиційний портфель, за яким загальний рівень портфельного ризику наближається до середньоринкового. Звичайно й норма інвестиційного прибутку на вкладений капітал також наближається до середньоринкової; консервативний портфель – сформований за критерієм мінімізації рівня інвестиційного ризику [7, 20, 30, 33, 36].

За терміном інвестування: короткостроковий портфель – забезпечує ліквідність і невисокий рівень дохідності; середньостроковий портфель – створюється для поєднання цілі отримання середнього рівня дохідності та ліквідності; довгостроковий портфель – передбачає вкладення на строк більше 5 років, спрямований на отримання високого рівня дохідності та має низький рівень ліквідності [7, 20, 36, 39].

За спеціалізацією: портфель галузевий, портфель регіональний, іноземних інвестицій портфель, інвестиційний портфель у масштабах країни, муніципальний інвестиційний портфель. Цей спосіб типізації портфелів цінних паперів демонструє концентрацію складових елементів відносно ключового поняття, що їх об’єднує [36].

За видом управлінням: фіксований портфель, портфель з пасивним управлінням, портфель з активним управлінням. Такий поділ відображає різницю у підходах до управління портфелем цінних паперів [20, 36].

За відображенням портфеля в балансі: портфель активів, портфель пасивів, портфель позабалансових активів [36]. Ознака вказує на місце знаходження портфеля цінних паперів стосовно балансу.

Також існує класифікація згідно інструкції № 1 з бухгалтерського обліку операцій з цінними паперами в банках України портфелі поділяють на: торговий портфель цінних паперів – портфель цінних паперів, придбані банком для перепродажу та переважно з метою отримання прибутку від короткотермінових коливань їх ціни або дилерської маржі; портфель цінних паперів до погашення – портфель боргових цінних паперів, щодо яких є намір і змога банку утримувати їх до строку погашення; портфель цінних паперів на продаж – портфель, що складається з цінних паперів, які не належать до торгового портфеля цінних паперів та до портфеля до погашення; інвестиції в асоційовані та дочірні компанії. Відповідний поділ відображає розміщення портфеля на рахунках бухгалтерського обліку [37].

За функціональною складовою портфелі цінних паперів поділяться на групи (за назвами однойменних функцій): портфель генерування доходів; портфель диверсифікації активів; портфель підвищення ліквідності компанії; портфель зниження податкових виплат; заставний портфель; портфель поліпшення фінансових показників діяльності компанії; портфель гнучкості активів, так як за рахунок цінних паперів можлива швидка реструктуризація балансу банку; портфель стабілізація доходів [39]. Такий розподіл допомагає зрозуміти, яку роль для інвестора виконує той чи інший портфель.

За стабільністю структури основних видів фінансових інструментів інвестування: портфель з фіксованою структурою активів та портфель із гнучкою структурою активів [7]. В цьому випадку увага зосереджується довкола мінливості складу портфеля.

За рівнем ліквідності: високоліквідний портфель, середньо ліквідний портфель та низько ліквідний портфель. Ознака розкриває градацію портфелів відносно потенційної швидкості їх перетворення на вільні грошові кошти [7, 20].

За умовами оподаткування інвестиційного доходу: оподатковуваний портфель та портфель звільнений від оподаткування. Поділ зумовлений тим, що в залежності від виду цінних паперів та грошових потоків, які вони генерують можуть застосовуватися різні ставки оподаткування доходів інвестора [7, 20].

У своїй монографії «Управління фінансовими ризиками» Бланк І. подає свій варіант класифікації інвестиційних портфелів, де приведено поділ портфелів за двома досить оригінальними ознаками – за кількістю цілей формування (моноцільовий портфель і поліцільовий або комбінований портфель), а також за послідовністю формування (стартовий та реструктуризований портфель) [7].

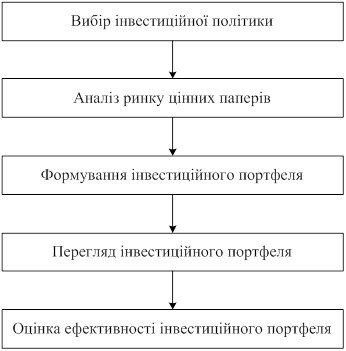

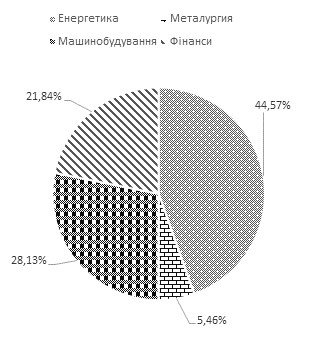

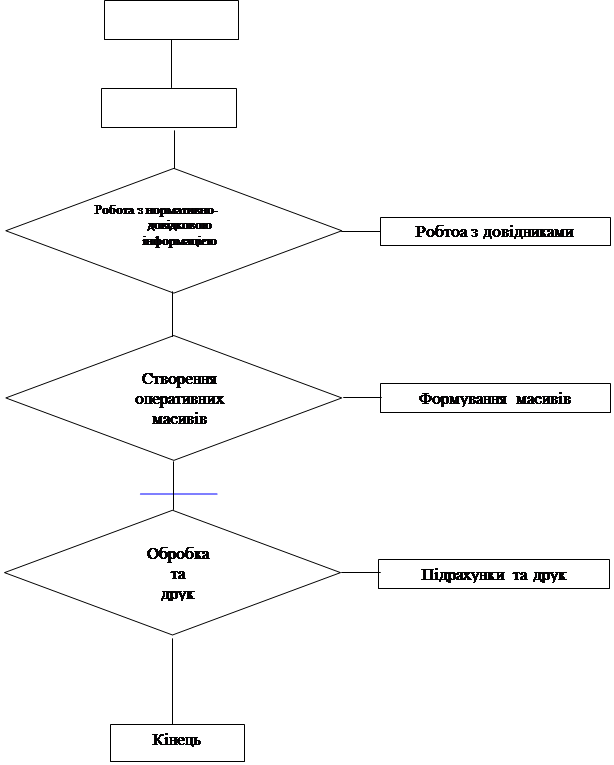

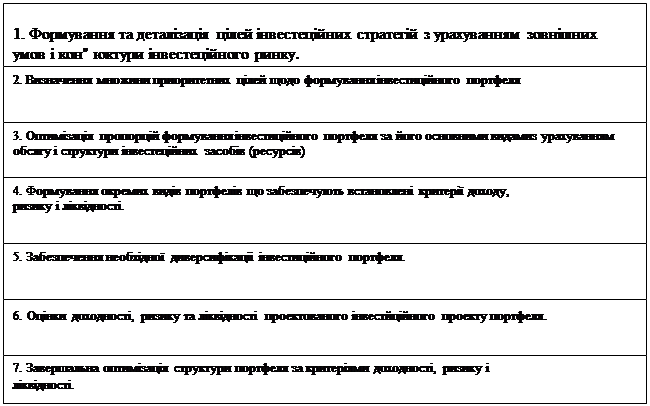

Опісля розгляду специфічних ознак, які здебільшого пов’язані із елементною та структурною складовими, логічно перейти до розгляду інвестиційного процесу. Згідно монографії Шарпа У. будь-яку інвестиційну діяльність можна умовно поділити на п’ять етапів: вибір інвестиційної політики, аналіз ринку цінних паперів, формування портфелю, його подальший перегляд та власне оцінка ефективності портфеля [52]. Схематичне зображення етапів формування інвестиційного портфеля додається на рис. 1.3.

Рис. 1.3. Етапи формування інвестиційного портфеля цінних паперів

інвестиційної компанії

Початковим етапом усіх видів інвестування є вибір інвестиційної політики. Ця операція передбачає свідомий вибір стратегічної цілі інвестора та визначення обсягів коштів для вкладення. При цьому враховується прямий зв’язок між ризиком і дохідністю. Різні співвідношення цих показників є прийнятними або неприйнятними для кожного окремого інвестора, оскільки відчуття ризику і потреба у певному рівні доходу є досить індивідуальним річчю. Більший дохід зазвичай має меншу ймовірність отримання та більший ризик. Окрім питань ризику та дохідності, інвестори при виборі цілей інвестиційної політики також мають враховувати такі специфічні фактори, як оподаткування та транзакційні витрати. Вони у значній мірі впливають на дохідність. Цей етап завершується вибором цілей інвестування та формуванням вибірки потенційних фінансових активів для подальшого включення у портфель.

Другий етап – аналіз ринку цінних паперів. Він передбачає детальне вивчення певних паперів. Зазвичай в процесі цього визначаються невірно оцінені папери та формуються певні очікування відносно змін у цінах на цінні папери. Зазвичай для цього аналітиками використовується технічний та фундаментальний аналіз [52].

Технічний аналіз передбачає вивчення динаміки котирувань цінних паперів у минулому і виходячи з них прогнозуються майбутні значення. Аналітики, що дотримуються цих методів намагаються виявити повторювані тенденції або цикли в динаміці курсів. Зазвичай для таких операцій застосовується математичний та графічний інструментарій. Таким чином за допомогою графічних моделей, часових серій, нейронних мереж, регресійного аналізи і багатьох інших методів визначаються майбутні значення або виділяються тренди.

Фундаменталісти у більшості випадків зосереджують свою увагу на внутрішній вартості фінансових активів. Пояснимо на прикладі простих акцій. Внутрішня вартість у цьому випадку знаходиться шляхом приведення грошових потоків, які інвестор очікує отримати у майбутньому. Для проведення такого аналізу слід спрогнозувати величину грошових потоків та розрахувати ставку дисконтування. Потім розрахункова ціна порівнюється з ринковою. Виходячи з цього порівняння виділялися переоцінені та недооцінені папери. Окрім цього використовуються коефіцієнтні методи. Тут замість внутрішньої вартості розраховуються певні співвідношення між інформацією отриманою із бухгалтерських балансів та ринковими цінами, після цього вони порівнюються із середньогалузевими. Опісля цього схожим чином визначаються переоцінені та недооцінені папери. Вважається, що в продовж певного часу невірна оцінка усувається ринком.

Наступним етапом є формування інвестиційного портфеля. Ця операція передбачає вибір певних активів для вкладення та питомої ваги для кожного з них. При цьому інвестори зазвичай стикаються з проблемами селективності, обрання часу операції та диверсифікації. Селективність або іншими словами мікропрогнозування є нічим іншим як прогнозуванням динаміки цін окремого паперу. Вибір часу операції (таймінг) або макропрогнозування передбачає прогнозування змін рівня цін на акції порівняно з цінами на папери з фіксованим доходом (облігації). Стосовно диверсифікації слід сказати, що цей процес полягає у формування портфеля таким чином, щоб використовуючи певні обмеження забезпечити прийнятний рівень ризику для інвестора [54].

Перегляд інвестиційного портфеля. Етап пов’язаний з періодичним повторенням попередніх етапів. Із плином часу змінюються цілі інвестування, економічні умови, кон'юнктура ринку, дохідність цінних паперів, транзакційні витрати тощо, як результат поточний портфель втрачає свою оптимальність, оскільки папери змінюють свої інвестиційні якості під впливом вищезгаданих факторів. У таких умовах раціональним рішенням є перегляд поточного, а подекуди і взагалі формування нового інвестиційного портфеля [77].

Останнім п’ятим етапом є оцінка ефективності інвестиційного портфеля. Тут визначаються показники дохідності та ризику, які порівнюються із очікуваними, альтернативними варіантами інвестицій та еталонними значеннями [52].

Відзначимо, що будь-який інвестиційний портфель має бути сформованим згідно наступних принципів принципів: відповідність складу портфеля інвестиційній стратегії; обов’язкове оцінювання всіх можливих варіантів для кожного проекту; обмеженість проектів ресурсними можливостями; забезпечення прийнятних для інвестора співвідношень між основними цілями: дохідністю, зростанням капіталу, мінімізацією ризику та ліквідністю; колегіальність (для компанії) у прийнятті рішень щодо складу портфеля; забезпечення керованості портфелем, можливість систематично стежити за змінами на інвестиційному ринку і здійснювати необхідне реінвестування коштів (моніторинг) [50].

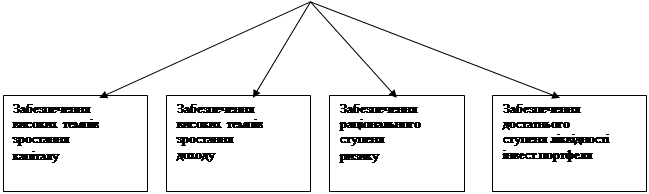

При розгляді етапів формування інвестиційного процесу не було приділено належної уваги розгляду цілей інвестування, вони ж у свою чергу визначаються на першому етапі та є основою для інвестиційної стратегії, згідно якої відбувається формування та управління портфелем. Зазвичай головною метою будь-якого інвестором в процесі формування портфеля цінних паперів, як вже було відмічено вище, є забезпечення реалізації основних засад інвестиційної політики (отримання очікуваного рівня дохідності та зниження рівня очікуваного ризику) [77].

Для втілення у життя стратегічної цілі (головної мети), як правило будується система конкретних локальних (тактичних) цілей формування портфеля, до яких належать: забезпечення високого рівня формування інвестиційного доходу у поточному періоді; забезпечення високих темпів приросту інвестованого капіталу в майбутніх періодах; забезпечення мінімального рівня інвестиційних ризиків, яким піддаються кошти у процесі інвестування; встановлення та підтримання необхідного рівня ліквідності вкладених активів; досягнення максимального ефекту «податкового щита» (планування економії на податкових виплатах) в процесі здійснення інвестиційної діяльності.

Після формулювання тактичних та стратегічних цілей, а також проходження всіх етапів формування портфеля відбувається управління портфелем відповідно до обраної стратегії. В процесі цього відбувається реалізація тактичних та стратегічних завдань задля отримання необхідного рівня дохідності інвестиційного портфеля при допустимому рівні ризику.

На основі вищевикладеного сформуємо визначення термінів «стратегія управління портфелем цінних паперів» та «тактика управління портфелем цінних паперів».

Отже, стратегія управління портфелем цінних паперів – це пошук (вибір) узагальнених параметрів та обмежень інвестиційних рішень стосовно всієї інвестиційної політики (пріоритети, базові параметри). Інвестиційна стратегія передбачає визначення головних цілей та обмежень діяльності, встановлення прогнозного горизонту, обмежень за складом і структурою портфеля, прогнозування інвестиційних якостей фінансових активів і перспектив найважливіших сегментів фінансового ринку [41].

Тактика управління портфелем цінних паперів – безпосереднє визначення обсягів інвестицій у конкретний вид цінного папера, ребалансування портфеля цінних паперів за підсумками інвентаризації (коригування, адаптація).

Існує два основних підходи до управління портфелем цінних паперів активна та пасивна стратегія.

Активна стратегія управлінняпередбачає постійне ретельне відстеження і своєчасне придбання фінансових інструментів, що відповідають інвестиційним цілям портфеля, а також швидку зміну складу фінансових інструментів у портфелі у разі невідповідності інвестиційним цілям. Ця сукупність підходів і методів управління ґрунтується на припущенні щодо інформаційної неефективності фінансового ринку, існування з огляду на це можливостей пошуку точнішого оцінювання вартості цінних паперів і доцільності прогнозування майбутніх змін ринкових цін [39].

Її реалізація передбачає пошук на ринку й залучати до портфеля ефективних ринкових інструментів та максимально швидко позбутися збиткових активів. При цьому бажано забезпечити зростання вартості портфеля за збереження ним інвестиційних властивостей, тобто зіставляти вартість, дохідність, ризикованість і ліквідність як характеристики активів мінливого портфеля.

В ході застосування активної стратегії багато уваги доцільно приділяти перегляду інформації, аналізу інвестиційних інструментів та дослідженням кон’юктури ринку.

Активне управління портфелем цінних паперів передусім передбачає намагання випередити ринок за рахунок вибору цінних паперів відповідно до мети інвестування, визначення термінів купівлі-продажу фінансових активів і прогнозування майбутніх доходів від інвестування. Найпоширеніші методи активного управління портфелем цінних паперів реалізують принцип отримання додаткових доходів за рахунок пошуку недооцінених ринком фінансових активів або на підставі прогнозування майбутньої цінової динаміки шляхом з’ясування ринкових закономірностей.

Ця стратегія реалізується, зокрема, тоді, коли портфельний менеджер прагне отримати дохід від тимчасової недооціненості певних акцій, що призводить до їх постійного пошуку і відповідно до суттєвих змін у портфелі цінних паперів.

Якщо в портфелі стабільно переважають фінансові активи конкретної галузі або певної групи підприємств, активна стратегія виявляється у такому напрямі, як «агресивне зростання» (коли зосереджують акції фірм, за якими очікують дуже високі темпи зростання дохідності). Особливого підходу вимагає швидке прийняття інвестиційних рішень щодо ребалансування активного портфеля на підставі аналізу короткотермінових тенденцій ринку цінних паперів [59].

Пасивна стратегія (модель) управління портфелем цінних паперів ґрунтується на припущенні щодо відносної інформаційної достатності (ефективності) ринку цінних паперів. Тобто це сукупність методів управління, що виходять з уявлення про неможливість стабільного перевищення середньоринкового рівня дохідності фінансових інструментів. Мета пасивного підходу – забезпечення дохідності диверсифікованого портфеля на рівні середньоринкових показників за максимального захисту портфельних інвестицій від негативного впливу неринкових специфічних чинників [39].

Управління портфелем на основі цієї стратегії базується на припущеннях на повній довірі й підкоренні впливу ринку, припускається, що ринкові активи, оцінено достатньо близько (навіть відповідно) до своєї інвестиційної вартості. Пасивне управління передбачає формування диверсифікованого набору цінних паперів за умови певного гарантування прийнятних рівнів дохідності та ризику, розрахованих на тривалий термін. Такий підхід є доцільним у разі достатньої насиченості ринку фінансовими активами високої якості.

Терміни існування пасивного портфеля передбачають відносну сталість кон’юнктури ринку цінних паперів на цьому часовому проміжку. За умов інфляції, а отже, переважного функціонування ринку короткотермінових цінних паперів і нестабільності процесів на ринку взагалі пасивний підхід буде недостатньо ефективним.

По-перше, пасивна модель управління доцільна лише стосовно портфеля, який складається з низькоризикових і малодохідних активів. По1друге, фінансові активи мають бути довгостроковими, щоб портфель залишався відносно незмінним упродовж тривалого часу. Особливості пасивного управління зумовлюють його перевагу – низький рівень витрат.

Доволі поширеним є такий спосіб пасивного управління, як індексний метод (метод «індексного портфеля»). Тут йдеться про формування портфеля, за структурним наповненням максимально наближеного до структури біржового індексу. Інвестиційні фонди, що формують такий портфель, дістали назву «індексних фондів». До речі, на українському ринку цінних паперів присутній інструмент, копіює індекс Української біржі. Це сертифікат ЗНПІФ «Індекс Української біржі» емітований ПрАТ «КІНТО», який позначений за тікером KUBI.

Типовим прикладом індексного методу є певний розподіл інвестицій між портфелем акцій, який повторює структуру зваженого за капіталізацією біржового індексу, та портфелем облігацій, що також відтворює структуру відповідного біржового індексу. Критерієм ефективності індексного портфеля буде відповідність його реальної дохідності й дохідності індексу. Якщо ринок цінних паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків.

1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії

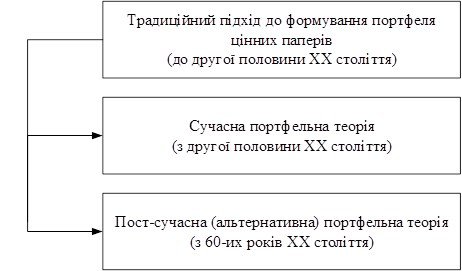

У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупність розрізнених регіональних та локальних ринків поступово інтегрувалися до міжнародного фінансового ринку. Поруч із інвестиціями у традиційний набір фінансових інструментів (іноземна валюта, акції та облігації підприємств, державні облігації тощо) активізується використання деривативів та застосування досягнень фінансового інжинірингу (використання різноманітних інвестиційних стратегій, методів управління ризиком, прогнозування та моделювання процесів, а також нових фінансових інструментів). Відповідні зміни якісно змінили процес інвестування, що дозволило з одного боку значно розширити доступ до інвестиційного процесу для домогосподарства і зробило його високотехнологічним та багатогранним. Загалом процес становлення портфельної теорії почергово домінували три оригінальні альтернативні течії: традиційний підхід до формування інвестиційного портфеля, сучасна портфельна теорія та пост-сучасна (альтернативна) портфельна теорія рис. 1.4.

До 60-их років в XX століття світі панував традиційний підхід до інвестування. Особливістю традиційного підходу є побудова інвестиційного процесу довкола одного або невеликої групи активів які розглядаються як окремі одиниці Вартість позиціонується як основна та єдина характеристиці інвестиційного інструменту. Традиційний підхід не враховує (принаймні, у явному вигляді) чинник ризику. У той же час ризик відіграє важливу роль під час прийняття інвестиційних рішень, оскільки операції з цінними паперами знаходяться під впливом невизначеності та мінливості дохідностей, що є потужним джерелом ризику [5].

Рис. 1.4 Послідовність появи наукових течій у рамках сучасної

портфельної теорії.

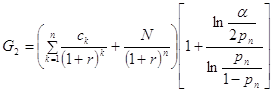

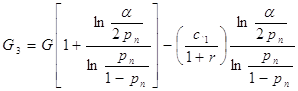

Наступною течією, яка з’явилася стала сучасна портфельна теорія. ЇЇ основи були закладені ще у кінці 20-их років XX століття і остаточно виокремилася у другій половині XX століття. Батьком сучасної портфельної теорії її актуальному варіанті є Марковіц Г., який у своїй невеликій статті «Portfolio Selection» в 1952 році. Він запропонував математичну модель формування оптимального портфеля цінних паперів, методи побудови таких портфелів за певних умов та геометрично описав поведінку інвестора при виборі портфеля. Розглянувши загальну практику диверсифікації портфеля, Марковіц Г. продемонстрував, як інвестор може знизити загальний ризик портфеля шляхом комплекції портфеля значної кількості різнокорельованих цінних паперів Також в рамках дослідження було формалізовано теоретичне поняття дохідності та ризику. У його моделі для вирахування співвідношення між ризиком інвестицій та їхньою очікуваною дохідністю використовують розподіл ймовірностей. Очікувану дохідність портфеля цінних паперів визначають як середнє значення розподілу ймовірностей, а ризик – як стандартне відхилення можливих значень дохідності від очікуваного [78].

Результати досліджень Марковіца Г. дали змогу перекласти задачу вибору оптимальної інвестиційної стратегії на точну математичну мову. Саме він першим привернув увагу до загальноприйнятої практики диверсифікації портфелів і точно показав, як інвестори можуть зменшити стандартне відхилення дохідності портфеля, вибираючи акції, ціни на які змінюються по-різному. З математичної точки зору отримана оптимізаційна стратегія належить до класу задач квадратичної оптимізації за лінійних обмежень. Донині разом із задачами лінійного програмування це один з найбільш вивчених класів оптимізаційних задач, для яких розроблена велика кількість ефективних алгоритмів.

Вплив ідей Марковіца Г. значно посилився після появи наприкінці 501их – на початку 60-их років XX ст. праць Тобіна Дж. на аналогічну тематику, хоча між підходами двох економістів простежуються певні розбіжності у поглядах. Роботи Марковіца Г. лежить у руслі мікроекономічного аналізу, оскільки він зосереджується на поведінці окремого інвестора, який формує оптимальний портфель, відповідно до толерантності ризику.

Підхід Тобіна Дж. відрізняється від підходу Марковіца Г. можливістю включення до портфеля безризикові активи, наприклад, державні облігації. Відтак його підхід став макроекономічним за своєю природою, оскільки основним об'єктом вивчення є розподіл сукупного капіталу в економіці на дві форми: грошову (боргові зобов’язання) і капітальну (цінні папери). У своїх роботах Тобін Дж. аналізує фактори, що стимулюють інвесторів формувати змішані портфелі активів, а не тримати кошти в якійсь одній, наприклад, грошовій формі також він перевірив адекватність кількісних характеристик активів і портфелів, що складають вихідні дані в теорії Марковіца [49].

У 1964 р. з'являються нові праці, що розпочали новий виток у розвитку сучасної портфельної теорії. Головним чином цей етап пов'язаний з моделлю оцінки капітальних активів, або САРМ (Capital Asset Pricing Model), розробленої учнем Марковіца Шарпом У. Модель стверджує, що цінні папери (акції або облігації) знаходяться під впливом ризику. Розвиваючи підхід Марковіца Г., Шарп У. поділив теорію портфеля цінних паперів на дві частини: систематичний (або ринковий) ризик для активу акцій і несистематичний. Для звичайної акції систематичний ризик завжди пов'язаний зі змінами вартості цінних паперів, які обертаються на ринку. Тобто дохідність однієї акції постійно коливається біля середньої дохідності всього активу цінних паперів. Цього неможливо уникнути, бо діє сліпий механізм ринку. Несистематичний ризик пов'язаний з впливом усіх інших факторів, специфічних для корпорації, яка випускає в обіг цінні папери. Також результатом дослідження стало виведення коефіцієнтів, які відображають міру ризику цінного папера («альфа» та «бета») [52].

На основі цієї моделі Шарп У. запропонував спрощений метод вибору оптимального портфеля, який зводив задачу квадратичної оптимізації до лінійної. У простіших випадках, для невеликих обсягів, цю задачу можна було розв'язати практично «вручну». Таке спрощення дало змогу методи портфельної оптимізації застосовувати на практиці.

Зараз модель Марковіца використовують переважно на першому етапі формування портфеля активів при розподілі інвестованого капіталу за різними типами активів: акціями, облігаціями, нерухомістю тощо. Однофакторну модель Шарпа використовують на другому етапі, коли капітал, інвестований у певний сегмент ринку активів, розподіляють між окремими конкретними активами, що становлять вибраний сегмент (тобто по конкретних акціях, облігаціях тощо).

У 1977 р. теорію САРМ піддав жорсткій критиці Ролл Р. Він вважав, що САРМ потрібно відкинути, оскільки вона в принципі не допускає емпіричної перевірки. Але САРМ залишається, мабуть, найзначнішою і найвпливовішою сучасною фінансовою теорією [82].

Пост-сучасна теорія інвестиційного портфеля (Post-Modern Portfolio Theory) або як її ще називають альтернативна теорія фінансів. Ця теорія є головним конкурентом сучасної портфельної теорії. Вона належить до поведінкових фінансів. Ця теорія намагається пояснити ірраціональну поведінку раціональних інвесторів на ринку цінних паперів Дана теорія перебувала в академічній розробці з 60-их, проте тільки в останні 5-10 років професійні інвестори почали інтегрувати теоретичні напрацювання в даній області в реальний інвестиційний процес.

Складність практичного застосування альтернативної теорії полягає в тому, що вона дуже міцно пов'язана з людськими емоціями. Фактором, який досить важко вписати в діючу кількісну модель. Іншими словами, моделі поведінкових фінансів дуже ефективні при поясненні тих чи інших дій інвесторів постфактум, але їх надзвичайно важко подати у вигляді формалізованої математичної моделі. Головні ідеї течії полягають у наступному: стандартне відхилення не завжди є прийнятним показником для вимірювання рівня портфельного ризику; розподіл дохідності може бути відмінним від нормального; інвестори не завжди приймають рішення, виходячи виключно з прагнення оптимізації функції корисності, тобто найкращого співвідношення ризик/доходність

Залежно від використовуваних вихідних даних, для окремо взятого інвестора пост-сучасна портфельна теорія може видати рекомендації щодо структури інвестиційного портфеля, що істотно відрізняються від рекомендацій за сучасною портфельною теорією. Таким чином інвестиційний портфель, який «ефективний» з точки зору пост-сучасної портфельної теорії може виявитися зовсім «неефективним», якщо на нього дивитися крізь призму сучасної портфельної теорії.

Важливо зауважити, що пост-сучасна портфельна теорія досі ще не був широко апробований і не приймається багатьма представниками економічної науки. У числі складнощів, пов'язаних з оцінкою ризиків на основі пост1сучасної портфельної теорії: статистичні наслідки того, що дана методика сфокусована виключно на аналізі знижувального ризику, що може призвести до істотного скорочення обсягу даних, що приймаються в розрахунок, і, таким чином, знизити статистичну достовірність і значимість отриманого результату. Пост-сучасна теорія портфеля включає у себе фрактальну теорію портфеля, теорію портфеля Баффетта та теорія портфеля структурованих цінних паперів [77].

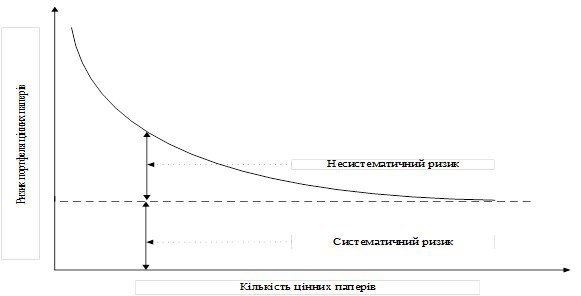

Фундаментально в основі портфельної теорії лежить ефект диверсифікації. Виникає в процесі розподілу вкладених інвестором коштів між активами включеними до портфеля. Він дає змогу будувати портфель, що характеризується різними показниками ризику, дохідності, ліквідності та іншими специфічними властивостями відмінними від тих, що має окремий фінансовий інструмент. Диверсифікація може бути наївною, науковою та юридичною. В першому випадку капітал розподіляється між цінними паперами рівними частинами, у другому випадку розподіл відбувається виходячи з результатів кореляційного аналізу, а третьому відповідно до законодавчих актів. Результатом розподілу є наближення сукупного ризику портфеля до систематичного, що дає значні переваги вкладенням у портфель над вкладенням у окремий актив, який є вразливим як до систематичного та і несистематичного ризику.

Систематичний ризик – це мінімальний рівень ризику за портфелем, який може бути досягнений диверсифікацією портфеля за допомогою великої кількості випадково підібраних цінних паперів. Цей ризик відображає ризиковість ринку в цілому, макроекономічну ситуацію і звичайно не може бути диверсифікованим. Систематичний ризик може набути більшого або меншого значення залежно від того, ринок яких цінних паперів розглядається. У результаті диверсифікації портфеля цінних паперів загальний ризик за портфелем зменшується до рівня систематичного ризику. Величина систематичного ризику зумовлена видом фінансових активів, що обертаються на конкретному ринку. Так, величина систематичного ризику ринку акцій значно перевищує ризик ринку державних цінних паперів [55].

Несистематичний ризик пов’язано з невизначеністю діяльності конкретного емітента цінних паперів. Інвестор має змогу уникнути даного ризику, сформувавши ефективний портфель, тобто такий набір цінних паперів, який уможливлює взаємне компенсування коливання дохідності різних інструментів, коли недостатня дохідність одного цінного паперу компенсується підвищеною дохідністю іншого.

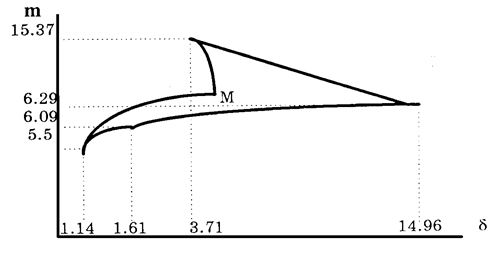

Залежність ризику за портфелем від кількості видів цінних паперів у ньому, отриману американськими вченими В. Вагнеромта Ш. Лоув 1971 р., подано на рис. 1.5.

У результаті проведеного ними дослідження щодо диверсифікації портфеля акцій, які котируються на Нью-йоркській біржі, було встановлено, що загальний ризик за портфелем різко зменшується при зростанні кількості видів акцій від 1 до 10. При зростанні кількості видів до 20 ризик за портфелем наближається до ринкового ризику. Якщо кількість видів акцій досягла 40, подальша диверсифікація не приводить до відчутного зменшення ризику та поліпшення якості портфеля.

Оскільки диверсифікація портфеля з будь-яких цінних паперів підлягає цій закономірності, аналогічно портфелю акцій. Залежність між загальним ризиком портфелю та кількістю видів цінних паперів у ньому, наведену на рис. 1.5, можна вважати прийнятною і для інших цінних паперів, зокрема для облігацій.

Рис. 1.5. Залежність ризику за портфелем від кількості видів цінних

паперів у ньому

Отже, чим більша кількість видів паперів у портфелі, тим меншу частку загального ризику становить несистематичний ризик он. При збільшенні кількості видів цінних паперів у портфелі загальний ризик за портфелем наближається до величини ринкового (систематичного) ризику. Ризик диверсифікованого портфеля на 90 % складає ринковий ризик.

В дипломній роботі у розділі 3 буде розглянуто можливість застосування досягнень сучасної портфельної теорії для побудови диверсифікованих портфелів з цією метою буде використано моделі Марковіца та Шарпа. З огляду на це вважаємо необхідним розглянути припущення, на яких вони побудовані в рамках теоретичного розділу.

Головним узагальнюючим фактором для всіх моделей є наступні передумови використання моделей, що розглядаються у досліджені: дохідність розраховується, як математичне очікування (середнє арифметичне), всі дані минулих періодів використанні при розрахунку ризику та дохідності у повній мірі відображають майбутню динаміку котирувань, розподіл випадкової величини за нормальним законом, наявність ідеального ринку капіталів [8].

Модель Марковіца як оптимізаційна задача була сформована у 50-их роках Гаррі Марковіцем в процесі написання робіт, які було покладено в основу сучасної портфельної теорії. На наш погляд, цю модель слід застосовувати в умовах стабільного фондового ринку, так як базується на наступних припущеннях: транзакційні витрати відсутні; податкові ставки ігноруються; операції інвестора не впливають на рівень цін активів; активи є абсолютно ліквідними та поділяються на частини в будь-якій пропорції; очікувана дохідність цінних паперів обчислюється, як математичне очікування; стандартне відхилення дохідності активу приймається у якості міри ризику; ціни на фінансові інструменти минулих періодів повністю відображають майбутню динаміку дохідності; ризики цінних паперів пов’язані через коефіцієнти лінійної кореляції [79].

Щодо моделі Шарпа, то ця модель була розроблена послідовником Марковіца – У. Шарпом в 60-их роках. Загалом її прийнято застосовувати на розвинених ринках, для побудови портфелів з великою кількістю активів. До основних характеристик моделі відносять: відсутність транзакційних витрат; ігнорування податкових ставок; операції, що проводяться інвестором не впливають на рівень цін; активи є абсолютно ліквідними та поділяються на частини в будь-якій пропорції; очікувана дохідність активу обчислюється, як математичне очікування; на ринку наявність безризикова ставка, яка є складовою дохідності будь-якого фінансового інструменту, а також дає можливість залучати кошти; можливість короткого продажу; ризиком вважається ступінь залежності між ринковою дохідністю (ринковий індекс) та дохідністю цінного паперу бета коефіцієнт; ціни минулих періодів повністю відображають майбутню динаміку дохідності цінних паперів [52].

РОЗДІЛ 2. ОЦІНКА ЕФЕКТИВНОСТІ ПРОЦЕСУ ФОРМУВАННЯ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ ІНВЕСТИЦІЙНОЇ КОМПАНІЇ НАПРИКЛАДІ ТОВ «УНІВЕР МЕНЕДЖМЕНТ»

2.1 Аналіз сучасного стану портфельного інвестування в Україні

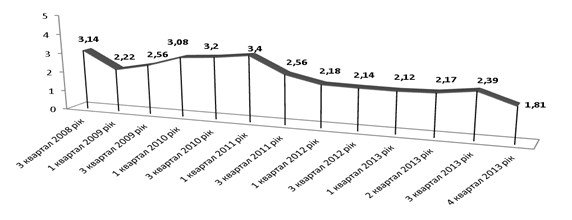

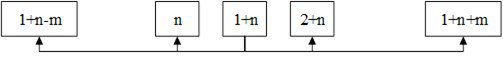

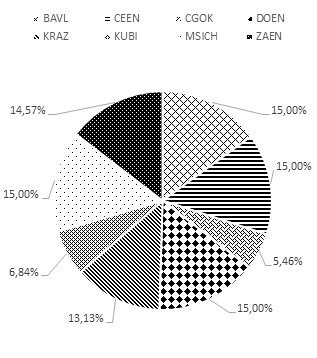

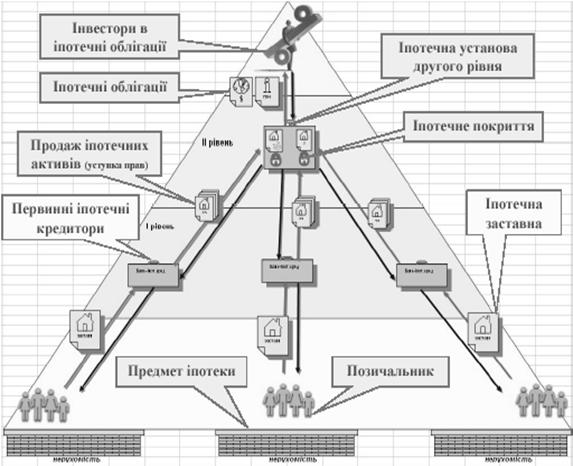

На сьогодні актуальною проблемою є те, що ринок цінних паперів України ніяк не пов’язаний з реальним сектором економіки, що зумовлюється нерозвиненістю процесу портфельного інвестування та незадовільними інвестиційним кліматом в країні. Так, за результатами трекінгового дослідження інвестиційного клімату в Україні Європейською Бізнес Асоціацією (на основі опитувань 106 керівників членів Асоціації) було визначено Індекс інвестиційної привабливості України як оцінки інвестиційної привабливості країни за п’ятибальною системою (рис. 2.1).

Рис. 2.1. Індекс інвестиційної привабливості України (за 5 бальною

шкалою) [72]

Парадокс ситуації у тому, що на відміну від багатьох країн, що розвиваються, Україна має практично всі необхідні компоненти для ефективної реалізації портфельного інвестування, а саме – сформовану ринкову інфраструктуру.

Корисним для кількісної оцінки інвестиційного клімату в Україні є коефіцієнт захисту прав інвесторів, який є складовою дослідження «Сприятливість введення бізнесу» - щорічного проекту Doing Business. Загалом згідно Doing Business у 2014 році Україна посіла у рейтингу 112 місце (серед 189 країн). У 2013 р. цей показник склав 137 місце в рейтингу [71].

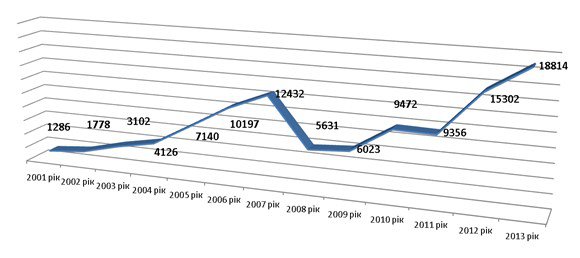

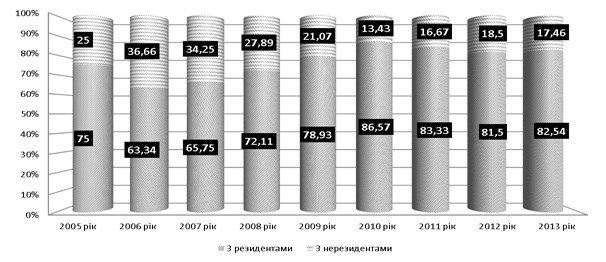

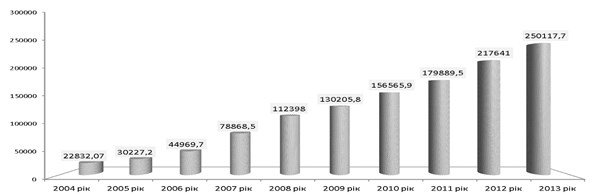

Не зважаючи на незадовільний інвестиційний клімат в Україні за останні 13 років простежується зростання портфельних інвестицій, що склало 1462% (рис. 2.2). Але поряд з цим, встановлено той факт, що зростання відбулося майже за рахунок вітчизняних інституційних інвесторів, тоді як іноземний капітал за лишає поза увагою національний ринок цінних паперів (рис. 2.3).

Рис. 2.2. Динаміка портфельних інвестицій в Україну за 2001-2013 роки

(млн. дол.) [73]

Рис. 2.3. Співвідношення обсягу торгів резидентів та нерезидентів на

ринку цінних паперів України, % [73]

Основу портфельного інвестування складають так звані «довгі гроші» - з генеровані довгострокові інвестиційні ресурси домогосподарств, нерезидентів та національних інституційних інвесторів.

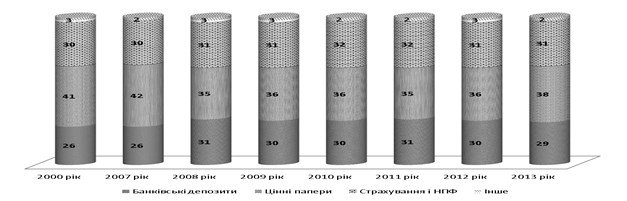

Світовий досвід функціонування ринку капіталів свідчить про домінування в структурі інвестування домогосподарствами цінних паперів, що коливається з 2000 року по 2013 в межах від 35% до 42% загальної структури фінансових активів (рис. 2.4).

Рис. 2.4 Світова структура інвестування заощаджень домогосподарств за

фінансовими активами (%) [70]

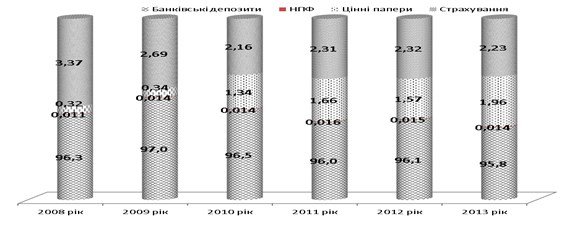

На противагу розвинутим ринкам капіталів, в Україні купівля фізичними особами в цінні папери є не розвинутою ланкою інвестиційного механізму домогосподарств та дестабілізує розвиток механізму портфельного інвестування. Абсолютне превалювання в структурі інвестування домогосподарств банківських депозитів (за досліджуємий період з 2008-2013 роки банківські депозити складали до 97%) (рис. 2.5).

Рис. 2.5. Структура інвестування заощаджень домогосподарств в Україні

у 2008-2013 роках (%) [62, 64, 65, 66]

Серед перешкод, що заважають участі фізичних осіб на фондовому ринку у такий спосіб, є велика вартість відкриття рахунку на торгівельних майданчиках, небажання торговців відкривати рахунки у цінних паперах фізичним особам. Крім того, відсутнє податкове стимулювання безпосередньої участі фізичних осіб на ринку. За прибутком, одержаним від операцій з цінними паперами на вторинному ринку ставка податку становить 15 % від суми інвестиційного прибутку, якщо сума отриманих інвестором протягом календарного місяця доходів, в тому числі прибутку від продажу інвестиційних активів, не перевищує десятикратного розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року. До сум, що перевищують зазначений розмір, застосовується ставка податку 17% [1].

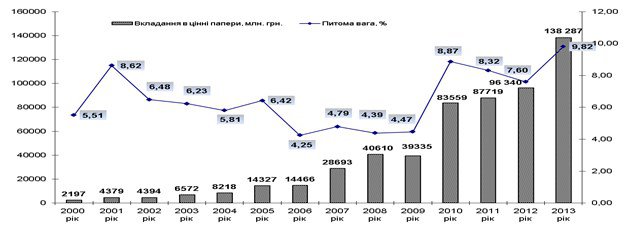

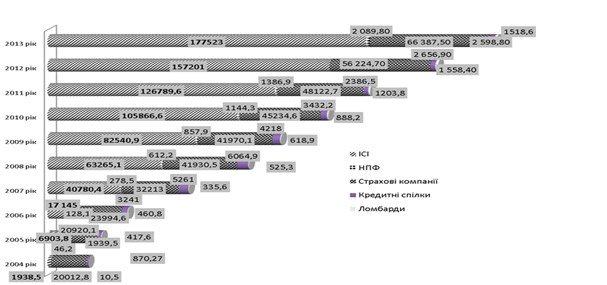

Традиційно фінансове посередництво – інституційні інвестори, більшості країн представлено банківським сектором та небанківськими фінансовими інститутами. Співвідношення розвитку кожної з цих ланок варіюється в залежності від країни. Загалом, приріст вкладання банківського капіталу в цінні папери за останні чотирнадцять років склало майже 6294%, що підтверджує активізацію інвестиційного процесу на ринку цінних паперів з боку банківських установ (рис. 2.6).

Рис. 2.6. Динаміка об’ємів інвестування в цінні папери банками України

та їх питома вага в загальних банківських активах

за 200012013 роки [64]

Але поряд з цим, в структурі банківських активів доля портфельного інвестування залишається досить незначною (з 2000 рік по 2013 рік зростання склало 2,81%) (таблиця 2.1).

Таблиця 2.1

Основні показники структури активів банків України за 2000-2013 роки [64]

| Період | Загальні активи, (млн. грн.) | Кредитний портфель (млн. грн.) | Питома вага (%) | Вкладання в цінні папери (млн. грн.) | Питома вага (%) |

| 2000 рік | 39866 | 23637 | 59,3 | 2197 | 5,51 |

| 2001 рік | 50785 | 32097 | 63,2 | 4379 | 8,62 |

| 2002 рік | 67774 | 46736 | 69,0 | 4394 | 6,48 |

| 2003 рік | 105539 | 73442 | 69,6 | 6572 | 6,23 |

| 2004 рік | 141497 | 97197 | 68,7 | 8218 | 5,81 |

| 2005 рік | 223024 | 156385 | 70,1 | 14327 | 6,42 |

| 2006 рік | 340179 | 269294 | 79,2 | 14466 | 4,25 |

| 2007 рік | 599396 | 485368 | 81,0 | 28693 | 4,79 |

| 2008 рік | 926086 | 792244 | 85,5 | 40610 | 4,39 |

| 2009 рік | 880302 | 747348 | 84,9 | 39335 | 4,47 |

| 2010 рік | 942088 | 755030 | 80,1 | 83559 | 8,87 |

| 2011 рік | 1054280 | 825320 | 78,3 | 87719 | 8,32 |

| 2012 рік | 1267892 | 815327 | 64,3 | 96 340 | 7,60 |

| 2013 рік | 1408688 | 911402 | 64,7 | 138 287 | 9,82 |

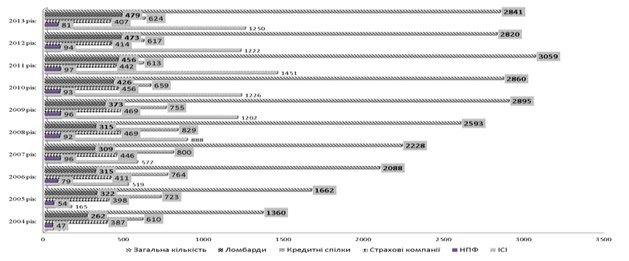

Так за десять років загальна кількість парабанківських фінансових установ зросла лише в 2 рази, а їх сукупні активи в 10 разів (рис. 2.7-2.8). Зауважимо, що найбільш мляву динаміку зростання демонструє сектор недержавного пенсійного страхування, що є безумовно абсолютно негативним моментом, оскільки він являється одним з найважливіших вузлів для трансформації заощаджень у портфельні інвестиції.

Рис. 2.7. Динаміка кількості основних небанківських фінансових установ

та ІСІ в Україні [65]

Рис. 2.8. Динаміка обсягу сукупних активів небанківських фінансових

установ та ІСІ в Україні (млн. грн.) [65]

Станом на 2013 рік загальні активи основних небанківських фінансових установ становили лише 67% банківських активів. Одним із головних факторів позитивної динаміки портфельного інвестування в Україні стало активне зростання інститутів спільного інвестування (за 2004-2013 роки їх активи зросли майже в 92 рази, а питома вага в сукупних активах парабанків збільшилася з 8,1% до 71% ) (рис. 2.9).

Рис. 2.9. Структура сукупних активів за типом інституціональних

інвесторів України за 2004-2013 роки, млн. грн [65]

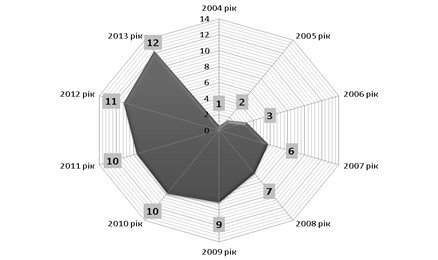

Проблемою портфельного інвестування в Україні також є те, що максимальна питома вага активів інвестиційних фондів хоча і зростала за досліджуємий період, але все рівно залишається мізерною, і станом на 2013 рік склала 12 % ВВП (рис. 2.10).

Рис. 2.10. Питома вага активів ІСІ у ВВП України, % [63, 65]

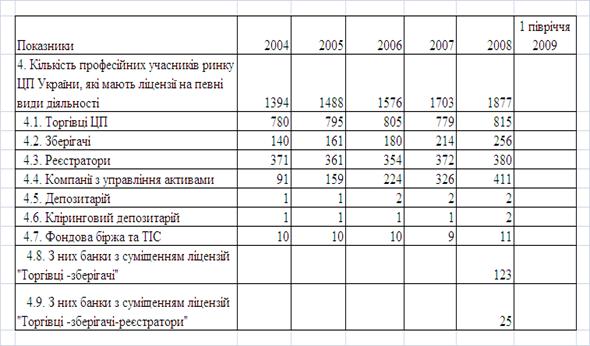

На основі вищевикладеного можна свідчити, що на сьогодні в Україні для розвитку портфельного інвестування існують інфраструктурні умови, але поряд з цим такі деструктивні фактори як: незацікавленість домогосподарств у вкладанні кошів в цінні папери, абсолютне домінування в структурі банківських активів кредитних ресурсів та млявий розвиток ІСІ стримує анагенез портфельного інвестування в Україні, як бази довгострокового інвестування.

2.2 Загальна характеристика фінансово-економічної діяльності ТОВ «Універ Менеджмент»

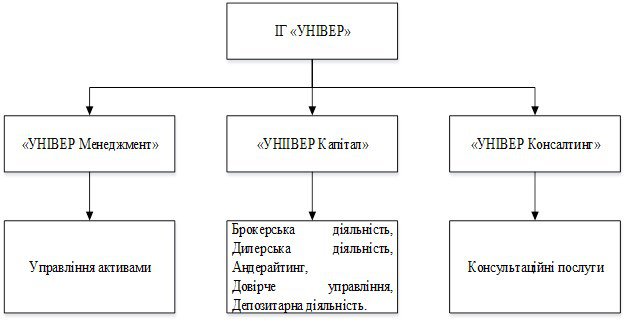

Компанія з управління активами «УНІВЕР Менеджмент» входить до складу великої інвестиційної групи «УНІВЕР», заснованої в 1995 році в Росії. Вона має 15-ти річний досвід успішної роботи на фондових ринках, входить в першу двадцятку найбільших російських інвестиційних компаній. Неодноразово займала перші місця в рейтингах управляючих компаній. У 2010 і 2011 році фонди під управлінням групи УНІВЕР зайняли перші місця в рейтингу журналу Forbes [63].

З 2005 року інвестиційна група УНІВЕР здійснює свою діяльність на українському фондовому ринку. Ключові напрями бізнесу – послуги для приватних інвесторів: інтернет-трейдинг, довірче управління і управління інвестиційними фондами.

В Україні група складається з 3 компаній. Організаційна структура представлена на рис. 2.11.

Рис. 2.11. Організаційна структура ІГ «УНІВЕР»

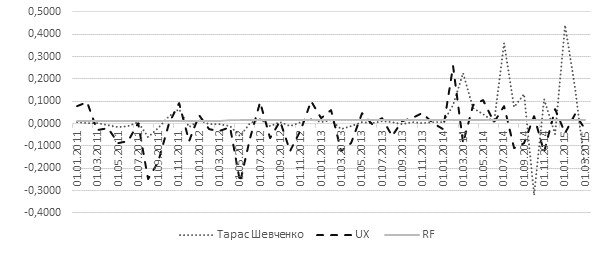

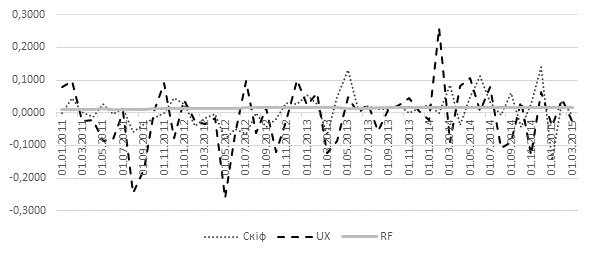

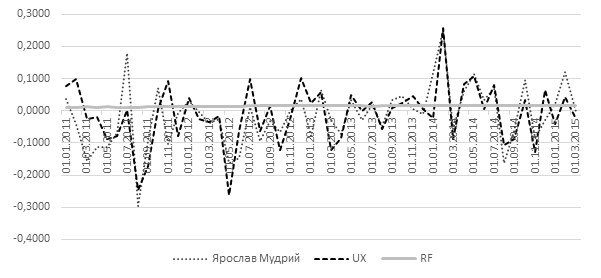

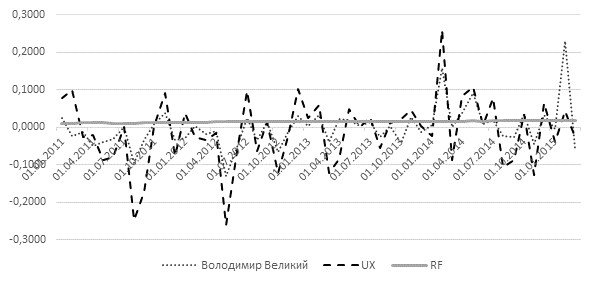

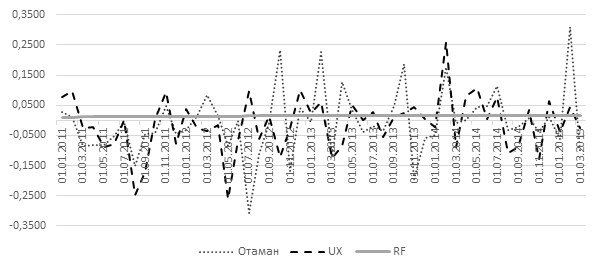

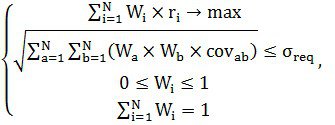

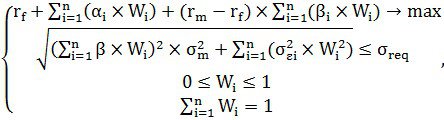

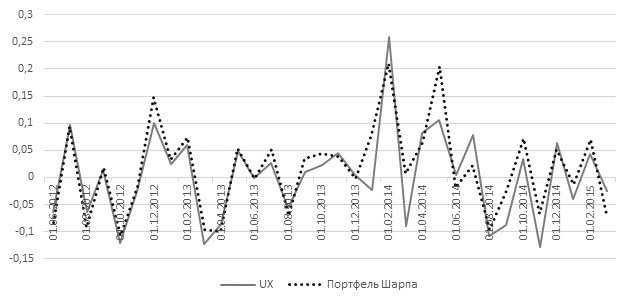

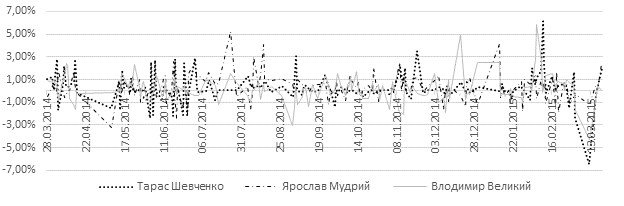

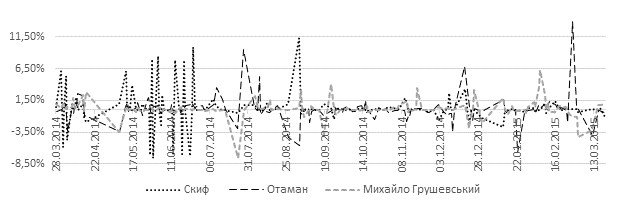

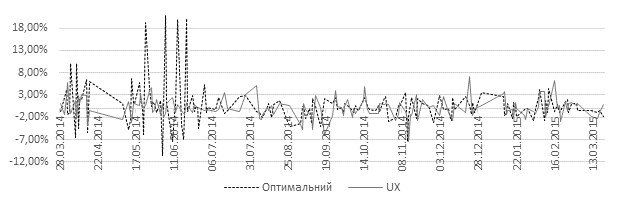

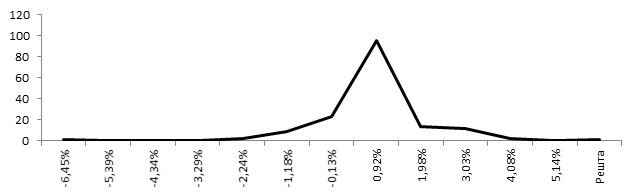

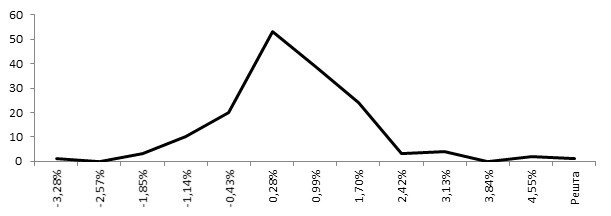

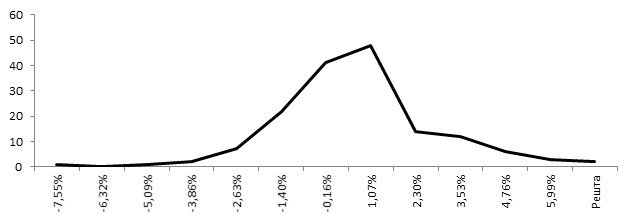

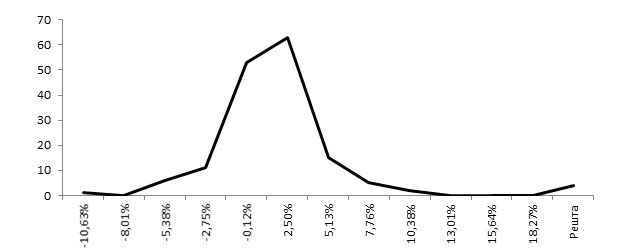

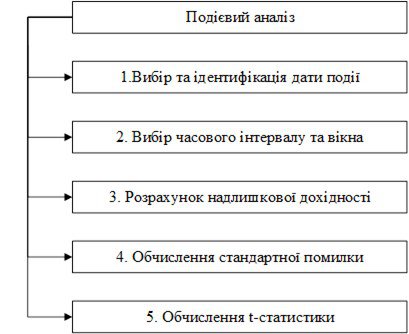

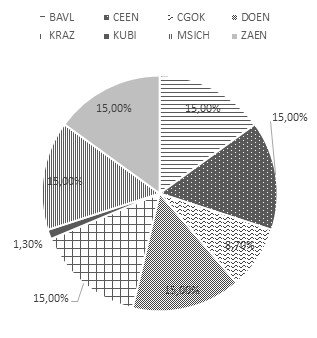

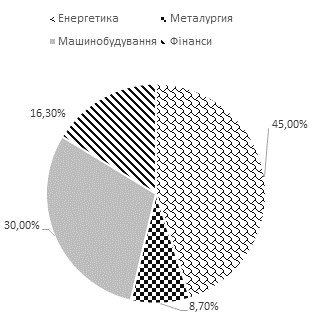

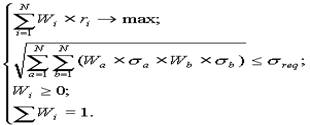

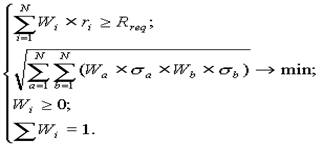

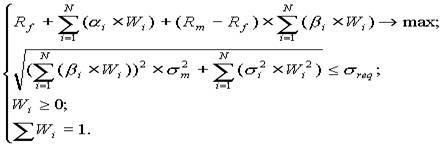

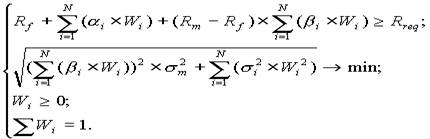

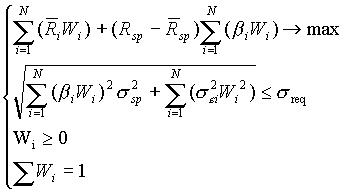

TОВ «УНІВЕР Капітал» – торговець (біржовий брокер), зберігач і довірчий управляючий. В Україні компанія відповідає за наступні напрямки професійної діяльності: брокерська діяльність, дилерська діяльність; андерайтинг; довірче управління та депозитарна діяльність депозитарної установи.