Навигация

Системний аналіз ризику в економіці

Вступ

1. Сутність і системні властивості ризику

1.1 Ризикотвірні чинники

2. Класифікація ризику

2.1 Методологічні та методичні підходи

3. Суб’єкти ризику

4. Сприйняття ризику

4.1 Психологічне сприйняття ризику

4.2 Аспекти сприйняття ризику

5. Складність економічних систем та аналіз ризику

6. Кількісний аналіз ризику

6.1 Метод аналогій

6.2 Аналіз чутливості (вразливості)

6.3 Аналіз ризику методами імітаційного моделювання

6.4 Аналіз ризику можливих збитків

6.5 Наслідки кількісного аналізу ризику

Висновок

Список використаної літератури

Вступ

Поняття ризику здається інтуїтивно зрозумілим, однак, як це буває з багатьма гуманітарними поняттями, в різних ситуаціях воно може визначатись по-різному. Більше того, воно може неоднаково трактуватись навіть в одній і тій самій ситуації. Візьмемо наприклад екосистему, що складається з вовків, зайців і трави (три трофічні рівні) [5]. З погляду вовків, безпека й допустимий ризик вимагають, щоб було багато зайців і трави. Безпека одного конкретного зайця вимагає відсутності вовків. Безпека зайців як виду вимагає малої популяції вовків для підтримки здоров’я популяції зайців. Безпека трави потребує, щоб зайців було мало. Безпека всієї екосистеми потребує підтримання чисельності вовків, зайців і трави у певних пропорціях. Те саме спостерігається й в інших сферах буття. Отже, безпеки й ризику взагалі для всіх випадків не буває. Тому поняття ризику є системним. Воно залежить від того, які системи ми аналізуємо, а які нам байдужі і розглядаються як зовнішній резервуар.

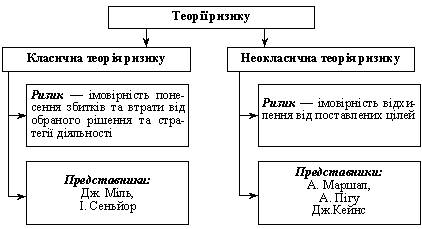

1. Сутність і системні властивості ризику

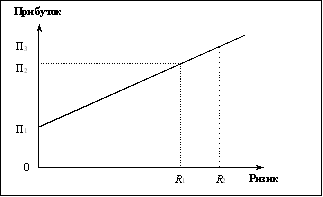

Вважаємо, що життя кожної людини — це ситуація постійного вибору урахування тих чи інших гіпотез і встановлення ієрархії цінностей. Ступінь ризику залежить і від ставлення суб’єкта прийняття рішення до невизначеності й конфлікту, до зумовленого ними ризику: схильності, несхильності, байдужості. Тому всі чинники невизначеності, конфліктності і зумовленого ними ризику поділяються на об’єктивні та суб’єктивні. Отже, ризик виникає тоді, коли приймаються рішення в умовах невизначеності, конфліктності, а особа, яка приймає рішення, заінтересована в результатах рішення. Ризик є діалектичною єдністю об’єктивного і суб’єктивного. Він пов’язаний з творчістю, пошуком нових підходів і методів діяльності. Важливими є такі характеристики ризику, як суперечливість, альтернативність, невизначеність.

Об’єктивно економічна діяльність та підприємництво неможливі без ризику, котрим вони обтяжені. Навіть абсолютна бездіяльність в економіці та бізнесі підпадає під ризик невикористаних можливостей, «закопаних талантів».

Ризик — характерний феномен ринкової економіки, що потребує ретельного аналізу його впливу на об’єкти (процеси) оцінювання й управління з урахуванням множини внутрішніх і зовнішніх чинників, надсистеми, а також обов’язкового урахування ставлення до ризику суб’єктів господарювання (суб’єктів ризику).

Аналіз ризиків являє собою корисний інструмент, за допомогою якого аналіз проектів (у широкому розумінні цього поняття) стає глибшим, а інвестиційні (інноваційні), а також оперативні рішення — ефективнішими.

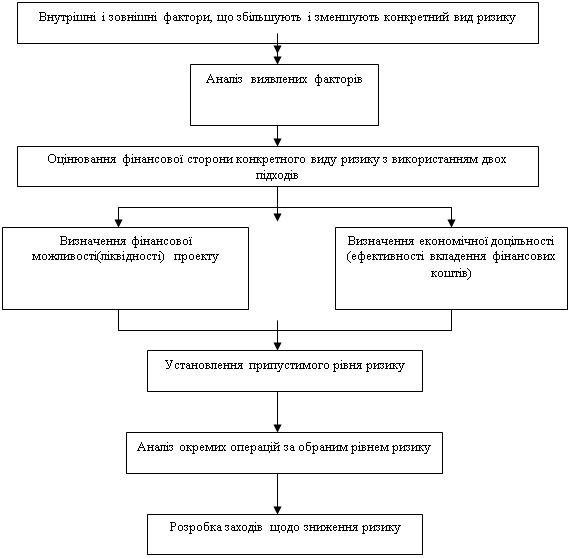

Аналіз ризику може мати таку послідовність:

1) визначення внутрішніх і зовнішніх чинників, які збільшують або зменшують ступінь певного виду ризику;

2) дослідження виявлених чинників;

3) оцінка певного виду ризику з використанням двох підходів:

а) визначення фінансової доцільності (ліквідності);

б) визначення економічної доцільності (ефективності вкладених коштів);

4) встановлення допустимого ступеня ризику;

5) перевірка окремих операцій щодо обраного ступеня ризику;

6) розробка заходів для зниження ступеня ризику.

Призначення аналізу ризику — переконатися суб’єктові управління (прийняття рішення) самому та надати потенційним партнерам необхідні дані для прийняття рішень стосовно доцільності участі в певній економічній діяльності (проекті у широкому розумінні) і передбачити та вжити заходів захисту від можливих збитків, відхилення від цілей.

Якісний аналіз ризику є найскладнішим і вимагає ґрунтовних знань, досвіду та інтуїції у даній сфері економічної діяльності. Його головна мета — визначити чинники ризику, області ризику, після чого ідентифікувати всі можливі ризики.

Кількісний аналіз ризику, кількісне (числове) визначення ступеня окремих ризиків і ризику даного виду діяльності (проекту) в цілому — це теж досить непроста проблема.

Якісний аналіз ризику також має декілька аспектів.

Перший аспект пов’язаний з необхідністю порівнювати очікувані позитивні результати з можливими економічними, соціальними та іншими як сьогоднішніми, так і майбутніми, наслідками. Взагалі мало мати схильність до ризику: потрібен ризик обґрунтований, інакше він може набути характеру авантюри. Ризикувати доцільно, якщо це приводить до кращих наслідків, аналізуючи та аргументуючи правильність своїх дій. Необхідно намагатись якомога точніше і глибше визначати джерела і причини ризику.

Другий аспект якісного аналізу ризику пов’язаний з виявленням впливу рішень, які приймаються в умовах невизначеності, на інтереси суб’єктів економічного життя. Без урахування інтересів (зацікавленості), без управління ними неможливі реальні якісні перетворення в соціально-економічному житті. Необхідно виявити, для кого ризик корисний? Чиїм інтересам він відповідає? Йдеться про те, що коли немає зацікавленості в результатах економічних рішень, то немає й ризику.

Отже, ризикованій ситуації притаманні такі основні риси [3]:

· наявність невизначеності, альтернатив і необхідність вибору однієї з них (відмова від вибору також є різновидом вибору);

· зацікавленість у результатах;

· можливість оцінити наявні альтернативи — прийняти рішення.

На стадії якісного аналізу ризику необхідно, зокрема, виокремити його чинники. Наголосимо, що всі чинники, які тією чи іншою мірою впливають на ступінь ризику, можна умовно поділити на дві групи: об’єктивні та суб’єктивні.

До об’єктивних чинників належать такі, що не залежать безпосередньо від фірми та менеджерів (суб’єктів прийняття рішень). Це зокрема: інфляція, конкуренція, політичні та економічні кризи, екологія, мито, наявність режиму найбільшого сприяння, можлива робота в зоні вільного економічного підприємництва тощо.

До суб’єктивних чинників належать ті, які характеризують суб’єкт прийняття рішень (безпосередньо менеджера, підприємця).

Ризик визначається багатьма причинами. Наведемо деякі з них. По-перше, науково-технічний прогрес (НТП) формує нову систему орієнтирів людини, радикально змінює предметне середовище, в якому вона живе. Якісно іншими стають роль і співвідношення продуктивної та інноваційної діяльності. Створюється атмосфера гострої потреби в новаторських, сміливих рішеннях, відбувається пошук принципово нових, таких, що раніше не застосовувалися, неординарних методів розв’язання складних задач. За таких умов менеджери різних рівнів управління повинні і змушені йти на ризик. НТП надає діяльності багатьох менеджерів (підприємців) творчого характеру. Тобто ризик пов’язаний з творчістю — діяльністю, яка характеризується неповторністю, оригінальністю, унікальністю. Ризик зумовлений суттю творчого процесу, особливостями впровадження нового у практику, необхідністю розв’язувати суперечності між подіями та процесами, що з’являються в суспільстві, та старими способами соціального регулювання.

По-друге, середовище діяльності людей дедалі більшою мірою стає ринковим, що вносить додаткові елементи невизначеності, конфліктності, розширює межі ризикованих ситуацій. За цих умов виникає недетермінованість (неоднозначність) та невпевненість щодо одержання кінцевого результату, а отже, зростає і ступінь ризику. Ринок, як відомо, не «манна небесна», а досить жорстка система, яка вимагає від кожного великої фізичної та інтелектуальної віддачі. Конкуренція не визнає кволих. У США, наприклад, щорічно створюється 10,5 млн нових фірм і 80 % з них стає банкрутами протягом першого ж року існування.

По-третє, на порядок денний постає питання щодо глобального ризику. Він пов’язаний із зростаючою небезпекою самознищення цивілізації внаслідок якоїсь катастрофи (про неї нагадує Чорнобильська катастрофа, небезпека ядерної війни), екологічної небезпеки (забруднення навколишнього середовища), вичерпання ресурсів (енергетична криза), продовольчої проблеми (у зв’язку з наростанням дефіциту продовольства) і пов’язаних з цим хвороб та епідемій, несприятливої демографічної ситуації (у зв’язку з неконтрольованим зростанням (зменшенням) чисельності населення).

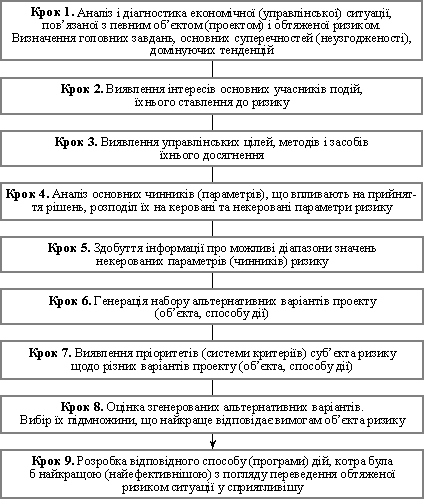

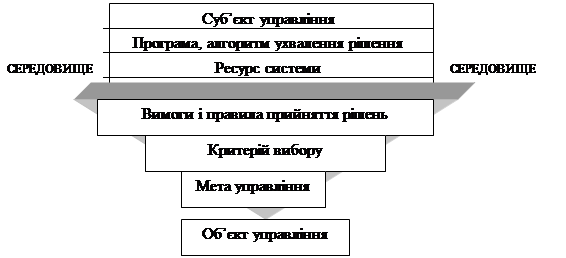

Можна запропонувати таку багатокрокову процедуру (алгоритм) якісного аналізу ризику та поведінки його суб’єктів щодо прийняття рішень у ситуації, обтяженій ризиком (рис. 1.1).

Рис. 1.1. Узагальнена формалізована процедура якісного аналізу ризику та поведінки його суб’єктів

1.1 Ризикотвірні чинники

Можна виокремити, виходячи з визначення ризику, основні принципи класифікації ризикотвірних чинників, згідно з якими останні можна поділити на дві групи:

· внутрішні чинники, що виникають у процесі діяльності підприємства;

· зовнішні чинники, що існують поза компанією.

До внутрішніх чинників можна віднести всі ті дії, процеси, предмети, причиною котрих є діяльність компанії як у галузі управління, так і в сфері обігу та виробництва (основна, допоміжна і забезпечуюча діяльність). До даної групи, як правило, включають планомірність, цілеспрямованість і ступінь обґрунтованості в діяльності керівництва й відповідних служб компанії щодо розробки стратегії розвитку підприємства, характеристики надійності функціонування технічних систем у компанії, рівня освіти персоналу тощо.

До категорії зовнішніх чинників належать політичні, науково-технічні, соціально-економічні та екологічні чинники. Таке трактування чинників носить макроекономічні риси. Характерними зовнішніми ризикотвірними чинниками є торги на валютних біржах, поведінка конкурентів, розвиток НТП тощо.

Окрім того, доречною є класифікація чинників ризику за ступенем їх впливу. Ці чинники можна умовно поділити на:

· об’єктивні — ті, на котрі компанія не може вплинути;

· суб’єктивні — ті, котрі піддаються впливу компанії.

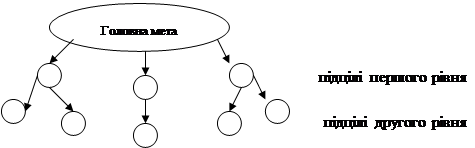

Проблема полягає в тому, що ризикотвірні чинники розглядаються лише як чинники прямого впливу на конкретні види ризиків. Необхідно враховувати також можливість діалектичного переходу самого ризику в категорію ризикотвірного чинника, а це вимагає формування концепції про ризикотвірні чинники як фактори прямого й опосередкованого впливу. Загальна практика розглядає ринковий і кредитний ризики окремо, що призводить до неповного відображення ризику. У зв’язку з цим вводиться поняття так званих ризикотвірних чинників першого і другого рівнів, що відповідають чинникам прямого й опосередкованого впливу. Актуальним є й необхідність наукового дослідження з систематизації ризикотвірних чинників другого рівня і ризиків, на котрі ці чинники впливають.

Зазначимо, що більшість ризикотвірних чинників є односкладовими. Прикладом такого чинника є можливе зниження ціни золота, котре впливає лише на ринкові ризики і не впливає на організаційні та техніко-виробничі ризики. Прикладом складного ризикотвірного чинника є підвищення цін на енергоносії, котре впливає на ринкові ризики, а також організаційні (можливі «збої» системи виробництва) та кредитні ризики (можливе підвищення собівартості продукції, що призводить до неможливості своєчасного повернення кредиту). До складних ризикотвірних чинників необхідно віднести динаміку курсу гривні. У разі підвищення курсу банк, що має активи у валюті, зазнає збитки, що є наслідком ринкового ризику. Одночасно у разі, якщо банк надав або отримав кредит в іноземній валюті, він буде обтяжений кредитним ризиком.

У свою чергу, складні чинники ризику за ступенем впливу можна поділити на складні ризикотвірні чинники мікроекономічного й макроекономічного рівнів.

До складних ризикотвірних чинників мікроекономічного рівня, що впливають на діяльність будь-якого економічного суб’єкта (підприємство, банк, страхова компанія тощо), можна віднести:

· недобросовісність чи професійні помилки співробітників компанії;

· помилка в програмному забезпеченні;

· протиправні дії працівників компанії і третіх осіб (крадіжки, шахрайство тощо);

· помилки в технологічному процесі;

· рівень менеджменту.

До складних ризикотвірних чинників макроекономічного рівня можна віднести:

· зміну курсу гривні відносно провідних світових валют;

· темпи інфляції;

· зміну ставки рефінансування НБУ (LIBOR, MIROR та ін.);

· зміну цін на енергоносії;

· зміну ставок оподаткування;

· зміну кліматичних умов.

2. Класифікація ризику

2.1 Методологічні та методичні підходи

Аналіз ризику доцільно проводити у розрізі його класифікаційних груп, зокрема:

1. за масштабами та розмірами (глобальний, локальний);

2. за аспектами (психологічний, соціальний, економічний, юридичний, політичний, медико-біологічний, комбінований, соціально-економічний);

3. щодо міри об’єктивності та суб’єктивності рішень (з об’єктивною ймовірністю, суб’єктивною ймовірністю, з об’єктивно-суб’єктивною ймовірністю);

4. за ступенем (мірою) ризиконасиченості рішень: мінімальний, середній, оптимальний, максимальний або допустимий, критичний, катастрофічний;

5. за мірою обґрунтованості — раціональний (обґрунтований), нераціональний (необґрунтований), авантюрний (азартний);

6. щодо часу прийняття ризикованих рішень (випереджаючий, своєчасний, запізнілий);

7. щодо чисельності осіб, що приймають рішення (індивідуальний, груповий);

8. щодо ситуації — в умовах невизначеності (стохастичний ризик), в умовах конфлікту (конкуруючий ризик), в умовах розпливчастості.

Кожен вид ризику треба детально проаналізувати, змоделювати, розкласти на елементи, що дозволить певною мірою зменшити невизначеність ситуації, приймаючи відповідне рішення.

Запропоновані також такі принципи класифікації ризиків:

1. класифікація ризиків повинна відповідати конкретним цілям;

2. класифікація з позицій системного підходу;

3. ризикові ситуації ризиків однієї групи повинні мати деталізацію одного порядку і відповідати цілям класифікації;

4. одна й та ж ризикована ситуація може містити різні ризики;

5. розглядаючи питання таксономії ризику, доцільно виокремити такі характерні ознаки цього явища: джерела ризику, об’єкт, що несе ризик, суб’єкт, що сприймає ризик (обтяжений ризиком).

Моделювання принципової можливості досягнення поставленої цілі управління (розв’язок оберненої задачі) дозволяє визначитись, чи існує можливість досягнення цілі управління в даній ситуації за обраного напряму її реалізації. Вказаний режим припускає, що жодних ресурсних обмежень (наприклад, бюджетних) немає, тобто розглядається ідеалізована ситуація. В результаті моделювання можна отримати не лише відповідь на питання, чи існують принципові можливості щодо поліпшення ситуації в досліджуваному об’єкті за обраного напряму розвитку, але й інформацію про необхідні ресурси для реалізації управлінських рішень, досягнення цілей.

Моделювання реальних можливостей досягнення поставлених цілей, коли враховуються обмеження на ресурси, тобто розглядаються реальні можливості руху в обраному напрямі.

Технологія когнітивного аналізу та моделювання дозволяє:

· досліджувати проблеми з нечіткими чинниками та взаємозв’язками;

· враховувати зміни зовнішнього середовища;

· залежно від виокремлених ризиків чи можливостей планувати (прогнозувати) майбутнє з урахуванням наявних на сьогодні перспектив, ресурсів і засобів;

· використовувати тенденції розвитку ситуації, що об’єктивно склались, в своїх інтересах;

· формувати обґрунтовані стратегії соціально-економічного розвитку.

Такі технології отримують довіру в структурах, які займаються стратегічним управлінням на всіх рівнях ієрархії управління. Тут вже йдеться про якісний та кількісний аспекти аналізу ризику. Стосовно проблем класифікації ризику, то цей аспект ризикології потребує подальшого розвитку.

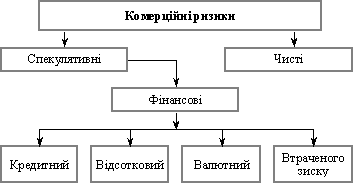

Характеристика видів ризику у фінансовому менеджментіФінансовий ризик — це комерційний ризик (рис. 2.1). Ризики бувають чисті та спекулятивні. Чисті ризики означають можливість збитків або досягнення запланованого результату. Спекулятивні ризики виражаються як у можливості одержання позитивного результату, так і негативного. Фінансові ризики — це спекулятивні ризики. Інвестор, здійснюючи вкладення капіталу, заздалегідь знає, що можливі як доходи, так і збитки. Особливістю фінансового ризику є можливість настання збитків у результаті проведення будь-якої операції в фінансово-кредитній та біржовій сферах. До фінансових ризиків належать: кредитний, відсотковий, валютний, втрачених фінансових зисків.

Кредитні ризики — загроза несплати боржником основного боргу та відсотків, що належать кредиторові.

Відсотковий ризик — загроза втрати комерційними банками, кредитними установами, інвестиційними фондами, селенговими компаніями в результаті підвищення відсоткових ставок, сплачуваних ними по залучених коштах, понад ставки за надані кредити.

Валютні ризики являють собою загрозу валютних збитків, пов’язаних зі зміною курсу однієї валюти відносно іншої та національної валюти під час проведення зовнішньоекономічних кредитних та інших валютних операцій.

Рис. 2.3. Види ризиків

Ризик втраченого фінансового зиску — це ризик настання опосереднених фінансових збитків (недоотримання прибутку) внаслідок нездійснення будь-якого заходу (наприклад, страхування) чи зупинки певного виду господарської діяльності.

Похожие работы

... ї бази, кваліфікації фінансових менеджерів, їх досвіду в сфері ризик-менеджменту та іншими факторами [2, с. 201-201]. Зростання ступеню впливу фінансових ризиків на результати фінансової діяльності підприємства і в цілому на результати виробничо-господарської діяльності пов'язане зі швидкою зміною економічної ситуації і кон'юнктури фінансового ринку, розширенням сфери фінансових відносин підприє ...

... параметрів інвестиційного проекту як змінних величин і можливостей їх прогнозування, рисі, та прийняття рушення щодо характеру подальшої роботи з ними. Основні недоліки аналізу чутливості як методу кількісного аналізу ризику інвестиційних проектах полягають в тому, що в ньому не приймається до уваги: - наскільки реалістичними є припущення щодо зміни окремих параметрів інвестиційного проекту; ...

... і вирішення. Але без аналізу ми зіштовхуємося з ще більшою небезпекою втратою поліпшень тих чи інших міркувань і неправильного зважування окремих факторів. Ще одним недоліком системного аналізу є те, що він перебуває на початковій стадії свого розвитку , його методологію ще ніяк не можна назвати укоріненною, а практична застосовність і ефективність багато в чому залежать від досконалості економі ...

... онування. Управління досягається за рахунок відповідної організації системи, під якою розуміють її структуру та спосіб функціонування. 1. Системний аналіз управлінських проблем Системний аналіз — це певний підхід до вирішення проблем, методологія дослідження та проектування складних систем, пошуку, планування та реалізації заходів, спрямованих на вирішення проблемних ситуацій. Рис ...

0 комментариев